企業重整

」

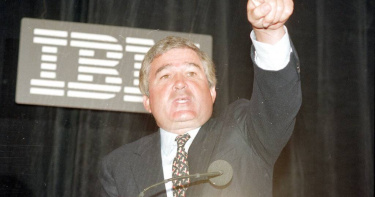

IBM轉型關鍵推手!「藍色巨人」改革者 葛斯納辭世享壽83歲

美國科技業重量級領導人、國際商業機器公司(IBM)前董事長暨執行長路易斯·維·葛斯納(Louis V. Gerstner Jr.)於12月27日辭世,享壽83歲。IBM董事長暨執行長阿文德·克里希納(Arvind Krishna)透過內部郵件向員工證實此訊,並讚揚葛斯納在IBM關鍵時刻的領導扭轉了公司命運。葛斯納主導IBM從硬體製造商轉型為整合服務企業,被譽為扭轉「藍色巨人」命運的關鍵推手。根據《路透社》和《紐約郵報》等外媒報導,葛斯納自1993年起擔任IBM董事長兼執行長,任內至2002年。彼時,公司面臨營運困境與競爭壓力,尤其在個人電腦、企業服務與伺服器領域,微軟(Microsoft)、昇陽(Sun Microsystems)等對手快速崛起,讓過去以大型主機稱霸的IBM遭遇前所未有的挑戰。這段期間,IBM一度陷入是否應該分拆或重組的激烈討論。IBM前執行長葛斯納辭世,享壽83歲。其領導風格與改革思維影響深遠,為企業界留下典範。在接掌IBM前,葛斯納曾任美國運通(American Express)總裁與RJR納貝斯克(RJR Nabisco)執行長,也曾任顧問公司麥肯錫(McKinsey)高層。他是IBM成立以來首位外界延攬的最高領導人,跳脫工程師或傳統技術管理層的典型背景,外界一度質疑此人選是否合適。葛斯納接任後立即展開企業重整。他果斷否決了IBM內部關於分拆為多家「小藍」(專注晶片、軟體等獨立業務單位)的規劃,認為市場不需要各自為政的小技術,而是整合式解決方案與端對端服務。克里希納在信中回憶,「Lou當年抵達IBM時,公司前途確實不明朗……他並非回顧過去,而是不斷聚焦於客戶未來真正需要什麼。」他指出,葛斯納的判斷是公司存續的關鍵。葛斯納也曾公開表示:「此時IBM最不需要的是願景。」他認為首要任務是恢復獲利、提升客戶服務,而非空談遠景。結果證明他的策略奏效,在優化營運、削減成本、出售資產、回購庫藏股的同時,重振企業實力。IBM股價在他任內飆升逾八倍,公司逐漸從虧損邊緣回到市場競爭中心。在其領導下,IBM也放棄原本計畫用以挑戰微軟的OS/2作業系統,轉而投注資源發展更具競爭力的企業服務與解決方案。這些戰略抉擇使IBM從純科技硬體商逐步轉型為軟體與企業服務並重的科技巨擘。2002年退休後,葛斯納擔任凱雷集團(Carlyle Group)董事長至2008年,並在多家公司擔任董事,包括《紐約時報》(The New York Times)、美國運通、AT&T與卡特彼勒(Caterpillar)等。他亦著有回憶錄《誰說大象不能跳舞》(Who Says Elephants Can’t Dance?),回顧自己如何扭轉IBM局勢。葛斯納不僅在企業界留下深刻印記,亦熱衷教育與慈善。他曾推動IBM技術進入美國公立學校,並成立「葛斯納慈善基金會」(Gerstner Philanthropies),投入生物醫學研究、教育創新與社會服務等公益領域。克里希納在信中補充,「Lou是一位直率的領導者,他不僅要求準備周全,也勇於挑戰舊有假設。他既能兼顧眼前任務,也同時著眼長期創新,留下了令人難忘的貢獻。」這位引領IBM走出低潮的關鍵人物,無疑在科技企業歷史上刻下深刻篇章。IBM前執行長葛斯納辭世,享壽83歲。其領導風格與改革思維影響深遠,為企業界留下典範。(圖/翻攝自X,@nypost)

強化AI轉型!惠普宣布2028年前裁員6000人 3年省下325億

電腦大廠惠普公司(HP Inc.)近日宣布,為加速企業重整與導入人工智慧(AI)應用,預計在2028財年之前全球裁減約4000至6000名員工。執行長洛瑞斯(Enrique Lores)指出,這項精簡措施主要影響產品開發、內部營運與客戶支援團隊,預計三年內可為公司節省約10億美元(約新台幣325億元)營運成本。根據外媒報導,洛瑞斯強調,惠普將藉由AI技術重塑產品設計與客服流程,以提高效率與市場競爭力。今年2月公司已展開首波裁員,當時解雇約1000至2000名員工。據統計,截至10月31日止的第四季,AI電腦(AI-enabled PC)出貨量已占整體出貨超過三成,顯示市場需求穩定增長。不過隨著資料中心需求帶動全球記憶體晶片價格飆升,摩根士丹利分析師警告,包括惠普、戴爾(Dell)與宏碁(Acer)等品牌恐面臨成本壓力。洛瑞斯表示,預期2026財年下半年將受到晶片漲價影響,但公司已備妥上半年庫存,並將採取控管策略,例如與低價供應商合作、減少記憶體配置與適度調整售價等。在財務展望方面,惠普預估2026財年調整後每股盈餘(EPS)將落在2.90至3.20美元間,略低於市場平均預期的3.33美元。第四季營收則達146.4億美元,優於分析師預估的144.8億美元。整體而言,惠普此波裁員與轉型行動不僅反映其面對AI浪潮的積極佈局,也揭示全球科技產業正面臨人力與供應鏈雙重調整的壓力。

美上周初領失業金人數高於預期 1月份科技業裁員最多

美國6日公布上周初領失業救濟金人數高於市場預期,1月民間企業宣布裁員數逼近5萬人。專家指1月裁員最多是科技業,在AI整和和追求營運績效下,未來將有更多裁員行動。勞工部公布截至1日止一周的上周初領數,較前周增加1.1萬人至21.9萬人,高於市場預估21.3萬人。波動較小而較能反映實況的四周移動均值,上周增加4,000人至21萬6,750人。前周續領數增加3.6萬人至188.6萬人。人力資源機構Challenger, Gray & Christmas公布,企業1月宣布裁員數49,795人,較12月的38,792人增加28%,但卻是2022年來同月份最低。跟去年1月82,307人相比,年跌40%。其資深副總裁查倫傑(Andrew Challenger)說,1月裁員數「相對平穩」,但2月以來已有一些重大企業裁員計劃,因此目前看似平穩的狀況不可能持續。1月宣布裁員最多的是科技業,月增128%至7,488人,自2022年來一直是各產業之冠。查倫傑指AI整合、追求效率和生產力是裁員主因,預計未來有更多裁員。值得注意是裁員第二高的零售業,月增96%至6,419人。儘管去年底傳統假期消費旺季讓商家業績大好,但到店購物人數卻下跌,顯示自動化和網購已令零售業發生根本轉變,目前商家要求的員工技能,跟十年前有很大差別。以地區來看,1月裁員最多是西部企業合計19,899人,較去年同期減少19.2%。其中,加州裁員11,862人為西部最多地區,第二多為德州2,966人,第三名是華盛頓州的2,667人。至於裁員最大原因是企業倒閉,令16,123人因此丟飯碗。其他主要原因包括企業重整而裁員12,618人,因市場與經濟環境轉變而裁員8,159人,其他企業未宣布特定因素占6,810人。

美國去年破產聲請量激增18%!企業重整數暴增72% 今年恐續揚

根據破產數據業者「Epiq AACER」在美東時間3日公布的資料顯示,肇因於利率上升、貸款標準緊縮,以及新冠疫情期間的經濟刺激措施陸續退場,2023年美國破產聲請量激增18%,料今年恐進一步攀升。據《路透社》援引Epiq AACER公布的數據顯示,破產聲請總數(包括商業和個人破產)從2022年的378390件增至去年的445186件。報告還指出,根據美國破產法第11章所提出的企業重整聲請,從2022年的3819份暴增72%至6569份,消費者聲請量則較前一年增加41955份,相當於成長18%。雖然2023年最後一個月的聲請總量,從11月的37860件下滑至34447件,但仍較前一年增加16%。報導補充,2024年的破產聲請數預料將持續攀升,但距離疫情爆發前2019年的757816件,仍有一段不小的差距。Epiq AACER副總裁亨特(Michael Hunter)指出,「正如預期的那樣,我們看到2023年的新聲請量跟2022年比有所增加……考量到疫情期間刺激措施退場、資金成本增加、利率及拖欠率雙雙成長,以及逼近歷史水準的家庭債務,尋求破產保護的消費者和商業聲請人數量將在2024年繼續增加。」事實上,根據紐約聯邦儲備銀行(Federal Reserve Bank of New York)的數據顯示,截至2023年第3季尾聲,家庭債務已達到創紀錄的17.3兆美元,而拖欠率也在小幅上升,但仍低於疫情前的水準。由於聯準會(Fed)大幅升息以遏制通膨,過去2年來企業和家庭的財務狀況明顯吃緊。例如,去年下半年的抵押貸款利率飆升至本世紀初以來的最高水準。不過,在Fed表明升息週期即將結束,且聯準會官員上個月掛保證今年一定會降息後,借貸成本和整體金融狀況已在2023年第4季度有所緩解。

全球第2大加密幣交易所FTX破產!積欠前50大債權人31億美元

全球第二大加密幣交易所FTX聲請破產後請來新執行長協助清點旗下資產,發現FTX積欠前50大債權人的款項總計31億美元,但最新調查指出FTX在全球仍有216個銀行帳戶現金結餘為正值,令外界對FTX償付能力燃起一絲希望。接替創辦人班克曼弗瑞德(Sam Bankman-Fried)出任執行長的雷伊(John J. Ray)在上周曾表示,在他協助企業重整的40年職業生涯裡從未看過像FTX這樣「徹底經營失敗的」案例,但近日他的態度趨向樂觀。他在19日發布聲明表示:「我們很慶幸能發現FTX在國內外有許多遵守法規或執照經營的子公司資產損益表都具備償付能力、也有負責的管理團隊及有價值的關係企業。」FTX提交聯邦破產法院的文件顯示,該公司在全球尚有216個銀行帳戶現金結餘為正值,現金餘額合計5.6億美元,但這些現金大多已由外部機構聲請破產保護,或是無法隨意提領的限制性現金。FTX表示目前還無法確認旗下所有事業持有的現金總額,因為「長久以來現金管理不當且文件管控不當」。截至11月16日為止,FTX只完成在全球36家銀行的帳戶驗證作業。FTX表示仍持續查閱帳冊及紀錄,並與各地銀行人員、自家員工聯繫了解帳目。根據FTX提交法院的文件,上述經過驗證的帳戶現金餘額絕大多數是由FTX EU及經營FTX US的West Realm Shires Services這兩大事業持有,前者持有4,930萬美元,後者持有4,810萬美元。FTX於文件中表示未來幾周公司將決定旗下眾多事業的去留問題,希望能盡最大能力彌補股東損失。FTX已委託投資銀行Perella Weinberg Partners協助出售資產。在FTX前50大債權人當中,FTX對前兩大債權人分別積欠超過2億美元。