區塊鏈

」 加密貨幣 比特幣 美國 區塊鏈 駭客

比特幣站回7萬美元關卡 摩通:「這原因」比黃金更具吸引力

經歷前一日的腥風血雨後,比特幣6日價格重新站上7萬美元關卡。市場人士仍警告,加密貨幣波動極大,短線反彈不代表賣壓已結束,比特幣可能再下探至5萬美元才會築底。比特幣6日盤中一度升至71458美元,24小時內漲幅超過11%,以太幣多檔加密貨幣也同步反彈。美股區塊鏈類股一同開趴,Strategy漲幅超26%。截至收稿,比特幣最新報價為71629 美元。比特幣5日一度跌破61000美元,單日重挫約15%,加密市場賣壓主要來自比特幣現貨ETF的拋售、價格急跌引發的強制清算潮,並受到軟體類股遭拋售的連帶波及,這些加密資產在近幾個交易日出現明顯下跌,買盤意願與流動性承受壓力。比特幣價格已較去年10月創下的12.6萬美元高點下跌超過40%。不過有外媒報導,摩根大通的分析師認爲,在對風險衡量方式進行調整後,比特幣對長期投資者而言可能比黃金更具吸引力。黃金幾十年來一直是市場默認的「避險首選」,這一觀點可謂頗具意味的轉折。摩根大通稱表示,「比特幣/黃金波動率比率」已降至約1.5的歷史低位,意味著比特幣承受的風險大約只是黃金的1.5倍。由於風險差距縮小,比特幣在風險調整後的回報比較中變得更具競爭力。不過Bellwether Wealth總裁兼投資長Clark Bellin示警,在如此高波動的資產中,幾乎不可能判斷何時、何處才是底部。

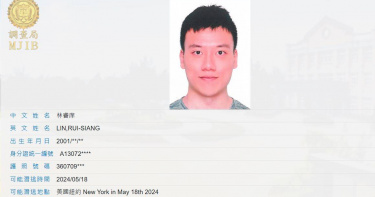

24歲「台大學霸」林睿庠經營暗網販毒 美聯邦法院重判30年徒刑

美國紐約南區聯邦法院近日宣判,24歲台灣籍男子林睿庠因經營暗網毒品交易平台「無痕市場」(Incognito Market),共謀販運毒品、洗錢,以及販售摻假與標示不實藥品等多項重罪,遭判處30年有期徒刑,另須接受5年假釋監督,並沒收犯罪所得約1.05億美元。據悉,林睿庠是台大資管系畢業,當年申請外交替代役,審查合格後派至駐聖露西亞技術團服勤,不料竟私下經營暗網販毒。美國檢方指出,林睿庠自2020年起以網路化名「法老」(Pharaoh)營運「無痕市場」,該平台透過暗網與Tor瀏覽器運作,仿效合法電商網站設計,提供商品搜尋、賣家評價與客戶服務,吸引全球用戶進行毒品交易。至2024年3月關閉前,該平台累計促成超過64萬筆交易,總銷售金額逾1.05億美元。調查顯示,「無痕市場」販售多種非法毒品,包括可卡因、甲基安非他命、海洛因、LSD、MDMA、氯胺酮,以及號稱為處方藥的羥考酮與阿普唑侖,其中部分藥品實際摻有高致命性的芬太尼。檢方指出,平台販售的毒品總量超過1公噸,對全球公共安全造成重大威脅。2022年9月,美國阿肯色州1名27歲男子服用自「無痕市場」購得、標示為羥考酮的藥丸後死亡,事後證實該藥物實為芬太尼。檢方認定,林睿庠對此悲劇須負重大責任。法院文件亦揭露,林睿庠從平台中獲利超過600萬美元,並設立名為「隱身銀行」(Incognito Bank)的內部加密貨幣系統,以抽取每筆交易5%的手續費,同時協助買賣雙方匿名交易。2024年3月關站前,林更捲款至少100萬美元潛逃,並威脅公開用戶交易紀錄,涉嫌勒索共犯與用戶。麥馬洪(ColleenMcMahon)宣判時直言,「無痕市場」是一門讓被告成為「毒品大亨」的生意,並形容此案為其27年司法生涯中所見最嚴重的毒品犯罪。美國檢方強調,本案傳達明確訊息:無論使用暗網、加密貨幣或區塊鏈技術,皆無法成為販毒的保護傘。

到日本玩掃碼PayPay 台新Pay+、全盈+PAY用戶也開通了

台新銀行「台新Pay+」、「全盈+PAY」已加入美商鏈通科技(TBCASoft)的HIVEX® Network合作,開通日本PayPay掃碼支付服務。2023年10月2日首度上線的「HIVEX®跨境支付平台」區塊鏈技術,係由日本軟銀、LINE母公司韓國Naver等投資美商鏈通TBCASoft推出的最新產品,先前已加入的有街口支付、全支付、玉山Wallet、一卡通iPASS MONEY,可直接在超商、商店、餐廳、百貨等,掃碼日本最大電支業者PayPay的QRcode付款。TBCASoft創辦人兼執行長吳陵表示,HIVEX®目前已覆蓋整個亞洲市場,連接多個國家地區並提供約15億個行動錢包用戶的跨境支付服務;台新Pay+與全盈+PAY的用戶,即日起前往日本旅遊時,無須註冊新App,即可直接使用原本熟悉的支付工具,在日本境內數百萬家PayPay特約商店輕鬆掃碼付款。用戶可享免收1.5%海外交易手續費,搭配即時匯率換算,便可直接利用銀行帳戶、App餘額或綁定信用卡扣款。

實體、數位黃金夯 法興銀:金價上看6000美金

近來貴金屬價格瘋漲,國際黃金價格陸續突破每盎司5000、5500美元大關,吸引大批投資人搶進場。不少人透過銀行黃金存摺、櫃買交易提領實體黃金,不過市場傳出,若要領出部分規格的實體黃金,還得排隊等待。據悉,國內經營黃金業務兩大行臺灣銀行、第一銀行實體黃金庫存量均足夠,但因各分行庫存規格不同,部分規格實體黃金得調度。由於黃金計量單位分為國際通用的英兩(31.1公克)及國內慣用的台兩(37.5公克),櫃買黃金提領單位僅限1台兩或台兩的倍數。據一銀觀察,近期黃金市場交易熱絡,加上農曆年前為需求旺季,客戶提領實體黃金情形明顯增加。兩檔可於櫃買黃金現貨交易平台買賣的臺銀金(AU9901)及一銀金(AU9902),目前兩家銀行庫存則均充足。近日網路流傳「臺銀白銀存摺全攻略」等文章,臺銀澄清,該內容引用錯誤不實資訊,強調從未提供白銀存摺相關業務,請民眾切勿受網路不實資訊誤導。今年全球政經不確定性將持續影響黃金市場前景,法興銀行大膽預測,5100美元只是中繼站,2026年底前,金價有望挑戰每盎司6000美元。另外,黃金投資從實體外溢到數位資產,代幣化黃金(Tokenized Gold)正成為市場新寵兒。Tether Gold(XAUT)成為區塊鏈上的黃金存摺,與一盎司的實體黃金1:1掛鉤。

區塊鏈美股OWLS將公布H1財報 執行長:力推降低「穩定幣」使用門檻

奧丁丁集團(OwlTing Group)母公司OBOOK Holdings Inc.(NASDAQ: OWLS)將在台灣時間下周三的12月31日上午6點,公布2025年上半年財務業績;OWLS股價目前為每股6.34美元。奧丁丁集團執行長暨創辦人王俊凱在年末致股東信中表示,2026年目標是降低門檻,讓穩定幣能夠輕易被獲得,真正被使用,希望企業與消費者能在既有的使用習慣下(如銀行簽帳卡、信用卡),就能享受到穩定幣所帶來的速度與成本效率,而不需要理解底層的複雜技術。奧丁丁日前已先公布旗下SaaS型旅宿軟體服務 OwlNest的營運表現。根據公司內部資料,OwlNest於2025年上半年營收較去年同期成長約20%,透過OwlNest平台處理的實際訂房交易總額已突破1億美元,目前OwlNest 已於全球支援超過2,700家旅宿業者。2025年12月9日奧丁丁公布與Visa的全球深化合作,即將推出跨境匯款服務 App「OwlPay Cash」。透過導入Visa Direct,未來美國用戶可直接將資金匯入全球26個市場的指定銀行帳戶,並直接以當地貨幣入帳,涵蓋墨西哥、印度、哥倫比亞、阿根廷、祕魯等高需求國家。搶攻美國2,300億美元法幣匯兌商機。結合Visa Direct覆蓋全球逾110億支付端點的網路,以及與美國銀行Cross River Bank合作處理資金結算,OwlPay Cash將提供更透明的換匯機制、更具競爭力的手續費(可比傳統 SWIFT 匯款節省高達約70%費用),並加快到帳速度。奧丁丁指出,OwlPay Cash很快將在美國的Apple App Store 與Google Play商店上線,其具備「全球匯款網絡」(系統自動完成換匯並以當地貨幣入帳)、「低手續費用」(較SWIFT匯款手續費最高可降低70%,且用戶無須支付月費)、「操作直覺簡單」(專為手機使用介面設計)、「安全與合規」(已於美國 39 州取得資金支付執照)與由Visa驅動的服務等特色。

人工智慧基本法三讀 葛如鈞:結合科技晶片創造智慧藍天

立法院今(23)日三讀通過《人工智慧基本法》(俗稱 AI 基本法),正式建立台灣推動與規範人工智慧發展的法律依據,為國家 AI 治理與產業發展奠定制度基礎。該法涵蓋國家戰略規劃、研發與產業扶植、資料與個資保護、法規調適、國際合作及勞動權益等面向。國民黨立委葛如鈞表示,AI 基本法的通過是台灣邁向智慧國家的關鍵里程碑,象徵台灣不再只扮演科技晶片代工角色,而是正式踏上以民主價值引領 AI 法制發展的新階段。人工智慧基本法在立法院院會順利三讀通過,葛如鈞表示,沒有台灣的晶片與工程師,就沒有今日世界的 AI 發展,人工智慧將深刻影響人類下一個世紀,而台灣在全球 AI 產業鏈中的重要性早已獲得國際肯定,但在AI法制化卻嚴重落後。葛如鈞特別感謝朝野在法案推動過程中的協商與支持,包括立法院長韓國瑜促成共識、國民黨與黨團幹部的接力推動,以及民進黨、民眾黨與多位學者專家、NGO 團體的共同參與。他強調,這次立法證明台灣不只擁有半導體科技的優勢,還可以將智慧貢獻在法制的領先上。他指出,AI 的競爭表面上是算力與能源的競爭,但本質上更是價值觀的競爭。台灣擁有華人世界中最民主、最自由的制度環境,若能結合世界級晶片實力,不應只停留在代工角色,而應成為 AI 法制的創造者與領導者。AI 基本法不只是產業規範,更是對下一代的承諾,讓台灣在「護國群山」之外,開啟智慧藍天。國民黨立委葛如鈞表示,《人工智慧基本法》三讀通過,象徵台灣在全球 AI 浪潮中,將結合半導體優勢與民主制度,朝向 AI 法制領導國邁進。(圖/翻攝自葛如鈞臉書)葛如鈞也指出,目前台灣在 AI 應用上仍面臨多項法制瓶頸,例如自動駕駛尚未合法上路、衛星通訊無法直接連結民眾手機,AI 與區塊鏈創新也常因法規不明而停滯,顯示後續制度仍需持續完善。他強調,未來仍需不分黨派持續合作,推動相關配套立法,打造一個友善 AI 技術發展的環境。他期盼,未來台灣不僅向世界借鑑 AI 法制經驗,更能成為全球學習的典範,共同擘劃人與機器共存的下一個百年。

TerraUSD崩盤蒸發400億美元!南韓「加密貨幣之王」遭美法院判15年徒刑

昔日被稱為「加密貨幣之王」的韓國企業家、Terraform Labs的聯合創始人兼執行長權渡衡(Do Kwon),因涉及2022年5月價值400億美元的穩定幣TerraUSD和加密貨幣Luna崩盤事件,並被揭露其核心架構實為詐騙後,於美東時間11日遭判處15年有期徒刑。綜合外媒報導,這位34歲畢業於史丹佛大學(Stanford University)的金融科技明星,被受害者指控利用信任作為武器,讓投資人誤以為其打造的虛擬貨幣與穩定幣系統極度安全;但這一切其實由秘密注入的外部資金支撐,並非真正的市場機制。權渡衡在聽取到庭或以電話陳述的受害者,訴說這場崩盤如何摧毀他們的家庭、退休金與人生後,向法官道歉。其中1名受害者在信中寫道,他的父親甚至因投資血本無歸而萌生自殺念頭。主審的美國紐約南區聯邦地區法院法官恩格梅爾(Paul Engelmayer)表示,政府求刑12年「過於寬鬆」,辯方要求5年則「完全不可思議、荒謬至極」。依照罪名,權渡衡最高可被判處25年徒刑。恩格梅爾對權渡衡表示,「你的罪行讓活生生的人們失去400億美元的真金白銀,這不僅是帳面上的損失。」他稱這起事件是「規模空前、影響深遠的詐騙」,並指權渡衡對投資人有「近乎神祕的掌控力」,造成難以估量的「人間悲劇」。今年8月,權渡衡在紐約曼哈頓聯邦法院,承認了因Terraform Labs倒閉而面臨的詐欺指控,這個用於演算法穩定幣的區塊鏈協議和支付平台,是他在2018年於新加坡創立的。檢方表示,整體損失甚至超過FTX創辦人班克曼-弗里德(Sam Bankman-Fried)與維卡幣(Onecoin)共同創辦人格林伍德(Karl Sebastian Greenwood)詐騙案的總和。恩格梅爾估計,受害者可能多達100萬人。Terraform Labs曾對外宣稱旗下穩定幣TerraUSD是可靠的「穩定幣」,本應以穩定資產作為支撐以避免劇烈價格波動。但檢方指出,TerraUSD的穩定性其實是1場假象,依賴的是外部資金的注入;一旦脫離與1美元的掛鉤後,整個系統就會瞬間崩盤,拖垮TerraUSD與其姊妹幣Luna,引發「席捲整個加密貨幣市場的連鎖危機。」事發後,檢方指控權渡衡試圖在新加坡重建Terraform Labs,但不久後便逃往巴爾幹地區。他於2023年3月23日持假護照在蒙特內哥羅旅行時遭逮捕,並在當地坐牢17個月。依照認罪協議,權渡衡同意沒收逾1,900萬美元的資產。他的律師辯稱,他的行為源自「傲慢與絕望」,而非貪婪。權渡衡亦曾請求在其母國南韓服刑(他在那裡同樣面臨起訴),以更接近妻子及4歲女兒,但遭法官拒絕。「在過去幾年裡,我幾乎每一個清醒的時刻都在思考,我本可以做出不一樣的決定,以及我現在能做什麼來彌補。」權渡衡對法官說。他表示,聽到受害者的敘述「令人痛心,也再次提醒我,我造成了多麼巨大的損失。」1名受害者在電話中描述,他的太太在TerraUSD崩盤後,選擇與他離婚,而兒子們也失去了上大學的機會,他自己更是不得不搬回克羅埃西亞與父母同住,因為全家畢生積蓄都瞬間蒸發。另1名受害者則透露,他至今仍要「背負罪惡感」,因為他曾說服親家與數百個非營利組織,投資TerraUSD。受害者特羅菲姆丘克(Stanislav Trofimchuk)則感嘆,他們投入的19萬美元瞬間跌到僅剩1.3萬美元,「我們17年的人生積蓄,一夜蒸發。」另1名受害者聖約翰(Chauncey St John)則在法庭上指出,他所合作的一些非營利團體損失了超過200萬美元,其中1間教會組織損失約90萬美元。他與妻子背負債務,而岳父母也不得不在原本應該退休的年紀繼續工作。儘管如此,他仍表示原諒權渡衡,並說:「我祈求上帝憐憫他的靈魂。」檢察官在庭上朗讀超過300封受害者來信的部分內容,其中1位以縮寫代稱的受害者表示,他在努力支付帳單與完成學業期間,損失了近11,400美元,「對有些人來說,那只是帳面上的數字,但對我來說,是多年努力累積的成果。看著它在一夜之間消失,是我人生中最恐慌的時刻。這不是意外,也不是市場事件,而是詐欺。」因此他懇請法官「考慮這場悲劇造成的重大損失。」美國助理檢察官莫塔扎維(Sarah Mortazavi)則指出,權渡衡以「傲慢、操控與對他人完全漠視」的方式實施詐騙,打造出1種「韌性的幻象來掩蓋系統性的失敗。」

攻AI「缺水」商機轉型!世紀斐成公開收購萬年清 9日恢復交易

上曜集團(1316)世紀民生科技*(5314)與斐成開發(3313)最新宣布,以每股33.525元公開收購工業廢水處理設備大廠萬年清(6624)已發行之普通股股份。9日起恢復交易。公開收購期間為12月10日至12月29日止,預定最高收購數量為13,572,000股(即65%股權),最低收購數量為9,396,000股(約45%股權),若參與應賣數量達最低收購數量,本次公開收購條件即為成就;完成後萬年清仍維持上櫃地位並納入世紀民生*合併報表。世紀暫停交易前收盤股價為104.5元,斐成為14.80元。萬年清為58.5元。根據外資最新研究報告指出,人工智慧和資料中心規模化的水足跡將在2028年突破 1,000億公升,「缺水」將取代「缺電」成為算力發展的最大瓶頸。萬年清為工業廢水及有機廢氣處理的專業廠商,近年受惠於半導體先進封裝產能擴張,已取得多張重要訂單。未來除延續半導體需求外,更看好台灣廢水處理升級與廚餘能源化市場的成長潛力。同時,萬年清近年除深耕台灣市場外,已於越南與印度設立分公司,擴大國際競爭力。世紀表示,此次併購,正是為了將自身的 AI 演算優勢,結合萬年清的流體化床技術,轉型為高科技業急需的「智慧治水方案商」。將導入AI演算法至萬年清的污水處理系統,針對特用化學及半導體精密製造業進行「預測性水處理」,可精準調控,預判廢水濃度波動,自動調整藥劑,降低15-20%化學品消耗,完成產業數位履歷,生成不可篡改的區塊鏈「數位產品護照」,協助供應鏈客戶輕鬆通過國際大廠的綠色稽核。此次聯手提出公開收購案,亦象徵上曜集團積極透過併購深化環保工程與半導體供應鏈之布局,強化未來成長基礎。併購完成後,集團將成為具競爭力的綠色科技供應鏈整合者,萬年清的技術將全面導入集團內開發的智慧建案及世紀民生*的保健品智慧工廠。透過「AI 運算(世紀*)」+「場域建設(斐成)」+「水資源治理(萬年清)」的三方整合,集團將具備輸出「AI 綠色園區統包方案」的能力,搶攻台商回流及東南亞設廠的龐大商機。

比特幣創3月以來最大單日跌幅!黃立成以太幣再度被清算「村幾枝懶X」

比特幣(bitcoin)於美東時間1日暴跌約6%,跌破86,000美元,創下自3月以來最大單日跌幅。藝人麻吉大哥黃立成投資的以太幣也出現大幅下挫,跌幅超過7%,再度引發市場關注,也讓網友笑稱黃立成再度「村幾枝懶X」了。比特幣自上月末首次跌破90,000美元以來,便難以重新站穩該價位。其他與加密貨幣相關的公司,包括Coinbase與Strategy,也在1日的交易中下跌。對此,區塊鏈分析機構「Lookonchain」在1日凌晨於X平台發文指出,黃立成的帳號「machibigbrother」再次遭遇清算,隨後他追加資金249萬8000美元(約新台幣7,851萬元)以增加多頭部位。根據統計,目前黃立成在加密貨幣上的累計損失已達2128萬美元(約新台幣6.6億元)。據悉,「村幾枝懶X」的迷因梗出自九把刀電影《殺手.歐陽盆栽》,黃立成飾演的黑道大哥,在片中因為資金問題嗆聲飾演小弟的趙正平:「Uncle你村幾枝懶X(叔叔你已經身無分文了),補三小」,從此成為經典迷因。日前黃立成也因為被爆入手有「信義區哥吉拉」之稱的「陶朱隱園」,而在Threads發文自嘲:「Uncle村幾枝懶X,買三小旋轉大樓。」

台大學霸操縱暗網毒市 遭美逮捕、北檢通緝在案

24歲台大學霸林睿庠,被控以化名「法老」(Pharoah),透過暗網經營毒品交易平台「隱身市場」(Incognito Market),去年5月在美國紐約甘迺迪機場轉機時遭美方逮捕,檢調發現,林睿庠將販毒所得以虛擬貨幣洗錢兌換外幣,自111年3月28日就讀台大期間至113年5月21日止,累計存入其中信銀行安和分行外幣帳戶373萬多元美元(約合新台幣1億2158萬多元),台北地檢署今年6月將林列為毒品罪被告,並發布通緝,時效40年。據了解,林睿庠企圖拖延美方審理進度,除向美方聲稱他是中華民國外交替代役,具有外交豁免權,還宣稱他若遣返台灣受審將受「司法迫害」,欲尋求政治庇護,導致美方原訂12月底的宣判日,順延至明年1月。林去年被捕後,竟跨海通知母親提領其在台帳戶資金,北檢將林母列為洗錢罪被告,並聲請扣押林男名下天母房產及帳戶數千萬元獲准。北檢通緝林男目的,是等林在美服刑完畢,被美驅逐出境後,緝捕林返國歸案,再以林違反《毒品危害防制條例》偵查起訴。林是台大資管系畢業,曾是數奧競賽銅牌資優生,還曾到某金控的區塊鏈研發部門實習,林112年台大畢業後,因具資訊專長,擔任聖露西亞外交替代役,曾以數位犯罪分析師身分培訓當地警察。媒體報導,林因父母離異,母親獨力撫養他與弟弟,曾靠獎學金度日,但事實上他早在就讀台大期間就從事暗網販毒,買下天母不動產。今年5月22日,美國司法部宣布代號為「猛禽行動(Operation RapTor)」破獲「隱身市場」案。林睿庠被控自109年10月經營「隱身市場」,每筆交易抽取5%的佣金,數年間銷售額超過1億美元。林後因自導自演「黑吃黑」威脅勒索,還暫時關站來敲詐,被美方查獲。林去年7月4日退伍,5月18日於美國甘迺迪機場轉機至新加坡時被捕,去年12月16日,林承認共謀毒品罪、共謀販售私偽藥、洗錢3罪。今年6月27日,北檢通緝林,由於毒品罪為萬國公罪,依《刑法》第9條規定,林在美國受確定裁判,但我國仍可就犯罪行為進行偵查;而林在美國執行過的刑罰,我國法院可折抵刑期。

比特幣礦商轉型AI浪潮 礦企股價暴漲 200%

隨着人工智慧運算需求急升,比特幣礦商正迅速轉型為高效能運算(HPC)及 AI 基礎設施的供應商。美國上市礦業公司如 Riot Platforms 及 TeraWulf 等正將其電力與伺服資源轉作 AI 數據中心使用,帶動股價飆升,部分公司漲幅達 200%。礦業收益下滑 礦商尋求出路虛擬貨幣價格波動劇烈,加上市場競爭加劇,導致挖礦利潤持續下滑。以比特幣為例,10 月中旬價格介於約 105,000 美元至 121,000 美元(約新台幣 328 萬至 378 萬元)之間。分析機構 Jefferies 估算,礦商九月整體獲利仍較前月下降約 7%。市場需求不穩定外,每四年的區塊獎勵「減半」機制也進一步壓縮了長期收益,使部分礦商在價格頻繁起伏中,尋找更穩定的商業模式,如投入 AI 算力產業。AI 成為新方向區塊鏈應用加速擴展除了比特幣礦商投入 AI 運算,部分區塊鏈生態系也在整合人工智慧。Solana 是一條以高速度和低交易成本為特色的公鏈,近期生態內出現多個探索 AI 應用的專案,例如資料交易平台、去中心化運算資源共享等。這些專案由開發者社群推動,部分採用 SOL幣進行鏈上操作或激勵分潤。根據公開資料,Solana 曾舉辦 AI 主題黑客松,吸引逾 400 個專案參與,亦有多個與 AI 結合的代幣在其生態內發行。礦商轉型加速 與科技巨頭合作成焦點Riot Platforms 於德州擴建的 Corsicana 園區,預計 2026 年正式投入 AI 與加密混合運算業務。TeraWulf 與 Cipher Mining 則與谷歌資助的 AI 雲端企業 Fluidstack 簽訂十年租約,股價年漲幅分別達 150% 與 200%。Iris Energy 則於八月宣布購入 4200 顆輝達 Blackwell 晶片,全面擴建 AI 雲端服務,帶動股價暴漲逾 500%。市場研究機構 Bernstein 指出,比特幣礦商連網電力資源能將AI資料中心建置時程縮短達75%,改裝成本遠低於新建中心,吸引 OpenAI、微軟等大型雲端企業承租。隨着礦商轉型步伐加快,AI 成為下一個關鍵戰場,也為傳統加密產業打開全新出路。CTWANT提醒您:內容僅供參考,投資人於決策時應審慎評估風險,並就投資結果自行負責。投資一定有風險,基金投資有賺有賠,申購前應詳閱公開說明書。

全球第一家! 這國砸百萬美元買入比特幣等數位資產

捷克國家銀行(Czech National Bank,CNB)近日宣布已買入比特幣,成為全球第一家首次直接持數位資產、正式將比特幣納入資產負債表的中央銀行。捷克央行發布新聞稿宣布,設立規模達 100 萬美元的數字資產測試投資組合,其中包含比特幣、美元穩定幣以及區塊鏈上的代幣化存款。捷克央行表示,此舉用意在測試區塊鏈資產的購買、持有等代幣化流程。捷克央行行長阿萊什・米赫爾表示,此次布局正系統性積累區塊鏈資產的實操經驗。捷克央行進一步說明,此筆資金在上月30日經董事會核准,不計入官方國際儲備,因此這筆投資短期絕不會影響進行潛在外匯干預或指導貨幣政策的能力。央行強調,此次的投資組合並不會改變捷克現有的貨幣政策和匯市。捷克做出此創舉,曾遭到歐洲央行 (ECB) 總裁拉加德(Christine Lagarde)的冷嘲熱諷,捷克央行總裁米赫爾在今年一月首次提出研究比特幣的想法時,拉加德表示,她相信比特幣不會成為歐盟成員國的儲備資產。儘管如此,捷克央行並沒有打消持有比特幣的念頭,他們沒有選擇直接建立儲備,而是從實驗性的投資組合操作,並將在未來二到三年內評估該測試組合,並向公眾說明經驗。

川普宣告「讓美國加密幣變偉大!」美中貨幣霸權戰邁向數位時代

美國與中國的人工智慧(AI)競爭,如今正延伸到加密貨幣領域!美國總統川普(Donald Trump)在上週與中國國家主席習近平會晤後,宣告他要「讓美國的加密貨幣產業變得偉大」(Make crypto great for America),預示著美中2國的「加密貨幣主導權之爭」即將展開。據《CNBC》報導,川普於美東時間5日接受《哥倫比亞廣播公司新聞》(CBS News)訪問時表示:「我要讓美國的加密貨幣產業變得偉大,就像我們稱霸人工智慧領域一樣,在加密貨幣上我們也是第一,我希望繼續保持這樣的地位。我不希望中國或任何其他國家奪走它。」不論川普是否真心將北京視為威脅,他的言論正值中國再度釋出有關加密貨幣野心的新訊號。自2021年起,中國大陸已全面禁止國內加密貨幣交易,但其特別行政區香港則維持相對開放的「受管制發展模式」,以鼓勵數位資產創新。3日,香港再度放寬限制,允許持牌虛擬資產交易平台,可直接與全球加密貨幣交易所連結,並可掛牌新數位資產及香港監管的穩定幣(stablecoin),不再要求過去12個月的營運紀錄。這項宣布與香港第10屆「金融科技週」(FinTech Week)同期登場。香港在跟進美國政策上動作迅速。去年,香港批准了可追蹤比特幣現貨的交易型基金(ETF),並在美國之前近3個月率先核准以太幣(Ether)現貨ETF交易。報導補充,比特幣(Bitcoin)被視為「數位黃金」,是最具代表性的加密貨幣。而以太幣則運行於以太坊(Ethereum)網路上,不僅能作為支付手段,也可作為「燃料」(gas)支付智能合約運算費用。以太坊基金會(Ethereum Foundation)共同執行董事史坦查克(Tomasz K. Stańczak)在2日的數位資產論壇上指出,目前超過6成的穩定幣運行於以太坊網路。根據數位資產投資公司「SNZ Holdings」的首席投資長Gavin Wang的說法,該論壇約有300名與會者,其中近7成來自傳統金融界。這與早期以軟體開發者為主的加密活動形成鮮明對比。論壇同時宣布成立「以太坊香港中心」(Ethereum Hong Kong Hub),作為培育新創公司的協作空間,顯示香港正加速成為亞洲加密產業的重要樞紐。美國知名大型加密會議「Consensus」也首次登陸香港,並宣布2026年將再度舉辦,顯示全球產業對香港角色的重視。不過儘管熱度高漲,加密資產規模仍遠小於傳統市場。全球加密貨幣總市值尚未突破4.5兆美元,而全球股票市值則高達101.52兆美元。近幾週,比特幣價格更因美中貿易緊張,及AI股泡沫疑慮而大幅下跌,短暫跌破10萬美元,為自6月底以來首見。「我認為AI與加密貨幣的投資者其實是同一群人,」亞洲投資基金「NextGen Digital Venture」(NDV)創辦合夥人Jason Huang說道,「等到AI熱潮稍退,加密貨幣就會回來。」Jason Huang的投資基金NDV在截至2025年3月的2年間成長375.5%,表現比比特幣同期漲幅高出逾60%,目前他正籌備第2支基金。他指出,許多投資人來自中國富裕階層,儘管市場波動,認購仍持續增加。他也提到,即便上月市場出現「史上最大單日清算」,且超越FTX得崩潰規模,他的基金仍僅下跌個位數百分比。報導指出,下一階段的競爭或許不再是「幣價」之爭,而是「控制權」之爭。各國政府日益傾向以自身法幣為擔保的穩定幣,掌控數位資產流通。香港今年積極推進穩定幣政策,與美國的《指導與建立美國穩定幣國家創新法案》(Genius Act,俗稱《天才法案》)相呼應,該法案旨在支持美元掛鉤穩定幣。這場競爭正把美元與人民幣之間的貨幣霸權戰推向數位時代。對此,紐約大學法學院(New York University School of Law)兼任教授Winston Ma分析:「雙方都試圖擴大本國貨幣的使用範圍,建立各自的全球用戶生態系。」不過他也強調,北京仍難以讓民眾大規模採用數位人民幣(digital yuan),這種由中國央行發行的數位貨幣旨在取代部分現金交易,並加強金融監管。Winston Ma補充,「當美元穩定幣真正普及時,也可能面臨相同挑戰。」根據「全球銀行金融電信協會」(SWIFT)數據,2025年9月美元仍占全球支付總額近半,人民幣則上升至第5名,佔3.17%。上週,中國人民銀行行長潘功勝在推廣數位人民幣時,對穩定幣持保守態度,重申中國對投機性虛擬貨幣交易的嚴格限制。然而,比特幣區塊鏈資料顯示,中國仍是全球第3大比特幣挖礦國,僅次於美國與俄羅斯。而這項數據恐怕不會被川普忽略。據《富比士》(Forbes)估計,川普本人持有約8.7億美元的比特幣,為全球最大個人持有量之一。

比特幣逢10必漲破功? 創投CEO:下個熊市恐大跌70%

比特幣(Bitcoin)出現自2018年以來首次10月下跌,結束過往「十月必漲」的傳統紀錄,讓這個月份的加密貨幣交易者損失慘重。根據路透社報導,近幾周整體市場動盪,全球最大加密貨幣比特幣走勢疲軟,10月預計跌近5%。比特幣在10月10至11日期間一度跌至10萬4782.88美元,當時才剛破12萬6000美元創新高。數位市場數據供應商Kaiko分析師Adam McCarthy表示:「加密貨幣在10月初跟隨黃金和接近歷史高點的股市走勢。然而投資人首次感受到不確定性時,並沒有大規模回流比特幣。」根據外媒報導,中東創投公司 Sigma Capital 執行長Vineet Budki近日表示,比特幣在歷史上減半事件往往伴隨約三年多頭與一年修正的節奏,下一輪熊市或在兩年內出現,但他相信比特幣長期價值未變,十年內攀升至 100 萬美元並非空談。Budki在杜拜舉行的 2025 年全球區塊鏈大會上表示,未來兩年比特幣價格將回調 65% 至 70%,因為交易者並不了解他們所持有的資產,遇上負面訊息便容易恐慌出場。

壽險理賠全面「無紙化」!保戶線上授權 醫院加密傳診斷書到保險公司

壽險公會於今(29)日宣布,壽險界結合FIDO與電子簽章技術,正式達成理賠服務全程無紙化,「保險理賠醫起通」服務持續擴大醫院合作網絡,更首次將其成果與「行動理賠聯盟鏈」延伸至保險經紀人公司,擴大服務保戶的範圍。保戶透過「保險理賠醫起通」服務,保戶只需線上授權,醫療院所即可將診斷書與收據直接透過區塊鏈加密傳輸至指定保險公司,避免了紙本郵寄、文件遺失或人工錯誤的風險。壽險公會理事長陳慧遊表示,數位信任是保險業邁向永續經營的關鍵基石,現在將FIDO等國際級資安技術導入理賠流程,確保了民眾個資安全,更透過跨域合作打造「醫起通」與「聯盟鏈」,將便利性與信任感充分結合,透過技術的突破,為保戶實踐普惠金融、公平待客的核心價值,建立更安全更有效率的數位保險新時代。壽險公會也將持續優化數位信任服務,例如將數位驗證技術延伸至出院即理賠等更多高頻率的保險服務場景,持續朝「單一窗口、文件互通、全程無紙化」的終極目標邁進,強化保險業在數位轉型中的領導地位,為台灣金融保險產業的創新立下里程碑。壽險公會今天舉辦「數位躍進.信任啟動─保險業數位信任服務成果發表會」,推動由數發部數位產業署所輔導「產業數位信任推動工作小組(SIG)暨場域驗證計畫」之階段性成果,證明數位信任技術能有效解決民眾申請醫療險理賠時,必須往返多家醫院及保險公司的痛點。

中美30日貿易談判!比特幣上看12.5萬美元 這檔ETF半年來報酬近66%

中美明(30日)將舉行貿易談判,比特幣本周一度突破11.5萬美元,29日未順利衝破11.6萬美元,下殺到11.2萬美元,倒吐這二天的漲幅;Strategy透露已購買390顆比特幣,強化全球持有比特幣最大企業者領先,市場關注是否衝到12.5萬美元。台股ETF部分,00909近6個月報酬65.65%,位居9月全台跨國投資指數股票型產業類第一名,目前股價來到50.05元,漲0.14元,漲幅達0.28%,成交量達2,659張,昨天則為6,536張。幣圈本周大消息,包括川普政府特赦幣安(Binance)創始人趙長鵬,川普甚至公開表示支持態度,比特幣股價再受激勵,一度突破11.5萬美元,大量持有比特幣的微策略則再度出手買進、IBM宣布推出數位資產平台,以協助金融機構或企業建立區塊鏈服務,加密貨幣市場正向訊號頻出。觀察國泰全球數位支付服務ETF(00909)的產業分布,其中有近4成為比特幣儲備商及礦商,像是Microstrategy、Marathon、Cleanspark及RIOT都是成分股,16%左右是交易所及穩定幣發行相關,知名的Coinbase、SBI Holding、Robinhood和Circle都是成分股,另有3成聚焦在數位支付,包括Visa、Mastercard、Paypal、Block等,基金共有30檔成分股。目前全台僅有00909是極少數主攻數位資產供應鏈的ETF,自2022年7月13日掛牌以來,已累積超過3年的表現,其1年報酬率58.72%、 2年報酬率170.94%、3年報酬率198.45%。

更快更便宜!7千萬筆季匯款轉上鏈 西聯銀行啟動穩定幣結算試點

跨境匯款巨頭西聯匯款(Western Union)正準備邁入加密金融的新階段。執行長麥格拉哈恩(Devin McGranahan)在第三季度財報電話會議上表示,公司已啟動一項以穩定幣為核心的試點計畫,目的是改善全球匯款效率,讓旗下超過1億5千萬名客戶能以更快、更便宜的方式完成跨境資金轉移。根據《Cointelegraph》報導,麥格拉哈恩在會中提到,這項試行方案將「利用鏈上結算機制,減少對傳統代理銀行體系的依賴,縮短結算時間並提升資本使用效率」。目前西聯匯款每季度處理約7,000萬筆交易,遍佈全球200多個國家與地區。與傳統匯款網絡相比,區塊鏈架構能顯著降低交易成本,同時確保資金流動透明、迅速且安全。西聯匯款早在三個月前便曾透露,正在研究將穩定幣技術納入跨境支付流程。不過,過去公司對加密貨幣始終持保守態度,主要因為擔心價格波動、監管不確定與使用者資安等風險。麥格拉哈恩表示,這些顧慮隨著美國「天才法案(GENIUS Act)」的通過而出現轉變,該法案為穩定幣提供更明確的監理框架,也讓金融機構在導入相關服務時具備更高法遵信心。根據美國財政部(U。S。Treasury Department)在4月的報告,穩定幣市場總值已突破3,000億美元,並預估在2028年前將增長至2兆美元。這一規模的迅速擴張,使得傳統金融公司紛紛重新評估數位貨幣在國際支付中的角色。西聯匯款的轉向,被視為機構層級對穩定幣採用的關鍵信號之一。麥格拉哈恩指出,新系統將讓客戶在資金管理與匯款方式上擁有更高主導權,尤其是身處高通膨國家的使用者,能藉由穩定幣規避貨幣貶值與手續費波動。他補充說,穩定幣可在鏈上即時結算,這對依賴海外匯款維生的群體來說,具有實質意義。這波穩定幣導入潮不僅限於西聯匯款。支付平台Zelle的母公司「早期警示服務公司(Early Warning Services)」於24日宣布,將在其跨境轉帳服務中整合穩定幣,促進美國與其他國家間的資金流動。同時,另一家國際匯款業者MoneyGram也確認,將在哥倫比亞(Colombia)推出自家加密應用程式,讓用戶能使用Circle公司的USDC儲值、收款並即時進行海外轉帳。

禁令形同虛設!地下礦場暴增「佔全球14%算力」 中國成第3大比特幣挖礦中心

中國對加密貨幣挖礦的「全面封殺」看似嚴厲,但實際情況卻出現戲劇性反轉。根據《AMBCrypto》的報導,2021年中國宣布禁止挖礦與交易,以遏止金融犯罪並維護金融穩定,但到了2025年第四季,地下礦場不僅未消失,反而讓中國重登全球第三大比特幣(Bitcoin)挖礦中心,佔全球總算力的14.05%,約每秒145艾哈希(exahashes per second,EH/s),僅次於美國與俄羅斯。這項數據來自盧克索(Luxor)發布的2025年第四季度全球算力地圖(Global Hashrate Map),顯示中國比上一季度的13.8%再度上升。消息人士認為,多數非法運作集中在新疆這片能源充足、地理偏遠的地區長期是礦工的避風港。《礦工週刊》(Miner Weekly)引述多家ASIC供應鏈消息指出,當地的礦場早已暗中復甦,部分業者在地方電力公司協助下重新開機,規模甚至接近禁令前水準。報導中提到,中國政府自2021年起對數位資產的態度始終強硬。同年,中國人民銀行(People’s Bank of China,簡稱PBOC)在9月底宣布全面禁止加密貨幣交易,並以「防止洗錢與金融不穩」為由,將所有相關業務定義為非法金融活動。但地下經濟的韌性遠超預期。監管缺口與地方執行差異,使得挖礦活動以更隱蔽的方式持續存在,包括透過私人電網、工業區剩餘電力與託管機房運作。根據《CoinMarketCap》數據,截至報導發布時,比特幣報價約為111,007.61美元,24小時內上漲1.16%,全球總算力則達1,137.06 EH/s。算力上升意味礦工對比特幣長期獲利能力與網路安全性仍具信心,也反映出中國礦場的回流已對整體網路產生實質影響。《CoinWarz》的指標同樣顯示,算力增長曲線與中國地下礦業復甦幾乎同步。新疆成為焦點的原因不僅在於電價低廉。多數礦場依附在地方能源產業鏈下,例如水力與燃煤電廠旁的閒置區域,藉由企業名義申請工業電力配額再行轉用。部分礦工轉向模糊界線的「雲算力服務」,表面上提供資料運算,實際上進行比特幣挖掘。業內人士透露,這些礦場雖偶遭查封,但很快又以新公司名義重啟,「只要比特幣價格高於10萬美元,風險仍值得承擔」。2021年的禁令讓中國官方幾乎消失於公開的加密經濟地圖,但2025年的回歸說明,挖礦在地理與能源結構上的依附關係難以割裂。全球市場觀察人士分析,中國14.05%的算力份額代表地下算力仍具全球影響力,且足以在區塊鏈網路安全與交易驗證中維持關鍵地位。

美扣押「柬埔寨嫌犯」價值134億美元比特幣 專家揭2原因導致

美國司法部(DOJ)近日宣布,成功扣押柬埔寨跨國詐騙集團「太子集團控股」創辦人陳志(Chen Zhi)持有的12萬7271枚比特幣,市值高達134億美元(約新台幣4,107億元),創下該部門歷來最大規模的加密資產沒收紀錄。此案震撼全球加密貨幣社群,也引發外界對數位資產安全性的強烈質疑。據《南華早報》17日報導,現年不詳的陳志出生於中國,擁有英國及柬埔寨雙重國籍,被控涉入大規模電信詐騙與洗錢行動。他被指在柬埔寨主導「殺豬盤」詐騙園區,強迫勞動者從事假投資詐騙,利用加密貨幣誘騙受害者長期投入資金後再榨乾資產,手法殘忍。司法部聲明指出,陳志掌控25個非託管(self-custodied)加密錢包,其私鑰現已由美方接管。不過官方並未透露如何成功取得這些比特幣的控制權。區塊鏈研究機構TRM Labs亞太區政策與策略主管洪安琪(Angela Ang)分析,這起扣押行動「可能與過去一連串資金轉移有關」。她指出,陳志的比特幣錢包早在2020年12月更換託管人,當時疑似有內部人員竊取或洩露部分私鑰,導致資金最終落入執法單位掌握。區塊鏈安全公司「慢霧科技」(SlowMist)創辦人余弦則指出,陳志的錢包安全性早被質疑。2020年時,研究人員曾發現其私鑰由薄弱的偽亂數產生器(PRNG)生成,極易被破解。另一家安全公司Distrust在今(2025)年8月的報告中也證實,陳志的25個錢包均存在此漏洞,「從一開始就註定不安全」。專家表示,儘管過去已有十多起與薄弱亂數產生器有關的加密錢包漏洞事件,但影響規模極少有如本案如此龐大。余弦強調,業界對私鑰生成通常維持極高標準,「這次事件更凸顯安全意識的重要性」。他指出,非託管錢包讓使用者能完全掌控資金、提升隱私,但同時也要求使用者具備更高的技術能力;若私鑰遺失或被竊取,資產恐永久無法找回。目前美國政府已將相關資金保管,案件仍在進一步調查中。

日本計畫明文禁止「加密貨幣內線交易」 違者按不法獲利重罰

日本政府正準備針對加密貨幣市場祭出前所未有的監管措施,擬明確禁止內線交易。根據《日經亞洲》(Nikkei Asia)報導,日本金融廳(Financial Services Agency,FSA)已著手擬定修法草案,計畫將基於未公開資訊的加密貨幣交易正式列為違法,違者將面臨按不法所得等比例的罰金,情節重大者更可能遭刑事起訴。根據《日經亞洲》報導,金融廳希望在今年底前敲定修法內容,並在明年通常國會會期提出修正案。屆時,日本證券交易等監視委員會(Securities and Exchange Surveillance Commission,SESC)將獲正式調查權,可主動介入涉嫌內線交易案件,並建議課以附加金或移送司法單位。目前,日本《金融商品交易法》(Financial Instruments and Exchange Act)雖規範證券市場內線交易,但未涵蓋加密貨幣,現行多仰賴業界自律或交易所內規,致使相關行為游走灰色地帶,難以有效追責。金融廳官員認為,隨加密資產成為主流投資工具,若不立法介入,恐導致市場信任崩潰。但報導中也提到,如何界定「內線資訊」與「內部人士」仍是監管難題。不同於傳統證券,許多加密貨幣缺乏明確發行主體,資訊來源分散,使確認誰握有非公開消息更困難。報導指,監管機關正評估是否以代幣項目開發團隊、主要投資方或交易所內部人作為定義依據,以建立可執行的法制框架。近年,日本在加密金融與法規整合上已明顯加速。金融廳除監督交易所營運,也要求業者建立透明的資產管理制度。日前幣安日本(Binance Japan)宣布與支付巨頭PayPay Corporation達成資本與業務聯盟,後者收購在地加密貨幣交易所40%股權,象徵傳統金融與區塊鏈結合加速深化。《日經》分析認為,此舉不僅為防止市場操縱,也是在為加密貨幣正式納管做準備。若修法順利,將成為亞洲首例對「虛擬資產內線交易」設刑罰機制的案例。報導並指,當局目標是在不扼殺創新的前提下,建立與國際標準接軌的監管架構,確保市場公平並保護投資人。