外銀

」 美元 花旗銀行 黃金 銀行 央行

美元「2原因」不確定性高 外銀:無催化劑上行偏弱

美國聯準會(Fed)重啟降息循環,加上勞動市場數據強於預期,美元指數上周走強,市場等待更多經濟數據及川普下屆聯準會提名人選,外銀普遍預測美元後市將呈現「短彈、中期偏弱」格局。外銀認為,近期行情受到市場空頭回補,但美元指數(DXY)缺乏持續性。英國《經濟學人》指出新台幣被嚴重低估後,近期新台幣對美元卻持續走貶,國內各外銀及法人都不敢多作評論。法人認為,美元走強應只是短期的情況。經濟學人近期也報導直指台灣患有「台灣病」,台灣為提振出口競爭力和擔心保險公司倒閉,因此央行必須控制新台幣升值,此即為台灣病的問題。與此同時台灣央行和美國財政部14日簽署了有關於匯率安排的聯合聲明,強調央行每半年需提出一份央行干預匯市的相關報告星展集團對美元指數維持漸進式和有序的貶值觀點。星展表示,美國偏高的實質收益率和具韌性的美國股市是目前支撐美元表現的正面因素,進入2026年,可能在政治上遭受重創並處於周期性疲軟狀態,會使美元承受額外壓力。渣打銀行表示,美元指數第四季以來雖然跌幅收斂,並可望在短線反彈至100附近區間,但此處將面臨明顯技術與基本面壓力。從中長期來看,美元下行風險雖減輕,但欠缺足夠催化劑支撐美元延續上行,市場對聯準會降息預期、雙重赤字和結構性問題等都會進一步加大美元走弱壓力。

金價觸高點又下殺? 外銀「這原因」仍看漲長線需求

今年金價飆逾5成,除了各國央行持續買進提供穩健支撐,在全球經濟不確定性升溫的推波助瀾下,黃金價格上行節奏明顯加快、漲勢更凌厲。金價14日一度大跌3%,美國聯準會 (Fed) 官員釋出偏鷹訊號,讓 12 月降息可能性再度蒙上陰影,不過外銀對於黃金長線預期仍偏多,惟留意投資人避險需求影響短線價格波動。現貨黃金14日早盤一度觸及4211.06美元高點,終場上漲2.03%,報每盎司4086.29美元;12月交割的美國期貨黃金下跌2.39%,報每盎司4094.2美元。金價本周迄今累計上漲2.3%。三大外銀均關注黃金後市並訂出目標價。渣打銀行上調未來3個月及12個月的目標價,至每盎司4300美元、4500美元;星展銀預估金價2026年上半年,將進一步上漲至每盎司4450美元;滙豐銀維持對黃金的看多立場,並將其視為應對全球風險與不確定性的投資組合分散工具,估至2026年底,金價交易範圍為每盎司3950至5050美元之間。其他貴金屬方面,現貨白銀下跌3.19%,收至每盎司50.66美元;現貨白金下挫2.33%,報每盎司1543.35美元;現貨鈀金下挫2.68%,報每盎司1388.25美元。

美非農就業數據火熱 外銀:Fed降息恐等到7月

美國勞工部2日公布,4月非農就業數據強勁,人口增加17.7萬人優於預期,讓高盛和巴克萊兩大金融機構做出不約而同的預期,一致認為聯準會(Fed)下次降息至少要等到7月。高盛集團2日將聯準會今年首次降息的時間預計從6月推遲至7月。高盛的經濟學家Jan Hatzius領導的團隊指出,4月非農就業人數增加17.7萬個,遠高於市場預期的13.3萬。而4月失業率保持在4.2%,與3月一致;就業參與率為62.6%,相較3月及預期高出0.1個百分點。聯準會在2024年已累計降息100個百分點,將聯邦基金利率目標區間下調至4.25%至4.50%。由於經濟信號不一,聯準會已連續兩次會議維持利率不變。巴克萊銀行的經濟學家也表達了和高盛同樣的觀點。由於就業數據強於預期,巴克萊也將聯準會首次降息的時間預測從6月推遲到7月。並在報告中寫道:「推遲到7月底,可以讓聯邦公開委員會看到更多關於勞動力市場變化的數據,並有助於在關稅和財政政策的不確定性得到解決後再做決策,」4月非農就業報告是聯準會下週爲期兩天會議召開前,最後一份重要的美國經濟狀況數據。市場接下來將關注5月14日公佈的CPI數據以及聯準會官員們的公開發言。

避險需求+各國央行買進黃金10日再度走高 外銀喊金價上看2900美元!

截至最新收盤,COMEX黃金期貨上漲0.90%,報每盎司2715.0美元。倫敦現貨黃金10日尾盤大漲19.94美元,報每盎司2689.71美元。儘管美元強勢上漲,但地緣政治力量起到了支撐作用,加上美債收益率下滑、央行持續購金等因素,拉抬金價回升。美政府公布非農報告,顯示12月新增就業25.6萬人,遠高於預期的16萬人,且為9個月以來的最大增幅,失業率由4.1%轉為 4.2% 高於預期。隨後黃金一度跌至每盎司2663.09美元。分析師指出,黃金價格下跌後又反彈的原因在於,儘管美國非農就業數據強於預期,削減美聯儲今年大幅降息的可能性,但即將上任的川普政府政策帶來不確定性,提升了黃金的避險吸引力。進入2025年,黃金受到各國央行的持續買入,加上對全球經濟情勢惡化的避險需求等因素下,外銀持續看漲黃金,渣打銀與瑞銀長線看多金價走勢,估計至每盎司2900美元,星展預測高點至2850美元。2024年,黃金資產受到了投資者的高度關注。機構分析,中長期看,黃金和美元已經呈現「背離」特徵,美元指數的走勢對金價並不構成決定性影響。展望2025年,黃金依然是值得重視的大類資產。

中國新一輪貨幣措施需搭配財政刺激 外銀:陸股還能續漲15%

中國股市近期亮眼表現引起全球關注,納斯達克中國金龍指數本週收漲12%節節攀升。法興銀行分析師提到中國九月一系列貨幣刺激措施,並稱預計中國將發布新一輪刺激措施,持續推動經濟增長。分析師估計,刺激方案最早將在本月底舉行的全國人民代表大會常務委員會上宣布。分析師表示,這些措施有望推動明年中國的GDP增長達到5%,高於該行最初估計的4.5%。法興銀行表示,鑑於中國政府明年有機會實施貨幣支持措施來增加財政支出,中國股市將會有更多上行空間。對股市而言,這意味着短期內將較當前水平上漲15%。該行還表示:「我們在不同的基準指數和行業中都觀察到中國股市被低估的情況。大多數市場的交易價格遠低於或處於10年歷史水平範圍內。」預計政策將推動企業盈利增長高達15%。其他專家也指出,如果沒有財政刺激的配合,中國的貨幣刺激措施不太可能奏效。這可能意味着最新的刺激方案在2025年之前不會對中國經濟產生太大影響,2025年是資金到位和部署的最快時間。

股市大漲!金融三業前7月賺破同期史上新高

股市大漲助攻,金融三業上半年才剛賺破6,000億大關,7月緊接著破7,000億大關,稅前獲利來到7,694億元,已超過去年整年,創史上同期新高,年增5成。若三、四季獲利動能未減弱,今年金融三業獲利將創史上新高紀錄。銀行業前七月稅前賺3,574億元,創史上同期新高,年增356億元或11%,已賺去年全年獲利的7成,預估8月累積獲利有機會破4,000億元大關。前七月最大貢獻來自於本銀賺破3,000億元,來到3,285億元,也創同期新高,年增350億元或12%,除受惠於金融市場表現佳挹注財管手續費,同時海外旅遊潮也帶動簽帳手續費收入大增,股市上攻也讓投資及其他淨收益大增。銀行業中前七月獲利動能最強勁的則是外銀,前七月賺破百億元,來到119億元,年增16%;不過,儲匯的獲利卻持續出現衰退,前七月僅賺57億元,年減18億元或24%,銀行局分析,因儲匯多是吸收存款,沒有做放款,目前市場利率上升,導致利息支出增加,資金成本大增所致。保險業前七月也賺破3,000億元,稅前來到3,186億元,年增近1.5倍。受惠於股市大漲、新台幣前七月連續貶值,壽險業獲利動能強勁,前七月大賺3,005億元、年增1.4倍,主要就來自壽險的淨投資利益年增2,076億元所帶動。產險業完全擺脫防疫險的衝擊,今年獲利重回正軌,前七月稅前賺181億元,較去年同期的64億元,年增1.8倍之多,保險局表示,產險業今年前七月不管是業務承保損益或投資損益,皆較去年同期增加,各增加96億元、29億元。台股上漲也拉升證期三業獲利動能,前七月稅前賺934億元,年增302億元或48%,估8月有望賺破千億大關。前七月以券商獲利最強勁、賺743億元、年增51%,主要是股市成交值較去年同期增加,帶動經紀手續費增,台股漲也讓自營業務收入增加;投信則因基金管理資產規模上升,經理費收入增,前七月賺138億元、年增44%;期貨因經紀手續費收入增,與客戶保證金存在銀行的利息收入增,稅前賺53億元,也年增24%。

AI浪潮+能源轉型 外銀:2026年全球銅礦供需缺口超74萬噸每噸上看1萬2美元

高盛、花旗之後,華爾街投資銀行美銀美林也喊出了看漲銅價的聲音。美銀美林指出,考慮到能源轉型以及AI投資熱潮對銅的需求巨大,到2026年銅供需缺口有望擴大一倍。並認爲一旦銅價上行,採礦公司KGHM等規模較小、成本較高的企業的利潤增長可能更加顯著。當地時間7日,美銀美林Jason Fairclough等分析師發佈深度行業報告,表示銅價有望在2026年漲到每噸12000美元,較當前水平高出超過20%,與花旗的預測最接近;高盛則認為,銅價有望在年底提前達到這一水平。該報告以「Everybody wants copper」(人人都想要銅)為題,可見其對銅需求之看好。報告指出,由於能源轉型、印度需求的增長、以及AI和數據中心建設浪潮的興起,市場對銅的需求正在飆升。在銅供應緊缺的背景下,美銀美林預計,2024年銅供需將出現32.4萬噸的缺口,到2026年,這一缺口將擴大一倍至74.3萬噸。美銀美林對銅礦企業普遍看好,給予費利浦麥克莫蘭銅金公司(FMCG)、安托法加斯塔礦業、艾芬豪礦業等多家巨頭買進評等。美銀美林在報告中尤其提到了一種銅礦企業,即那些生產成本較高的「非第一批」銅礦企業。與行業龍頭相比,它們成本較高、利潤率較低,礦山資產的開採壽命較短,規模較小,資產負債率偏高,財務風險相對更大。從投資角度看,這些生產商企業似乎質量不高,例如,如波蘭KGHM集團和西班牙阿塔拉亞礦業。然而,一旦銅價上漲,利潤增長空間可能更大。美銀美林指出,這些股票可能具有另一種吸引力,即更高的價格槓桿。所謂價格槓桿,是指銅價變動對企業盈利的影響程度。美銀美林認為,對於成本居高不下的生產商而言,當銅價上漲時,它們的利潤增長可能更加顯著。

搶私人銀行戶 銀行短期外幣定期存款利率超優惠

滙豐(台灣)商業銀行宣布,即日起至2024年6月30日止,只要新加入該行私人銀行與卓越理財客戶同時承作美金與澳幣定存等,便可享3個月最高年息7%的優惠利率方案。滙豐(台灣)商業銀行財富管理暨個人金融事業處消費金融管理部資深副總裁黃至弘表示,自即日起至 2024年6月30日止,符合新戶資格的私人銀行與卓越理財尊尚(Premier Elite)客戶,以新資金同時承作美金與澳幣定存,符合最低金額及承作限額內,兩種外幣的定存金額「可隨意搭配」,可享有3個月天期7%年息的優利。符合新戶資格的卓越理財(Premier)客戶,也可享有3個月天期6.4%年息的優利。目前在國銀的美元定存,不管是3個月、6個月及9個月的美元定存優利多半在5.5%上下,有少數銀行如凱基銀行美元短天期定存最高飆到10%,中信銀最高喊到6%,比較之下,外銀給美元定存利率則略高於國銀。除滙豐銀行對新資金給3個月7%外,星展銀行對於美元、澳幣、紐幣、加幣以及英鎊等各外幣只要有2萬元以上(含)的各種外幣7天都是給7%、14天給6%。至於渣打銀行有「五大天王數位外幣優利定存計劃」,渣打銀行表示,只要從即日起至6月28日止,存美元、美鎊、澳幣、紐幣及人民幣等五種貨幣的「新資金」6個月期,分別給4.88%、4.5%、4%、4.8%及2.2%優利定存。渣打銀行官網說明,該活動只限透過網路銀行、行動銀行或my RM數位隨行理專服務辦理的外幣定存。另該行還有「金龍獻利」美元優惠定利率方案,登錄期間至3月31日止,加碼計算是自登錄期3個月,最低門檻為5萬美元以上新資金才享有優惠加碼,美元活存年息最高可至5.8%。

中國金融監管趨嚴 金融時報:大陸前六月IPO招股外銀僅佔1.2%創14年新低

英國金融時報昨(11日)報導,截至今年前6月,外資銀行對中國首次公開招股(IPO)價值2.97億元僅佔1.2%,參與度已降至2009年有紀錄以來的最低水準,凸顯外銀在中國金融體系難以立足。美國迪羅基公司(Dealogic)2009年開始收集有關數據時,外資銀行參與約一半的IPO,但在去年僅參與3.1%,為開始記錄以來第三差。今年截至六月,則只參與金額2.97億美元的IPO,僅占總金額的1.2%,今年在中國股市進行的109宗IPO共籌資260億美元,不過沒有一間美國銀行參與其中,僅瑞士信貸(Credit Suisse)和德意志銀行(Deutsche Bank)擔任主辦銀行。過去三年,中國實施嚴格的防疫封控措施,也限制外銀進入中國市場,拉大了外銀在中國子公司和海外總部之間的距離。事實上,疫情爆發前的2019年,在上海和深圳兩大中國股市,外銀參與近五分之一的IPO,此後比例逐年下降。某外銀亞洲分行的高級主管表示,在上海主辦IPO的銀行幾乎都是中國國內銀行,外銀在中國雖有分行,卻很少參與這些交易。與美國相比,中國IPO對機構投資人的依賴程度較低,而對散戶投資人的依賴程度較高。該主管指出,外銀的傳統模式不大適合中國市場。另一因素是中國實施不同的監管和盡職調查要求,國際銀行幾位高級主管表示,外銀經常對參與中國IPO猶豫不決,因為實在很難進行內部流程所需的盡職調查。有業界人士表示,由於外資行被要求參與A股交易,或被要求應該停止分配資源等配合措施,故愈來愈少參與國內市場交易。

四大外銀看兔年!通膨增速放緩、全球經濟「有危有機」

揮別了市場大規模震盪的虎年,迎來預期美元見頂和通膨放緩的兔年,新的一年總是要有新氣象,聽聽四大外銀怎麼說!滙豐銀行形容兔年「曙光初現」,渣打銀行認為兔年「有危有機」,星展銀行認為兔年將感受到「貿易衰退」,瑞士銀行認為不管是軟著陸還是硬著陸,兔年基調都是「反通貨膨脹」。滙豐環球私人銀行及財富管理亞洲區首席投資總監范卓雲認為,面對全球經濟下行,各國央行的強力緊縮政策將讓GDP成長放緩,亞洲(日本以外)表現最佳,預期是唯一在2023年GDP加速成長的地區,主要受益於中國加快經濟重啟,以及推出穩定房地產市場的寬鬆政策,而東盟及印度經濟成長將維持穩健。滙豐預期聯準會明年第2季開始降息。(圖/新華社)明年Q2、3有望降息范卓雲分析,美國升息周期正步向尾聲,預期聯準會將於2月1日最後一次升息2碼(0.5個百分點),然後暫停升息,預料今年內聯邦資金利率將維持在4.875%的高點不變,待美國核心通膨進一步回落,聯準會才會在2024年第2季和第3季分別降息0.25個百分點。范卓雲分析,隨著市場對美國利率見頂作部署,美元的上升趨勢已經結束,美元與其他貨幣之間的利差不再擴大,消除了推動美元升值的主要有利因素,加上中國經濟復甦,有望在兔年的亞洲市場前景中看到曙光初現。渣打銀行則認為,全球金融情勢在兔年依舊充滿許多不確定因子:疫情反覆、地緣衝突、通膨壓力,以及政策緊縮餘波盪漾。面對高物價、高利率的環境,預期歐美經濟將陷入低成長甚至是衰退。隨著高利率導致經濟衰退壓力浮現,聯準會年底前可能轉向寬鬆政策。渣打銀行預期兔年是「有危有機」,歐美經濟面臨衰退的風險,中國大陸則可能受惠於官方放寬疫情相關的管制措施,以及加強政策支持力道,預期中國大陸的消費與服務業活動落底回升,抵消歐美需求減弱所導致的出口放緩壓力;配合全球央行緊縮政策可能見頂,預估全球景氣下半年優於上半年。全球經濟受創 貿易降溫星展集團資深經濟學家馬鐵英認為,儘管面臨俄烏戰爭、美國升息、中國清零等挑戰,台灣經濟2022年仍保持趨勢性成長。展望2023年,由於全球經濟進一步降溫,兔年開始感受到貿易衰退所帶來的負面影響。另一方面,疫後的重新開放和靈活的財政貨幣政策,則有望在2023年為台灣經濟提供緩衝。瑞銀去年選出「暫時性」(transitory)作年度關鍵字,兔年因是市場對經濟衰退的擔憂不退,通膨仍遠高於預期,聯準會以自1980年代初以來從未見過的速度積極升息,然隨著經濟走近衰退的邊緣,「軟著陸」或「硬著陸」可能是不少人心目中的備選關鍵字,但「反通貨膨脹」卻可能脫穎而出。瑞銀表示,美國上半年通膨快速降溫,這既成為不爭的事實,問題在於降幅有多大,「反通貨膨脹」的到來不代表通膨必然下降至2%,正如聯準會收緊金融環境,是驅動金融市場表現的原因一樣,潛在的「反通貨膨脹」也可能在兔年起到同樣的作用。

亞幣短期沒翻身機會 外銀:第四季台幣恐貶至30.7

美國「最鷹派」貨幣政策帶給美元強勢突破高檔整理區間,美元指數飆破109,殃及全體非美貨幣,外銀分析,主要亞幣短期沒有任何貨幣有翻身的機會,今年第四季日圓140元將成常態,韓元可能貶至1,370元,新台幣則可能到30.7元。外銀提醒,亞幣重貶也可能對新興市場(EM)債券再掀一波外資倒貨潮。渣打銀行財富管理分析,美、日央行政策分歧是今年日圓明顯疲弱關鍵,除非美、日任一方的政策立場有所變化,否則日圓難以反轉,預估上方阻力在142.75日圓和144日圓附近。2日日圓對美元匯價已來到140.19日圓。央行統計,日圓對美元今年來貶幅17.92%,在主要亞幣當中貶值最多;其次是韓元,貶幅達12.76%;台幣貶幅9.47%,貶幅也明顯超過人民幣、新元、越南盾等。新台幣兌美元2日收在30.588元的34個月新低。澳盛銀行經濟研究部門分析亞洲貨幣表現指出,東南亞的印尼盾、泰銖對美元抗力較高,東北亞的日圓、韓元、新台幣則可能再出現一波貶勢,其中因素之一在東北亞地區出口一致走弱。ING荷蘭銀行團隊指出,亞洲出口貿易數據已出現下降,預判未來幾季有可能進一步拖累亞洲經濟,東北亞貨幣偏弱也需待及美元到2023年的轉向。9月美國聯準會可能再升息3碼,澳盛銀研究團隊認為,升息加上亞幣匯率持續走軟,下一步將不利於以當地貨幣發行的亞洲新興市場債券殖利率,亞洲多數央行現在較認同跟進聯準會升息,幅度和頻率也有意更大幅且密集,以保護本幣債券市場吸引力。

外資落跑 新台幣盤中又見3字頭

美國眾議院議長裴洛西(Nancy Pelosi)訪台觸動地緣政治敏感神經,更衝擊新台幣匯價,新台幣昨日開盤再度貶破30元關卡,最低價來到30.062元,不過為了不讓裴洛西訪台「難看」,央行出手調節,終場驚險守住30元大關,2字頭失而復得。台海局勢急速升溫,台股昨天開盤一度大跌逾300點,加重新台幣貶勢。外匯交易員形容,外資未必認為兩岸會開戰,但「總是先跑為妙」,這讓匯市上午就爆量,光台北外匯經紀公司就迸出11.17億美元,較平日倍增。歷經一個上午的激情,匯市下午盤有如被澆了冷水般,先有出口商拋匯,後有央行再度出手沒收貶幅,終場新台幣收29.996元,貶1.6分,連3貶,續創逾26個月來新低價,兩大外匯經紀公司總成交量衝上20.725億美元。匯銀主管表示,裴洛西短暫來訪,但已觸動敏感的中美台神經,唯地緣政治因素對匯市算是短期影響,倘若外資持續匯出股利,新台幣就很難不跌破30元,至於何時跌破,還是要看央行態度,近期大概都是反反覆覆。匯銀主管直言,央行昨日出手阻貶,主要還是降低恐慌氣氛,避免恐慌性賣壓,「總是不好裴洛西一來,股市匯市都亂跌一通」,就算新台幣要貶破30元,也等得裴洛西離台,某種程度央行還是保有一定「政治敏銳」。外銀主管則說,撇除近期干擾,外資比較在意的還是年底選舉,恐怕要等選舉選完、整體政局穩定下來,資金才會重回台股,若按照這個時程推算,最快12月才會明朗,到時台股才會穩定些,新台幣也比較有機會轉強。

台股哀嚎「失守萬四」!連續12天違約交割逾10億 外銀調升看好日股

台股今天(12日)失守萬四,以13950.62點作收,下跌389.91點;而證交所統計,周一券商申報客戶違約交割達7.02億元,創近期新高紀錄,且從6月24日起至7月11日,連續12天的違約交割金高達10.36億元,買賣相抵後逾2千萬。星展銀行(台灣)財富管理投資顧問部副總裁陳昱嘉表示,仍看好中國股市以外,基於弱勢日圓和評價面具吸引力兩大原因,星展調升對日本股市觀點至看好。陳昱嘉在今天下午的星展銀行(台灣)舉辦2022年第三季投資展望線上記者會中提到,在投資機會方面,除非地緣政治情勢進一步惡化,星展集團仍然期待下半年風險性資產的表現能夠改善,並認為股票仍較債券能為投資人帶來機會。股票市場端,星展維持看多中國股市的觀點,在政策支持下,第二季以來中國股市表現優於全球股市。股票選擇方面,首選具備三個C,即:相對便宜(Cheap)、中國特色清晰(Clarity)和政策支持、企業獲利復甦的催化劑(Catalysts)的中國科技類股。陳昱嘉說,日本央行持續實施殖利率曲線控制(YCC)顯示日圓兌美元仍將處於相對低點,而歷史經驗顯示,弱勢日圓期間日股通常會有較佳的表現。同時,日本公債殖利率持續偏低,導致日本股市盈餘殖利率與公債殖利率利差擴大(目前約為7.1%;全球股市約 3.0%),也為日本股市帶來機會。收益型資產部份,星展則較推薦平均評級A/BBB及存續期間3至5年的投資等級債券;而基於違約率上揚風險,看淡新興市場債。

貴到吃不下 台灣食物通膨率高居亞洲第二

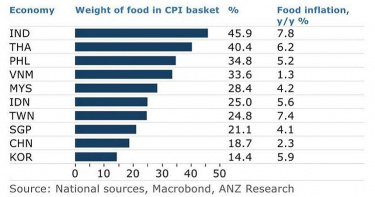

高通膨全球肆虐,台灣根本躲不開,民眾抱怨一般物價直直漲,只有官方數據看起來沒事。外銀經濟研究部門把亞洲各國相關數據攤開來比較,食物類占消費者物價指數比重排名亞洲倒數第四的台灣,這一年來的食物通膨率卻高居亞洲第二!央行臉書在6/16傍晚後被臉友灌爆,因為當天央行理事會決議升息半碼、調整今年消費者物價指數(CPI)及核心CPI年增率預測值分別為2.83%及2.42% ,有臉友直接嗆「我們都知道,生活的通膨早就不只2、3%,只升半碼是準備迎接更高的通膨?」,「這樣調是要讓台幣續貶、民生物資繼續狂飆囉?!」此波的高通膨原因之一,來自俄烏戰爭引發的能源、大宗商品、糧食價格大漲,歐美國家通膨率創下數十年記錄,相對起來亞洲通膨率比較不嚴重,但所有外銀經濟研究部門都發現,亞洲通膨最大壓力來自食物類別,因為在各國CPI一籃子中的占比較大。且需注意的是,根據歷史經驗,食物通膨不太可能很快緩解,估計會成為亞洲經濟動能更大的擔憂。澳盛銀行大中華區經濟研究團隊最新報告顯示,食物類在CPI一籃子的占比,各國排序上以印度的45.9%最高,泰國的40.4%,排第二,台灣24.8%排名亞洲倒數第四,高於中國大陸、新加坡、韓國;這一年來食物類的通膨率變動,最高是印度的7.8%,台灣以7.4%居次,相對上中國大陸、越南僅2.3%、1.3%。依據主計總處統計的CPI七大類指數中,5月以食物類年漲7.4%變動影響最大,主計總處分析,主要因蛋類及肉類受飼養成本提高影響,蛋類價格上漲27.98%,創41個月來新高;肉類價格上漲7.88%,創87個月來新高;蔬菜受天候不佳及上年低基數影響,價格上漲22.12%,外食費上漲5.8%,創163個月來新高。外銀據此建議,各國除了央行升息,政策制定者應使用行政措施,以應對食品的高通膨,尤其現在存在多種原因導致全球糧食短缺加劇,短期內食品通膨不可能緩解,民以食為天的道理下,持續的高額支出勢必會排擠更多的耐久財消費,阻礙疫後經濟來自內需支持的復甦動能。

「理專十誡」效能有限…立委批金管會決心不足 主委:100%防弊不易

理專A錢案A到太頻繁,金管會在2019年祭出理專十誡,但情況改善有限,立委費鴻泰21日指出,金管會若下決心清除弊案,就應拉高連座層級、罰則訂高一點,比如究責到總經理要下台。金管會主委黃天牧指出,100%防弊不易,但會盡量不要讓理專弊案層出不窮,他也承諾二周內會給予報告。理專A錢案過去發生在民營銀行較多,但近期連老字號台銀都爆發理專A錢A十年、落跑後才發現,引發業界關注。黃天牧特別被點名21日赴立法院財委會,針對強化銀行業公司治理和銀行理專行為規範做專案報告。銀行局局長莊琇媛指出,2019年至今關於理專弊案已有18件裁罰案,其中,3件是公股行庫,包括:彰銀、華銀、兆豐銀。關於台銀理專A錢案,是否可調行外資料?莊琇媛指出,這次該名理專與客戶不當資金往來,可能是挪用或跟客戶間有些約定,透過行外帳戶匯錢給理專,其他行有客戶隱私問題,不可能揭露給台銀。費鴻泰對三家公股行庫代表一一點名上台質詢,彰銀表示,該案是分行自行查核發現的,發生於十多年前、2019年才爆出,不是最近發生;華銀則指出,該案發生在2019年4月;兆豐銀表示,該案為舊案,發生在2018年4月的。費鴻泰認為金管會清除亂象決心不夠,他認為應該把罰則訂高一點,比如一有理專弊案發生,總經理就要下台,保證總經理、主管會緊張、會加強管理,這不是不可能而是看要不要做到這程度,另外,像外銀「強制休假」也是很好的內控方式。黃天牧指出,現行理專發生弊案,直屬高階負責人已要連座,已有二家銀行裁罰到負責理專的執行長。費鴻泰也指出,近期接獲民眾投訴,有理專賣高風險金融商品給89歲的老先生、78歲的老太太,非常不妥當,所以他在2008年訂了「門外漢條款」65歲以上的金融商品行銷要錄音錄影,金管會若認為理專弊案是非常嚴重的問題,就要拉高連座層級到總經理、董事長,他也要求金管會二周內要提書面回應。

全台大停電「銀行業影響大」 1290台ATM、11家分行仍停擺

全台大停電,金融業也受衝擊。金管會3日下午五點半時公布全國金融業狀況,共有31家銀行、1家券商被影響,其中,銀行業受影響最大,133家總機構有31家受影響、分支機構最高峰時有154家分行斷電,截至下午二點仍無法營運的有11家、ATM則有1290台停擺。銀行局副局長林志吉指出,全國的金控、銀行、本銀、外銀、陸銀、信合社、郵局、票券公司等共有133家總機構,受影響的有31家,分支據點最高峰時有154家停電,截至3日下午二點仍受停電影響無法運作的有11家。至於全台ATM有1290台受停電影響停擺,占32000多台中的4%,比率並不高,林志吉指出,停電區域以台南、高雄、屏東縣,無法營運的分支最多,不過,民眾可到跨區櫃檯辦理或透過網銀、行動都可處理轉帳、匯款。雖然銀行必須「營運不中斷」但林志吉指出,所謂「不斷電備援系統」只能維持六至十個鐘頭,時間再拉長還是會無法提供服務,目前受影響的11家都是銀行。但他強調,目前沒有銀行客戶申訴受到影響。證期局則指出,現行證券相關主要機構包括:證交所、櫃買中心、期交所等機房設施運作正常,不受停電影響,而期貨商、投信投顧業也沒受影響,證券商則有1家通報上午九點十六分因為電子傳輸斷線,部份客戶無法下單,有改用其他方式委託,切換後系統後在九點五十三分恢復電子下單作業,現連線都正常。保險局則指出,保險業都沒有受影響,雖然有些終端電腦、網路電話無法使用,但對外系統都沒影響。

俄烏緊張「衝擊」全球股市? 外銀以歷史數據說「上漲」:黃金飆最高

俄羅斯總統普丁宣佈承認烏克蘭東部的頓涅茨克和盧甘斯克獨立後,派遣「維和」部隊進駐,加劇了戰爭的風險。星展集團預期市場會出現避險性的賣壓,美國公債、黃金將可望受惠,油價因供應進一步緊俏上揚;然從歷史經驗觀察,以往軍事衝突對風險性資產的長期影響有限。星展集團進一步以歷史數據分析,以2014年克里米亞危機期間,當時俄羅斯從烏克蘭入侵併吞了該半島,黃金一個月內上漲了100美元,在整個危機期間,全球股市表現持平,而黃金和原油價格則是小幅下跌。再觀察俄羅斯2014年以來的外匯儲備中,黃金部位已超過美國公債,這也顯示貴金屬作為外匯儲備貨幣多樣化工具的興起。1990年以來,全球股市在軍事衝突期間平均上漲38%,而黃金價格平均則是上漲138%。星展銀行(台灣)財富管理投資顧問部副總裁陳昱嘉指出,此對經濟負面影響擴散的風險偏低;油價飆升是關鍵風險因素。隨著烏克蘭的緊張局勢繼續升級,市場關注這場危機在未來幾個月將如何影響全球經濟和金融市場。由於俄羅斯僅佔全球GDP的1.8%(美國為24.7%,中國為17.4%),因此烏克蘭情勢導致經濟危機擴散的風險偏低。同樣的,全球貿易量部份,俄羅斯僅佔全球出口的1.7%(中國為12.1%,美國為9.5%)和全球進口的1.4%(美國為12.8%,中國為10.8%)。另一方面,烏克蘭危機帶來的更大威脅將是能源價格飆升。事實上,薪資上漲和供應鏈中斷帶來的通膨衝擊已推升今年以來公債殖利率上揚,而美國聯準會鷹派緊縮貨幣政策立場也令投資人感到不安。能源價格進一步飆升只會加劇此情況。從1990年以來的重大軍事衝突數據經驗來看,並非如市場普遍看法匯對金融市場造成顯著衝擊。(圖/星展銀提供)陳昱嘉表示,投資者普遍認為「軍事衝突將對金融市場造成顯著衝擊」,然而從1990年以來的重大軍事衝突經驗來看,數據顯示並非如此。全球股市在軍事衝突期間平均上漲了38%。在阿富汗和伊拉克戰爭期間,全球股市平均漲幅最大。隨著市場不確定因素上升,同期間黃金價格平均上漲138%,原油價格平均上漲89%。觀察「若俄羅斯入侵烏克蘭對金融市場的潛在影響評估」,歐洲主要地區依賴俄羅斯的液化天然氣(LNG)管道的比率高達40%,對俄羅斯的制裁將導致供應中斷並使當地政治騷動。從俄羅斯輸往歐洲北溪2號管道的建設也將停止,這對供應面更增加了壓力,油價將走高。今年冬天LNG供應已緊,更進一步對LNG供應或進口量的影響將導致更高的LNG價格,對油價也有間接影響。星展集團預期,過去幾年受到肺炎疫情的影響,能源企業的投資不足,而當後疫情時代需求復甦時,供給不足導致供需失衡,2022年和2023年平均布蘭特原油價格分別為每桶80和87美元,高於2021年的71美元。陳昱嘉分析,俄羅斯入侵烏克蘭可望帶動金價突破星展集團每盎司2000美元的目標。黃金長期以來一直被認為是市場波動時的避險資產。2014年俄羅斯與烏克蘭危機期間,黃金一個月內上漲了100美元。這一次由於美元相對強勢(避險因素)和歐元較弱將限制金價的上揚幅度;貴金屬也是有效地緣政治避險工具。

星展集團花450億買下花旗銀行 成外商對台最大投資案

賀成交!星展銀行(台灣)28日宣布買下花旗(台灣)商業銀行消金暨財管業務,完整併購金額將透過資產及負債轉移方式進行,星展集團將以22億新幣(約為新台幣450億元),增資星展台灣子行,其中約新台幣198億元是針對花旗(台灣)銀行消費金融業務淨資產支付的現金,3,500名花旗員工獲得續任,所有薪資結構保留,且享有3年工作權,預期2023年中完成整併。星展銀行(台灣)總經理林鑫川表示,這是非常大的投資承諾,22億新幣會是歷年來台灣最大的外商對台投資,預計在2023年中匯入資金。星展台灣子行併購後總資產台幣2,340億元。新加坡主權財富基金淡馬鍚是星展銀行最大股東,過去20年來多次向台灣銀行業敲門投資,這次終於靠自己站起來,讓星展銀行快速躍為台灣最大外銀。星展集團執行總裁高博德(Piyush Gupta)28日以視訊舉行亞洲記者會。會中指出,星展自疫情爆發以來陸續完成多項併購,在幾個核心市場有效擴大營運規模,此次出手22億新幣,對星展集團資本適足率影響為0.7%,花旗(台灣)銀行消費金融業務「極具吸引力」,業務收益績效高,在疫情緩解、經濟復甦後,每年最少為星展貢獻約2.5億新幣的淨利。金管會28日對此表示,花旗銀行沒有從台灣市場退場,只是出售消金業務,仍在台繼續深耕企金業務,這次應視為外銀在競爭策略上的「板塊移動」。金管會強調,台灣是個自由金融市場,外銀可依總行政策調整在不同國家的重點板塊,買家新加坡商星展對台灣有強烈企圖心、不斷擴大區域市占。林鑫川表示,要向花旗投單之前有禮貌性與金管會溝通過,星展花旗簽約後,第一項工作是成立整併工作委員會,星展將有90天時間把計畫寫出來,並與金管會對話。整個批准案金管會需要一年的時間。金管會官員指出,若花旗、星展銀正式向金管會遞件,審查重點項目有四大,包含「財務要健全」、「資金要充裕」、「具備業務管理能力」及「保障客戶及員工權益」。