成衣代工廠

」

轉單效應發酵! 成衣代工廠動能轉強看好Q2「這檔」連四漲

儒鴻(1476)今(12)日開盤後一路走高,早盤漲逾6%,股價衝上453元,連四天漲逾10%,聚陽(1477)也跟漲,盤中站上281元,漲幅達2%,連三天漲逾10.89%。川普日前祭出對等關稅政策,尤其針對中國製造品(紡織、成衣類)加徵懲罰性關稅,為了避開高關稅,中國開始將訂單轉向東南亞,台灣的成衣代工群,如儒鴻、聚陽與冠星-KY(4439)等早在東南亞佈局多年,有成熟產能,轉單效應因此受惠。冠星-KY今年也絕地大反攻,首季稅後純益0.78億元、年增20.9%,走出去年第四季虧損低潮。振大環球(4441)今年首季營收與獲利皆成長。在客戶要求提前出貨、品牌廠急單增加、川普對等關稅暫緩90天的前提下,成衣代工業者預期,客戶未抽單、出貨正常,第二季的營運應可維持比首季成長。雖然各國與美的關稅協議未定案,加上匯率波動,市場指出,成衣代工族群下半年營運動能,還要視這些不確定變數再論,但儒鴻表示,目前成衣接單能見度至7、8月,8至10月訂單仍陸續進來,下半年需觀察關稅與匯率變數,接單持續進行但仍有觀望氣氛。聚陽則預期,第二季營收將呈「一個月比一個月好」走勢,4月為低點,5月與6月將逐步回升,上半年營收展望不變。公司仍以第二季無論出貨量或平均價均將優於去年同期為目標,且出貨量有機會雙位數增加。聚陽更指出目前客戶多採短單策略,上半年接單與營運表現相對穩健,皆較去年同期成長,下半年則面臨高度變數挑戰,未來表現將高度取決國際貿易政策走向。冠星-KY則指出,在越南廠產效提升,加上景氣回升,今年柬埔寨、越南兩廠產能全開,自有廠區的稼動率拉至滿水位,包括愛迪達、Gap等主力客戶訂單均勁揚,預期下半年雖有對等關稅、匯率等因素干擾,今年營運一定會比去年好、甚至應有倍數成長。振大環球今年接單暢旺,上半年產線全線滿載,訂單能見度已達第三季,第四季陸續接單中,目前主要客戶均正常生產出貨。依目前看,預估上半年營運將優於去年同期,下半年亦有望延續成長趨勢,全年成長審慎樂觀。

川劇變臉90天2/認知崩壞!「我逃不動了...」人造經濟海嘯全球席捲台商傳產以拖待變

儘管川普宣布對等關稅在10日凌晨緊急喊卡,延後90天,要各國把握機會上門協商,台灣已掛號排首波對談,面對「國難」等級的關稅戰,賴政府急提880億補助方案,並組團下鄉與產業對話,但人在他鄉的台商恐等不及國家的奧援,CTWANT記者採訪多國台商,他們身處關稅海嘯第一排,有的急飛全球找客戶、有的一臉茫然,更多的在想,這90天要拿來囤貨、還是捲包袱快跑?「我現在真沒空跟你聊!」一家在中國、越南做鞋的台商焦慮地回應CTWANT記者,「現在連美國客人都還不清楚狀況!」他4月3日凌晨得知中國和越南的關稅數字分別為34%(15日已追加到145%)和46%後,就直接買機票去找客戶,畢竟鞋廠淨利不到10%,加徵關稅後怎麼拆帳是個大問題,恐怕接下來還要找新的生產基地。「我們還能搬去哪裡? 川普打破了我們過去所有的認知,國際分工、避稅跳板,over了。」另一家在越南做塑膠射出的台商跟CTWANT記者說,以前一卡皮箱走天下,台商長年以來逐水草而居,想方設法壓低成本,關稅一來利潤歸零,「現在我快70歲了,逃不動了,不如歸去。」美中貿易戰2017年開打後,加速台商將大陸製造基地轉移東南亞,但東南亞同時也成了中國廠商改地方組裝、以洗產地,這也讓美國在越南的貿易逆差,從2017年的383億美元,去年已經超過1千億美元,因此這次被川普重懲46%的對等關稅,CTWANT記者問到的越南台商,幾乎都已暫停出貨、停止接單,員工放假狀態。越南台灣商會聯合總會總會長袁濟凡表示,台商工廠的4月訂單還在生產,但之後就要等品牌商指示,部分關稅一定會由生產商吸收,但工廠吸收5個百分點已是極限。越南政府緊急跟美國談關稅問題,因為越南對美出口占GDP比重超過20%。(圖/翻攝自越南政府官網)台灣成衣廠多數產能集中於越南、印尼、柬埔寨,此次分別被課徵對等關稅46%、32%、49%,除了中國的145%,都比預期嚴重,廠商多元產地分散風險的效果有限。一名台商解釋,依產業實際經驗,成衣代工廠能與品牌客戶、終端消費者共同分擔關稅,代工廠利潤率是第一個受到影響的,若品牌商將終端產品售價調漲後,勢必也影響到消費力,讓整體的下單力道放緩,形成惡性循環。「我們已經收到美國客戶暫停出貨一個月的要求。」柬埔寨做成衣的台商跟CTWANT記者說,「現在柬埔寨內部很亂,政府也沒什麼頭緒,同業都在熬、看熬過這個月,下個月有沒有轉機。」因為服裝業毛利很低,大家現在都守著原料布按兵不動,讓員工放假、薪水發少一點,先撐一下再說,「還好跟別家比起來,這邊工資不多,先別讓員工失業就好!」而在中國大陸的台商,因為中美官方兩強火車頭衝撞中,不斷加碼到天價的關稅,已讓他們有些麻木,決定先觀望。做進出口貿易的台商跟CTWANT記者說,「原本說加46%,那時很害怕,後來一路看他們喊價,破100的時候,我就覺得,加吧加吧沒差了,反正我靈魂已經脫離身體了。」中國赴美出口的稅率已喊上145%,完全就是不用做了,在珠三角的台商二代林先生說,「保守為上、見好就收,後面還有更多大戲」,他認為,中美兩個大老吵架,慘的就是實體經濟的小人物們,未來勢必是一場長期抗戰,中國大陸各廠家銷不出去的貨,會演變成更嚴重的低價傾銷戰,「如果沒壓力的話,就沒必要陪著演戲了,廠收起來,給員工優退。」因關稅問題,原本該動起來的中國製造耶誕節訂單目前停擺中。(圖/新華社)每年的3到4月,美國的耶誕訂單就會陸續來到大陸浙江,但今年碰到川普亂流,路透社更以「川普取消了耶誕節?」為題報導,因為關稅問題,很多中國飾品廠家沒收到美國耶誕訂單,但美國耶誕節飾品有87%來自中國工廠生產。做LED燈飾的朱小姐跟CTWANT記者透露,最近很多陌生的美國客戶寄信來問,有沒有不是中國製造的燈,「上一屆川皇當選時,就發生過這件事,客戶要求台灣製造,但事實證明,沒有大規模的產線因此離開中國、回到台灣,因為真的不可能呀,人事、土地、水電、原物料、供應鏈,全部都比不了。」「川普給全世界供應鏈按下了暫停鍵,WTO 多邊貿易舞台因此中止,今後重整貿易秩序需要很長的時間,短期除了影響美國通膨,將導致其經濟衰敗之外,絕大多數的國家也都會受到重大打擊,特別是岀口國家。」台化(1326)董事長洪福源4月10日在業績發表時表示,「短時間市場將呈現窒息狀態」,「特別是東南亞國家,其終端消費大都在美國,在高關稅情境下,其衝擊反饋力量不容小覷」。眼下,沒人知道下一步怎麼走。「盡量分散風險吧!」大陸的全國台企聯會長李政宏無奈地跟CTWANT記者說。

龍年漲一波2/追AI科技股「怕買貴」 Nvidia股價天花板指標「這四檔有空間」

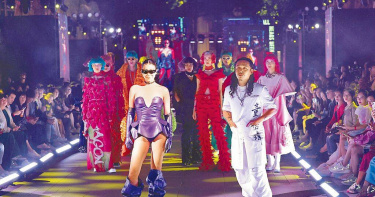

「你看我在2024財經趨勢論壇中沒有提到傳產、航運、觀光等類股,是我認為明年比較沒有亮點,還是以科技股為主。」富邦投顧董事長蕭乾祥告訴CTWANT記者;中信投顧總經理陳豊丰、永豐金控首席經濟學家黃蔭基博士也不約而同地鎖焦AI應用等相關科技股。蕭乾祥表示,市場看好生成式AI應用成長潛力,資金紛紛靠攏AI股,單看AI伺服器產值成長超越一般伺服器的20倍,AI下一步將由雲端走向終端,2024年AI PC需求可望興起。中信投顧總經理陳豊丰說,「我們也是看好熱門AI應用,包括以雲端服務商CSP為核心,AI模型、AI中下游供應鏈,高階半導體封裝業,以及AI PC可望明年亮相後、2025年放異采。」多名本土法人研究員也分析,「生成式AI可作為車輛的語音助理,應用於自駕車具有潛力之外,Intel現已偕同多家合作夥伴啟動AI PC加速計畫,從企業端發展到相關設備,而且大型語言模型GPT4、BERT等,Microsoft、Google、META、Amazon等CSP業者砸錢搶攻AI商機,進入戰國時代。」據此,像是世芯-KY(3661)、創意(3443)、聯發科(2454)與網通IC設計大廠博通(AVGO)、美滿電子(Marvell)概念股等ASIC代工業者,都可以多加關注。今年11月,華碩董事長施崇棠(左)向英特爾執行長季辛格(右)演示搭載於ASUS AI筆電上之大型語言模型FFM-Llama2。(圖/報系資料照)「尤其大型語言模型也積極應用於手機產業,從華為、VIVO、小米、OPPO到高通、聯發科的旗艦手機,可運作參數高達數百億、千億,「看好2024年手機市場需求回升,帶動接下來幾年的出貨成長量。」一名投顧研究員說。「從APPLE、OPPO、VIVO、小米、華為等品牌端來看手機相關類股,應用在手機的SoC、光學鏡頭、PA、PCB、摺疊軸承等都是可以關注的」,一名投顧公司主管分析說,相關個股包括聯發科(2454)、大立光(3008)、全新(2455)、穩懋(3105)、宏捷科(8086)、華通(2313)、新日興(3376)、富世達(6805)、兆利(3548)等。而且觀察AI發展,2024年是「Nvidia與非Nvidia(例如Intel等)」兩大陣營角力,以Nvidia相對支持包括DELL、Supermicro、技嘉(2376)、華碩(2357)等伺服器品牌廠來說,還有鴻海(2317)、緯創(3231)等GPU模組、基板廠,成為市場焦點。不過,AI概念股價已高漲,投資人跟進會不會買在最高點?這些概念股的營收獲利表現會否跟上?一名投顧主管跟CTWANT記者分析說,「市場會拿Nvidia股價在2024年預估EPS的22~25倍本益比,當作供應鏈評價天花板;而美超微Supermicro預估本益比約12~15倍,同時也做為評估ODM股價的參考標準。」進一步了解AI相關供應鏈的ODM,包括廣達(2382)、英業達(2356)、緯創(3231)、緯穎(6669)、技嘉(2376)、華碩(2357),到Network的智邦(2345),Power的光寶科(2301)、台達電(2308),與PCB的台光電(2383)、金像電(2368),Thermal的奇鋐(3017)、雙鴻(3324)與Chassis的勤誠(8210)等。2024年7月26日巴黎奧運登場,可望帶動國內運動、機能衣等相關成衣製鞋個股。(圖/翻攝自Paris 2024奧運臉書)「以上個股股價都漲,與最新報價預估相比的話,台達電、台光電、金像電、雙鴻還有空間。」一名研究員分析資料研判說。永豐金控首席經濟學家黃蔭基博士則提到,隨著2024巴黎奧運將屆,可望帶動NIKE等運動製鞋成衣代工廠;「11月下旬,受到外資買超台股效應,半導體為主的電子題材股帶量走揚,傳產紡織製鞋股也跟著起飛。」一名分析師說,像是紡織成衣雙雄儒鴻(1476)、聚陽(1477),製鞋廠寶成(9904)、豐泰(9910)也都有上揚震盪行情。台新投顧副總經理黃文清則指出,距離明年7月26日的巴黎奧運時間不到一年,國際運動賽事可望帶動相關品牌NIKE、Adidas、UNDER ARMOUR、Lululemond等供應鏈,包括聚陽(1477)、儒鴻(1476)、宜進(1457)、遠東新(1402)、廣越(4438)、光隆(8916)與製鞋業寶成(9904)、豐泰(9910)等,都是可以關注個股出貨量受惠情況。

8成大廠早已轉戰東南亞!剩中小型紡織廠還在苦撐

「沒有(影響)!」遠東集團董事長徐旭東在今年的台北紡織展,接受媒體詢問若ECFA退場,會否對紡織業造成衝擊,給了這兩個字的簡單回答。事實上,根據紡拓會統計,目前出口到大陸的紡品,以布、聚酯纖維絲為大宗,若ECFA喊卡,影響的也是中小型紡纖廠。紡拓會指出,2022年外銷到大陸的紡織品占當年外銷總額14.2%,達12.6億美元。其中屬ECFA清單中紡品約10.3億元,主要以針織布、聚酯纖維絲為大宗,相較於ECFA剛開放時曾經達到17億美元的高峰,減幅將近4成。會有這微妙的變化,與美國前總統川普任內發起美中貿易戰有關。原本紡織廠就面臨在大陸人工成本提高,品牌要求供應鏈南移壓力,美中貿易戰一開打,歐美品牌加速供應鏈移出中國,使台灣紡織廠商對大陸市場依賴日減,8成上市櫃紡織廠早就轉戰東南亞。以對東南亞著力最深的遠東集團為例,旗下遠東新世紀包括純對苯二甲酸(PTA)、固聚酯粒、聚酯棉、成衣、工業用絲、加工絲(DTY)、瓶胚、聚酯粒等紡纖上中下游的產品項目,都在東南亞的產業鏈布局投資,尤其更看準越南發展,在越南增設生產線。業界分析,如遠東新、力麗等業者,大宗規格化輸陸產品比率已降低;長短纖織物布等得力產品本就沒有輸往大陸。成衣代工廠儒鴻、聚陽、光隆則以東南亞為生產基地,主要客戶多為歐美及日本市場,像是儒鴻營收占比約3成的針織、機能布,輸陸比重也逐年下調。至於經營業務以聚酯加工絲、聚酯原絲為主的力麗指出,近年紡品以特殊、複合、機能性、環保回收為主,大宗規格化產品比率逐年下降、現幾乎無生產。而纖維絲等紡品,出口也以日本、北美等市場客戶為主。相較於大型紡織業者有足夠財力前進東南亞設廠,逃過ECFA可能喊卡壓力,中小型紡織廠近年面臨大陸本土紡織廠的低價競爭,其實已經戰得很辛苦。紡拓會表示,將輔導有出口到大陸的中小型紡纖廠、生產規格化紡品的企業等,或分散市場或開發新的客戶。身為紡織業上游的台塑董事長林健南,一語道破ECFA若取消可能造成的衝擊。他說,實質影響對營業額衝擊並不大,研判心理層面影響較大,可能會有「無形的殺傷力」,畢竟ECFA是兩岸和平交流的重要指標,倘若喊卡,多少都會衝擊兩岸關係間的友好程度。

服飾訂單漸回溫 聚陽、冠星營收逐月走高

成衣代工廠聚陽(1477)上周五(7日)公布3月合併營收27.9億元,年增9.26%,創同期新高;累積Q1合併營收為78.34億元,年減1.72%。另外,運動服飾暨短纖布廠冠星-KY(4439)3月營收6.53億元,月增56.9%。聚陽3月營收符合預期,且首季表現呈現「月月高」,且連續二個月恢復年成長。聚陽表示,由於日系客戶訂單能填補美系客戶訂單缺口,統計今年首季日系客戶訂單年增幅達3~4成,因此3月營收比2月好,符合先前預期。但第一季呈現年減,主要是受到去年有越南解封的遞延出貨,墊高比較基期。對於手中訂單的能見度,聚陽表示將待5月後局勢應會較明朗。另外,去年高值化、機能性產品出貨比重提升,對於今年獲利率成長也有所幫助。展望第二季,聚陽的日系客戶需求雖保持強勁,但美系客戶還是持續調整庫存,加上原物料跌價使平均單價(ASP)下滑,但整體來看仍有機會追平去年同期表現,下半年則還要一段時間觀察。而短纖布料廠冠星- KY(4439)也公告3月營收6.5億元,月增56.9%、年減26.9%;第一季營收14.6億元,季增31.7%、年減29.6%。冠星則指出,通膨對服飾消費市場的影響仍在、品牌服飾廠庫存調整仍在持續中,就目前訂單狀況看來,第2季表現大概跟第1季持平。冠星認為,上半年還是較淡,第二季估持平首季,但隨著客戶庫存調節逐漸告一段落,下半年可看到紡織產業景氣好轉,訂單估將同步回溫。正持續分散客戶來提升營運成長動能,冠星指出,目前除了已開始出貨的Nike外,並洽談新的美系客戶中,可望為2024年儲備營運動能。

儒鴻報喜2022年營收397億創新高 終端庫存去化優估Q2營運回溫

成衣代工廠儒鴻(1476)6日公告去年營收397.34億元,年增10.6%,創新高;去年(2022)12月營收為26.39億元,月減3.4%、年減36.97%;儒鴻表示,12月看起來還在調整階段,也反應在營收上,相較於去年第4季初好一些。在終端庫存去化略優預期下,預估今年第二季營運估將優於首季。受惠去年耶誕節假期消費動能影響下,歐美成衣品牌及通路商去化庫存看來有提前加速,相較原先預估至今年第2季後才有機會反轉,在速度優於預期下可望提前,另主要客戶的下單動能也在上半年逐步增溫,將帶動第二季營運優於首季。另一方面,雖然目前還是多以急單、追加訂單為主,但儒鴻主要客戶上半年的下單動能已經看到逐步回溫的跡象,隨著後續終端庫存回到較正常的水準,公司業績表現也可望同步好轉。在海外布局部分,儒鴻去年已完成印尼廠第2期工程,今年將再蓋副廠,預計今年底前印尼廠共112條產線可望滿載。儒鴻表示,去年11、12月已慢慢恢復正常出貨,雖然客戶單期都比較短,但每個月都有不同客戶的急單,所以營收表現仍有一定水準。NIKE、ADIDAS等這波調整庫存已有一段時間,且Nike近一季財報表現優於市場預期,UA、Lululemon等廠庫存調整較沒有大問題。

光隆轉型助攻Q3淨利逾3億年增9倍 全年可望破百億

機能服飾代工廠光隆實業(8916)近年轉型為成衣代工廠,降低羽絨庫存量,也調降庫存周轉天數。9日公布11月營收7.54億元,月減17.03%,年減8.43%。法人表示,目前第4季雖為光隆產品淡季,但其成功轉型至成衣產業,預估今年全年營收有機會突破100億元。光隆今年第3季營業淨利與稅後淨利雙創歷史新高,營業淨利3.51億元,年增952.8%,稅後淨利3.7億元,年增3167.5%;前11月累計營收為98.14億元,年增32.99%,超越去年全年獲利。而以光隆的12月預計出貨量來看,受惠於成衣表現亮眼,光隆全年營收可望順利突破100億元大關。光隆財務長張榮華表示,目前營收成衣約占6成、家庭紡織2成、羽絨則是2成,因近年策略轉為降低羽絨庫存減少壓力,將高庫存策略轉向及時買賣,調降堆積過多存貨的風險。以11月份營收來看,年減10.60%,公司指出,服飾出貨已在10月結尾,造成11月營收的下滑。此外,光隆指出其在北市中山區精華地段微型建案正興建中,預計在明年第四季取得使用執照,建案緊鄰華山文藝特區和三創園區,基地面積109.2坪,規劃興建地上8層、地下2層,共計12戶,產品規劃以27~44坪為主,推估每坪價格將逾百萬元,預計完銷總金額約5.4億元至5.7億元。光隆並指出,公司位於中壢區過嶺路的自有廠區,分為一廠和二廠,近年為提升廠區使用坪效,已將現有產線陸續集中在二廠,一廠則規劃轉型為倉儲物流型態出租;目前一廠已經清空,有望於今年底簽訂租約,明年開始貢獻租金收益,估計租金每年稅後收益約可達2152萬元至2319萬元。展望明年,光隆表示,在5個新客戶挹注及印尼廠最快明年第4季量產下,2026年成衣佔營收比重上看70%,未來5年成衣營收以雙位數增長。同時,公司在以輕資產的經營策略之下,明年將推動的台北巿中山區精華地段微型建案和中壢一廠區出租案,兩案合計初步收益估計可達1.3~1.6億元。

Nike示警「庫存過高」股價重挫 衝擊製鞋、成衣供應鏈

運動用品大廠耐吉(Nike)公布上季6到8月業績,並警告由於庫存過高,必須加速祭出折扣才能出清商品,再加上美元強升,預料全年毛利率將承受壓力,顯示這家全球運動鞋龍頭也與同業一樣陷入庫存暴增、利潤壓縮的挑戰。Nike昨(30日)公告2023會計年度第一季(8月31日止)財報,會議中表示,第一季庫存暴增,預計第二季起將積極去化,年底至明年上半年仍有風險,將持續收緊對全球供應商的拉貨力道,台製鞋、成衣供應商後市恐受波及。製鞋、成衣供應商未來訂單恐受到影響,其中豐泰(9910)Nike營收比重超過8成,寶成(9904)、志強-KY(6768)分別也佔4成與3成,鞋材廠百和(9938)也有2成;成衣代工廠也難脫身,儒鴻(1476)與冠星-KY(4439)佔Nike營收都有一定比重,後市成長動能恐放緩。耐吉表示,第一季下游零售商提前下單,以因應終端強勁需求以及較難預測的物流時間,加上去年越南疫情補庫存,庫存水準比去年同期暴增44%至97億美元,北美庫存更年增65%,在途庫存增加85%。提高折扣與運費躍升已影響獲利率。高層指出,更多商品在進入假期旺季時會進一步降價,尤其是衣服。過去兩年因為疫情而商品供不應求的情況不復見,如今從化肥到家具等許多行業發現供給過剩以及庫存激增的困境。競爭對手Under Armour、零售商Target以及多家同業都因近月庫存膨脹而祭出大幅折扣。Nike表示,正在迅速採取措施因應庫存問題,將專注消化過季產品,尤其是服飾,預計第二季起將積極去化庫存。儘管Nike、Jordon、Converse需求仍保持強勁,9 月迄今零售銷售較去年同期成長雙位數,但進入庫存調整後,2023市況恐將有隱憂,會計年度毛利率恐將下滑200至250個基點,遠高於先前預測的持平或減少至多50個基點。

紡纖廠營收一定比去年好?NIKE蘋果谷歌都下單 明星股有這幾家

2021年,在新冠疫苗陸續問世,疫情對消費市場衝擊的不確定性可望逐漸減少,全球品牌廠ADIDAS、NIKE等庫存降低、恢復下單動能,國內紡纖廠,無論是上中下游廠,都已嗅到景氣回春的氣息。近二年來,國內的紡纖廠,經歷了中美貿戰、新冠肺炎疫情、台幣升值,全球紡纖供應鏈南移東南亞,讓國內紡織產業在2020年的營運面臨了不小的挑戰;不過,在國內紡纖廠以優異的機能性產品、功能特殊性及獨特性,仍能被全球服飾廠所採用,也因此,從2020年的下半年,產業景氣已從下游的成衣代工廠回溯到中游、上游的紗、線、布,以及加工絲、尼龍,讓整個供應鏈開始回春。下游成衣廠、布廠營運逐漸回溫帶動下,加工絲、尼龍產品價格在2020年第四季回升,在下游客戶訂單升溫,加工絲、尼龍廠的稼動率已回升至95%以上、甚至滿載,市場指出,此波急單和訂單增加的出貨動能,可望為加工絲、尼龍廠第一季的營運維持較佳水準。整體來看,市場也樂觀預期,紡纖廠今年的營運一定會比2020年好。遠東新 營運成長受期待(圖/報系資料畫面)遠東新(1402)是國內唯一生產從上游純對苯二甲酸(PTA)、固聚酯粒, 中游加工絲(DTY)、聚酯絲、針織布,到下游成衣的紡纖廠。在紡 纖產業景氣從2020年第四季陸續回溫下,去年第四季營運已逐漸恢復年成長動能。在品牌客戶對消費市場漸恢復信心,下單動能轉強,加上油價逐步上漲,也帶動紡纖產品價格上調,整個產業環境景氣往正向發展,2021年營運會比2020年好。力麗 擴大電子級產品比重(圖/報系資料畫面)力麗(1444)、力鵬(1447)擴大化纖產品電子化,提升營運成長。隨著紡纖產品加工絲、尼龍產品價格調漲,2020年第四季營運已逐漸改善,朝獲利前進。未來將擴大化纖產品電子化、產線自動化及加速印尼假撚生產工廠擴建進行一條龍生產,來提升營運的成長性。成立電子材料事業部,擴大化纖產品與3C產品的異業合作開發,以提升集團獲利能力。其中,環保源液染色纖維Ecoya,在2019年提供蘋果智慧型揚聲器HomePod最外層使用;並陸續獲Google的家庭智慧音箱二代Nest min i採用,也被SONY音箱使用。2020年,蘋果所新公布的AirPods Max,環保聚酯原抽色紗線Ecoya,也已打進供應鏈。儒鴻 訂單能見度高(圖/報系資料畫面)儒鴻(1476):主要客戶之一的Nike,已上調2021年營收及獲利成長率,隨著Nike業績上修,2021年的訂單可望增加。目前手中確認訂單已達上半年,以2021年訂單來看,Nike集中供應鏈效益持續發酵,預期業績可增15~20%、UA與lululemon業績也有顯著成長,通路商客戶Target與COSTCO,正積極擴產服飾產品,未來成長態勢應可期。為因應2021的訂單成長,正持續擴增產能,2021年第四季量產的印尼,擴廠後可望成長14%。(袁延壽)