美國生產商

」

美國各項經濟數據互相矛盾!停滯性通膨恐捲土重來

美國總統川普(Donald Trump)的關稅戰恐引爆下一場經濟危機!《BBC》指出,幾乎問任何1位經濟學家,他們都會告訴你:川普正在讓全球最大經濟體承受風險。他們表示,他的關稅政策以及對移民的打壓,恐讓美國重回1970年代式的「停滯性通膨」(stagflation)局面,當年突如其來的石油危機引發經濟停滯與物價飆升同時發生,而如今的危機則可能自我實現。對此,白宮始終堅決駁斥這些擔憂,並對經濟學家發動攻擊;而在美國勞工統計局(US Bureau of Labor Statistics)局長麥肯塔弗(Erika McEntarfer)的案例中,川普政府更是直接將她解職。至於局勢會如何發展,美國聯準會(Fed)仍在觀望狀態,也就是等待數據釐清現況後,才決定是否採取降息行動。然而,在過去數週內,即便有大量企業財報、就業與通膨數據,Fed仍無法得到確切的答案。勞動市場傳來的訊號相當令人憂心。5月與6月的新增就業幾乎為零,7月依然疲軟,並且失望離場的求職者人數不斷增加。8月1日的就業報告讓股市大跌,川普陷入恐慌,隨即解雇麥肯塔弗。數天後,穆迪分析(Moody’s Analytics)經濟學家贊迪(Mark Zandi)在社群媒體上宣稱,美國經濟正「站在衰退的懸崖邊」。不過,這並非所有人的共識。確實,經濟增速放緩,今年上半年年化成長率僅1.2%,比2024年少了1個百分點。但儘管消費支出有所減弱,一些企業對前景持悲觀評估,其韌性仍高於許多人的預期。股市在8月1日的衝擊後,很快又恢復上行趨勢。「我們依然難以看到明顯的疲弱跡象,」美國最大銀行摩根大通(JPMorgan Chase)的首席財務官上月告訴投資人,「整體而言,消費者的狀況看起來還不錯。」這讓人們期待,美國經濟或許能像幾年前一樣出乎意料地挺過去,儘管當時同樣面臨自1980年代以來最高的通膨與急速升息的衝擊。8日,美國政府公布7月零售商與餐廳的消費支出較6月成長0.5%,且6月的支出數據也被上修。牛津經濟研究院(Oxford Economics)美國副首席經濟學家皮爾斯(Michael Pearce)分析,「消費雖然低迷,但並未被擊倒。」該機構預測,隨著減稅與股市回升提振信心,未來數月支出將溫和復甦,「在這種遲緩但有韌性的實體經濟下,勞動市場不太可能急遽惡化。」此外,家庭在商店裡尚未遭遇迫使他們削減支出的劇烈漲價。7月消費者物價較去年同期上漲2.7%,與6月持平。但許多預測者原本認為,價格上升可能要到今年稍晚才會出現,特別是在川普將部分最激進的關稅計畫延後到本月之後。然而,一些難以替代的進口必需品,例如咖啡與香蕉,價格已經飆升。學者預期,隨著企業賣完關稅實施前囤積的庫存,並在確定政策方向後調漲價格,物價漲幅將在未來幾個月擴大。因此,生產者物價指數(producer price index)的表現受到高度關注,該指數衡量美國生產商在商品進入消費市場前的批發價格,能為未來趨勢提供線索。該指數在7月出現3年多來最快的增速。更令人擔憂的是,無論是消費者通膨還是生產者通膨,都顯示價格上漲並不限於商品領域,這意味著「停滯性通膨」可能真的正在捲土重來。

美FTC指控石油巨頭先鋒自然資源 串通OPEC抬高油價

美國監管機構與油氣產業之間的關係變得更加劍拔弩張。上週四(2日)聯邦貿易委員會(FTC)指控頁岩油巨頭先鋒自然資源公司(Pioneer Natural Resources)的前總裁謝菲爾德(Scott Sheffield)試圖「串通」OPEC抬高能源價格,意圖為先鋒公司的利潤增添保障,而犧牲了美國家庭和企業的利益。這起指控的背景是埃克森美孚(Exxon Mobil)收購先鋒,就在指控發出的當天,FTC宣佈批准了這項收購。也正因此,這項對於先鋒自然資源公司的指控震動了整個行業,被認為不僅是針對該主管個人,更是針對所有可能的收購和整個油氣行業。更有業內人士擔憂11月總統選舉之前,監管機構可能會有更廣泛的打壓行動。研究機構Capital Alpha Partners的分析師在給客戶的報告中指出,目前為止,FTC並沒有對石油行業併購採取敵對態度,如今這種相對放手的政策已經成過往。任何考慮合併的執行長都將不得不擔心像謝菲爾德那樣被針對。埃克森美孚即將完成600億美元收購先鋒的交易,原因在於,該公司已與FTC達成協議,以先鋒前執行長謝菲爾德不得加入董事會作為條件。FTC該條件主要指控謝菲爾德在2020年油價劇烈下跌期間,試圖遏制產量的舉動,讓許多美國生產商面臨破產的邊緣,當時謝菲爾德帶頭督促德州監管機構實施供應限制,並呼籲包括沙特阿拉伯和俄羅斯在內的OPEC+集團成員減少產量。有觀點認為,拜登政府會有此舉是擔心油價上漲對選舉造成影響。業內有人擔憂,考慮到FTC在併購和收購熱潮中,從能源公司收集了大量文件和私下通訊記錄,FTC將在大選前對大型併購案發起更廣泛、行業範圍的調查。除了價值600億美元的埃克森併購先鋒交易外,FTC還向至少其他四個待定收購的公司發出了索取信息的第二次請求,這些交易的總價值超過1000億美元,主要包括雪佛龍(Chevron)和赫斯(Hess);鑽石背能源(Diamondback Energy)和恩德弗能源(Endeavor Energy);西方石油公司(Occidental)和克朗洛克(CrownRock);切薩皮克能源公司(Chesapeake Energy)和西南能源(Southwestern Energy)。

逾400美企贊成貿易戰 白宮擬延長對中關稅

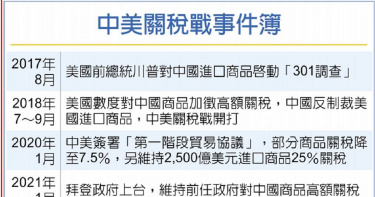

綜合外媒3日報導,美國貿易代表署(USTR)美東時間2日宣布,由於超過400家美國企業強力要求,美方決定延長對中國的高額關稅,同時持續進行複審。中美關稅戰事件簿。中美貿易戰自2018年延燒至今,當前美國面對通膨危機,各界關注美國總統拜登,會否削減對中國進口商品關稅,以緩解國內經濟壓力。外媒報導指出,美國貿易代表署自5月7日起,對美國業界展開諮詢,評估對中國商品進口關稅的下一步走向,該調查於7月5日結束,但因官員意見分歧及美國期中大選將至下,拜登政府遲未做出決定。而美國貿易代表戴琪曾表示,業界調查結果,將成為調整美國對中關稅政策的重要參考依據。美國貿易代表署2日終於做出宣布,該次調查共434份,來自美國生產商和商會等實體的意見,要求政府維持美國前總統川普於2018年和2019年間,陸續向中國商品施加的「301條款」關稅政策。因此,美國對中國的關稅政策,不會在實施後的第四年期滿終止。美國企業主張,懲罰性關稅可促使中國停止對美國有害的貿易政策和措施,包括技術轉讓等不公平競爭行為,同時可加強美國商品對中國進口商品的競爭力等。公告並指出,美國貿易代表署將持續對關稅政策進行審查,強調拜登政府仍可能對此做出改變。但公告未訂定具體時間和審查標準等細節。報導稱,因不滿中國長年不公平貿易行為,川普政府2018年對中國發動貿易戰,前後對約3,700億美元的中國進口商品課徵7.5%~25%的懲罰性關稅,相關措施原訂今年7月6日及8月23日到期。此前一度傳出,拜登會在7月敲定新關稅政策,在美國財長葉倫(Janet Yellen)為首的官員提議下,考慮取消部分不具戰略價值的中國進口商品關稅,涉及約100億美元的自行車和服裝等民生用品,同時針對中國補貼產業展開新一波調查。中國則數度對美國喊話,要求取消全部對中加徵關稅。但自美國眾議院議長裴洛西(Nancy Pelosi)8月初訪台後,中國隨即在台海進行多次實彈軍演,據傳拜登為此延後對於取消中國關稅的考慮。

薩國大手筆抄底!至今虧逾5千萬美元 靠比特幣救市可能嗎?

近期加密貨幣市場出現劇烈動盪,比特幣自從2021年11月漲至高點後,至今已經下跌超過70%。全世界首個把比特幣列為法定貨幣的國家「薩爾瓦多」,也因為比特幣的崩盤,帳面損失也超過5000萬美元。不過,薩爾瓦多總統(Nayib Bukele)卻透露會繼續逢低買進更多比特幣。薩爾瓦多於去年9月7日起,正式將比特幣作為法定貨幣,政府推出了官方比特幣App,總統還親自教學如何下載使用支付;為了鼓勵民眾使用比特幣,政府還發放給每位民眾價值30美元(約新台幣891元)的比特幣。在薩爾瓦多,比特幣可以購買任何東西,小到路邊攤的炸玉米、大至房地產交易,都可以使用比特幣支付。有美國生產商宣布,將在薩爾瓦多安裝1500台「比特幣ATM」,但根據美國國家經濟研究局報告顯示,比特幣App的下載使用人數不到20%。薩爾瓦多總統去年把比特幣列為法定貨幣,至今損失逾5000萬美元。(圖/達志/路透社)根據世界銀行預測,薩爾瓦多今年GDP估僅增長2.9%,大幅低於2021年的10.7%,經濟成長將放緩。薩爾瓦多最大的經濟危機來自於龐大的債務,由於採用比特幣作為法定貨幣帶來了巨大風險,包含惠譽在內的國際信評機構,以未來金融狀況不確定為由,降低了評級,加深薩爾瓦多的借貸成本。美國聯準會在去年底實施貨幣寬鬆政策,薩爾瓦多等國遭受嚴重通膨壓力,而將比特幣列為法定貨幣的目的在於「去美元化」,薩爾瓦多也將比特幣戰略,視為對抗美國通膨的一種金融工具。作為全球第一個「採用比特幣作為法定貨幣」的國家,薩爾瓦多總統發行10億美元「比特幣債券」,籌資建設首座「比特幣城市」,該城市將完全免稅、由地熱作為能源,城市中央還將蓋起比特幣廣場、博物館,並規劃讓產業進駐,誓言將薩爾瓦多打造成「美洲的新加坡」。比特幣近日頻頻失守2萬美元大關,也讓薩爾瓦多持有的比特幣價值大縮水,市值蒸發逾5000萬美元。薩爾瓦多總統近日在推文上稱,「我看到一些人對比特幣的市場價格感到擔憂或焦慮。我的建議是,停止看圖表,享受生活。如果你投資了比特幣,你的投資是安全的,它的價值將在熊市後大幅增長,耐心是關鍵。」顯然他並不擔心比特幣價格的崩跌,並堅信未來還會大漲。