Fideli...

」 ETF 比特幣 加密貨幣

Fed降息預期升溫+川普政策利多 比特幣上看12.4萬美元創新高

由於市場對美國聯準會(Fed)實施寬鬆貨幣政策的預期升溫,加上美國總統川普(Donald Trump)近期公布的金融改革帶來利多,比特幣(Bitcoin)價格在14日創下歷史新高。據《路透社》報導,這個全球市值最大的加密資產在亞洲14日早盤交易中一度上漲0.9%,達到124,002.49美元,超越其7月創下的高點。同日,第2大加密資產「以太幣」(Ether)也觸及4,780.04美元,為2021年底以來的最高水平。英國IG集團(IG Group)市場分析師Tony Sycamore表示,比特幣的上漲動力來自市場對Fed降息的預期心理增強、機構持續買入,以及川普政府放寬加密資產投資的舉措。他在報告中寫道:「從技術面來看,若能持續突破125,000美元,比特幣可能衝上150,000美元。」自2025年以來,比特幣已累計上漲近32%,主要受益於川普總統重返白宮後,市場期待已久的監管利多。川普自稱為「加密總統」(crypto president),而他的家族在過去1年也多次涉足加密領域,並從中賺取暴利。川普7日還簽署1項行政命令,旨在允許「401(k)退休福利計畫」的帳戶中納入更多私募股權、不動產、加密貨幣以及其他另類資產,為另類資產管理業者開啟了進入美國數兆美元退休儲蓄市場的大門。包括貝萊德集團(BlackRock Inc.)、科爾伯格-克拉維斯-羅伯茨(Kohlberg Kravis Roberts & Co.,KKR)、富達投資(Fidelity Investments)、阿波羅全球管理公司(Apollo Global Management, Inc.)等大型另類資產管理公司,預計都將從中受益。然而,將加密資產納入退休儲蓄同時也伴隨風險,因為這類資產的波動性通常遠高於傳統股票與債券,而資產管理公司過去通常依靠這些傳統資產來運作退休帳戶。報導補充,美國加密市場今年已連續獲得多項監管利多,包括穩定幣(stablecoin)監管的通過,以及美國證券監管機構(U.S. securities regulator)為了適應這類資產而進行的規章改革。比特幣的飆升也帶動了整個資產類別在過去幾個月的廣泛上漲,即便川普推行的全球對等關稅政策帶來震盪,也未能阻擋其漲勢。根據價格跟蹤加密網站、加密數據提供商「CoinMarketCap」的數據,加密市場的整體市值已膨脹至超過4.18兆美元,相較於2024年11月川普贏得美國總統選舉時的約2.5兆美元,增長幅度顯著。

華爾街遊說成功!川普開放12兆美元退休金帳戶「可投資私募股權、加密貨幣」

美國總統川普(Donald Trump)於美東時間7日簽署了1項行政命令,旨在允許「401(k)退休福利計畫」的帳戶中納入更多私募股權、不動產、加密貨幣以及其他另類資產,為另類資產管理業者開啟了進入美國數兆美元退休儲蓄市場的大門。白宮指出,過度的監管與訴訟風險,使退休者無法享有潛在較高報酬的投資機會。但批評者則警告,這些投資本身風險較高、資訊揭露不足,且費用也高於傳統的退休投資工具。據《路透社》的報導,「401(k)退休福利計畫」是美國於1981年創立1種延後課稅的退休金帳戶計劃,美國政府將相關規定明訂在國稅法第401(k)條中,故簡稱為401(k)計劃。美國的退休計劃有多種類別,像公務員、大學職員是根據其法例供應退休金,而401(k)只應用於私人公司的僱員,但因為廣泛,所以也被當作退休金的代名詞。白宮官網7日指出,「川普總統將解除阻礙美國工人退休帳戶,達成具競爭力報酬與資產多元化目標的監管負擔與訴訟風險,進而確保他們能享有有尊嚴、舒適的退休生活。」該命令還指示勞工部長與美國證券交易委員會(Securities and Exchange Commission)簡化投資人於「確定提撥型退休計畫」(defined contribution plans)中取得另類資產的途徑。雖然命令未明確要求這些機構為此類投資增加法律保護,但指示他們釐清或修訂相關規則,以協助產業減輕訴訟風險。資產管理業者對此表達歡迎,認為這是現代化退休儲蓄制度的重要一步。領先資產管理公司貝萊德集團(BlackRock Inc.)退休事業主管馬吉耶拉(Jaime Magyera)在聲明中表示:「擴大原本難以觸及的投資選項,將有助於數以百萬計的美國人打造更強大且多元的投資組合,提升儲蓄能力,並符合確定提撥型退休計畫管理人的實際需求。」這項舉措對於貝萊德集團、科爾伯格-克拉維斯-羅伯茨(Kohlberg Kravis Roberts & Co.,KKR)、阿波羅全球管理公司(Apollo Global Management, Inc.)等大型另類資產管理公司來說,可能是一大助力,因為這將使整體12兆美元的確定提撥型退休計畫市場(其中「401(k)退休福利計畫」是最主要的類型)向其投資策略開放。其中一些公司已與管理這類退休計畫的資產業者建立合作關係。貝萊德集團的1位發言人表示,公司對此決策表示歡迎。據悉,貝萊德集團先前曾砸大錢遊說川普政府擴大可投資的資產範圍,並計劃在明年推出1檔納入私募股權與私募信貸的退休基金。倡導者認為,對年輕投資者而言,風險較高的投資所帶來的潛在高報酬,搭配隨退休年齡漸進保守的基金配置,能帶來實質好處。不過,對全球資本市場與基金有獨立投資研究的美國權威評級機構「晨星公司」(Morningstar, Inc.)分析師凱普哈特(Jason Kephart)則表示:「對資產管理業者而言,這是他們從未觸及過的12兆美元退休市場,當然是重大機會。但從個別投資人的角度來看,就沒有那麼明確了,因為會涉及額外的費用、更高的複雜性,以及資訊透明度的下降。」民主黨參議員華倫(Elizabeth Warren)也於今年6月致信美國第2大退休計畫服務供應商「Empower Annuity Insurance Company of America」的執行長,並質疑其「如何在投資者保護薄弱、缺乏透明度、管理費昂貴、回報缺乏實證的情況下,保障退休儲蓄投入私人投資的安全性?」據悉,該公司管理超過1.8兆美元資產,服務超過1900萬名投資人。報導解釋,與大多數退休基金依賴的公開交易股票和債券相比,這些新投資選項的資訊揭露要求較低,且變現速度較慢。此外,其管理費通常也更高。在確定提撥型計畫中,員工自行對退休帳戶進行提撥,通常雇主會提供一定比例的對等提撥。這些資金屬於員工個人,但與確定給付型退休金不同的是,確定提撥型計畫退休時並無保證的固定支付金額。在過去3年高利率動盪傳統買入與出售企業模式之後,許多私募股權公司迫切尋求來自散戶投資者的新資金來源。然而私募股權業者表示,川普的命令所帶來的影響不太可能立竿見影。針對那些對新投資形式複雜性了解不足的投資人,原告律師已開始準備可能的訴訟。美國億萬富豪、貝萊德集團共同創辦人芬克(Larry Fink)在近期與分析師的電話會議中坦言,這項改變對資產管理業者帶來挑戰,「現實情況是,訴訟風險非常高。與確定提撥型業務相關的問題也很多,這也是為什麼分析能力與數據的重要性將遠遠超出『能否納入』這個問題本身。」貝萊德集團首席財務長斯莫爾(Martin Small)則表示,整個產業可能需要先推動訴訟改革,才能真正進軍此一市場。早在川普1.0任期內,勞工部便發布了指引,說明如何在一定限制下,讓此類計畫投資於私募股權基金。但由於擔心訴訟風險,當時鮮少有計畫採用該指引。讓加密貨幣更容易納入401(k)投資選項,將成為川普擁抱數位資產的最新舉措,並可能對加密產業帶來利多,包括經營加密貨幣交易型基金(ETF)的資產管理公司,如貝萊德與富達國際(Fidelity International)。哈希德克斯資產管理公司(Hashdex Asset Management)全球市場洞察主管歐謝亞(Gerry O'Shea)表示:「比特幣已經超越早期作為純投機資產的角色,正逐漸成為許多投資人長期投資策略的一部分。這項行政命令將加速這一趨勢。」

股市崩盤誰影響最大? 「這類人」恐成海嘯第一排

美股近期大幅回檔,標普500指數(S&P 500)自2月19日~3月13日累計下跌10%,跌到七個月來新低,市場對川普政府政策可能導致經濟衰退的擔憂加劇,這波拋售潮使得美國許多退休基金投資組合大幅縮水,影響老年族群的生活品質,甚至可能迫使部分人重返勞動市場。私人研究公司Rosenberg Research & Associates Inc.創辦人兼總裁羅森伯格(David Rosenberg)分析,戰後嬰兒潮世代目前持有近20兆美元的股票資產,約占美股總市值的一半,然而,許多投資人長年未進行獲利了結、分散投資或資產再平衡,會讓他們在市場下跌時承受重大損失。若市場持續下滑,這些投資組合恐難以復原,特別是對於已經開始提取退休金支付生活費的族群而言,這種情境稱為「報酬順序風險」(sequence of return risk),羅森伯格警告,如果股市進一步走低,許多退休人士可能被迫重返勞動市場,例如:到零售業擔任基層工作。羅森伯格在最新研究報告中表示,「若他們不願意拋售股票,就必須大幅削減退休後的生活支出,告別豪華郵輪旅行、電子產品升級,甚至是醫美手術。」他建議,退休族應正視市場風險,並開始降低投資組合的波動性。「最好的避險方式,就是逐步將資產轉向現金、債券和黃金。」湊巧的是,暢銷書《富爸爸,窮爸爸》(Rich Dad, Poor Dad)作者羅伯特.清崎(Robert Kiyosaki)月初在X發文,聲稱當前市場動盪正印證他早在2014年出版的《富爸爸教你預見經濟大未來》(Rich Dad’s Prophecy)中所提出的警告:「史上最大股災即將發生。」他強調,這次股市崩盤恐將摧毀數百萬嬰兒潮世代(1946年~1964年出生)的退休計畫,導致他們無法安享晚年。清崎進一步解釋,美國嬰兒潮世代是第一個完全仰賴401(k)與個人退休帳戶(IRA)等「自提式退休金制度」(Defined Contribution, DC)的世代。與上一代不同,他們無法依賴「固定給付式退休金制度」(Defined Benefit, DB),這意味著退休資產完全取決於市場表現,一旦股市崩盤,個人資產可能瞬間蒸發,而政府與企業不會提供額外補償。「當市場發生崩跌,401(k)與IRA帳戶內的資產恐將大幅縮水甚至消失,這將導致許多美國退休族陷入經濟困境,」清崎警告。他進一步指出,這場風暴不僅影響美國,也將波及全球數百萬即將退休的投資人。黃金 IRA 託管公司 Gold IRA Custodians 執行長施密特(Tim Schmidt)向《商業內幕》(Business Insider)表示,若市場持續低迷,數百萬名即將退休的美國人可能被迫延後退休計畫3~5年,這將形成「職場瓶頸」,影響年輕勞工的晉升與就業機會。「對個人而言,這可能帶來毀滅性後果,包括存款枯竭、債務上升,以及心理壓力增加,」施密特指出。他警告,市場動盪可能導致消費力下降,進一步影響企業獲利,甚至引發裁員潮,導致房市承壓,退休人士無法出售房產縮小居住空間,而年輕世代可能被迫支援財務困難的父母。國家退休安全研究所(National Institute on Retirement Security)執行長杜南(Dan Doonan)則表示,若大批勞工推遲退休,企業恐難以控制人力成本,經濟衰退來臨時,人們可能減少儲蓄,進一步削弱退休保障。Bankrate高級經濟顧問暨華盛頓新聞主管哈姆里克(Mark Hamrick)則警告,若退休族持續賣出股票支付生活費,市場將面臨更大拋售壓力,加劇資產價格下滑,進一步衝擊整體經濟。在市場劇烈波動的情況下,許多退休人士可能考慮賣出資產避險,但T. Rowe Price 投資公司高級財務規劃師沃德(Judith Ward)強調,投資人不應因市場動盪而恐慌拋售,這可能破壞多年來的財務規劃。Fidelity投資公司退休部門副總裁阿薩夫(Rita Assaf)也指出,在市場低迷時過度保守可能導致退休收入減少,無法跟上通膨,他表示:「在股價暴跌後恐慌賣出,等市場回穩後再買回,往往導致高買低賣的惡性循環。」 水岸景觀失靈? 「這河畔豪宅」轉手賠售近千萬 1500萬想住蛋黃區! 雙北「這幾區」有機會 房東開980萬賣不掉!「半年後改價1280萬」他驚呆 內行曝背後策略

企圖阻止OpenAI轉型營利公司 馬斯克遞交訴狀要求實施禁制令

美國科技富豪馬斯克(Elon Musk)近日向美國加州北區地方法院提交申請,要求對OpenAI及其聯合創辦人、合作夥伴微軟(Microsoft)實施初步禁制令,希望能以此阻止OpenAI進行他所認為的「反競爭行為」。根據《Tech Crunch》報導指出,馬斯克的訟指控包括OpenAI的CEO阿特曼(Sam Altman)、總裁布羅克曼(Greg Brockman)、微軟、LinkedIn聯合創辦人霍夫曼(Reid Hoffman)及前OpenAI董事會成員坦普爾頓(Dee Templeton)在內的多位被告,訴狀中指控這些人涉及多項不法行為,請求法院下達禁制令停止違法行為。馬斯克的律師指出,OpenAI正在將原本「非營利組織」的性質轉變為「營利結構」,同時將知識產權在內的重要資產轉移給OpenAI的附屬公司或合作夥伴,這完全違背了該組織成立之初的公益承諾。訴狀中也提到,為保護OpenAI的非營利性質,法院應該批准禁制令,否則等到案件有結果時,OpenAI原本對公眾的承諾可能早已蕩然無存。除此之外,馬斯克也指出,自己捐贈給OpenAI的4400萬美元資金被濫用,並且OpenAI利用了馬斯克本人擔憂「對AI存在的威脅」一事進行欺騙。馬斯克的律師也提出指控,表示OpenAI透過與微軟的合作不正當地獲取競爭敏感訊息,並利用這些資訊壓制競爭對手,包括馬斯克自己的AI公司xAI。根據《金融時報》的報導,OpenAI在最新一輪融資中要求投資者不得同時支持其競爭對手,包括xAI,這導致至少一位主要投資者拒絕向xAI提供資金。然而,xAI最近仍成功完成了一筆50億美元的融資,吸引了Andreessen Horowitz和富達(Fidelity)等知名投資者。訴狀中還提到,OpenAI和微軟非法共享專有訊息,同時指控包括阿特曼在內的多位被告從事「自我交易」,損害市場公平。例如,OpenAI選擇Stripe作為其支付平台,而阿特曼對Stripe有實質的財務利益。除此之外,微軟自2019年初開始支持OpenAI,並逐步加強合作,總計投資約130億美元,以換取公司收益的49%股份,並允許OpenAI廣泛使用其雲端硬體資源,幫助訓練和運行AI模型。而LinkedIn聯合創辦人霍夫曼同時擔任微軟和OpenAI的董事會成員,並且是投資公司Greylock的合夥人,這使得他在公司交易中擁有特殊視角。前OpenAI董事會成員坦普爾頓則在微軟短暫任命其為OpenAI非投票董事觀察員期間,據稱促成一些違反反壟斷規則的協議。報導中提到,馬斯克其實先前就提出類似的訴狀,但在今年夏天時撤回,如今又捲土重來,控訴對象也新增了微軟、霍夫曼以及坦普爾頓等人。根據馬斯克的主張,OpenAI並未遵守原本的公益使命,而是逐步轉向以盈利為目標。馬斯克與OpenAI的矛盾始於2018年,當時他因理念分歧退出了這家公司。據了解,OpenAI於2015年成立之時是一家非營利組織,並於2019年轉型為「封頂盈利」模式,即「非營利部分」成為「營利子公司」的管理實體。如今,OpenAI計畫進一步轉型為完全營利的企業,儘管仍希望保持非營利的地位。馬斯克對此表示強烈不滿,認為OpenAI未能履行最初的公益承諾。對於這些指控,OpenAI發言人表示,這是馬斯克「第四次嘗試」,依然是重複相同的毫無根據的指控,並強調這些訴訟毫無意義。此前,OpenAI已試圖駁回馬斯克的訴訟,稱之為「誇張且毫無根據的指控」。

微策略爆炒比特幣瘋漲 遭空頭狙擊一度大跌25%

「比特幣狂熱」下,比特幣龍頭微策略MicroStrategy(MSTR)也越來越火爆。MSTR 21日的交易量超過了美國現貨比特幣ETF的總和,佔據了美股市場當日大部分的交易量。股價21日一度漲14.6%,創下歷史新高,但盤中急速下跌,從當日高點536.7美元,暴跌超25%終場收至397.28美元。截至週五(22日)收盤,微策略跌深拉回,收至421.88美元。同日,比特幣價格上漲5%達到98311美元的歷史新高,「比特幣工業複合體」(ETFs+MSTR,COIN)的交易總量達700億美元,遠遠超越前一天的550億美元;美國現貨比特幣ETF的資產規模突破了1000億美元大關。彭博ETF分析師埃裏克·巴爾楚納斯(Eric Balchunas)24日在社交平台X上發文表示,即使是GameStop Mania(2021年圍繞遊戲零售商GameStop股票的投資熱潮)最激烈的一週也無法接近MSTR上一週高達1360億的交易量,連亞馬遜也從來沒有出現過!今年以來,MSTR股價已漲超500%。從ETF來看,「比特幣狂熱」表現地更爲明顯。根據Farside Investors數據,自今年1月11日美國證券監管機構批准現貨比特幣ETF推出以來,資金已累計流入達293億美元。其中,由貝萊德發行的iShares比特幣信託ETF(IBIT)在所有比特幣產品中表現最爲突出,吸引了302億美元的資金流入,Fidelity Wise Origin比特幣基金和ARK 21Shares比特幣ETF則以112億美元和27億美元的資金流入分列二、三。巴爾楚納斯指出,美國現貨比特幣ETF的規模已達到黃金ETF的82%。

以太幣ETF獲准有望加密貨幣牛市再起 專家教3招捉升浪

外傳美國證券交易委員會(SEC)考慮核准美國現貨以太幣ETF,加密貨幣價格21日狂飆,比特幣衝破7萬美元,將挑戰歷史新高,以太幣則隔夜一度暴漲2成。分析師認為,加密貨幣牛市再起,比特幣有機會挑戰73,803美元歷史紀錄。根據Coin Metrics資料,台灣時間21日下午18時,比特幣較上日同一時間暴漲1,314美元、1.9%至70,957美元,盤中最高一度來到71,954美元。以太幣繼20日狂飆2成後,21日再漲8.6%至3,657美元。分析師認為,市場對SEC為以太幣ETF開綠燈的樂觀預期,將帶動一波加密貨幣牛市,未來幾天,比特幣有機會挑戰今年稍早締造73,803美元歷史紀錄。以太幣是僅次於比特幣的第二大加密貨幣,先前市場原本認為此類基金不會過關。不過隨著今年1月SEC核可比特幣ETF,這讓市場人士喜出望,分析師觀察近期發展也發現SEC人員頻繁與資產管理公司聯繫,針對申請文件提供意見以及要求修改內容,因此推測本周以太幣ETF獲得批准的可能性增加。由於現貨比特幣ETF驅使很多資金流入比特幣,所以刺激了比特幣出現了一次大升浪,由2月約4萬美元左右短時間在3月中高見超過7萬美元。據彭博2位分析員Eric Balchunas及James Seyffart表示,最新將以太幣現貨ETF獲批機會率由25%上調至75%。SEC須在周四(23日)向幾間申請發行以太幣現貨ETF作最終決定。受到2個分析員報道推動,以太幣急升近2成,比特幣大升近7%。上一輪比特幣因推現貨ETF升幅近75%,如果以太幣能有類似升勢,潛在升幅或許仍有不錯空間,之前以太幣也曾因比特幣升浪而由2月約2200美元水平,升至3月超過4000美元高位。今消息推動以太幣由不足3200美元急升至3600美元以上。市場人士提供3種方式捕捉以太幣升勢,包括以太幣現貨、以太幣期貨ETF和比特幣相關產品。首先,最直接方法是率先買入以太幣現貨,因為可以最直接受惠需求。買現貨的一大好處是近24小時有交易,不像買ETF或其他交易所掛牌產品會有交易時段限制。不過要好好留意平台風險,在香港正式持牌有OSL Exchange及HashKey Exchange兩大平台,在存款及提款方面可較易處理,其他較大的平台有幣安等選擇。以太幣期貨ETF在香港有中華夏以太幣(3046.HK)及博時以太幣(3009.HK),2者都升近2成。不過,買ETF會受到交易時段限制,因此在策略上不妨分散,部份資金可以投入美國上市的以太幣ETF,如VanEck以太幣策略ETF(EFUT)及ProShares以太幣策略ETF(EETH)等。以太幣如果升,比特幣都應跟隨,而且比特幣始終是最重大及穩健的虛幣,所以資金要借勢炒,又未必想買以太幣的話,比特幣應最可受惠。港股的比特幣期貨ETF有FA南方比特(3066.HK)、FA三星比特(3135.HK)。美股有ProShares比特幣策略ETF(BITO)及Vaneck比特幣策略ETF(XBTF)等。比特幣現貨ETF有BlackRock ishare Bitcoin Trust(IBIT)、Fidelity Wise Origin Bitcoin(FBTC)、Bitwise Bitcoin ETF(BITB)等。

虛擬貨幣過熱? 貝萊德比特幣ETF資金結束連71天淨流入

外媒報導,比特幣ETF中最出色的兩支基金,貝萊德iShares Bitcoin Trust(IBIT)基金上周連續兩天資金淨流入量為零,此前該基金已經連續71天保持資金淨流入狀態;富達Fidelity Wise Origin Bitcoin Fund(FBTC)則首次出現單日淨流出,流出規模達2260萬美元,顯示出投資者對比特幣ETF的興趣衰減趨勢。。總體來看,整個比特幣ETF市場已累計吸金120億美元,而距離這批ETF正式推出僅只有三個多月。其中,貝萊德的IBIT吸引了最多資金,累計流入154億美元,富達排名第二,獲得了8163萬美元。而除了這兩隻基金和規模較小的ETF之外,剩下的5支比特幣ETF都已經出現過單日資金淨流出的情況,其中又以Grayscale的GBTC基金流出規模最大。CoinShares研究主管James Butterfill日前指出,由於擔憂聯準會可能推遲降息,投資者對比特幣ETF的興趣正在減弱。IBIT和FBTC等ETF的疲軟代表了該領域有多麼過熱。他表示,該市場早就該喘口氣了。除此之外,比特幣現貨價格的停滯不前也是影響ETF表現的關鍵原因。投資顧問機構ETF Store總裁Nate Geraci表示,比特幣價格的暫停可能會導致ETF資金流入出現短暫停止,許多大型機構也還未準備好進入這個市場。然而,摩根士丹利等大行正在計劃向其客戶推薦現貨比特幣ETF,而這一舉動可能會再次點燃市場對這一資產的興趣。避險基金Lekker Capital創始人Quinn Thompson則認為,日圓兌美元的匯率創1990年來的最低水平,這種規模和速度不正常,代表未來幾周將出現一些干預或協調,美國政策制定者可能會採取干預措施,比如向市場注入流動性,而這將會支持加密貨幣等資產的價格;CoinDesk前研究總經理Noelle Acheson也補充稱,若日本央行介入支,可能會出售美元資產來購買日圓,將導致美元走軟從而加強加密貨幣價格的支撐性。

日銀調整YCC為鷹派舉動? 分析師:新決議仍傾向鴿派基調

日本央行(日銀)上週五(28日)宣布進一步「鬆綁」殖利率曲線控制政策(YCC)的消息,給全球金融市場帶來了不小的震動。市場認為日銀已明顯偏向「鷹派」,但某些機構對這一論點不太贊同。瑞銀集團多位策略師便認為,日銀雖朝著「正確方向」邁出重要一步,但總裁植田和男發出的信息仍然「顯著鴿派」;富達國際(Fidelity International)全球總經分析師Anna Stupnytska則指出,該行下調了對明年通膨的預期,實際上是相當鴿派的。日銀上週五宣布放寬實施YCC政策,同時也將透過固定利率操作,每個交一日以1%利率購買10年期公債,形同提高殖利率波動區間的上限。並把2023財年除生鮮食品的消費價格指數(CPI)預期漲幅上調到2.5%,但把2024財年的預期漲幅下調到1.9%。日銀在最新經濟預測中,將2023財政年度的通膨率預測從4月所估的1.8%大幅上修至2.5%,但2024年度卻從2%調降至1.9%,低於央行的2%通膨目標2025年度維持在1.6%。在仔細回味後,市場認為日本央行已明顯偏向鷹派,日元、日股和日債的走勢都印證了這一點。不過,Stupnytska表示,央行官員們引入了新的調整規則,很明顯這是他們向朝著進一步提高YCC靈活性邁出的一步,但最令人意外的是他們下調了通膨預期。她認為此舉表明,政策制定者們並未打算嘗試改變其超寬鬆的貨幣政策,並指出,他們尚未準備好在利率問題上採取行動,這實際上是相當鴿派的。瑞銀集團多位策略師也在當天強調,植田和男發出的信息仍然「顯著鴿派」。瑞銀表示其依然看跌美元兌日元,但幅度有所放緩。瑞銀最新預計,到2023年年底,日元匯率將跌至1美元兌130日元,先前為1美元兌120日元。另外,如果歐元兌美元在未來五個月升至1.15,那麼歐元兌日元將在年底交投於150。

對作?巴菲特砍光台積電ADR 這4家投資機構Q1反手加碼

根據最新公布的第一季13F持股報告,台積電ADR成為投資機構對作的標的,其中在巴菲特(Warren Buffett)旗下的波克夏海瑟威(Berkshire Hathaway)連續2季直接賣光了台積電ADR持股,至於麥格理 (Macquarie)、富達投資(Fidelity Investments)、老虎全球(Tiger Global)及和 Coatue等4家投資機構則是反手加碼台積電ADR。不過台積電(2330)則絲毫不售巴菲特砍股的影響,早盤開高走高,一舉收復500元大關,最高大漲10.5元,來到506元,漲幅約2%,也推升大盤一度漲逾200點。巴菲特5月6日在今年股東會上提到,台積電是全球管理最好的企業之一,在晶圓代工市場領域,有其領導地位,但是「地點」則是他決定調整投資的關鍵因素。果不其然,巴菲特在去年第4季調節其所持有的台積電ADR其中的86%後,今年第1季就全部清倉。至於持續加碼台積電ADR的投資機構,根據資料顯示,麥格理加碼大約 7800萬股,截至第一季底的持股價值為73億美元,富達投資則加碼大約1410 萬股,持股總值接近40億美元。另外新買入台積電ADR的投資機構則有避險基金Coatue Management及老虎全球,其中Coatue Management第一季買入590萬股的台積電ADR,價值約5.489 億美元,老虎全球也買進價值約1.478億美元的台積電ADR。

美國1週內倒了3家銀行! 全美第2大加密貨幣友善銀行Signature Bank也遭接管

美國1週內倒了3家銀行!繼Silvergate Bank在8日受FTX破產影響而終止營運、全美第16大銀行矽谷銀行(SVB)10日宣布破產倒閉後,紐約州金融監管機構於美東時間12日又以「系統性風險」為由,關閉全美第2大加密貨幣友善銀行Signature Bank,以防止銀行危機繼續蔓延,若以資產規模來看,這是美國史上第3大銀行破產案。綜合《英為財情》、《路透社》、CNBC的報導,在矽谷銀行(SVB)被美國聯邦存款保險公司(FDIC)接管後,為了化解一連串銀行的流動性危機,Fed、美國財政部、FDIC 已在12日發布聯合聲明,宣布將出手拯救矽谷銀行,保證存款戶13日起將可動用他們的所有資金,但股東和部分無擔保債務人則不在保護範圍內。與此同時,銀行倒閉危機持續蔓延,加密貨幣友善銀行Signature Bank的客戶也將存款轉移到更大的銀行,例如摩根大通和花旗集團,導致Signature Bank在12日被FDIC接管,其所有存款一樣被政府保證可完整取回。美國總統拜登(Joe Biden)還向人民和企業信心喊話,指出他們的銀行存款會在需要的時候出現,他誓言要讓造成這場混亂的人承擔所有責任,並將積極加強對大型銀行的監督和監管,以免類似情況再度發生。不過美國政府的危機處理和拜登的喊話似乎仍未重振市場信心,數間中型規模銀行股仍在美東時間13日遭到拋售導致股價下挫,美股主要指數終場也大多收跌,其中第一共和銀行(FRC.US)的跌幅超過61%,KBW區域性銀行指數今年則下跌15.1%。與此同時,摩根士丹利(MS.US)、富達(Fidelity)和貝萊德(BLK.US)管理的共同基金似乎是受矽谷銀行和Signature Bank倒閉影響最大的幾支基金,市場拋售已經抹去了美國銀行超過1000億美元的市值。對此,高盛經濟學家哈齊烏斯 (Jan Hatzius)12日指出,考慮到銀行承受的壓力,美國聯準會(Fed)應該會在3月22日的會議上宣布停止升息。不過他預期Fed在5、6、7月仍會繼續升息,最終將達到5.25%至5.5%的聯邦基準利率目標區間,以避免通膨率再度飆升。

美股反彈將盡?2/這一檔ETF報酬率高達106%奪冠 八檔破六成都是這一產業

從近期美股ETF年報酬率前十檔排名,能源產業絕對是其中佼佼者,主要係受惠於俄烏戰爭與俄羅斯出口限制,使得能源價格飆至新高,能源ETF表現也跟著強勁,「以去年漲幅亮眼的能源巨擘雪弗龍,今年1月26日股價推高近5% 至187.79美元,在過去52周上漲了44%。」永豐金證券策略分析師陳泓睿說。1月是美股企業財報月,由花旗、美銀、摩根大通等金融類股打頭陣後,春節封關期間,特斯拉、英特爾等重磅級企業相繼公布財報,這些全球領導性企業的獲利表現,對上下游供應鏈動見觀瞻,對台美股市都具影響意義。土耳其股市近兩周漲福達4.15%,圖為土耳其安卡拉的一處貨幣兌換點清點紙幣。(圖/新華社)永豐金證券策略分析師陳泓睿表示,預計在年關期間發佈Q4財報的公司,包括近期受關注的價值股投資代表性公司寶僑、嬌生;市場話題不斷的特斯拉、網飛;以及半導體設備大廠艾司摩爾等企業。據股股App統計資料,CTWANT記者整理出美股ETF報酬率前十檔排行榜,拔頭籌為投資土耳市場的iShares MSCI TurkeyETF(TUR),報酬率達到106%,其次為利率主動型避險的SimplifyInterest Rate Hedge ETF(PFIX)則為95%。「在所有央行忙著升息時,土耳其卻降息,使得土耳其股市大漲106%,但這是犧牲通膨85.5%換來的短暫上漲。」股股App執行長黃佳文說。其他八檔ETF則皆為能源產業,年報酬率在59%~66%之間,包括VanEck Oil Service ETF(OIH)、iSHares U.S. Oil Equipment &Services ETF(IEZ)、Vanguard Energy ETF(VDE)、Fidelity MSCI Energy Index ETF(FENY)、Invesco Dynamic Oil & Gas ServicesETF(PXJ)、SPDR S&P Oil & Gas Equipment& Services ETF(XES)等。中信基金經理人張圭慧則認為,近期美股延續上漲動能帶動新興亞股反彈,隨著多數美股重量級財報都將於農曆假期時公布,過年期間民眾仍可上網下單美股等海外股市標的,因為需特別多加留意。「存股不能再一成不變。」國泰投信ETF研究團隊主管鄭立誠認為,選股建議鎖定財報獲利佳、股利發放穩定、股價波動度低的公司;並可進一步鎖定「高息收」標的,可在金融市場震盪以「股息、債息」作為投資保護,高股息ETF、投資級公司債ETF則多符合以上標準。

鄉民撼動華爾街2/散戶真的贏了嗎? 6大股東賺逾20億美元

美國論壇 Reddit的鄉民們不滿華爾街大鱷做空玩具通路商遊戲驛站(GameStop),決定集結散戶的力量與之抗衡,讓2020年股價僅有4元的GameStop,一路飆漲至483美元,鄉民們和小股東拿出幾百、幾千美元,確實有人靠著這波像瘋狗浪般狂漲的股票賺到了醫藥費或還清貸款,但最大的贏家「們」悶不吭聲賺走逾40億美元。以個人股東來說,GameStop執行長謝曼(George Sherman)持有該公司股份的3.4%,約3.5億美元;美國線上寵物食品公司Chewy Inc.共同創辦人柯恩(Ryan Cohen)持股13%,成為最大受益股東;而專營汽車貸款的消費金融公司Credit Acceptance前執行長佛斯(Donald Foss)2020年以約1,200萬美元的價格購買GameStop的5%股票,最高時市值超過5億美元。從公司方面來看,券商富達(Fidelity)、全球最大資產管理公司貝萊德(BlackRock)都是GameStop的大股東,截至2020年底,貝萊德持有的GameStop股數是920萬股,當時市價僅為1.74億美元,上禮拜總值一度突破30億美元。而總部在紐約的Senvest Management在2020年10月買進360萬股GameStop,價值也翻1倍;美國最大的基金管理公司之一先鋒集團(The Vanguard Group)截至2020年7月持有8%的GameStop股份,現在總價值是當時的5倍。後期進場的散戶,多半抱著「參戰」心態,像義勇軍一般地投入,就算有許多股價可能崩坍的警告,他們也不在意,在一月中之後,GameStop交易出現大量使用槓桿操作的現象,顯示有高手和散戶同時存在。2020年,民眾受制於新冠肺炎的疫情被困在家中,又拿到政府的補助,讓許多年輕人決定自己試試看,畢竟現在可以線上開戶,不需要依賴交易員,非常便利。根據JMP證券估算,2020年新開設的交易帳戶總計超過1000萬個。散戶到底是贏是輸,要看他們進場時腦袋裡想的是「賺錢」還是「爭一口氣」,但華爾街顯然沒有輸。現在GameStop大跌,前高盛證券(Goldman Sachs)分析師達萊尼(Desmund Delaney)表示,只要時間拉得夠長,價格就應該反映實際的公司營運狀況,而那不會是每股300美元,令人感慨的是,散戶一擁而上的時候,通常也是股市泡沬化的訊號,法人底氣夠,散戶卻不見得能笑到最後。

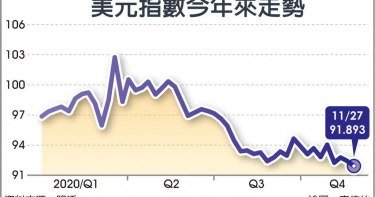

美元跌跌不休 花旗看衰再貶二成

國際美元跌跌不休,本周創下逾二年新低,但華爾街投銀還是一面倒看衰後市,理由是隨著新冠疫苗問世,全球經濟重回常軌,資金將進一步從美元資產撤離,轉往非美元的風險性資產,花旗甚至預估美元指數將再貶二成。追蹤美元對六大貿易夥伴貨幣表現的美元指數,本周跌破92美元支撐,創2018年以來新低,較3月的高點更已大跌10.5%。美元指數周五最低來到91.87,跌約0.2%。對於美元2021年的展望,華爾街投銀還是一面倒看空,其中花旗最悲觀,預估會進一步大跌20%,荷商安智銀行估再貶10%,高盛則預測會跌6%。高盛多元資產策略師穆勒葛利斯曼(Christian Mueller-Glissmann)表示,「美元似乎還是明顯高估,而且投資人的美元資產持有比重也偏高。」他還指出,美股水位已來到高檔,利率卻還在歷史低點,加上全球經濟復甦,這些都會對美元形成下壓。部分策略師認為,當前的匯市氛圍與2000年代初期相當類似,當時美國爆發高預算與經常帳的雙赤字問題,投資人大舉將資金從美股與美債撤離,轉往全球金融市場,美元因此一瀉千里,2002年重貶近20%。富達(Fidelity International)全球總經策略主管亞米德(Salman Ahmed)表示,「金融系統仍充斥著聯準會釋出的超額美元流動性,一旦情勢好轉,通膨開始回升,這些流動性就會重回風險性資產。」按照花旗再貶20%的預測,美元指數明年將會跌破75,過去20年來美元指數只有在2008與2011年失守75美元重要支撐。

華爾街破天荒 53歲女將明年接掌花旗集團

美國花旗集團10日(周四)宣布任命消費銀行事業主管佛雷瑟(Jane Fraser)擔網新任執行長,預計明年接班,這也是華爾街大型銀行首位女性執行長。佛雷瑟現年53歲,一直是金融業的明日之星,過去的經歷包括投資銀行、財富管理、拉丁美洲問題房貸解決策略等。花旗表示,佛雷瑟將於明年2月從現任執行長高沛德(Michael Corbat)手中接下大位。現年60歲的高沛德在花旗任職37年,即將結束逾八年的執行長生涯,外界原料他會到2022年才卸任,此時決定交棒著實令人意外。金融業管理層頂端鮮少出現女性,而佛雷瑟晉升至花旗執行長被外界視為是正確的一步。美銀營運與科技長貝桑特(Cathy Bessant)即發布推文指出,「這對該公司與所有女性來說都是大好消息!是重要且奇妙的時刻。」佛雷瑟加入打破玻璃天花板,成為金融業少數女性高層。其他擁有「長」字輩頭銜的女性還包括上述的貝桑特,富達(Fidelity)執行長強生(Abigail Johnson)、摩根大通消費者放款部負責人雷克(Marianne Lake)與財務長皮普斯克(Jennifer Piepszak)、英國銀行NatWest執行長蘿絲(Alison Rose)。富國銀行分析師梅尤(Mike Mayo)也形容「這是華爾街、銀行業、金融業的一大突破」。高沛德在聲明中指出,「我與珍(佛雷瑟)共事多年,由她接班我感到非常驕傲。以她的領導力、經歷與能力,我知道她會是一位傑出的執行長。」佛雷瑟在花旗任職16年,她在金融海嘯之後成功協助該銀行度過低谷,在公司內部備受讚譽,去年10月晉升至花旗總裁暨全球消費者銀行部門負責人,當時外界就看好佛雷瑟有機會是華爾街女性執行長第一人。

美國瘋零股交易運動 助漲特斯拉飆股

美國近來掀起零股狂熱,吸引成千上萬小股民追逐零股交易,帶動亞馬遜、特斯拉等今年股價狂升的飆股更添上漲動能。儘管支持者認為這有助於更多人能投資股市,但也有專家警告,一旦股市大跌,將導致無數散戶血本無歸。富達投資(Fidelity Investments)年初推出零股交易服務,表示迄今已有逾34萬個帳戶進行交易,意指買賣股份不到一股。另一家網路券商盈透證券(Interactive Brokers)指出,自去年11月開放此功能後,約有11.7萬名用戶開始零股買賣。嘉信理財(Charles Schwab)6月推出名為Stock Slices的零股交易,此後有逾6萬個帳戶啟動此服務。新冠病毒疫情升溫,使頂尖科技廠商股票更具吸引力,推升股價飆漲至數百或數千美元,帶動零股交易更加普遍。散戶重新擁抱美股,是近期股市的熱門話題,除了科技等產業股票大受歡迎之外,羅賓漢(Robinhood Markets)等免費交易應用程式(App)也扮演推波助瀾的角色。支持者表示,零售交易可促進股市大眾化,但分析師與專家則警告,這可能會鼓勵投機行為,最後導致小股民虧損。標普500指數自3月以來飆漲近50%,但美國失業率仍攀高並且還有許多經濟問題仍待解決。34歲的加州居民岡薩雷(Jacob Gonzalez)在富達和羅賓漢平台交易零股,他表示,「我可以買到原本負擔不起的股票,現在我有特斯拉和亞馬遜的股票!」岡薩雷3月失去資訊科技的職位,最近開始擔任DoorDash外送員,他表示自己的投資組合不到1萬美元。羅賓漢未揭露進行零股交易的客戶數,但表示自去年12月發布這項功能以來,已有數百萬人加入零售交易的等候名單。羅賓漢發言人表示,該平台最搶手的零股標的為特斯拉、亞馬遜、蘋果、微軟和網飛。這5家企業今年股價至少暴漲35%,反觀標普500指數同期僅升3%。

疫情重創全球經濟!阿根廷面臨「破產倒閉」 打算賴帳400億

新冠肺炎疫情持續在世界各地蔓延,全球累計確診人數飆破247 萬例,造成至少17萬人喪命,嚴重衝擊國際經濟,5月原油期貨創下史上首見的「負油價」,現在甚至還傳出第一個可能「倒閉」的國家。阿根廷向國際債權人表示,盼能全面債務重整,且在未來3年之內,不償還本金只還利息。根據《路透社》報導,截至2019年底,阿根廷的國家債務總額高達3230億美元,目前無力償還債務,該國經濟部長古茲曼(Martin Guzman)陸續向富達(Fidelity)、貝萊德(BlackRock)等債權人談判,希望能減免400億美元的債務,包括本金減免36億美元、利息支付減免379億美元。阿根廷經濟部長古茲曼(左)陪同總統費南德茲(中)召開記者會。(圖/翻攝自臉書Alberto Fernández)古茲曼堅稱,阿根廷需要大量減免債務以確保社會穩定,明明是欠他國錢,態度卻非常強硬,甚至還語帶威脅表示,如果債權人不同意全面重整債務,恐得面臨違約風險,言下之意就是阿根廷不惜倒帳。古茲曼還提出國際貨幣基金組織(IMF)資料指出,阿根廷至少須5年不償付外債,才能恢復外匯儲備。阿根廷號稱國際資本市場的「違約之王」,自獨立後就屢屢爆發債務危機,雖然是南美洲第2大經濟體,但由於政府開支龐大、財政赤字激增以及大幅對外舉債,短短幾年內,阿根廷通貨膨脹率超過50%,再加上這波新冠肺炎疫情重創全球經濟,多種風險相互疊加下,阿根廷再次面臨破產倒閉。

開黃腔惹禍! 美富豪損失累計達550億

美億萬富翁兼資產管理機構「費雪投資」(Fisher Investments)創辦人費雪(Ken Fisher),因為在會議上「開黃腔」丟失多家合作夥伴的投資,其資產管理公司Fisher Investments至今已損失慘重,美資產管理公司富達投資(Fidelity Investments)也終止雙方合作關係,使費雪損失來到18億美元(約新台幣550億),他不當的言論使多項投資案、合作關係都終止。根據《CNBC》報導,費雪本月8日出席1場投資會議,談到他是如何建立起公司,該公司管理1120億美元(約新台幣3.43兆)的資產,但他卻將獲取客戶信任的過程,比喻成「在酒吧獵豔」,且提到「談談女人褲檔裡的東西」,儘管費雪對不當言論感到抱歉,仍無力挽回頹勢。費雪不當的粗俗言論引發一連串撤資效應,除了佛羅里達州退休養老基金、波士頓市政府退休養老基金、密西根州養老基金、費城養老退休基金以外,富達投資週一也證實終止與FisherInvestments的合作關係。報導指出,Fisher Investments為富達的戰略顧問(Strategic Advisers)中小基金管理5億美元(約新台幣152.8億)的資產。目前已有4項政府退休養老金撤出Fisher Investments,費雪損失近13億美元(約新台幣397.2億元),如今富達成為第5個撤資的機構,費雪目前損失來到18億美元(約新台幣550億元),因失言而導致的負面效應仍在持續延燒中。