美股周線續上揚 標普漲幅2個月最大、那指連漲8周

美股3大指數全部收黑,因聯準會部分官員透露,美國通貨膨漲還是偏高,未來不排除還可能會大力升息。美股日線全跌,但那斯達克以及標普500已來到近14個月高點。周線方面,3大指數全都上揚,那斯達克周漲3.25%,且連漲8周,創2019年3月以來周線連漲最多的時間。標普500周漲2.58%,漲幅創3月31日以來最大,且是自2021年11月以來,首次出現連漲五周情形。同時,道瓊周線也漲1.25%,且連續第3周上漲。聯準會在14日宣布本次利率不改變,但暗示借款成本到今年底之前,可能還會再上升0.5%,也就是兩碼。根據芝商所(CME Group)Fedwatch工具,交易員認為美國7月有機會升息1碼,但預估12月暫停升息,甚至還可能會降息。不過,部分聯準會官員並沒有像交易員這麼樂觀,官員表示從一些數據來看,目前美國核心通膨並沒有真的大幅下降,通膨要降至目標值2%才算真的降溫,故將來再大力升息也不是不可能。標普500中11大類股方面,只有公用事業漲0.53%、原物料漲0.11%,以及必須消費小漲0.05%,其餘都收跌,像是Netflix和谷歌的通訊服務下跌1%最大,內有晶片股的科技族群下跌超過0.8%。以周線來看,本周只有能源類股下跌0.7%,其它周線都收紅,例如科技類股大漲超過4.4%最多,且連漲4周。原物料類股以及特斯拉所屬的非必須消費類股都大漲超過3%。FAANMG六大科技族群中,Netflix收跌3%,亞馬遜和谷歌母公司Alphabet都跌近1.3%,蘋果跌0.6%,微軟跌0.4%,Facebook母公司Meta也跌0.3%。不過,這些藍籌科技大型股周線全上揚,Meta和微軟大漲超過6%,Netflix上漲近3%,蘋果上漲超過2%,亞馬遜與Alphabet都上漲至少1%。晶片類股疲弱,連漲5日後又連跌兩日的費城半導體指數收跌0.94%,本周共大漲4.2%。個股中,開漲近2%的美光科技盤中一度大跌超過4%,最後跌1.7%。AI晶片巨擘NVIDIA早盤曾大漲超過2%,創盤中歷史新高,最後收盤僅小漲不到0.1%,逼近14日所創收盤最高紀錄。同時,收盤市值也是連續第4日超過1兆美元。

投資雷達》高人氣台股基金比一比

根據先前文章可以看到,受惠於台灣資訊科技產業的高成長力,台灣股票型基金打敗全球所有股票型基金,一口氣包辦了定期定額十年的排行榜前十名。基金的報酬表現亮眼,也因此廣受投資人青睞。「鉅亨買基金」整理了市面上極具代表性的六檔熱門台股基金,看看這幾檔基金該怎麼挑選會更適合你?1. 投資產業哪裡不一樣?台灣身為全球科技供應鏈的關鍵要角,經濟成長往往與資訊科技產業環環相扣。從下表的投資產業比重可以看到,大部分台股基金皆將投資重心聚焦於半導體、技術硬體及設備相關的資訊科技類股。比較特別的是,統一黑馬基金將約七成的資產投資在資訊科技產業;元大台灣高股息優質龍頭基金的原物料占比為六檔中最高;富蘭克林華美第一富基金將約兩成的資產佈局在非必需消費;華南永昌永昌基金則是較分散的佈局在各個類股。各基金投資產業配置比重資料來源:Lipper,「鉅亨買基金」整理,資料日期:2023/1/31,統一以新台幣計算。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。2. 誰最會漲?誰又最抗跌?2022年全球主要股市大幅下跌,台灣也不例外,台股大盤在近一年的下跌幅度一度超過30%。從下圖可以看到,相比於近一年最大漲跌幅分別為19.3%及-29.4%的同類平均,華南永昌永昌基金、統一黑馬基金以及富蘭克林華美第一富基金的抗跌力較高。若綜合考量基金的最大漲幅及跌幅來看,華南永昌永昌基金因其防禦性質較高的投資配置策略,在去年股市修正的環境下,表現相對突出。各基金近一年最大漲跌幅資料來源:Lipper,「鉅亨買基金」整理,資料日期:2023/1/31,統一以新台幣計算,同類指的是理柏環球分類中台灣股票、台灣中小型股票以及台灣的資訊科技股票與電訊服務股票之主級別基金。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。3. 基金特性有什麼不同?在挑選基金的時候,可以透過股價淨值比或盈餘成長率等財務指標,來觀察其價值的合理性及獲利的成長力。從下圖可看到,元大台灣高股息優質龍頭基金與統一黑馬基金因配置較高比重在成長速度更快的資訊科技類股,盈餘成長率比其他四檔更高;元大台灣高股息優質龍頭基金將約一成資產佈局原物料類股,得以壓低其股價淨值比;而華南永昌永昌基金將部分資產投入在相對穩健的醫療保健產業,盈餘成長率相比其他基金來的低,不過從前段也可以看到,在股市修正時,這檔基金的防禦性質更佳。可看出不同的基金會因其投資策略的差異,在各個面向會有各自的優勢。各基金財務指標資料來源:Lipper,「鉅亨買基金」整理,資料日期:2023/1/31,統一以新台幣計算。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。鉅亨投資策略長期投資配置,記得納入台灣台股的成長動能強勁,是長期投資組合中值得納入的一環。但同樣是台股基金,也會因其投資策略的不同而具有不同的特性。「鉅亨買基金」整理了六檔高人氣台灣股票型基金,提供投資人來比較哪一檔最適合自己。※投資一定有風險,投資有賺有賠,申購前應詳閱公開說明書。投資雷達》中國帶頭衝,誰能受惠?投資週報》美就業市場強勁,中美關係新變化

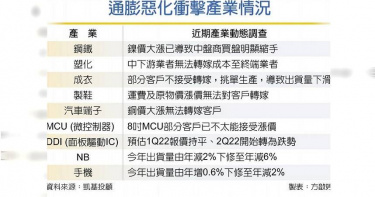

通膨、升息衝擊財報 台股Q2保守看待

受通膨、美聯準會(Fed)升息、俄烏戰爭、新冠變種病毒疫情等多重因素影響,台股4月初起震盪修正。凱基投顧表示,從基本面觀察,通膨惡化的衝擊實不容忽視,其對終端消費的打擊及代工廠無法將高原料成本進行轉嫁的現象已開始充斥各產業,企業在4月中旬即將展開的財報季,恐面臨獲利下修的壓力,因此,保守看待第二季前半季台股表現。凱基投顧建議,現階段布局包含抗通膨之高殖利率類股與原物料類股、升息受惠之銀行類股、戰爭受惠的軍工國防與綠能類股,以及剛性需求支撐之必需消費、雲端/資料中心、汽車電子等族群。針對產業,在NB訂單方面,在高通膨與全球經濟解封的雙重壓力下,除原受惠疫情紅利的TV與消費性NB訂單持續下修之外,電競NB或商用NB也開始出現雜音,凱基投顧預估,今年NB出貨量將由年減2%下修至年減6%。就手機訂單部分,因全球通膨惡化,導致中國安卓手機第二季復甦希望落空外,就連蘋果(APPLE)iPhone也出現砍單現象,尤其剛推出的iPhone SE3更面臨顯著的訂單調整,預估今年全年智慧型手機出貨量由年增0.6%下修至年減2%。高通膨除了造成客戶砍單潮之外,凱基投顧也觀察到,許多代工廠或中間商,苦於無法將高原料與高運價轉嫁給下游客戶,此現象已擴及塑化、鋼鐵、成衣、製鞋、汽車端子、8吋MCU(微控制器)、DDI(面板驅動IC)等。此外,歐洲地區在通膨與俄烏戰爭夾擊之下,市場共識已將歐洲今年的GDP預估值由俄烏開戰前之4.0%下修至3.3%,而屬非必需消費品的手機、Desktop、NB與自行車等恐怕將面臨下修。通膨惡化也將逼迫Fed更激進地升息,市場目前預估,Fed今年恐將升息9~10碼,高於Fed最新利率點陣圖之7碼,同時Fed最新貨幣政策會議記錄當中亦預告將加速縮表,勢必增添國際資金流出台股的壓力。

抓緊這一波2/現在進場買開發、台新金會太晚? 存股達人給答案了

姑且不論美國Fed是否因俄烏緊張暫緩升息,升息已是大勢底定。凱基投顧投資顧問部與台新投顧副總黃文清、星展銀行(台灣)財富管理投資顧問部副總裁陳昱嘉都說,「金融類股因此受惠」,兆豐金控董事長張兆順也說「今年將是一大利多」。國泰世華銀行財富管理部協理李鼎倫認為,可趁新台幣強勢時換匯外幣。(圖/報系資料照)國泰世華銀行財富管理部協理李鼎倫表示,Fed美國聯邦準備銀行(即美國中央銀行)將聯邦資金利率(Federal Funds Rate)調升,即是現在大家討論的升息,類似上調銀行間的隔夜拆款利率,也就是銀行間相互調借資金的行為,今天調借,隔天償還的利率。由於利率走升帶動利差擴大,有助金融業獲利表現,中長線貨幣政策趨於正常化,升息更有利銀行業利差擴大,尤其在全球景氣持續復甦下。因此升息趨勢成形下,今年新春開紅盤以來,台股中金融類股買量與漲勢突出。台新投顧副總黃文清說,升息趨勢形成有利於銀行、壽險的海外美元資金投資部位,他仍然看好金控、壽險及在美國等銀行據點多的金融股。兆豐銀財富管理團隊也認為金融股的配置價值也將顯現。台新投顧副總經理黃文清認為升息議題受惠金融股,如今油價上來,還可關注台股塑化類、原物料類股與海外能源股。(圖/報系資料照)有小股民問,「現在進場買開發金、台新金會不會慢了點?」存股達人阿財則分享個人投資經驗說,「金融股看漲不回啊!以現在的股價來看,對存股族來說進場是慢了點;如果要做價差,則可等一波」。存股達人阿財繼續分析,現在的操作會面臨一個兩難的局面,存股長期投資看的是「成本殖利率」,而非現金殖利率,如果你之前有買25元,現在又買39元,這樣持有成本就是32元;如果兆豐金今年配1.6元現金,投資(成本)報酬率則有5%。「當然,如果之前買在低點,現在高點出清,就是獲利了結了。如果以存股來說,建議可在除權息後買進,因為那時股價一定會下跌,但配息就要等到明年了」阿財說。但台新投顧副總黃文清則持不同看法,透過定期定額進場可攤提成本。國泰世華銀行財富管理部協理李鼎倫也建議小資族可透過定期(不)定額、多元布局的投資策略來因應,藉此降低投資組合波動,及攤平投資成本。可依照個人風險承受度,由低至高將是利(匯)率、基金、ETF或台(美)個股區分理財商品,李鼎倫建議,首先,可趁新台幣強勢時換匯外幣,搭配承作短天期外幣定存,日後升息啟動,將會有較佳收益。其次,可透過定期定額方式,切入平衡型或是高息股基金,兼具控風險、穩收益題材。最後,可把握「數位轉型」及「永續發展」兩大長期趨勢,酌量搭配風險較高的ETF或台(美)個股,選定績優標的,如:半導體、雲端運算、新能源、電動車,及現金充沛企業,或通膨概念等。群益基金經理人徐煒庠表示,隨著市場已逐步反應升息預期,過往經驗來看,貨幣政策的轉變在預期甚或是恐慌階段的影響程度最為明顯,一旦市場開始反應並進入實際執行階段,便會逐步回歸至基本面,因此並非全然以利空看待。整體來看,在景氣復甦與企業獲利改善的趨勢未變之下,風險性資產仍有表現機會,仍持股優於債看法,在投資布局方面,在當前升息動向仍待觀察,同時市場上也有俄羅斯與烏克蘭地緣政治緊張事件的干擾,短期料波動難免,選股更是不易,可考慮透過共同基金、多重資產基金來介入。

台股衝二萬2/科技股落後大盤5個月 權王台積電股價何時動

談起台股下半年的主要續航力,法人多指向每年第三季的科技類股旺季。今年科技類股的表現,被航海王、鋼鐵人的走強搶盡風采,台新投顧副總黃文清認為,「從台積電的訂單表現,以及高通回流、大客戶的加碼,蘋概股、手機零組件,還有美國、中國大陸的車市回溫,車用晶片、汽車類的電動車題材更是給了未來許多想像空間。」凱基投顧表示,「過去一季,科技類股在手機需求下修、美債殖利率竄升的雙重壓力下,表現裹足不前,造成高檔盤整,儘管貨櫃和原物料類股在這段期間都大漲,仍然難推升指數,進入下半年後,科技類股和非科技類股將呈現健康的輪動。」「今年二月,科技類股漲幅達一○%,接著台股大盤由航運、鋼鐵、塑化股等傳產類內需股輪動;科技類股表現已落後五個月,加上美國自六月起,像是蘋果Apple、微軟Microsoft的股價創新高,接著要公布的第二季財報,獲利也應該可以預見相當不錯。」國泰投信董事長張錫指出。「七月十五日台積電開法說會,隨著蘋果Apple旺季,七月開始到八月,應該會是股價適合動的時間點。」張錫建議,民眾投資則可以多多關注例如台積電、鴻海、和碩、玉晶光等上中下游的蘋概股。群益投顧董事長蔡明彥預估,台股可看到19,000點。(圖/報系資料庫)凱基投顧表示,台股下半年有三大催化劑,將推升指數脫離目前的盤整局面,並繼續創高;除了蘋果新機九月推出,還有企業今、明年獲利存在上修潛力,以及因通膨疑慮帶動美債殖利率竄升所導致的評價修正,「目前最壞情況已過去,預料下半年通膨將可逐漸舒緩。」就大盤來看,「疫情後全球經濟復甦,美國經濟動能強勁,而歐盟下半年旅遊觀光消費內需可望回復正常,是主要利多。」群益投顧董事長蔡明彥提醒,投資人仍要留意全球科技類股修正壓力、聯準會鋪陳寬鬆貨幣政策轉向、亞洲經濟成長力趨緩、台灣疫情與疫苗變數和全球供應鏈庫存調整等因素,不排除上半年強勢的新台幣可能回歸修正。

台股衝二萬4/除權息旺季 這一檔金融股連5年都填息

每年七月至九月是除權息旺季,在資金大浪潮來襲下,也可作為選股操作的要點之一,「這就是要看基本面,公司選對的產業,像是5G類,還有第二季營收成長與半年財報漂亮的公司,填息的機率相對來說就多。」投信投顧公會理事長、國泰投信董事長張錫說。張錫並認為,投資人可多關注較單純配息的類股,例如大部分金融股都可以填息,像是元大金配息一.二元,今年七月九日除息,近五年填息率一○○%。至於上半年表現突出的海運、鋼鐵等族群,尤其近期盤面主角航運股,法人不敢多言。「目前航運股正乖離相當大,就一般法人來看『都會買得怕怕的』。」群益投顧董事長蔡明彥直白地說。台新投顧副總經理黃文清則分析,今年因為股東會延後舉行的遞延效應,也成為選股熱門題材,過去經驗來看,外資、法人收到股息之後,會再投入市場投資,也就會考慮要以多少部位配置哪些類股,並預計年底到明年農曆過年時,可有多少提供消費的資金部位。「台股股市仍持續看好,投資人收到股息再投資市場的意願也顯得高,預計第三季到第四季,延續到隔年農曆年,資金效應多頭走勢,也要關注集團會計做帳等行情影響。」黃文清說。至於科技股中的IC通路,像是大聯大、文曄,還有3C通路的聯強、全國電子等,選股以穩定獲利、高殖利率為主,「填息才能賺得到股息,要多了解公司營收來源是本業還是業外。」美國基礎建設獲通過且國際碳權日受重視下,可望帶動一波原物料類股,包括水泥、鋼鐵等族群熱潮。(圖/報系資料庫)

阿水講股/股市阿水:景氣復甦 原料類股需求大增

阿水已經提早兩個星期,就預告了各位讀者朋友可以多注意鋼鐵類股,上周台股可說是鋼鐵類股的天下,那麼這是中長線的需求產生變化?還是短線熱點呢?有沒有還能持續注意的類股呢?當然有,比如四月六日,阿水在受邀的網路節目中直接提到了散裝貨運、鋼鐵、銅等原物料類股,這些也都一一發酵了。目前看來,整體大盤包括石化類股、鋼鐵類股,應該有一定的中長線行情,因為有兩大原因:第一:是中國的鋼鐵需求依舊強勁,對於鐵礦砂的需求只增不減。第二:美國選在這時候推出基建計劃,超過兩萬英里的公路與主要街道現代化,這對於水泥、鋼鐵的需求一樣會增加,相同的,散裝貨運的需求也有機會跟著提高,全球景氣復甦,相關的鐵礦砂等運輸需求亦會增加。也因此,雖然短線上鋼鐵股看似已經漲了兩個星期,接下來迎來第一波停利的賣壓,是大概能想像出來的。但是中長線而言,這是需求產生了量級的變化,因此接下來這半年到一年,原物料包括銅、鋼鐵等,各位讀者還是可以多加關注。上周三大法人在上市類股中,一共賣超九.四九億元,其中外資(不含外資自營商)賣超六.六六億元,自營買超十五.五九億元,投信在則賣超了十八.四三億元。附表為上周五個交易日,三大法人合計買超排行榜,交叉比對有兩大法人以上合買的資料。整體台股大盤,可以看到上周擠進漲幅排行榜的,幾乎都是鋼鐵類股。然而外資與投信,在上周稍稍減弱買超的力道,甚至變成了賣超,讀者朋友還是要注意會不會有回測月線的情況。當然在操作上也不用自己嚇自己,目前台股還是有前段提到的幾種類股可以多加觀察,外資並非站在大賣超的賣方,只是暫時沒有動作,布局也不明顯,投資人做好資金控管維持較高的風險概念,自然就能在台股長久獲利。

阿水講股/股市阿水:了解整體布局 選股不追漲

不想再追著新聞買股票?那你一定要學會本期專欄教的這一招。收關前,阿水分享新春開紅盤之後,可關注被動元件類股、電動車類股及原物料類股等三大類股。而開紅盤至截稿前只有三個交易日,但打開漲幅排行榜,台股漲幅五日第一名就是亞信(3169),後面則有富致(6642)等個股。當中最吸引人目光的除了IC設計類股外,富致就是因為與車用需求相關,周漲幅就超過三成。很多投資人都有同樣狀況:常常追著新聞跑,可是消息一見報,股價又已是高點,後來乾脆靠感覺或網路消息,都比新聞來得可靠。阿水分享一個重要的觀念:新聞不能光看「新聞標題」與「內文」,而是要看他展示的趨勢。假設營收創高,那營收創高是為什麼?是因為該公司有特別吸引人的新產品、新低價,還是新的市場?就像聯發科的子公司購買亞信的全部私募股,變成第一大股東,占亞信達兩成,但這已不是聯發科第一次用子公司併購相關乙太網路產業,之前九暘也是。每一個新聞都是獨立事件,但是要用整體來看,聯發科為什麼接二連三用子公司或入股,或併購這麼多相關企業?是不是想切入什麼商機?想踏入什麼新的行業?他們花的金額是多少?占聯發科的再投資比例為多少?所以去了解並觀察布局後面的道理,就會知道,或許又是物聯網或車聯網的話題要出來了。那麼你選股時,就比較知道哪些會是你有機會先買,後面話題再上來的,你的布局就不會與市場相差太遠。上周三大法人在上市類股中,一共買超一百八十三.四五億元, 其中外資買超七十五.五一億元,自營買超九十八.一八億元,投信在上市類股則買超了九.七六億元。附表為二月五日至二月十九日,最新的三大法人合計買超排行榜,交叉比對有兩大法人以上合買的資料。可以看到整個法人買股的動作還是相對較強,只是台股來到一六○○○點之後,大部分的漲幅都受益在電子類股Q1淡季不淡的情況。大多數電子類股公司的財報表現都比預測佳,但整體大盤還是受制於台積電的漲跌很大,而台積電來到六百七十九元的近日高點後,一直在賣多買少,因此還是要注意大盤若因外資在台積電的買盤變弱變慢,加權指數與其他類股也容易受到影響,注意高點震盪風險囉。

阿水講股/股市阿水:新春開盤 關注汽車電子類股

二○二○年台股市場一度受疫情影響,但因大型權值股表現不俗,且有些股票也因疫情而受益,可說漲跌變化非常快;新春開盤之後,有哪些類股值得注意,又有哪些細節要小心呢?第一個值得注意的,就是阿水常提到的汽車電子零組件相關類股。全球各國都在制訂何時禁賣汽油車的政策:挪威與荷蘭計劃二○二五年起禁售汽、柴油新車;瑞典二○三○年起禁售汽油車及柴油車;愛爾蘭、冰島、丹麥也預計二○三○年禁售燃油車;美國加州則二○三五年起不得銷售由汽、柴油驅動的新車。雖然看起來還有五到十年,但是汽車畢竟是目前交通需求的剛需(剛性需求,指商品供求關係中受價格影響較小的需求),而且開始禁售汽油新車後數年,也就會有大量的車款出來搶攻市場,投資朋友不妨多趁市場尚未變成紅海時,多關注有發展潛力的個股;被動元件類股也與電動車相關,投資朋友記得要多看幾眼。第二個就是原物料受益的相關類股,包括紡織、食品、塑化股,尤其國外運動品牌代工等紡織類股,若疫情受控,大家更能走出戶外,這些運動品牌的需求也會有明顯增長。但是阿水也要提醒,鋼鐵類股雖然是原物料類股,但鋼鐵需求一直是一個需要高度研究的領域,尤其鋼鐵產量受景氣循環影響極大,要投資的朋友一定要多研究,切莫盲目追高。除了個股外,大盤有沒有需要注意的風險呢?阿水在過去專欄提到:風險的概念並不是一種猜多空的遊戲,投資人可以把幾個訊號當成警示燈號,當亮了愈多燈,動作就要愈注意。以我自己而言,技術面最重要的就是加權指數的月線,如果加權指數常在月線底下,或者月線連續數天已經下彎,這時候買股就會更加小心。有些投資人常忘記大盤也會讓你的股票被錯殺,常常花了很多時間研究一檔股票,結果剛進場就被大盤影響,吃了小虧,得不償失。籌碼面則可多注意外資動作,畢竟台股現在來到一六○○○大關附近,外資的影響力還是最大,若出現外資連續兩天賣超,進場的速度也記得要放慢些。上周三大法人在上市類股中,共買超一百零九.八八億元,其中外資買超六十二.二二億元,自營買超三十四.四五億元,投信在上市類股則買超了十三.二一億元。附表為上周五個交易日,三大法人合計買超排行榜,交叉比對有兩大法人以上合買的資料。踏入金牛年,阿水藉著專欄跟各位讀者朋友拜個年,祝我們周刊專欄的讀者朋友們,都能牛轉錢坤、賺進金牛!

阿水講股/股市阿水:二○二一話題股大盤點

二○二○年對許多人來說都不容易,來到二○二一年,大家一定都想要有個新年新氣象,台股元月四日登上歷史高點一四九○二,是否會繼續攀高?又有什麼話題股值得注意?除了與疫情相關的防疫及生技股, 二○二○年最飆的類股,並非最近熱門的航運類股,而是太陽能類股,以過去兩百二十個交易日來看,元晶、茂迪、達能,都占據了漲幅最高的前幾名。展望二○二一年,有哪些類股值得投資朋友注意?首先上半年由於疫苗的施打,許多產業可說是從冬天正要過渡到春天,這當中許多原物料類股也值得我們關注,尤其美國若持續QE (Quantitative easing,量化寬鬆,提高實體經濟環境中的貨幣供應量),在大印鈔票的情況下,持有現金等資產等同貶值。在投資者眼中,不如把現金轉向如鋼材、鋼胚,甚至是非鐵金屬等原物料,二○二○年就有許多原物料類股偷偷在漲,這股漲勢二○二一上半年應該不會大幅反轉,大家可多注意。另外,去年非常火紅的電動車,不光是特斯拉,全球車廠都卯足全力在完整建置自家的電動車產線。因此,車用電子、車用材料,車用被動元件等需求,也依舊只增不減。最後當然還是台股領頭羊:IC代工與IC設計。二○二○年原定的5G 布局被疫情打亂,但相關企業有足夠的專利護城河,台股產業的競爭力還在,一旦疫情受控,這些相關產業將有不少成長空間。上周三大法人在上市類股中一共買超五百五十七.一四億元,其中外資(不含外資自營商)買超四百九十四.九九億元,自營買超六十七.八六億元,投信在上市類股則賣超了五.七二億元。附表為上周五個交易日,三大法人合計買超排行榜,交叉比對有兩大法人以上合買的資料。上周大盤持續走高,短線上外資動作仍頻頻,只是短線上來到一四九○二高點後,與月線的乖離率漸漸拉大,雖仍屬多頭格局,但因乖離率太大,要注意哪天收長上影或收黑後短線拉回的風險,波段操作也一樣要緊盯月線是上揚還是下彎。回顧歷年台股的大下殺與多頭格局,20日線上揚時,大盤拉回都有限, 若加權20日線下彎,下修風險就很高,例如二○二○年三月股災,整個台股20 日線下彎超過一個月後,才出現崩盤式下修。請讀者謹記心法,當台股震盪時,平常心看待即可。