前三季

」 台股 金控 獲利 2025年 營收

大賺逾10倍! 「這家」記憶體單月賺贏前三季

記憶體模組廠十銓(4967)近期股價表現強勢,2日公告2025年11月自結財務資訊,單月合併營收16.17億元,年增78.63%,稅後純益3.14億元,每股稅後純益(EPS)達3.70元,年增1,002.44%。受惠記憶體漲價帶動,十銓獲利放大,營運動能轉強。十銓因有價證券多次達注意交易資訊標準,依規定公告自結財務資訊。十銓於2025年第三季出現關鍵轉折,單季EPS達2.35元,超越上半年總和,前三季累計EPS為3.47元。十銓表示,AI伺服器需求快速成長,記憶體市場進入結構性缺貨階段,並非短期現象,真正高峰將落在2026年第一、第二季,市場可能出現「有價就收」的狀況,缺貨情形於2026年內難以緩解,甚至可能延續至2027年。另外,威剛(3260)也同樣公告財務資訊,去年11月自結合併營收55.98億元,年增60.23%;稅前淨利18.31億元,年增15.63%,EPS達4.05元,接近去年上半年累計EPS的4.47元,獲利表現明顯跳升。威剛對2026年DRAM行情保持樂觀,預計多頭格局可望延續。目前市況觀察,2026年上游原廠的DRAM與HBM產能已幾乎全數被預訂,NAND與HDD也全面進入收貨市場,帶動記憶體報價走揚。

看到真本事1/壽險業肉搏戰2026開打 真槍實彈獲利盈虧難以遁形

台灣壽險業2026年1月1日起,正式完成接軌國際會計準則IFRS 17與TW-ICS(新一代清償能力制度);將結束以往不易看懂其財報的這個「資訊不對稱」的時代。接軌後,我們是否能看到「真正的獲利」?哪些金控的股民該歡呼,哪些該警惕?近期,金控併購案中特別關注到壽險公司表現,一因即是來自接軌新制後可能帶來投資表現。以台新金與新光金合併之後的台新新光金(2887)來說,在銀行、人壽獲利表現挹注之下,激勵金控單日成交量屢屢爆大量超過40萬張,奪台股之冠,股價持續上揚;玉山金控(2884)併購三商美邦人壽(2867)在股價與成交量也常衝到排名前列車,有所表現。台新金、新光金兩家金控完成合併,旗下子公司新光人壽、台新人壽將於2026年1月2日舉行合併儀式。(圖/CTWANT資料照)長期以來,台灣壽險公司的財報被投資人戲稱為「天書」。金管會指出,其資金結構主要來自保戶繳納之長年期新臺幣保單,而資產端則因國內長天期固定收益市場規模不足且殖利率偏低,無法提供足量且存續期間匹配之投資標的,長期以來大量配置海外外幣債務工具,以期符合資產負債期間匹配與穩定收益,此係因特殊先天環境,導致幣別錯配之資產負債結構。保險業內人士透露,2026年以前,壽險業的EPS(每股稅後盈餘)高度依賴「資本利得」,即是賣股票、賣債券等的收益表現。接軌在IFRS 17後,每賣一張保單可累積多少的「合約服務邊際(CSM),主要來自死差益與費差益」,貢獻盈餘與充實資本,為業內當作壽險公司未來獲利潛力指標。意即,保費金額並非可認列為壽險公司收入,主要來源為CSM的釋出,不同類型保單累積CSM不同,又以保障型商品貢獻CSM較多;也因此保險負債端在保險合約群組的層級建立了CSM,須透過未來提供服務逐步認列,未來預期賺取的利潤現值,並於未來財報揭露時逐步認列到損益表中;CSM的特性較不會受到利率波動的影響,所以在資產端會以「攤銷後成本法(Amortized Cost; AC)」類的資產進行匹配。玉山金控在2025年11月5日,正式宣布併購三商美邦人壽,成為擁有銀行、保險業雙引擎營收金控。圖為三商壽董事長翁肇喜、玉山金控董事長黃男州(中)。(圖/李蕙璇攝)CSM代表壽險公司承保保單後,扣除理賠與費用,預計未來能賺取的「未實現利潤」;過去保險公司賣一張保單,佣金跟費用可能先認列在第一年,現在CSM會在保險期間內「逐期平均釋放」。那麼,如何解讀壽險公司的獲利真實情況,「只要CSM餘額持續成長,代表這家公司的長期獲利動能穩定」而非看新契約保費收入等數字。以國泰人壽來說,今年CSM累積目標為700億元,前三季已達681億元,明年目標則提高到750億元;富邦人壽初步預估明年CSM釋出到損益表為中高個位數比例,今年前三季CSM累積已超過400億元,符合目標500億元的累積進度。台灣人壽今年CSM累積金額已超過1200億元,係以9月底的利率去估算;凱基人壽則是符合目標進度,今年今年目標為350億元至400億元之間;新光人壽在明年1月2日與台新人壽正式完成合併,CSM目標預估可超過2000億元,今年則是可望達到CSM目標600億元。至於CSM釋放率?多家壽險公司說約在5%至7%,未來也會逐步增高。

新藥股大漲跌2/研發路漫漫「臨床失敗」即斷頭 授權訂單分潤看實績

專注新藥研發製造個股中,近期股價大跌包括安成生技(6610)、合一生技(4743)等均以創新藥為核心,卻因臨床試驗失敗、終止部分藥物開發、營收挹注未明顯奏效等利空消息,影響股價受挫,投資人荷包大失血。CTWANT調查,安成生技2025年11月16日夜爆NORA520(用於治療產後憂鬱症/PPD)美國二期臨床未達標,給藥組與安慰劑差異無統計顯著性,股價隔日開盤36元跳水至12.85元,跌64.31%,觸發熔斷暫停交易。這是台股生技史上罕見單日之例;至周五的收盤股價逐漸回升到16.40元。安成表示,「本試驗為一項隨機、雙盲、安慰劑對照研究,納入93名成人女性重度產後憂鬱症患者,以1:1:1比例分組,三天住院口服治療。主要療效指標未達標,但精神健康領域存在高度未滿足需求;重申團隊將以謹慎科學態度,完成進一步分析後,以確保NORA520未來開發策略,合乎市場需求與法規指引除了NORA520 之外,研發管線中另一項藥物AC-203正進行全球第二/三期的臨床試驗,已在全球18個國家,35個試驗中心全面進行收案,預期於2026年第一季進行期中分析。安成生技2025年股東會通過合併杜康藥業,圖左二杜康董事長陳志明,中為安成生技董事長吳怡君,右二為安成生技總經理蔡承恩。(圖/報系資料照) 合一生技則是8月28日公告終止肝癌藥OB318開發,股價隔天雖從75.6元下跌到收盤價70元,9月初漲到78.5元,之後逐漸下滑到11月下旬的57.3元;接下來則是上漲到72.7元;12月7日中國國家醫保局公布首版《商業健康保險創新藥品目錄》之後,股價再跌一波,到本周五收盤價58.2元。合一將在12月24日舉行第三季線上法說會,最新公告Bonvadis外用乳膏取得印度醫藥品監管機構(CDSCO)核准完全傷口適應症之醫材上市許可;「速必一」新藥(研發代號ON101)通過促進傷口癒合的外用製劑配方加拿大發明專利。先看合一官網刊登去(2024)年7月時的新聞內容,開盤跳空漲停來到185.5元,主要是受到糖尿病足潰瘍新藥「速必一」授權給中國華潤集團旗下華潤雙鶴藥業締結20年長約消息激勵,華潤雙鶴取得速必一在大陸市場的獨家銷售權,簽約金最高達3350萬美元(約新台幣10.98億元),以及後續合理產銷利潤、權利金等。只是,合一今(2025)年11月營收820.7萬元,較去年同期的949.1萬元,減少13.53%;累計營收9850.3萬元,較去年同期的1.06億元,減少7.58%;前三季虧損逾10億元,每股盈餘損失2.11元,股價一路溜滑梯。每一家公司對新藥開發都有前景與希望,但也都強調,「新藥開發風險高、時程長、不保證成功」,請投資人審慎評估。

新藥股大漲跌1/這二檔營收利多股價亮眼 「它」納入中國目錄成亮點

台股力拼站回28K,AI概念股仍是主旋律,大數據分析等科技導入生技醫療產業也加速新藥研發進程,臨床試驗數據一翻兩瞪眼好壞在眼前,CTWANT調查2025年股價亮眼上漲與慘跌共四檔新藥股,2026年展望是個個有希望,最關鍵的還是營收財報給證據。 先來看看最新一例,2025年12月7日中國國家醫保局公布首版《商業健康保險創新藥品目錄》,納入18家企業19款高值創新藥,聚焦CAR-T、雙抗、罕見病及阿茲海默症等超出基本醫保範圍的產品,研發PTS肺癌新藥的共信-KY(6617)子公司天津紅日健達康醫藥科技公告「治療中央型氣道阻塞產品-PTS302」,成為台股唯一上榜個股,消息曝光,股價從78.8元上漲到86.6元,旋即又短暫下跌86.4元,再逐步漲到15日收盤價90.5元,到這周連四跌、周五收盤價85元。 CTWANT調查,共信12月3日公布11月合併營收259.1萬元,年減12.5%,累計雖年增11.42%,但投資人擔憂目錄效應需時間轉化實際訂單。 至2025年12月15日止,觀察仁新醫藥(6696)、藥華藥(6446)個股股價變化,其均以創新藥為核心,近期受臨床進展、營運利多驅動,股價有所表現。仁新醫藥近一月從270元上漲到最高442元,近三月則從162元漲到周五收盤407元;藥華藥近一月從453元漲到最高519元,近三月則最高漲到559元。仁新醫藥專注罕見疾病新藥,子公司Belite Bio(美國納斯達克BLTE)Tinlarebant三期臨床於2025年12月1日公布,針對青少年斯特格病變臨床三期試驗(DRAGON)解盲之關鍵性數據亮眼,共收案104位青少年受試者,並成功達成主要療效指標。Belite董事長暨執行長林雨新醫學博士表示,「DRAGON最終試驗結果讓斯特格病變疾病治療迎來了歷史性突破,Tinlarebant將成為首個治療這種具威脅性疾病的潛在新藥,期盼藉此帶給無藥可醫的患者及其家屬治療新希望。」BLTE股價從今年初低點62.09美元,漲到近期的最高點156美元,「三期解盲成最大催化劑。」證券分析師表示。Belite規劃於2026年上半年與各國監管機構討論Tinlarebant的潛在後續計畫與新藥查驗登記申請(NDA)送件事宜,並向美國FDA遞交新藥查驗登記申請(NDA)。Belite宣布Tinlarebant抑制視網膜萎縮進展達預期,股價飆至新高,仁新持股 43.94%間接受惠,募資126億元不折價增資當日完成。仁新2026年關鍵為Tinlarebant FDA核准,預計上半年送NDA。藥華藥向美國FDA申請Ropeg新適應症「原發性血小板過多症(ET)」,目標2026上半年取證。圖左起為執行長林國鐘、董事長詹青柳、總經理黃正谷。(圖/CTWANT資料照)藥華藥旗下真性紅血球增多症(PV)新藥Ropeginterferon alfa-2b(Ropeg,P1101)用於新適應症罕病血癌藥銷售勁揚,股價高檔震盪,10月底完成向美國FDA申請Ropeg新適應症「原發性血小板過多症(ET)」送件,若順利獲准,最快有望於2026年上半年取得美國ET藥證,成為公司啟動第二成長曲線的重要動能。藥華藥11月營收15.5億元,月增10.63%,年增53.02%,已連續3個月刷新單月歷史新高;累計前11個月達137.11億元,較去年同期的86.02億元,成長59.38%;前三季獲利達35.69億元,年增翻倍,每股盈餘9.66元,賺近一個股本。根據CTWANT調查,藥華藥也正同時研發新款癌症藥物。此外,Ropeg筆型注射劑的補充性生物製劑查驗登記申請(sBLA)審查亦同步進行中。FDA已通知審查目標完成日(PDUFA date)為2026年2月14日。

降息帶動高端家具換屋需求 商億董座:2026營收成長雙位數

商億-KY(8482)今天(19日)舉辦法說會,受惠北美傳統銷售旺季及房市指標回暖,11月合併營收單月重回3億元,月增37.63%、年增11.08%,第三季毛利率亦達37%;董事長謝智通表示,「2025是crazy、令人難忘的一年!」從年初關稅戰到柬埔寨廠發揮穩定訂單效益,不僅生存下來還有發展空間,展望明年營收是有雙位數成長。至於在股利配發部分,2024年100%配發率,每股股利4.36元,財務長兼發言人林芳毅指出,股利政策還須經董事會決議通過,依過往的配發平均約在70%至80%,公司應會朝此高配發率方向走。商億今天股價以49.00作收,漲0.90元,漲幅達1.87%。根據法說會公布的財務數據,2025年前三季營業收入達25.68億元,較去年同期的26.97億元減少4.8%;前三季累計每股稅後盈餘EPS達1.74元,較去年同期的3.16元,減少44.9%。商億董事長謝智通表示,透過柬埔寨廠的設立,在此波關稅戰中穩定訂單。(圖/商億提供)營收占比以美國市場超過80%為主,柬埔寨占比6.83%,歐洲占比5.21%、中國占比4.40%,澳洲1.69%,其他1.79%。產品則以沙發占比63.51%為主,餐椅占比12.67%,床具6.60%,擱腳5.26%、紙箱7%等。董事長謝智通表示,在合作長達五年的客戶在商億產品占近20%,多個客戶展望明年成長雙位數,帶動商億成長之外,軟家具在中國明年1月1日起的關稅65%,與柬埔寨廠的30%相較的30%空間,也與客戶協談轉移增加的成本之配套措施,商億明年成長上看二位數。全球布局方面,深耕北美市場外,非美市場多元化布局已進入收割階段;2026年美國訂單展望樂觀,已陸續接獲客戶提出增產需求通知;歐洲與大洋洲市場方面,西班牙連鎖百貨龍頭El Corte Inglés訂單預計明年第一季開始放量,英國新客戶及澳洲兩大新客戶已持續出貨,訂單量逐月增加。中東與亞洲市場中,杜拜需求走升,日本首發訂單獲客戶高度肯定並持續續單,泰國市場首批交貨品質也獲得良好回饋;俄羅斯市場已成功取得首筆訂單,未來若俄烏戰事落幕,戰後重建所帶動的高端家居需求,將具成長潛力。由降息與成屋銷售回升所驅動的購屋潮,預期將於2026年陸續轉化為高端家具換屋需求,顯示產業景氣「最壞時間已過」。

華城AIDC訂單破120億 股價飆漲半根重回800大關

重電大廠華城(1519)積極搶攻AIDC(AI資料中心)商機,總經理許逸德指出,目前華城在AIDC相關業務累計接單超過120億元,看好明年成長與出貨動能,營收占比可望衝上10%,激勵華城本周漲逾1成,重返800元大關。 華城周漲12.71%,12日一舉站回800元關卡,最高漲至808元,終場勁揚6.04%,收至807元。站穩所有均線,三大法人本周合計買超2394張。 華城2025年前11月外銷營收占比達57%,台電占比約28%。許逸德強調,台電占比看似下降,但實際供貨量仍持續增加,公司也將優先支援台灣強韌電網計畫需求。許逸德表示,2026年華城將有四大動能支撐公司成長,包括台電強韌電網計畫、外銷、綠能以及AIDC。許逸德提到,目前整體AIDC變壓器貢獻業績已超過120億元,今年AIDC營收占整體營收約5至6%,預期明年將超過10%。另外,華城去年第四季取得星際之門(Stargate)訂單,今年已出貨約6.5億元,其餘將於2026至2028年陸續出貨。 華城11月營收19.76億元,月減11.47%,年增17.21%,創同期新高;累計前11月營收205.3億元,年增23%。前三季稅後獲利27.41億元,年減0.7%,EPS 8.68元,已超越2024全年營收。 觀察華城今年前11月各產品營收比重,變壓器73.53%、配電盤7.32%、工程統包5.10%、配電器材4.39%、售電及儲能0.06%及其他9.59%。

「利率、金額、成數」房貸創2高1低紀錄 前三季房貸件數大減37%

根據聯徵中心最新公布的2025第三季房貸統計顯示,在本季新增的37,747個申貸樣本中,平均房貸利率已上升至2.44%,寫下聯徵中心自2009年公布統計以來的新高。與此同時,平均核貸成數也降至71.78%,創下近22個季度以來的新低,顯見銀行審核房貸的態度愈發謹慎。不過,在利率攀升、成數收緊的環境下,全台平均房貸鑑估值卻不減反增,達到1,453萬元,逆勢刷新歷史紀錄。中信房屋研展室副理莊思敏指出,自去年下半年以來,受第七波信用管制及銀行房貸水位吃緊影響,部分銀行採取「以價制量」的策略,透過增加房貸利率、限縮核貸成數等方式,提高申貸門檻,進而減少房貸申請件數。如今房屋總價動輒千萬元以上,房貸條件緊縮等同直接掐住購屋者的資金來源,自然會導致市場買氣急凍。根據聯徵中心資料顯示,今年前三季新增房貸件數僅113,142件,相較於去年同期的180,862件,大幅減少37%。不過,即使房市降溫,平均房貸鑑估值卻仍逆勢創高。對此,莊思敏指出,過去幾年建商大舉推案,近兩年正好進入交屋過戶的高峰期,所以近期申貸的房貸族群中,有不少是在預售階段購入的買方。根據聯徵中心資料顯示,今年前三季屋齡3年以下新成屋的申貸件數為54,805件,占比 48%,創下歷史新高。而這類新建案不僅屋齡較新,房屋總價也相對較高,因此會在一定程度上推升整體房屋鑑價的平均值。莊思敏表示,銀行法第72之2條排除新青安貸款後,房貸排隊情況已見緩解,推估明年整體的貸款環境應會較今年有所改善。不過,由於目前央行尚未鬆綁信用管制,加之川普關稅戰對傳統產業的衝擊,以及兩岸地緣政治風險升溫等外部因素的干擾,明年房市仍存在不確定性。建議房貸族切忌過度操作財務槓桿,盡量多準備一些自備款,才能「從從容容、遊刃有餘」地應對未來可能的市場波動。

上市公司前三季大陸獲利近4186億 年增15%創新高

今年前三季上市公司來自中國大陸的投資收益為4,185.85億元,不僅較去年同期的3,641.57億元成長14.95%,呈現連續增長,更已超越2021年前三季的4,024.66億元,再度創下歷年同期新高。CRIF分析,上市公司中國大陸的投資收益卻連續兩年逆勢攀升,顯示即便美國對中國大陸課徵對等關稅,台商與陸方供應鏈並沒有因此出現明顯脫鈎現象。預期全年上市公司在陸收益可望上看5,600億元至5,800億元。CRIF統計顯示,今年前三季上市公司大陸投資收益前十大企業,鴻海以1,570.49億元排名居冠,較去年同期大幅成長29.61%;台積電以大陸投資收益310.1億元位居第2,較去年同期小幅成長1.84%。第3名為台光電,大陸投資收益達174.41億元,較去年同期強勁成長78.43%。第4名為統一企業,大陸投資收益163.65億元,大幅成長17.07%。第5名為鴻海集團旗下的臻鼎-KY,大陸投資收益達128.61億元,較去年同期成長14.25%。第6名至第10名依次為聯電117.89億元(成長34.49%)、中租-KY70.88億元(衰退34.56%)、日月光投控69.43億元(衰退7.11%)、亞德客-KY67.37億元59.69億元(成長12.87%)、台達電61.13億元(成長36.60%)。前10大上市公司今年前三季的大陸投資收益合計2,733.95億元,較去年同期的收益2,257.38億元,大幅成長21.11%。值得注意的是,大陸投資收益前10大公司,只有中租-KY及日月光投控投資收益衰退,其餘8家上市公司仍維持增長趨勢,顯示上市公司對大陸市場的投資收益的倚賴。

川湖11月營收寫新高 「3檔」高EPS配息受期待

伺服器滑軌龍頭川湖(2059)11月營收達16.59億元,連四個月創新高,月增5.8%,年增63.7%,前11個月營收累計157.78億元,年增75.1%。川湖第3季稅後純益39.97億元,創單季新高,季增550%,年增246%,每股純益(EPS)33.55元;今年前三季稅後純益63.22億元,創同期新高,年增58.1%,前三季EPS為66.35元。上市櫃公司今年前三季EPS已經賺贏去年整年的公司達295家,其中,高業績成長性、高EPS的公司,全年現金股利水準備受市場期待。其中緯穎(6669)達200.85元、信驊(5274)72.23元、川湖66.35元。川湖表示,明年還是逐季增長,在AI浪潮上,應該可以延續過去兩年的成長趨勢,客戶包括輝達GB300、下一代VR200,以及各家CSP的ASIC伺服器,很多AI架構產品與川湖合作。新台幣匯率在第3季止貶回穩,加上全球科技巨擘掀起AI熱潮,帶動相關供應鏈快速升溫。國泰證期顧問處協理蔡明翰表示,內外資法人圈多持續看好第4季與全年獲利表現,今年EPS有望優於去年。

凱基金前三季獲利190.5億 ONE KGI整合效益持續放大

凱基金控(2883)今(2)日舉辦2025年第三季法人說明會,前三季稅後淨利達190.5億元、每股盈餘1.09元,旗下五大子公司持續以ONE KGI核心策略,透過資源整合與創新服務,強化整體競爭優勢。凱基金今天收在15.85元,漲0.20元,漲幅達1.28%,成交量達19,894張。凱基人壽前三季獲利92.6億元,若排除匯率因素仍優於去年同期表現;第三季單季獲利達81.9億元,獲利動能顯著回升。初年度保費收入(FYP)年增22%,達527.4億元;維持穩健投資組合,在外匯價格變動準備金新制下強化避險操作彈性,9月底外匯準備金餘額約300億元。凱基銀行前三季稅後獲利52.9億元、年增20%,財富管理手續費年成長率達25%,並連續三年維持雙位數成長。個金和法金各類放款均達雙位數成長,整體放款餘額年增13%。同時持續優化存款結構,活存比提升至43%。凱基證券前三季稅後淨利81.6億元、股東權益報酬率(ROE)達到16.9%,優於市場同業;第三季在市場成交量活絡的帶動下,主要業務表現皆有提升,淨收益較前兩季平均增加71%,各項業務市占率維持領先地位。近年凱基證券深化財富管理,資產管理總規模年增16%,截至9月底達3,283億元,財富管理相關營收年增9%。凱基投信第三季公募基金管理資產規模達3,082億元,位居業界第八。第三季領先同業推出兩檔被動式多資產ETF。中華開發資本前三季稅後淨利5.2億元,總投資規模達到955億元;其中資產管理業務達到597億元,管理費收入年增13%。凱基金控指出,今年全球資金加速跨境移動,客戶對多市場配置與整合性服務需求升溫,使得ONE KGI的跨平台協作更貼近主要趨勢。凱基證券轉介凱基銀行開戶數成長率達100%,銀行與證券雙重客戶比率攀升至53%;壽險帶動的證券新開戶成長近五成,證券綁定銀行交割戶餘額也成長35%。同時,凱基人壽結合凱基投信,滿足客戶多元的投資型保障需求,擴大投資型保單銷售規模;開發資本則推出客製化另類投資商品,強化高資產客戶財富管理服務,進一步發揮集團綜效。海外布局方面,凱基證券憑藉香港及新加坡市場的領先地位,持續深化財富管理與海外業務;凱基銀行香港分行成立後,逐步擴大規模並結合集團資源,推動跨境金融成長。

旅天下明年Q1轉上櫃 明年目標門市破百家

旅天下(6961)11月已通過上櫃申請,董事長李嘉寅今(2)日表示,預計12月下旬舉行上櫃前法說,2026年第1季正式上櫃掛牌。旅天下為全台門市最多的旅行社,目前加盟店共77家,預計明年即可突破百家。旅天下於今年9月17日正式向櫃買申請上櫃,11月通過申請。李嘉寅表示,預計明年第一季正式掛牌,由於今年包機、包銷的量體做比較少,今年則多採分銷方式,1~9月營收比去年同期掉一點點,不過,透過產品調整及團隊營運效率提升,仍成功推升整體獲利表現,整體獲利還可以。旅天下前三季合併營收32.37億元、年減5.29%,仍創同期次高,營業利益9840萬元、年增12.15%,配合業外收益2020萬元、年增達91.11%助攻,歸屬母公司稅後淨利9586萬元、年增24.37%,均創同期新高,每股盈餘4.06元。李嘉寅也表示,目前旅天下的門市截至今日共有77家,3家試營運,年底會達到80家,目標明年即可突破100家。他也提到,台灣旅行社還是很凌亂,目前有4000多家旅行社,這幾年旅天下整合小公司,掛牌後也可能跟中大型同業整合合作,共享共利,他也強調,跟同業不是競業關係,而是合作關係。旅天下目前店共77家門市。圖為旅天下經營團隊(圖/林榮芳攝)旅天下副總許哲郎表示,目前雄獅持股約3成,並占2席董事席次,旅天下為尋求轉型,決議走向資本市場掛牌上櫃,並預計待成功掛牌後,尋求旅行社相關併購、整合、投資合作案,積極爭取華航、長榮航機位擴大產品線。許哲郎也解釋,原本旅天下作為雄獅子公司,為與雄獅區隔產品線,專門經營中南部在地遊客,並以廉價航空如虎航、酷航作為主要合作對象,但未來掛牌獨立營運後,旅天下將會積極拓展國際產品線,全方位取得機位。許哲郎補充,旅天下目前產品日韓旅遊占比50%、歐洲亞非占25%,再來是 10~20%的東南亞,未來期望擴增歐洲亞非線的產品,現在毛利維持9~10%,其中94%為同業訂單、6%為直售產品,為優化產品健康水位,未來 3~5年以直售產品為主,期望能從6%提升至10%。

國壽投資績效正點! 林昭廷:明年資本適足率約140%

國泰金(2882)28日舉行第三季法人說明會,旗下國泰人壽前三季在股海賺進625億元,較去年減少33%,台股投資報酬率12.5%,國外股票投報率9.2%,截至第三季底的金融資產未實現損失為784億元。國泰人壽執行副總經理林昭廷指出,明年的資本適足率將申請介於125%至140%;合約服務邊際(CSM)方面,今年前九月已累積681億元,全年目標700億元將會達標,明年可望達750億元起跳,CSM釋出率約5%,採逐年升高。依現行保險業資本有4等級,可分成資本適足(資本適足率200%以上)、資本不足(資本適足率150%以上未達200%)、資本顯著不足(資本適足率50%以上未達150%)、資本嚴重不足(資本適足率低於50%)。而為因應明(2026)正式接軌國際「保險資本標準」(Insurance Capital Standard,ICS)制度,金管會推出台版在地化版本,預告將頒布新的資本適用率標準,保險風險資本額門檻從200%降到100%(公式計算方式與舊版不同),不到25%或50%列為「資本不足」或「資本顯著不足」,最嚴重恐遭清理或解散。另外談及國泰金控股利政策展望,財務長陳晏如表示,今年以來金控獲利狀況很不錯,前10月累計稅後純益942億元,EPS6.16元,尤其銀行、產險、投信3家子公司都續創歷史新高,整體表現優異,國壽雖受匯率影響,但經常性收益有提升,核心業務動能強勁。

台新新光金前三季賺226億 林維俊:合併後「多引擎」挹注

台新新光金控今(28)日舉行第三季線上法人說明會,總經理林維俊表示2025年前三季台新金控稅後淨利226億元,每股淨值為16.47元,每股稅後盈餘1.3元,年化股東權益報酬率為9.35%,整體營運持續穩健。法說會由金控總經理林維俊、財務長賴昭吟以及銀行、保險、證券各子公司董事長、總經理及執行長們共同主持。會中公布合併台新新光金控今(2025)年前三季的營運成果,合併後,進入「多引擎」發展。台新銀行前三季淨利息收入為245億元,較去年同期成長11.7%,本季度淨利息收益率(NIM)為1.34%,較前一季提升5基點(bps),總放款達1.9兆元,較去年同期成長9.9%,淨手續費收入為129億元,亦較去年同期成長16.4%;主因為財富管理及信用卡淨手續費收入成長穩健,稅後淨利155億元,較去年同期成長10.8%。加計新光銀行7月24日到9月30日之稅後淨利,台新銀行及新光銀行合計獲利為175億元。銀行子公司授信資產品質也維持良好水準,台新銀行逾放比及覆蓋率分別為0.15%及819.4%,新光銀行逾放比及覆蓋率分別為0.12%及1062.4%。台新人壽前三季稅後淨利為16億元,台新人壽及新光人壽合併獲利為26億元,其中含新光人壽7月24日到9月30日之稅後淨利。新光人壽初年度保費較去年同期成長26%達460億元,市佔率為6.2%。新契約CSM(合約服務邊際)大幅成長,較去年同期成長113%,達478億元。新光人壽販售之外幣保單有助降低避險成本及資產負債匹配,前三季外幣保單銷售較去年同期成長46%達290億元,佔初年度保費比重63%。台新證券稅後淨利達15億元,台新證券及元富證券合併獲利為28億元,其中也包含元富證券7月24日到9月30日之稅後淨利。台新證券及元富證券合併後的市場排名在經紀業務上升至第4名,在股票承銷上升至第1名。台新新光金控旗下子公司將陸續進行合併,其中台新投信與新光投信已於11月24日率先完成合併,合併後資產規模(AUM)達新臺幣5,300億元,躍升市場第九大投信。此外,金管會也在11月25日核准通過台新人壽與新光人壽合併及更名案,合併基準日訂於115年1月1日,合併後更名為「新光人壽保險股份有限公司」,原有龐大保戶基礎的壽險事業體,將更加強韌穩健。隨著子公司逐步完成合併,台新新光金控進入「多引擎」發展階段,結合集團資源整合與挹注,未來將加速發揮綜效。台新新光金控長期關注全球永續發展趨勢,「認真、創新、永續」的企業精神也落實在永續作為,持續獲得國內、外認同。在S&P Global 2025永續年鑑中的銀行產業及壽險產業中皆獲全球Top 1%的殊榮;近期也於國際ESG權威機構MSCI ESG 評級報告中,獲得最高評級AAA佳績;國內永續評比也囊獲台灣企業永續獎11項大獎,如台新新光金控獲「百大永續典範企業」,子公司新光人壽獲「台灣永續績優企業」肯定。此外,台新新光金控亦榮獲今年度2025年「台灣併購金鑫獎」之「年度最具代表性併購獎」及「最具影響力併購獎」兩項大獎。台新新光金控將持續導入多元創新金融服務,實踐企業社會責任,積極邁向永續榮耀新未來。

持續朝「二上、一下、一平穩」邁進 卓榮泰闡述明年中央施政重點

行政院長卓榮泰今(26)日出席「中華民國工商協進會工商早餐會」,向與會工商界領袖說明臺灣經濟現況,以及明(2026)年度中央政府施政重點,包括「國力新十大動能」及「AI新十大建設」雙金字塔計畫等各項福國利民政策。同時,勞動部在秉持「本國勞工優先、外籍勞工權益保障」原則下,也提出「跨國勞動力精進方案」,補充產業發展所需人力。但明年度中央政府總預算案迄今仍未付委審查,卓榮泰籲請在場業界先進能夠發揮影響力,讓立法院順利通過明年度中央政府總預算案,朝「二上、一下、一平穩」的國家大目標邁進。卓榮泰指出,去年他上任時,曾提出「二上、一下、一平穩」目標,期盼在2028年前,平均經濟成長率達3%以上、人均GDP逾4萬美金、全國失業率低於3%,並讓消費者指數控制在2%以下。儘管過去一年來,臺灣歷經美國政府新關稅政策的重大變局,以及國內各種天災,包括颱風、馬太鞍溪堰塞湖溢流及非洲豬瘟等,在在衝擊臺灣產業,但今(2025)年臺灣經濟成長率前三季分別為5.45%、8.01%及7.64%,保守估計全年可達4.45%,連同去年經濟成長率4.8%,2028年前平均經濟成長率達3%以上的目標,不僅可以達到,甚至可以超越。卓榮泰進一步說,臺灣今年人均GDP已達3萬8,066美金,相較於去年3萬4,040美金增幅不少,明年我國人均GDP可望提早達成4萬美金的目標。此外,我國失業率由去年3.38%降至今年3.36%,勞動部亦持續提出許多輔導協助方案,努力將失業率穩定在3%以下。在平均消費者物價指數(CPI)方面,儘管去年2.18%稍高,但今年預計可降至1.76%,希望在2028年前可將數字維持在2%以下。卓榮泰提到,根據瑞士洛桑管理學院(IMD)最新發表的「2025世界競爭力年報」,臺灣的競爭力在超過2,000萬人口的經濟體中,連續五年排名第一。同時,在外銷成績方面,今年10月單月突破600億元美金,創史上新高,預計今年前10月達5,144億元美金,成長幅度達到32%。針對臺美關稅談判進度,卓榮泰表示,行政院鄭麗君副院長持續率領談判團隊,積極提出有利於臺灣的方案與美方洽商,目前已完成各種技術性磋商,待完成書面文件交換過程後,將進入到總結會議。卓榮泰說,在與美方談判過程期間,我方提出的「臺灣模式」有別於各國做法,係由臺灣產業自主性全球布局,政府提供金融保證,並在臺美雙方以政府對政府(G2G)的形式下,由美方提供相關行政協助與優惠,以利我國業者在美設立服務園區時,取得土地與各種行政作業的優惠與便利。同時,成立服務園區的概念與做法是我國獨有,他國難以複製,在美成立服務園區並非將臺灣力量往外移,而是將臺灣力量擴張出去,進一步服務我國在美投資的廠商。談及明(2026)年度中央施政重點,卓榮泰指出,明年度中央政府總預算案包括「國力新十大動能」及「AI新十大建設」雙金字塔計畫,將結合地方政府共同推動。其中,在「國力新十大動能」方面,分成「產業升級」、「世代照護」、「國力基盤」三大領域。在「產業升級」部分,包括:推動「五大信賴產業」、推升內需及中小微企業多元振興發展。卓榮泰說,五大信賴產業涵蓋半導體與AI產業雙核心,發展軍工、安控及次世代通訊產業,明年編定287億元,盼能在逐步推進的過程中讓相關產業成熟發展。其中,在「推升內需」方面,卓榮泰提到,政府將以推動危老重建及都更、觀光產業為兩大主軸,積極發展會展經濟、國際會議經濟、演唱會經濟及國際體育賽事經濟等四大部分。卓榮泰說,臺灣每座城市都有傳說,每個地方都有故事、特產,日前交通部觀光署提出「北回之巔旗艦計畫-微笑南灣IN臺灣計畫」,由臺南、高雄、屏東到臺東形成一個微笑曲線,讓臺灣在世界的觀光地圖上不再只有太魯閣,而是會一直往北部、中部擴展,藉此進一步推升內需。此外,卓榮泰表示,為推動「中小微企業多元振興發展」,經濟部明年度已編列109億元預算,繼續協助中小微企業推動淨零與數位轉型及擴展國際通路。卓榮泰強調,除高科技產業之外,許多中小微企業與隱形冠軍亦在各領域不斷發展,展現國家競爭力。在「世代照護」部分,卓榮泰說,首先是推動「減稅減負擔」政策,今年國人申報個人綜合所得稅時,政府已提高免稅額額度,明年還會持續提高,以減輕家庭基本負擔;同時,除了推動「婚育宅」之外,中央明年也編列1,136億元預算推動「0到6歲國家一起養2.0」政策;另為鼓勵國人多多生育,女性被保險人除可請領原有勞保生育給付外,將由政府另外編列公務預算加給生育補助,合計每胎10萬元。而「世代照護」非常重要的一環就是落實總統「健康臺灣」理念,明年「長照3.0」政策將正式上路,中央共編列1,153億元預算,提供居家、社區、機構、醫療、社福連續性的醫照整合服務,大幅提升現有「長照2.0」服務的質與量。在「國力基盤」部分,卓榮泰指出,為達「均衡臺灣」目標,政府刻正推動「六大區域產業及生活圈」計畫,包括北北基宜「首都圈黃金廊帶」、桃竹苗「桃竹苗大矽谷」、中彰投雲「精密智慧新核心」、嘉南高屏「大南方新矽谷」、宜花東屏南「東部慢活城鄉」,以及金馬澎「低碳樂活離島」,未來將投入超過150項以上的地方基礎建設,預算高達2,993億元。另為延續過去系統性治水的各項後續工程,明年度整體治水經費共編列673億元,其中包括4年1千億「因應氣候變遷縣市管河川及排水整體改善計畫」的第一年147億元經費。同時,運動與文化是鞏固「國力基盤」重要的一環,明年度體育預算編列高達248億元,而文化預算,除文化部主管總預算外,加計文化發展基金,明年度也突破300億元;最後,政府明年也編列83億元投入打詐工作,並持續與國際平臺合作強化詐欺廣告下架、移除,以及詐騙集團追蹤溯源。談及另一座金字塔「AI新十大建設」,卓榮泰表示,政府將全力發展軟體產業,讓百工百業均能充分智慧運用,最終達到「全民智慧生活圈」目標;同時積極發展矽光子、量子電腦、AI機器人與無人載具等關鍵技術;強化我國主權AI及增加AI算力建設;推動「智慧政府資料治理」,讓資料開放全民共享;以及促進區域AI均衡發展,讓AI國際大廠在臺建設投資平均分配到各縣市。卓榮泰指出,上述各項政策都需要充沛的人力及人才協助推動,因此除了「行政院經濟發展委員會」提出「國家人才競爭力躍升方案」之外,勞動部近期亦提出「跨國勞動力精進方案」,在秉持「本國勞工優先、外籍勞工權益保障」的原則下,協助補充產業所需人力。目前規劃作法是只要雇主為一位本國勞工加薪2千元,即可增加一位移工名額,最高不超過其勞保投保人數10%,且製造業移工占總員工人數上限由40%提升至45%;同時,製造業留用資深移工轉任技術人力,核配比率亦由原先25%提升至100%。卓榮泰表示,很遺憾的是,行政院送至立法院審議的115年度中央政府總預算案,到現在仍未付委審查,再加上立法院本(11)月14日三讀的《財政收支劃分法》再修正版,經估算中央需再舉債2,646億元,整體舉債金額將達5,638億元,已違反《公共債務法》舉債上限15%規定,行政院不能違法編列預算。而一旦明年度中央政府總預算案未審議通過,上述所說各項福國利民的重大建設將無法執行。卓榮泰指出,內閣團隊現正全力與立法院協商,希望立法院能將行政院本月20日通過送出的院版《財政收支劃分法》部分條文修正草案進行審議,並儘速通過明年度中央政府總預算案,讓中央能在明年1月1日全力向前衝刺各項建設。卓院長強調,內閣團隊仍會全力捍衛政府財政紀律、捍衛行政院編製預算的權利,也希望立法院能夠恪遵憲法規定,嚴守其審議預算的責任,這也是憲政機關應有的態度跟責任。最後,卓院長籲請在場所有業界先進能夠發揮影響力,讓立法院順利通過明年度中央政府總預算,這不只對中央政府有利,也對地方政府有利、對全民有利,進一步朝「二上、一下、一平穩」的國家大目標邁進。隨後,卓榮泰與工商界代表進行座談,聽取各方建言,並於總結時表示,政府從不會認定臺灣只有一座「護國神山」,中小微企業在整體高科技產業供應鏈中扮演重要的一環,因此政府希望打造「護國群山」,而且「山在臺灣,臺灣就是山,誰都搬不走,不會有外移現象」。至於企業先進反映提振臺灣觀光產業問題,卓榮泰表示,政府相當重視,桃園機場北登機廊廳預計2025年底前啟用,主體航廈與南登機廊廳預計2027年底前陸續完工及營運測試,歷史悠久的桃園機場屆時將再有一個新航廈,與世界接軌;同時,太魯閣國家公園除大清水遊憩區、蘇花公路沿線崇德遊憩區、天祥遊憩區的天祥遊客中心、大禮大同步道有局部開放外,長春祠現階段還是無法對外開放,他也要求工程單位儘速完成道路修復,「把長春祠還給太魯閣、把太魯閣還給全世界」。

富邦金前三季獲利逾909億 蔡明興親曝四大策略強攻長壽經濟

富邦金(2887)今(24日)舉行2025年第三季法說會,前9月自結稅後淨利909.1億元,每股盈餘EPS為6.23元,領先同業;董事長蔡明興表示,金控積極落實「低碳、數位、激勵、影響」四大策略,對於高齡社會需求及政府政策,旗下人壽、銀行、產險及證券子公司積極關懷失智友善、高齡憂鬱等議題,導入專業訓練、優化硬體與數位服務,打造銀髮金融友善服務。富邦金控並已於本月10日公布10月份自結稅後淨利179.2億元,累計今年前10月稅後淨利1,088.4億元、每股盈餘為7.51元,雙雙續居金控業之冠。旗下子公司亦表現亮眼,富邦人壽前9月稅後淨利位居市場第一;台北富邦銀行前9月稅後淨利續創歷年同期新高;富邦證券重要業務市場排名維持前三大;富邦產險稅後淨利年增48.6%。截至2025年9月底,富邦金控總資產逾12.4兆元、年成長5.0%,淨值9,434億元,普通股每股淨值達62.02元。資產報酬率(ROA)與股東權益報酬率(ROE)分別為0.99%與12.80%。富邦人壽前9月稅後淨利478.4億元,居業界第一;分紅型與外幣商品推升動能。以分紅商品為主力,帶動初年度保費年成長5.2%;並持續轉型分期繳,續年度保費年成長6.4%,總保費收入年成長6.0%。在初年度保費收入方面,商品銷售持續朝向分期繳及保障型等高CSM商品為主,分期繳佔比由58.1%提升至62.2%,同時,美元分紅型商品銷售佳,帶動外幣保單佔比由40.4%提升至51.0%;分期繳商品比重持續提升,帶動初年度等價保費FYPE成長8.3%,FYPE/FYP比率自45.5%提升至46.9%。富邦人壽投資組合上,前9月適時實現股票資本利得,國內、外股票報酬率均超越大盤指數;現金維持相對較高水位,將視市況動態調整資產配置。避險組合部分,下半年以來美元逐步走穩,同時在外價金新制下,外匯利益全數提存,有利於累積外匯準備金,強化抵禦外匯波動之能力。台北富邦銀行2025年前9月稅後淨利291.7億元,年增16.2%,續創歷年同期新高。整體淨收益年增11.0%,其中,利息淨收益年增11.5%,反映存放款規模成長及淨利差提升;財管及信用卡業務持續貢獻手續費收入成長,帶動整體手續費淨收益年增13.2%,其中,信用卡淨手收年增13.7%,主因海外消費提升及部分權益調整帶動;財富管理淨手收年成長11.8%,主要來自於共同基金及銀行保險持續貢獻。富邦證券2025年前9月稅後淨利76.3億元,年減6.1%;經紀、融資、借券等重要業務市場排名維持前三大,利息及承銷業務收入成長帶動其他收入成長。富邦產險2025年前9月稅後淨利51.0億元,年成長48.6%;簽單保費收入成長4.5%,市佔率達24.0%,續居市場龍頭。富邦華一銀行稅後淨利4.56億元人民幣,較去年同期成長39.6%,主因為利息淨收益及債券資本利得增加。公司及零售放款均呈雙位數成長,帶動放款年增25.7%;存款部份,則因台商存款貢獻提升使存款年增14.1%。

佳穎精密營收大躍進 喜迎車用電子大單2027年放量

佳穎精密(3310)今年前10月營收達23.56億元,較去年同期的11.78億元,和全年的14.44億元,成長翻倍。董事長林坡圳表示,2025年前三季相較過去同期都有顯著成長,主要是在車用市場的投入有顯著助益,2027、2028年起會逐步放量。此外,由於營建市場不好,所以將暫時不在房市領域著墨,未來將以電子本業為主。總經理蔡東勳在法說會上表示,佳穎營運四大動能,包含車用電子、光電/功率元件導線架、軍工航太應用與其他如營建等領域,目前8成以上營收來自車用零組件,為第一階車用客戶的合格供應商,具備穩固基礎及豐富經驗,並朝新能源車用零組件領域前進,同時佈局AI高速應用。蔡東勳進一步表示,將持續深耕及開拓車用Tier 1及Tier 2龍頭客戶,提高價值鏈地位,與開發電動化、智能化、混合動力等車用產品;此外,在軍工航太應用默默耕耘20年,當初會佈局即是因為產品週期長、進入門檻高,在新案爭取上不太會有競爭對手,明年會有新案放量,也是在軍工航太及AI的領域與客戶取得合作。對於明年展望,林坡圳表示高度樂觀,他透露,最近接了至少30多套訂單,從設計到模具製造到生產,目前小批量生產中,將於2027年放量,能見度可預見穩定未來6~8年的營收成長,他以「十年磨一劍」來形容。對於佳穎過去曾投入房市推案,林坡圳表示,營建業前幾年不錯時,公司有投入資源布局,因此明年將有2個新案交屋入帳貢獻,合計可分回的總銷約32億元,對營收和稅後盈餘貢獻很大,財務更具健康,「不過現在營建市場不好,所以暫時不會再著墨房市領域,未來將以電子本業為主。」

金控獲利王不是說假的! 富邦蔡明興:今年有望再寫新高

富邦金控(2881)運動家庭日22日登場,集團董事長蔡明忠跟金控董事長蔡明興親自出席,與6000名員工同樂。富邦金今年前十月稅後純益1088.4億元,富邦金董事長蔡明興表示,今年到目前的盈餘,應該比去年同期更好,但9月有匯率波動影響,否則已有1400億元盈餘,去年是1508億元,不計算外匯,有信心全年獲利將挑戰去年歷史新高紀錄。近期股市大幅震盪,談到AI市場,蔡明興表示,AI才剛起步,短期波動不用擔心,長期趨勢成長,且相較於美國科技股,台灣科技股本益比偏低,仍有很大成長空間。台灣有許多AI產業領導廠商,將讓今年台灣的經濟表現超乎預期!他還透露剛和廣達董事長林百里及聯發科執行長蔡力行聊天,如聯發科和廣達本益比都還在10-20倍,「所以林董事長跟蔡執行長都覺得台灣科技股還滿委屈的,還有滿大成長空間。」蔡明興表示,AI浪潮持續發展,對台灣有很大幫助。今年經濟表現超乎預期,外銷訂單成長超過20%,單月出口額超過韓國,尤其韓國的經濟規模還是台灣的兩倍,甚至超過日本,非常不容易。富邦金穩居金控獲利王,前三季合併財務報表。114年前三季淨收益2374.37億元,稅前淨利1047.49億元,淨利910.23億元,歸屬於母公司業主淨利909.05億元,基本每股盈餘6.23元。今年前十月稅後純益1088.4億元,蔡明興表示,其實今年盈餘到目前應該比去年好,但9月有匯率影響,否則現在已經有1400億元盈餘了,去年為1500億元,若不計算匯率影響的話,有機會挑戰去年。

聯電21日逆勢收紅 特殊製程旺到明年

台北股市21日在利空衝擊下挫近千點,聯電(2303)逆勢收紅,上漲0.78%至45元,成為盤面焦點。聯電在美股NYSE掛牌ADR以7.24美元作收,上漲0.12美元,漲幅1.69%。聯電今年前三季營收為591.27億元,季增0.6%,年減2.25%;累計今年前9月營收為1757.43億元,年增2.23%。每股稅後純益(EPS)達2.54元,累計獲利高於市場先前預期,全年EPS有望達到3.3至3.5元。聯電在近期宣布推出全新的55奈米雙極互補擴散金氧半導體(Bipolar-CMOS-DMOS)平台,此特殊製程產品為下世代行動裝置、消費性電子、車用與工業應用實現更高的電源效率與系統整合。主要針對電子產品的電源管理需求而設計。多家台廠觀察指出,過去兩年中國晶圓廠大幅降價搶單的情況,在2024下半年已顯著減弱,目前已「幾乎消失」。隨著地緣政治升溫,美歐客戶將供應鏈重要成熟製程訂單從中國移回台灣與新加坡,聯電具備多廠區布局符合客戶降低風險的策略。聯電在車用、PMIC、工控MCU、RF等領域需求均明顯回升,多個特殊製程平台出現滿載跡象,22奈米更已有客戶預訂到明年,使得聯電明年營運動能具備支撐力。整體來看,在全球供應鏈轉移、特殊製程領域擴張等利多加持下,法人看好聯電今年營運回升趨勢有望延伸到明年。

限貸令後亂象叢生 陳高超:第2戶限貸5成「殺傷力太大」

央行祭出限貸令後房市進入急凍期,甚至被形容是在海嘯中迅速崩盤,即使金管會以行政命令放寬銀行法第72-2條30%上限也難拯救房市低潮。房市專家陳高超羅列限貸令後的市場亂象,他表示,第2戶只能貸款5成,對房市殺傷力太大,建議直系血親第2戶貸款應該要取消限制,他也直言建商倒閉已累計5家,「接下來將會更多!」根據內政部統計,今年前三季全國買賣移轉棟數194,976棟,較去年同期減少28.1%,創下2017年以來新低;另根據財政部統計,今年1至8月房地合一稅只達345億元,年減21%,雙雙出現財政缺口與產業蕭條市況。富比士網路科技公司今(20)日舉辦「搶救!首購、換屋族限貸令崩盤效應」座談。執行長陳高超表示,限貸令造成房市買氣急凍、購屋者賠錢出場、換約違約等等問題,也傳出建商倒閉消息,一系列實質傷害,都由購屋者承擔,一向有經濟火車頭工業之稱的房地產稅收,也大幅銳減。富比士網路科技公司舉辦「搶救!首購購、換屋族限貸令崩盤效應」座談。(圖/林榮芳攝)他進一步指出,去年下半年祭出限貸令後,許多購屋人在政策「溯及既往」追殺下,出現換約甚至違約的亂象,像是已簽約者被告知申貸不到款,反而被要求補足現金;已有第2戶貸款的換屋族,即使切結書已延長18個月,但房市仍急凍賣不出,同樣被要補足現金;此外,央行將都更危老貸款計入「不動產集中度」額度管控,所以水龍頭並沒有大開。他也舉出真實案例,女兒幫媽媽買了總價2000萬元的房子,原本預期貸款8成,在限貸令後被迫貸款降至5成,即將交屋的她,必須補足中間的3成、600萬元現金,但她一時也拿不出來,建商還要她繳交總價的5%交屋款,原本是一片孝心,現在卻面臨被斷頭的風險。同為出席分享的律師吳奕綸也提到,他的事務所客戶「也被斷了好幾顆頭」,當初買的時候預期能貸款7、8成,但限貸令公布後要貸款時,受到貸款成數的限制。據他了解,貸款額度還是集中在大建商,因此大建商不會倒,他認為,政府用限貸令方式打房價,實際上房價只會越打越高。陳高超也發現,溯及既往政策,使得房地合一稅與2023年地政三法(平均地權)之後,使轉售兩難;高價住宅也遭無妄之災,雙北以外4000萬元房屋限縮貸款,過去4000萬元以下房屋,因房價上漲反而被列入高價住宅限縮。他認為,第2戶只能貸款5成,對房市殺傷力太大,有許多人其實是有家族自用需求,建議直系血親第2戶貸款應該要取消限制,同時大型建商帶動讓利潮,房市才有可能走向回溫。他更痛批炒作的就是各縣市政府,「重劃區一直開,土地一直標售,價格一直創新高,帶動房價上揚,最後再回頭限制購屋人貸款成數。」由於目前已經有慶群開發、太極建設、鉅泓建設、高田營造等業者倒閉,他也直言,若房市持續下探,「接下來將會倒更多!」

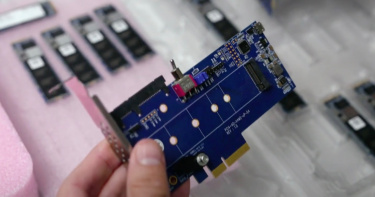

NAND缺貨10年?報價漲不停 記憶體廠股價再飆新高

隨著全球人工智慧(AI)基礎設施的建設進入爆發期,記憶體族群近期價格瘋漲,儲存型快閃記憶體(NAND Flash)報價火熱推升市場行情,群聯(8299)受惠NAND價格連續上揚,股價近日衝上1390元,改寫歷史新高。供應商預警記憶體短缺將延續至明年底,企業級固態硬碟(eSSD)的重要性因應 AI 數據處理需求而急劇提升。三星電子表示,即使考慮到明年生產能力的擴張,供應仍不及客戶需求,導致供需之間存在明顯缺口。SK 海力士更透露,其明年的NAND產能已經「全部售罄」,並指出一些供應商正在尋求簽署長期供應合約,顯示市場對未來供應的擔憂。為應對市場變化,三星電子和SanDisk近期已決定將NAND供應價格提高10%。群聯執行長潘健成日前法說會上一席「NAND缺貨10年」的說法,成為市場熱議焦點。潘健成表示:「目前NAND儲存市場供貨持續吃緊,NAND原廠對於產能擴充依舊保守,加上DRAM/HBM報價維持高檔並排擠部分NAND產能,使交期延長的情況更為明顯。群聯持續強化中高階NAND方案市場布局,以產品差異化與技術創新避免低價競爭,並與供應鏈及客戶緊密合作,確保供貨穩定。」群聯日前公布第3季財報,合併營收達181.37億元,季增1.4%、年增30.1%;毛利率32.4%,較前季提升3.3個百分點、較去年同期提升3.2個百分點;營益率7.9%,較前季下滑5.2個百分點、較去年同期下滑0.8個百分點。受毛利改善與費用效率優化帶動,第3季稅後純益22.27億元,季增199%、年增222%,每股稅後純益10.75元,獲利動能明顯躍進。累計前三季合併營收達498.65億元,年增7.6%;毛利率31%,年減2個百分點;營益率9.9%,年增0.3個百分點;稅後純益41.1億元,年減26.1%,每股稅後純益19.9元。