季底作帳

」 台股 美股 台積電 Fed 外資

金馬選股年2/股債誰優有雜音 專家看好這三類產業

2026年台股將走出2025年對等關稅及台幣大幅升值陰霾,加上AI強勁需求帶動權值電子股業績成長,「股優於債」,或是「股債平衡」投資,業界皆各有支持者,而著重在AI、金融與半導體的題材,仍是主流;主動式ETF與貨幣型基金也因為籌碼面讓散戶成為類法人型態,影響台股點數的一大資金流。針對2026年全年台股趨勢,富邦投顧事長陳奕光分析,年中可逢低佈局,預期年底可望有正面效益。第一季公司召開董事會公佈現金股利,高股息ETF換股題材激勵股價,加上GTC AI題材發酵,股市偏多;第二季為傳統電子五窮六絕,過往經驗有較大拉回機率。下半年進入傳統旺季,加上AI新品推陳出新,降息效果刺激經濟成長,股市可望見到一年高點。台新投顧副總經理黃文清對2026年台股選股的投資策略建議主要聚焦於政策面偏多及題材股,並看好五大信賴產業,包括綠能、國防、生技、人工智慧與安控等類股,這些題材被視為多頭市場的重心。此外,黃文清提醒2026年的投資重點仍在電子產業,特別是半導體及AI相關族群,短線可持續關注財報優良、營收成長的企業,如台積電及其相關供應鏈公司。圖為台新投顧副總經理黃文清認為,從產業基本面來看,2026年台股「淡季不淡」。(圖/報系資料照)具體來說,黃文清強調2026年台股「淡季不淡」現象,隨著基本面支撐和政策利多,電子業營收可望持續增長,而人工智慧題材仍是投資焦點。市場資金將可能由大型權值股轉往題材性中小型股,季底作帳行情仍將推升市場多頭氛圍。此外,台股的上攻空間仍大,但需注意AI泡沫及資金可能波動等風險。類股建議方面,半導體、電子零組件、及AI供應鏈產業是黃文清看好的核心類股。台積電在2026年將繼續擔任領頭羊,台達電和鴻海也因電源管理和AI伺服器組裝的長線成長動能而受到青睞。其他5G、綠能和國防相關類股亦是政策支持下的熱門投資方向。富邦投顧董事長陳奕光則說,未來3~5年應會面臨技術創新型+槓桿放大下的泡沫,現在算是萌芽階段~知識擴散期階段,資本市場處狂熱期,尚未到泡沫頂峰,一旦達到頂峰,將出現最不希望進入的崩盤與恐慌,然後才回歸現實,只能說現在大家有開始在正視這樣的bubble產生,反而有利於行情的延續;雖然長期而言「股市投報率高於債市」,但考量目前股市估值過高的市場波動壓力,建議採取「股債均衡配置」。包括GE Aerospace、RTX、中光電、長榮航太、漢翔、雷虎、寶一、JPP、神基、台船;Lumentum、Micron、智邦、波若威、華星光、美光、南亞科、華邦電、宜鼎、群聯;Nvidia、AMD、Avago、鴻海、東元、廣達、緯創、緯穎、川湖、奇鋐、健策、雙鴻、台光電、台燿、聯茂、金居;Tesla、Alphabet、達明、上銀、所羅門、亞德客、盟立、和大、和椿、台灣精銳、亞光、大立光、台塑四寶、中鋼、中鴻、新光鋼、大成鋼、東鋼、豐興。以及ASML、AMAT、台積電、日月光、京元電、致茂、旺矽、志聖、旺矽、穎崴、鴻勁;NextEra Energy、BloomEnergy、華城、高力、台達電、光寶、貿聯、主動統一台股增長、元大台灣50、元大高股息、富邦NASDAQ、國泰費城半導體等,皆是金馬年可參考的選股產業類別。統一投顧總經理廖婉婷則對選股策略,認為「2026年AI仍是電子股主旋律」,GPU及ASIC擴建商機並存,規格升級為零組件選股主軸,需多留意AI延伸的傳輸軀幹及終端商機;聚焦於台積電延伸的先進製程(2nm)及先進封裝(CoWoS)、ASIC、PCB/CCL、電源、散熱(液冷)、機構件等獲利最強勁次族群。降息及關稅影響性下降,低基期消費性產品需求湧現;消費電子、衣服鞋子、汽車相關具成長性;傳產另類布局政策紅利(國防軍工、水資源、穩配息金融股)及電子升級紅利受惠股(特化族群)。在電子布局「大AI族群、漲價、新消費電子商機」個股,包括台積電、弘塑、昇陽半、京元電、旺矽、致茂、信驊、創意、世芯、聯發科;台光電、抬燿、金像電、定穎、貿聯、宏致、瀚荃、聯亞、上詮、波若威、華星光、環宇、全新、穩懋;台達電、光寶科、AES。以及奇鋐、雙鴻、健策、瑞儀、GIS、錼創、臻鼎、立積、義隆電、新日興、大立光、群聯、欣興、南電、金居。傳產等部分,則包括鈺齊KY、來億KY、聚陽、裕民、慧洋KY、皇田、長蓉航太、國統、中信金、永豐金、順藥、聯合、新應材、台特化、華新。

投資人上車囉!台股迎季底作帳行情 法人:本周挑戰26K大關

台北股市19日加權指數盤中最高上漲94點衝至25864點,再寫歷史新高,但因市場認為輝達入股英特爾將對聯發科(2454)與台積電(2330)帶來衝擊,加權指數尾盤摜殺逾百點,法人看好本周衝刺26000點,惟須留意季底「做帳行情」。每當季底來臨,台股總會出現一波「作帳行情」,股票分析師陳榮華表示,法人作帳以投信為主力,可關注連買數天的個股,若持股比例續攀,但股價仍在低檔可布局;國票投顧指出,雖投信已連18日賣超,但當前適逢季底作帳期,投信持股比例高之個股仍有望吸引資金積極搶進。陳榮華指出,包括裕隆(2201)、國巨(2327)、鴻海(2317)、華新(1605)、遠東新(1402)等5集團,由於是控股公司、交叉持股關係複雜的大型集團,是作帳行情中的常勝軍。季底買盤通常具有相當的規模,足對個股股價產生顯著影響,當大量資金同時湧入特定標的時,往往會形成價量齊揚的技術面特徵,為股價帶來短期的強勁動能。永豐投顧總經理李學詩表示,隨著指數行情逼近26000點,市場籌碼浮動,指數會劇烈波動,基於多頭行情格局延續,建議逢低買進,本周指數區間看25000點至26000點。

美股強勁台積電回神 台股1日收復失土早盤飆升470點

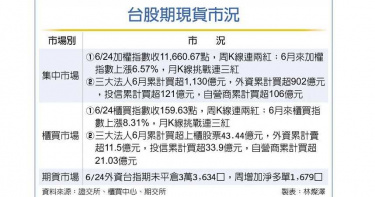

美國總統川普的「對等關稅」暫緩90天大限即將到來,不過美股周一由科技股領軍,標普500指數和那斯達克指數再度創下歷史新高,這也讓台股7月1日開盤就收復前一日失土,先以上漲163.72點、22419.74點開出,隨後一路向上,10點前最高曾到22730.76點,漲逾474點。台股因季底作帳,6月30日最後出現大型賣盤摜壓台積電(2330)等電子權值股,讓終場指數大跌324.06點、收在22256.02點,成交量為3657億元,再破年線支撐。但7月1日早盤一片欣欣向榮,台積電反手大漲30元,半導體、汽車、航運等類股漲逾2%,油電燃氣股更漲逾4%,僅金融保險、居家生活類股相對低調。電子權值股方面,10點左右,台積電(2330)漲30元、在1090元;鴻海(2317)漲3.5元、在164.5元;台達電(2308)漲15.5元、在428.5元;廣達(2382)漲6元、在280.5元。高價股方面,聯發科(2454)漲50元、在1300元,大立光(3008)漲25元、在2405元。美股6月30日主要指數表現,道瓊指數上漲275.5點,或0.63%,收在44094.77點。那斯達克指數上漲96.27點,或0.47%,收在20369.73點。 S&P 500指數上漲31.88點,或0.52%,收在6204.95點。費城半導體指數上漲1.56點,或0.03%,收在5546.54點。NYSE FANG+指數上漲92.61點,或0.62%,收在14984.81點。

新台幣髮夾彎!Q2季底作帳大貶7.22角 市場緊盯央行動向

台股30日下跌324.06點,新台幣兌美元30日則來到29.902元,較前一個交易日大幅貶值7.22角,由於正逢作帳第二季季底,加上關稅政策我國與美國談判進入第二輪,市場消息多而顯得美元匯價震盪,由於上週五公股行庫進場買匯壓抑升值回貶,現則並關注央行是否進場調節匯市。新台幣兌美元30日開盤29.160,收在29.902元,較前一個交易日的29.180元,貶了0.7220元,1日高低則是29.048點~29.902元,全日成交額19.64億美元,一年來高低在28.904元~33.274元。富邦金控首席經濟學家羅瑋博士在台北富邦銀行「2025富邦雙率論壇」中指出,美國在川普政府主導下推動多項貿易與財政政策,包括以IEEPA與Section 232條款大幅加徵關稅,鋼鋁稅率提高至50%,大幅增加關稅收入,對中國及其他貿易夥伴施加壓力,恐引發新一波貿易摩擦與資本流動風險。同時,美國推動「大而美法案」擴大財政赤字,提高債務上限,可能升高全球資本市場波動。地緣政治方面,美伊衝突、俄烏談判與印太局勢持續升溫,加上AI技術(如DeepSeek)快速崛起,改變投資思維與資金配置,使企業與投資人面臨多重挑戰。面對川普2.0政策與全球政經震盪,羅瑋博士建議企業可採取三大策略以提升韌性與競爭力:一是「突破創新」,積極轉型並投入新興領域如AI發展與普及應用相關產業;二是「精進改革」,強化營運效率與成本控管;三是「避其鋒芒」,在政策不確定性高漲時,審慎調整資源配置與市場布局。他強調,第三季將是政經與金融市場的轉折關鍵期,企業與投資人需密切關注美國政策走向、主要央行利率決策及地緣政治發展,以掌握先機、降低風險。

Fed利率不變+以伊衝突未歇 台股19日早盤跌逾300點

中東局勢烏雲密布,美國聯準會Fed在18日決定維持利率政策不變,釋出今年有望降息兩次訊號,卻也警示停滯性通膨的風險,讓美股漲跌互見,台股19日以下跌118.63點、22238.1點開盤,之後一路走弱,10點半之前最低曾到22035.12點,跌逾320點。法人表示,受到以伊衝突、Fed決議影響,近期恐價跌量縮,但也將進入投信與集團季底作帳行情,6月底前將有245檔個股除息,預計配發5245億元現金股利,資金活水可望投入台股。台股18日開低走高,終場上漲145.14點,收在22356.73點,成交值3820.08億元。19日開盤就跌百點,早盤弱勢族群包括航運股、跌逾3.5%,油電燃氣跌3%,傳產的造紙、建材營造、塑膠、汽車也都跌逾1%,電子股跌幅較緩。電子權值股方面,10點半之前,台積電(2330)跌20元、在1035元;鴻海(2317)跌1元、在155元;台達電(2308)漲5元、在405.5元;廣達(2382)跌1元、在282元。高價股方面,聯發科(2454)跌15元、在1270元,大立光(3008)跌20元、在2360元。美股18日主要指數表現,道瓊指數下跌44.14點,或0.1%,收在42171.66點。那斯達克指數上漲25.18 點,或0.13%,收在19546.27點。S&P 500指數下跌1.85點,或0.03%,收在5980.87點。費城半導體指數上漲27.38點,或0.52%,收在5251.02點。NYSE FANG+指數下跌51.61點,或0.36%,收在14187.24點。美股19日因六月節 (Juneteenth) 休市。

美11月PCE年升2.6%低於預期 台指期夜盤衝破17,600點

美國重磅經濟數據出爐,美國11月核心PCE物價指數年增率為3.2%,略低於市場預期,寫下2021年4月以來最小增幅,再度鞏固市場對通膨降溫的信心,美股三大期指均出現拉升,科技股表現尤其強勁,台指期夜盤也沾染歡樂氛圍,上漲54點,暫報17,614點,突破17,600點大關。美國聯準會(Fed)最青睞的通膨指標—剔除能源和食品價格後的11月核心PCE年增達3.2%,低市場預期的3.3%,另前值也自3.5%下修至3.4%。數據公布後,美國10年期公債殖利率持續走弱,最低回檔至3.825%,持續維持在3.9%之下震盪。台灣期交所內的美股四大指數則同步走強,道瓊指數期貨、標普500指數期貨、那斯達克100指數期貨、費城半導體指數期貨分別上漲81點、14.25點、89點及30點;英國富時100期貨也上漲29點,暫報7,732點。元富期貨表示,台指期22日重新站回10日線,惟因追價力道有限,指數缺乏進一步上攻的動力,未能收復5日線,目前所有均線仍維持多頭排列走勢,整體多方架構不變,指數震盪過後依舊有機會再攻。永豐期貨則指出,市場觀望情緒升溫,但考量國際股市仍延續聯準會政策轉向的資金行情,料短線盤勢仍將維持高檔盤堅格局,後續除經濟數據外,投信季底作帳及下周2023封關行情也是觀察重點。

台股避風港1/新藥股王張鈞甯名人加持 藥華藥擠下晶碩超車台積電

全球六月股災中,台股晶圓雙雄股價頻破底,藝人趙正平6月24日在臉書貼出聯電41.9元慘綠線圖,悲傷地說「聯電,加油好嗎!」「越加碼套越深」,逾兩千名網友加油打氣,有人說「先收手吧!我台積都虧炸了」,還有人說「趙哥,怎麼不學學張鈞甯呢?」氣質女星張鈞甯因認購私募生技股王藥華藥(6446),日前爆出「4個月狂賺5,700萬元」,被粉絲封為「新一代女股神」,就連藥華藥小股東也在投資群組中要請教「女股神投資心法」。藥華藥27日趕緊澄清,私募股票有3年閉鎖期不得買賣;也就是說,張鈞甯還沒賺到錢。事實上,台股6月股災中,生技股可說是「完勝」大盤。從月初至27日收盤,指數跌逾1371點,又以半導體類股最慘,不到兩周一度跌掉11%,權王台積電(2330)甚至跌到486.5元,失守五百大關,各類股一片慘綠中,生技醫療類股成了資金避險港,漲幅逾5%,當中最耀眼的就是藥華藥以498.5元超車台積電。台積電在6月28日收盤價497.5元,科技類股持續走跌、或是已築底有待觀察。(圖/周志龍攝)據證期局公布數據,台股今年初到6月22日止,累計下跌15.76%,跌幅高於日股、香港、上海,低於韓股、深圳、道瓊、那斯達克;台股交易量部分,統計至6月23日的日均量2,803億元,較去年3,914億元約減少28.4%,但仍高於2020年前的1,048~2,000億元。面對台股短期大跌,證期局副局長蔡麗玲23日特別出面信心喊話,全球股市近期受到通膨、美國聯準會Fed升息與俄烏戰爭影響,台股表現相對持穩,並「呼籲投資人投資一定有風險,一定要注意基本面」,「若有非理性下跌時,(金管會)也會採取必要的措施」。台股跌勢何時落底?萬寶投顧分析師王榮旭提醒,「出現融資停損潮」就是落底訊號之一,目前融資餘額從年初高點2,843億元減到6月27日的2,096億元,融資減幅26.3%高於台股大盤跌幅,代表法人散戶籌碼「撐不住」全面鬆動,惟此次融資減少不及前兩次2020年3月、2021年5月大跌的融資大減443億元及562億,「市場還沒到真正恐慌」。永豐投顧則分析說,上市融資餘額自6月15日起開始出現斷頭賣壓,從6月中到23日2,104億元,減少311.69億元,對照去年融資餘額在2,000億元之下,「在股市跌跌不休中,多殺多循環看來尚未結束。」由於市場看待國際利空因素仍多,有法人籌碼套牢在電子或航運類股,相較之下,生技醫療類股較無景氣循環疑慮,看好業績等長期行情,出現外資、投信轉進點火生技股,造成此類股逆勢走強。萬寶投顧分析師王榮旭認為,新藥股族群在股王藥華藥「領頭羊」帶動下,推估到7月為多頭趨勢。(圖/翻攝自王榮旭臉書)以藥華藥來說,不僅在6月9日以420元股價拔頭籌,領先隱形眼鏡大廠晶碩(6491)的414元,成了生技新股王,24日以498.5元超車台積電,27日更是一度飆高到505元。萬寶投顧分析師王榮旭表示,光是看藥華藥罕見血癌新藥Ropeg銷售優於預期,單月營收站穩3億元,今年前五月合併營收已創下歷史新高,不僅吸引投信法人6月進場拚季底作帳,由於新藥帶給無限的想像空間,股王藥華藥也正扮演「生技股領頭羊」角色,帶動新藥股族群股價的多頭趨勢,推估到7月不變。

陸限電突襲!道瓊跌逾550點 台股萬七岌岌可危

美國參議院未通過暫停舉債上限法案,聯邦政府面臨債務違約風險,周二(28日)十年期美債殖利率突破1.5%,加上中國限電再次衝擊全球供應鏈,由科技股領跌,美股四大指數皆墨,道瓊工業指數下跌逾550點,那斯達克跌逾400點,台積電ADR跌3.66%;日月光ADR跌5.01%;聯電ADR跌3.11%;中華電信ADR跌0.92%。28日美股四大指數表現:道瓊工業指數下跌569.38點、1.63%,收34,299.99點;那斯達克指數下跌423.29點、2.83%,收14,546.68點;標普500指數下跌90.48點、2.04%,收4,352.63點;費城半導體指數下跌131.1點、3.80%,收3,314.4點。台股集中市場與上櫃股票9月28日大盤走勢圖。(圖/翻攝自基本市況報導網站)美國科技股中,蘋果跌2.38%;臉書跌3.66%;谷歌母公司跌3.72%;亞馬遜跌2.64%;微軟跌3.62%;英特爾跌1.21%;AMD跌6.14%;高通跌2.68%;NVIDIA跌4.44%;應用材料大跌6.9%;美光跌2.77%。中國限電利空衝擊持續發酵,台股28日開低走低,甫開盤就一路走跌,最低來到17113.47點,權王台積電(2330)跌破600元大關,在電子類股領跌下,鋼鐵、航運股也表現疲軟,雖然造紙類股有所表現,但也是開高走低,大盤指數終場以17181.44點作收,下跌132.33點、0.76%,10日線失守。櫃買指數則以210.59點作收,下跌0.57點、0.27%,成交金額續降至724.06億元。28日集中市場成交金額降至2551.89億元,三大法人同站賣方、合計賣超153.99億元,其中外資中止三連買、賣超139.55億元,外資自營商買超0.00億元;投信也ˊ轉為賣超4.02億元;自營商賣超3.42億元、自營商避險賣超6.98億元。法人表示,中國限電措施再度衝擊原本已然脆弱的電子供應鏈,在電子股無力表現下,台股跌破10日線、技術面已然偏弱,短線將測試16800-17000點間支撐力道,季底作帳行情不樂觀,後續觀察重點將放在十一長假過後,中國政府是否有再進一步的動作。

中國限電衝擊供應鏈 台股季底作帳行情遇亂流

因「能耗雙控」進度不如預期,中國10多個省分陸續發布限電政策,組裝代工廠、IC封測廠、PCB(印刷電路板)等產業影響最深,也再度衝擊全球供應鏈,周一(27日)美國科技股備感壓力;高盛將今年終油價從每桶80美元上調至90美元,激勵能源股大漲,美股四大指數中僅道瓊工業指數收小紅,其餘皆是下跌。台積電ADR漲0.44%;日月光ADR跌1.87%;聯電ADR跌0.75%;中華電信ADR漲0.20%。27日美股四大指數表現:道瓊工業指數上漲71.37點、0.21%,收34,869.37點;那斯達克指數下跌77.73點、0.52%,收14,969.97點;標準普爾500指數下跌12.37點、0.28%,收4,443.11點;費城半導體指數下跌8.5點、0.25%,收3,445.4點。美國科技股中,蘋果跌1.05%;臉書漲0.18%;谷歌母公司跌0.80%;亞馬遜跌0.58%;微軟跌1.73%;英特爾漲0.81%;AMD漲2.23%;高通跌0.30%;NVIDIA跌1.91%;應用材料漲0.58%;美光漲1.53%。台股27日呈現狹幅震盪格局,開盤後一度走高,最高來到17335.99點,但盤中過後受中國限電影響擴大,科技股持續走弱,雖然塑化、造紙族群表現強勢,但指數仍開始向下,午盤過後甚至翻黑,最低來到17235.68點,還好最後一盤台積電急拉向上,指數由黑翻紅,以17313.77點作收,上漲53.58點、0.31點。櫃買指數則以212.53點作收,下跌0.57點、0.27%,成交金額續降至724.06億元。27日集中市場成交金額續增至2906.28億元,其中三大法人合計買超120.23億元,外資連三買、買超107.80億元,外資自營商買超0.02億元;投信連二買,買超10.40億元;自營商賣超0.25億元、自營商避險買超2.27億元。法人表示,由於突如其來的中國限電措施,成為台股近期主要干擾,無論廠商業者或是投資人,都需要時間來釐清對於第四季甚至之後的可能影響程度,不過大體上對於原物料族群是相對受惠的,電子股就要考慮供應鏈受影響的多寡。又,距離季底只剩3個交易日,加上後續緊接著是中國十一長假,本周重點還是看外資動態與季底作帳行情能否發動,中小型股個股表現應會較活潑。台股集中市場與上櫃股票9月27日大盤走勢圖。(圖/翻攝自基本市況報導網站)

季底作帳中小型股為重點 台股本周反彈可期

由於中國央行宣布加密貨幣相關交易均為非法金融活動,周五(24日)比特幣等數位貨幣及區塊鏈股應聲下跌,美股四大指數漲跌互見。台積電ADR跌0.47%;日月光ADR跌0.58%;聯電ADR漲1.01%;中華電信ADR漲0.20%。24日美股四大指數表現:道瓊工業指數漲33.18點、0.1%,收34,798點;那斯達克指數跌4.54點、0.03%,收15,047.7點;標普500指數漲6.5點、0.15%,收4,455.48點;費城半導體指數跌3.5點、0.10%,收3,453.9點。美國科技股中,蘋果漲0.061%;臉書漲2.02%;谷歌母公司漲0.71%;亞馬遜漲0.28%;微軟跌0.070%;英特爾漲0.35%;AMD跌0.33%;高通跌0.022%;NVIDIA跌1.78%;應用材料漲0.57%;美光漲0.014%。台股24日開高走高,早盤以17130.74點開出後,在IC設計、面板、航運等族群帶動下,隨即攻上17200點,最高來到17273.59點,最後則以17260.19點作收,上漲181.97點、1.07%,收復半年線,周K棒為一下影線紅棒。櫃買指數則收在213.10點,上漲2.35點、1.12%,成交金額略降至782.79億元。24日集中市場成交金額略增至2754.19億元,其中三大法人合計買超88.99億元,外資連二買、買超79.09億元,外資自營商買超0.00億元;投信買超1.34億元;自營商買超5.81億元、自營商避險買超2.75億元。法人表示,中秋連假過後,台股先補跌、後反彈,但成交量維持低檔,市場追價意願不高,主要還是因為市場諸多不確定因素未解,像如美國債務上限、基建法案及預算案尚未通過,蘋果新機上市但逢晶片荒等,投資人保持觀望。但就KD指標來看,台股已出現落底現象,加上季底作帳行情,本周應該反彈可期。永豐投顧指出,投信衝刺績效,中小股為重點。9月底前機構法人展開作帳行情,短多可持續。而iPhone 13於9月24日正式開賣,由於此次為史上升級最少的手機,缺乏亮點,對於銷售預測樂觀派看增2成,保守派則認為中國市場將銷售不佳,建議密切觀察後續銷售數字,將左右蘋概族群營收動能及股價表現。繼面板、NB、DRAM需求/價格出現下滑雜音後,被動元件標準品價格自9月1日開始調降、Nike發佈2022年營業展望,受供應鏈影響,2022年營收由10-15%年增率(YoY)下調至5%。永豐投顧認為,後續股市表現不若過去出現呈現齊漲現象,類股強弱度將亦發明顯。建議以產業趨勢明確的晶圓代工、高速傳輸及伺服器相關族群為選股標的。預估本周指數空間17000-17400點。台股集中市場與上櫃股票9月24日大盤走勢圖。(圖/翻攝自基本市況報導網站)

台股本周外資大賣356億元 未進行像樣回補

中秋長假過後,台股便面臨美股因恆大事件重挫而來的巨大賣壓,外資倒貨356億元,加權指數下挫350點,跌破萬七關卡,Fed主席Powell在FOMC會後表示,美國對恒大集團的債務幾乎沒有直接曝險,投資者對恆大驚慌情緒緩解,另一方面,Fed稱如果經濟進展如預期,可能適合在11月會議宣布縮減購債,並於 2022年中結束,符合市場預期,自此美股展開反彈,台股跟進。台股本周9月22日至24日集中市場,外資賣超240.3億元,投信買超28.2億,自營商含避險賣超92.63億元,三大法人合計賣超304.73億元。融資減6.48億元,融資餘額2,636.26億;融券增11,420張,融券餘額55.99萬張,外資避險、自營商賣短,散戶偏空。上櫃股票方面,外資賣超28.86億,投信買超10.77億,自營商買超2.4億元,三大法人合計賣超15.68億元。OTC融資增3.92億,融資餘額674.35億,融券增11,420張,融券餘額559,931張。永豐投顧分析,加權指數上周收盤為17260.19點,收復22日長黑K棒,但反彈幅度不大,且成交量持續低量,追價意願不強,外資在22日大賣356億元過後,並未進行像樣的回補,主因還是在於國際景氣不明,美、歐公布最新PMI數據,雙雙較上月滑落,另美國眾多議題如債務上限、基建法案及預算案皆懸而未解,在此當口,外資不敢躁進。不過以加權指數及OTC指數日KD指標來看,已出現落底現象,配合投資機構季底作帳,未來一週反彈可期。類股表現部分,強弱勢分明,PVC、EVA行情看俏,台塑+3.92%、華夏+8.86%、亞聚+5.48%、台聚+9.26%,貨櫃三雄在加州塞港嚴重之際,股價漲幅在2.85%~4.69%,電腦周邊則以光寶+4.75%、英業達+3.41%、華碩+3.37%、緯穎+4.19%的帶動下,類股漲幅為2.02%。

FED最快明年升息!美股止跌反彈 台股季底作帳行情啟動

周三(22日)聯準會(FED)利率會議結束,維持現行利率政策不變,不過預期2022年升息的官員人數增加,同時也大幅下調今年經濟成長、提高通膨預測。聯準會主席鮑爾表示,如果經濟進展如預期,可能在下次會期(11月2-3日)宣布縮減購債(Taper),並在2022年中結束。由於聯準會最快在2022年開始升息,時間符合市場原本預期,加上恒大集團公告將如期支付所發公司債利息,債務違約疑慮稍緩,美股四大指數盡數上漲,台積電ADR漲0.79%;日月光ADR漲2.27%;聯電ADR漲3.16%;中華電信ADR漲0.53%。22日美股四大指數表現:道瓊工業指數上漲338點、1%,收34,258.32點;那斯達克指數上漲150.45點、1.02%,收14,896.85點;標準普爾500指數上漲41.45點、0.95%,收4,395.64點;費城半導體指數上漲67.0點、2.00%,收3,412.0點。美國科技股中,蘋果漲1.69%;臉書跌3.99%;谷歌母公司漲0.90%;亞馬遜漲1.09%;微軟漲1.28%;英特爾漲1.19%;AMD漲1.52%;高通漲0.96%;NVIDIA漲3.27%;應用材料漲2.16%;美光漲2.45%。台股集中市場與上櫃股票9月22日大盤走勢圖。(圖/翻攝自基本市況報導網站)由於中秋連假期間國際股市因恒大債務風暴大跌,22日台股補跌、開低走低,由電子權值股台積電(2330)、聯電(2303)帶頭下殺,盤中一度跌逾400點,最低來到16838.58點,不過午盤過後跌幅開始收斂,最後收在16925.82點,下跌350.97點、2.03%,半年線、萬七大關同時失守。櫃買指數則以207.81點作收,下跌3.50點、1.66%,成交金額降至650.56億元。集中市場成交金額同樣略降至2930.29億元,其中三大法人合計賣超427.94億元,外資由買轉賣、賣超355.57億元,外資自營商賣超0.03億元;投信連八買、買超21.08億元;自營商賣超61.28億元、自營商避險賣超32.16億元。法人表示,昨日外資大賣355億元,但成交量仍不到3000億元,且雖然上千家公司下跌,但跌停僅個位數,顯示市場逢低承接買盤猶在,只是反映連假國際股市補跌,隨市場不確定因素紛紛消弭,加上季底集團作帳行情即將啟動,此時可挑選業績較佳的公司,低接進場。

秋節、FOMC會前觀望氣氛濃厚 台股靜待「這」行情

周四(16日)美國上周初領失業金人數略高於預期,微升至33.2萬人,但8月零售銷售則較7月成長0.7%,市場持續關注聯準會(Fed)下周將召開的聯邦公開市場委員會(Federal Open Market Committee,FOMC),四大指數漲跌互見,台積電ADR跌0.18%;日月光ADR跌2.20%;聯電ADR漲0.50%;中華電信ADR跌0.42%。16日美股四大指數表現:紐約道瓊指數下跌63.07點、0.18%,收34,751.32點;那斯達克上漲20.4點、0.13%,收15,181.92點;標準普爾500指數下跌6.95點、0.16%,收4,473.75點;費城半導體指數上漲7.8點、0.23%,收3,473.6點。美國科技股中,蘋果跌0.16%;臉書跌0.34%;谷歌母公司跌0.57%;亞馬遜漲0.36%;微軟漲0.13%;英特爾漲0.23%;AMD漲0.59%;高通漲0.12%;NVIDIA跌0.44%;應用材料漲2.03%;美光漲1.10%。台股集中市場與上櫃股票9月16日大盤走勢圖。(圖/翻攝自基本市況報導網站)因台積電等13檔股票除權,16日台股一開盤就蒸發25餘點,不過隨台積電順利填權,早盤指數翻紅一度來到17411.37點,但隨台積電、聯發科等電子權值股開始走弱,因缺乏主流類股帶領下,指數開始走跌翻黑、回測月線,之後就在低檔震盪,終場以17278.70點作收,下跌75.30%、0.43%。櫃買指數則以209.61點,跌0.88點、0.42%,成交金額再降至649.37億元。16日集中市場成交金額降至2385.15億元,再創今年新低量;其中三大法人合計賣超71.02億元,外資由買轉賣、賣超49.81億元,外資自營商買超0.02億元;投信連六買、買超5.15億元;自營商賣超19.51億元、自營商避險賣超6.85億元。法人表示,中秋連假前夕、下周還有聯準會利率會議要召開,導致近期市場觀望氣氛濃厚,在買盤縮手下,不利指數上攻。不過進入9月下旬後,可望有一波季底作帳行情出現,不妨注意第四季營收有所表現的公司,像是蘋概股、鋼鐵股等,但指數要有所表現,量能一定要跟上。

FOMC前夕市場趨觀望 周漲幅逐漸收斂 買黑不追價

14日美股四大指數表現:道瓊指數下跌85.85點、0.25%,收34,393.75點;標準普爾500指數上漲7.71點、0.18%,收4,255.15點;那斯達克指數上漲104.72點、0.74%,收14,174.14點;費城半導體指數上漲45.28點、1.41%,收3,255.34點。台股再往上力道有限。(資料來源/CMoney、永豐投顧)美國科技股中,蘋果上漲2.46%;臉書上漲1.66%;谷歌漲0.77%;亞馬遜上漲1.11%;微軟上漲0.78%;英特爾漲0.59%;AMD漲0.30%;NVIDIA上漲1.09%;高通上漲2.00%;應用材料上漲1.62%;美光上漲1.45%;台股ADR中,台積電ADR上漲2.32%;日月光ADR上漲0.80%;聯電ADR漲0.63%;中華電信ADR下跌1.03%。台股上周五(11日)在半導體及航運類股帶領下,護國神山台積電(2330)站上600大關,收602元,終場加權指數以17213.52點作收,上漲54.3點、0.32%;周線連四紅,上周共上漲66.11點、0.39%。日成交量則為4077.68億元。永豐投顧表示,上周台股持續反彈,不過日均量僅4139億元,相較於前周的4961億元明顯下降,顯示美國CPI數據及FOMC會議不確定因素,使投資人採取觀望態度。類股表現則是傳產、電子多空異位。6月8日拜登與共和黨議員卡皮託連日的基建談判宣告失敗,基礎建設題材股遠景破滅,傳產股鋼鐵、玻璃領跌,台積電適時公布未來每季提高股息至2.75元,每年配息11元,以600元價位估算,殖利率達1.83%,終於超過10年期美債殖利率標準,外資回補11000張台積電,順勢帶動資金前往電子族群。至於OTC指數周漲2.8%,主因台康生技漲20.96%、高端疫苗漲19.52%以及力旺漲16.85%所致。展望本周台股表現,永豐投顧指出,過去4周台股連續反彈,不過反彈力道逐漸減弱,5月21日當周漲幅3%,之後為3.49%、1.64%,上周則是0.39%,指數已接近前波高檔套牢區,再往上空間有限。目前基本面無虞,建議耐心等待低點承接、不追高。至於籌碼面部分,永豐投顧表示,台股自5月18日反彈以來,融資餘額自5月17日低點2,145億元一路向上,到6月10日已達2,480億元,離前波融資高峰2,702億元,僅差222億元,顯示主力/散戶資金動能已至尾端;外資忽多忽空,動向不明。其中6月16日正值台期指結算以及FOMC會議前夕;6月17日正好是FOMC會議結果出爐以及台積電除息。若照市場預測FOMC本次會議不會提及QE 縮減議題,則算是符合預期,至於台積電除息,按往例,除息前上漲機率大,除息後,部分法人反而拿到息就走人,此次是否如往例,值得留意。在投資策略上,永豐投顧認為,目前指數已至高檔,買黑不追價,在個股選擇上,下旬起投信火力全開展開季底作帳力拼績效,投信上周買超OTC小型股52億元,主要買超標的中美晶、環球晶、力旺、譜瑞及世界先進。蘋果開始季度拉貨,蘋概股可以留意,另月營收已公布完畢,財報空窗期,不妨留意近期即將召開法人說明會的個股,容易獲得市場關注。預估本周指數區間17,000~17,500點。

保留現金為王!逆勢難獲利 買大型股得看他們的臉色

永豐投顧分析,短期弱勢整理,四月中旬觀察台積電成績單來看,由於指數日、週KD向下,逆勢難獲利,不如靜觀其變,目前為財報空窗期,市場焦點在殖利率題材,具備殖利率股攻守兼備。預期指數於15,800~16,300區間整理。美債殖利率持續干擾市場,新興國家難敵通膨,已有升息舉動,歐美國家雖維持利率及貨幣寬鬆政策不變,但未能安撫投資人情緒,資金持續撤離風險市場,建議投資民眾逢反彈調節,保留部分現金以便後續靈活運用。永豐投顧表示,現況觀察到「鮑威爾及葉倫未能安撫市場不安情緒」來看,雖然Fed主席鮑威爾及財長葉倫不認為通膨會急遽升溫,且就算暫時性的通膨也不會使得QE轉向,然市場資金還是選擇抽離股債,寧願保持部位現金水位,靜觀其變。事實上,部分新興國家因通膨升溫已經展開升息步調,如土耳其於3/18升息8碼至19%、巴西則在3/17升息3碼至2.75%,烏克蘭則是由6%至6.5%,新興市場因通膨而升息多少已挑起法人敏感神經。再就「股市漲多獲利回吐」的角度來分析,永豐投顧認為計算一年以來(2020/3/18~2021/3/18),SOX指數漲131%、NASDAQ指數漲88%,S&P500及道瓊上漲6成,德、英、法指數分別上漲75%、33%及61%,加權指數則是上漲76%,資金行情始於疫情最嚴重時,當時全球QE興起,如今疫苗接種有進度,QE結束日雖尚未看到,但可預期不會有進一步紓困案,故資金先行逢高拔檔,保留實力等待景氣真正復甦到來再做佈局。永豐投顧進一步分析說,「投信作帳,中小股有機會,大型股需等外資回頭」,進入3月中下旬,投信進入季底作帳拼績效,中小型認養股仍有機會,但大型權值股須看外資臉色,短期內外資不回頭,權值股只能處於提款機角色,好在美股也是多空交戰,趨勢尚未確立,建議逢反彈再調節。

台股端午節後變數多 美中疫情再起

台股本周高檔震盪及周K線連兩紅,但新冠疫情嚴峻,包含蘋果二度關閉美國門市、全球新冠染疫總人數即將突破千萬人、自台灣返回日本女大學生檢測弱陽性等,而IMF及OECD等下修全球經濟展望,台股端午節後影響變數仍多,29日摩台期結算、30日季底作帳等,行情以守穩11,500點高檔震盪居多。康和證券投資總監廖繼弘表示,全球新冠確診已超過960萬人,近期就會突破千萬人大關,而美國及北京出現第二波疫情,影響經濟復甦腳步,國際股市強勁反彈後遇壓,美股四大指數創高點後拉回,陷入高檔震盪;而全球主要央行大幅寬鬆資金,政府採積極財政政策刺激經濟,美中貿易戰仍是影響變數,台股資金行情效應,內資先帶動行情,台幣升值吸引外資回流,外資6月轉買超助漲,但外資6月下旬買超力道減緩,台積電、大立光相對偏弱,影響大盤上攻萬二關卡。大展投顧總經理賴建承指出,台股端午節前盤勢緩步震盪上揚,但指數走高即見賣壓,歐美近期公布PMI數據雖不錯,但全球新冠疫情仍未平息,美國、亞洲國家都有傳出二波疫情,將影響金融市場動盪,由於29、30日接連是摩台期結算與季底作帳,台股短線仍要先克服前高11,771點,更上方壓力則是1月30日新春高檔11,933點,看好蘋果概念、線上遊戲、面板、半導體晶圓代工及封測等,指數只要拉回跌破月線就要減碼。廖繼弘指出,技術面大盤9周KD值高檔鈍化,季線加速上揚助漲,中期反彈力道強化;但指數和季線正乖離率大,隨美股拉回整理,為技術性常態,年線轉緩升助漲,9月KD值已略交叉向上,中長期轉強及轉多。研判節後盤勢為高檔震盪格局,中小型股表現將優於大型股,資金行情延續力觀察台幣匯率變化及外資多空態度等,隨第二波疫情再起,留意新冠病毒疫情受惠股(如生技醫療的檢測及疫苖相關概念股)。