最大股東

」 頻道 家寧 Andy 巴菲特 英特爾

張立昂「帶男公關」抵新加坡 即興演出全場嗨翻

張立昂、羅宏正、石知田、周予天與周曉涵為新戲《男公館》在新加坡亞洲電視論壇及內容交易市場展(Asia TV Forum & Market, ATF)亮相,全程以英文介紹及接受訪問,張立昂帶領眾男演員以一句「美女晚上好」男公關服務之姿即興表演,成為活動最高潮。演員以英文介紹《男公館》的擔任角色時,在劇中擔任男公館最大股東的周曉涵說到「These handsome guys all work for me」,台下貴賓笑聲一片,周曉涵說:「在發布活動後的交流酒會,就有其他國家的演員來跟我說, 如果他們也想要幫我工作,是不是也符合我的標準呢!」而在劇中飾演男公館經理的張立昂,在舞台上自我介紹之後,直接指揮羅宏正、石知田、周予天,讓他們以男公關之姿齊聲一句「美女晚上好」向觀眾問好,更是博得現場貴賓熱烈回應,掌聲不斷,掀起發布會活動最高潮。

羅唯仁疑帶走台積電2奈米資料?大股東國發會說話了:他不會接觸到核心機密

台積電前資深副總羅唯仁今年7月退休,10月卻轉戰對手英特爾(Intel)擔任研發副總。近日傳出羅唯仁退休前疑似帶走多箱2奈米先進製程相關資料,遭高檢署在18日分「他」字案進行蒐證。對此,國發會主委葉俊顯今(20)日表示,羅唯仁退休前1年多前就已經被調離單位,不會接觸到核心機密。不過前台積電工程師、北市議員曾獻瑩仍認為,這起事件屬於「國安層級的重大危機」。國發會掌管國發基金,對台積電持股逾6%,是台積電最大股東。國發會主委葉俊顯亦身兼台積電董事職務。今日,葉俊顯赴立院經濟委員會進行報告並接受質詢,被問及台積電疑似機密外洩一事指出,據他了解,台積電對於屆退人員,在退休前1至2年便會調往非機密單位,因此羅唯仁在1年多前就已經被調到不會接觸到核心機密的單位。至於羅唯仁是否有影印機密資料行為,葉俊顯則表示「就讓台積電去調查」,至於外界擔心的技術外洩問題,他呼籲大家對台積電要有信心,「不會因為一個人就影響到台積電」。經濟部長龔明鑫也提到,初判對產業衝擊有限,台灣半導體產業經過長達40多年的累積,「不是某一個人拿走資料就能破壞的。」不過,前台積電工程師、北市議員曾獻瑩則分析,認為這起事件屬於「國安層級的重大危機」。據《聯合新聞網》報導,曾獻瑩談及羅唯仁疑似帶走機密資料一事時指出,由於羅唯仁過去在台積電屬於副總級別,有辦法掌握大量先進製程的技術細節,若這些機密流出,不僅是公司內部問題這麼簡單,還可能會讓台積電先進製程競爭優勢受到衝擊,間接導致台灣競爭力受影響。曾獻瑩指出,雖然英特爾與台積電有合作,但隨著英特爾開始發展晶圓代工,如今已成為台積電的競爭者,加上近期輝達(NVIDIA)投資英特爾50億美元,是英特爾的大股東,因此本案處理起來,不僅要考慮台積電與英特爾的關係,還得顧慮台積電與輝達的合作關係,須以三方關係進行考量。曾獻瑩以10多年前的「梁孟松案」為例,表示台積電將智慧財產權視為產業命脈,當時對於洩密到韓國與中國的競爭者採取強力司法行動,可說是積極且強硬的捍衛,只要有高階主管跳槽到韓國、中國的半討體產業都會出手然而曾獻瑩也指出,由於美國政府此前也對英特爾投資20億美元,因此此事恐怕還將涉及到台美關係、產業戰略佈局與國際政治問題,如果貿然對英特爾採取法律行動,台灣恐怕將面臨得罪美國、得罪川普的壓力。

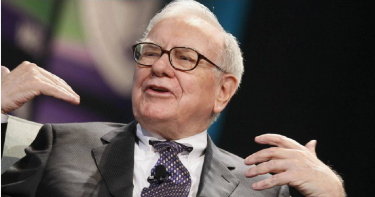

巴菲特感恩節前夕發表公開信!曝4.6兆財產去向 為接班人阿貝爾鋪路

全球最知名的投資人之一、被譽為「奧馬哈的先知」(Oracle of Omaha)的華倫巴菲特(Warren Buffett),在感恩節前夕發表1封公開信,宣布他將加快捐贈自己高達1490億美元(約合新台幣4.6兆元)的遺產,分配給3名子女所掌管的慈善基金會,同時為即將接任的波克夏海瑟威(Berkshire Hathaway)新任執行長阿貝爾(Greg Abel)建立過渡期的信任基礎。綜合美媒報導,這封信被巴菲特形容為「未來每年感恩節都會持續的年度傳統」。他在信中指出,因為子女年齡漸長,他必須加快將波克夏持股移交給他們的基金會,以確保「在替代受託人接手前,這些基金會能完成我幾乎全部遺產的處理工作。」現年95歲的巴菲特計畫於明年初正式卸任執行長職位,由63歲的阿貝爾接任,但他仍將保留公司董事長頭銜,繼續以精神領袖的角色參與公司方向。巴菲特在信中寫道:「我希望能繼續持有相當數量的A股(A share),直到波克夏的股東,對阿貝爾建立起與查理蒙格(Charlie Munger)和我過去相同的信任感。這種信任的建立不會花太久。我的孩子們與波克夏的董事們已經百分之百支持阿貝爾。」據悉,2年前辭世的蒙格是巴菲特長期合作的副董事長兼摯友。根據巴菲特在第2季末的持股估算,他擁有約1490億美元的波克夏股份,是公司最大股東。他的大部分資產都集中在原始A股上,目前每股價格約為751,480美元。在這封信發布的同時,巴菲特宣布已將1,800股波克夏A股轉換為270萬股B股,並於美東時間10日捐贈給4個家庭基金會,總價值超過13億美元。「加速我生前對子女基金會的捐贈,並不代表我對波克夏前景的看法有任何改變。」巴菲特強調,這純粹出於時間與家族管理的考量。這封信也是他自宣布交棒以來的首次重大公開訊息,象徵著他近60年投資生涯即將邁入尾聲。巴菲特在信末以幽默語氣寫道:「就像英國人會說的那樣,我將『安靜下來』(As the British would say, I’m ‘going quiet.)……某種程度上是如此。」巴菲特也在信中罕見地提及了自己的身體狀況,「令我自己驚訝的是,我的整體感覺相當不錯。雖然行動變慢、閱讀也愈發吃力,但我仍然每週5天進辦公室,與一群令人敬佩的夥伴共事。我老得比較晚……但一旦老化出現,它是無法被否認的。」展望未來,巴菲特將不再撰寫波克夏地年度股東信,這是他自1965年以來堅持的傳統,也是華爾街必讀的經典文件。該職責將由即將上任的執行長阿貝爾接手。不過,巴菲特表示,他會繼續在每年感恩節發表這封私人信件,作為一種延續性的「溫和交棒」。自1965年接手波克夏以來,巴菲特將這家原本陷入困境的紡織公司,轉型為橫跨保險、鐵路、能源與消費品牌的全球巨擘,如今市值已突破1兆美元。他在信中重申,波克夏的架構設計能夠「抵禦幾乎任何經濟環境」,強調公司的穩健體質。「在我所知的企業中,波克夏發生毀滅性災難的機率是最低的。」截至9月底,波克夏持有創紀錄的3816億美元現金(約合新台幣11.8兆元),顯示其資產負債表的堅實與謹慎投資的策略。公司已連續12季淨賣出股票,反映出巴菲特對當前高估值市場的審慎態度。波克夏的實體業務依舊穩健,第2季營運利潤年增34%。然而,巴菲特坦言,波克夏龐大的規模既是優勢,也成為限制,「整體而言,波克夏的企業組合表現略高於平均水準,由一些不相關領域的優質資產所領導。然而,10年或20年後,會有許多公司表現超越波克夏;規模帶來的代價無可避免。」截至2025年,波克夏股價上漲約10%,優於多數防禦型標的,但在科技股帶動的市場中仍落後標普500指數(S&P 500),「我們的股價會隨市場波動而劇烈起伏,甚至可能像過去60年中3度發生的那樣,下跌50%。」巴菲特寫道,「但別絕望,美國會回來,波克夏的股價也會回來。」

「4G吃到飽」恐遭壟斷下架?3大電信商回應了 NCC同步出面表態

雖然各家電信業者都在推廣5G服務,但目前全台仍有高達1700萬名4G吃到飽用戶。近來,由於遠傳、台灣大哥大先後宣布停止經銷通路銷售4G資費方案,引發用戶擔憂萬一中華電信跟進,屆時國內三大電信商同步停銷4G方案,等同於「強制轉5G」。對此,中華電信當前最大股東交通部出面表態「沒有收到相關通知」,國家通訊傳播委員會(NCC)也表態會與電信業者持續溝通,「確保不同用戶仍有多元選擇。」近日,國民黨籍立委王鴻薇透過臉書公開指出「4G吃到飽恐被聯合壟斷下架」,並表示遠傳與台灣大哥大從本月開始全面停售經銷通路4G吃到飽資費方案,只剩直營門市與網路申辦。並宣稱「目前市場觀望,中華電信也極可能跟進」。說法引發部分消費者恐慌,認為4G資費越來越難辦,接下來就是逼用戶「只能使用5G高昂資費」。面對質疑,中華電信的大股東交通部部長陳世凱在5日指出,目前尚未收到任何關於中華電信「4G資費要下架」的通知,目前中華電信的各種4G資費專案都還在順利營運中。陳世凱同時承諾將與中華電信進一步溝通,提醒做網路資費的決策時「應多站在消費者立場思考」。NCC主秘黃文哲也出面澄清,目前4G服務持續正常運作,並未出現聯合壟斷或強迫升級的情況。他表示NCC將與電信業者保持溝通,避免造成民眾心理壓力,並確保不同用戶仍有多元選擇。針對這次風波,台灣大哥大解釋所謂「停銷4G方案」,僅是針對經銷通路的銷售策略進行調整,消費者仍能透過直營門市、加盟店、客服專線或官方網站等各種管道申辦4G方案。遠傳電信則指出,目前經銷商停銷的,僅有4G月租「699方案」,公司仍提供399、499、599等不同價位的4G吃到飽方案,並搭配多元5G資費,以滿足不同客群需求。

玉山金100%換股併三商壽成第五大! 以每0.2486股換發1股三商壽股票

玉山金(2884)、三商壽(2867)、三商(2905)今天(5日)下午5點半,於證交所召開重訊記者會,由玉山金資深協理林俊佑、蔡弦軒,與三商壽資深副總暨財務長林碧華、三商副總王志華共同說明董事會重大決議。三家公司董事會同時於5日通過雙方合意併購,此交易將全數以股份轉換方式進行,玉山金擬以每0.2486股換發1股三商壽股票,發行新股給三商壽全體股東並取得三商壽全部股權。交易完成後,三商壽全體約9.1萬名本國與外資股東將持有約8.31%的玉山金股權。雙方董事會今日通過於2026年1月23日召開股東臨時會通過本合併案,本案尚需主管機關審議核可後方為生效。併購完成後,玉山金的資產規模將突破新台幣5.8兆元,躍升為第5大上市金控公司,建構具備銀行、保險、證券三大業務獲利引擎的金控平台。在子公司方面,銀行、證券及投信將結合壽險通路大幅增進顧客服務量能,提供財富管理顧客全方位資產配置規劃與高端理財,有效擴增高價值客群規模;亦將整合現有投資研究團隊資源,協助強化壽險投資配置,從而提升金控整體投資收益。玉山金、三商美邦人壽、三商控股5日下午5點半,於證交所召開記者會。(圖/截自證交所YouTube)三商壽於1993年由三商行(現三商投控)發起成立,成立初期以年輕清新的品牌形象,營運規模迅速成長。2000年時與美商MassMutual金融集團策略合作,引進其產品設計、投資、風險管理等先進的經營觀念,並更名為三商美邦人壽。於2012年掛牌上市,秉持「一句承諾 一生的朋友」的品牌精神穩健發展,目前總資產達1.6兆元,為國內第7大壽險公司。三商壽擁有約11,000位員工,總保費居市場第7。三商壽的最大股東三商投控成立迄今已逾60年,投資經營橫跨零售、餐飲、家具、資訊、製藥等,經營風格殷實,是國內相當具知名度的綜合集團。玉山銀行成立於1992年,2002年玉山金控成立,在2023年定下第4個10年的發展策略,其中「壯大金控版圖」就是重要的核心之一,並在今年七月取得保德信投信91.2%股權,以及於今日董事會通過的三商壽合意併購案,讓金控版圖更加完整。回顧玉山的發展歷程,是以有機成長、策略聯盟、審慎的M&A使玉山規模穩健擴大,子公司玉山銀行藉由三次併購使國內分行家數倍增;2012年進入第3個10年,擘畫「深耕台灣、布局亞洲」策略,現在玉山銀行已經在11個國家地區有35個營運據點,未來將持續擴大並深耕海外布局。在玉山發展歷程的關鍵時刻,專業經理人團隊用智慧及精準的策略,加上超強執行力實現願景,資產規模在近十年以10%的年複合成長率迅速累積,獲利也屢創新高,金控今年前10個月獲利293億元,較去年同期成長31%、較去年整年成長12%;銀行前10個月獲利283億元,較去年同期成長35%、較去年整年成長15%,再創歷史新高。玉山金控董事長黃男州表示,壽險的加入是壯大金控版圖的重要里程,不僅有效的擴大資產規模及影響力,更可以打造以銀行、壽險、證券及投信在內的金融生態圈,提供以顧客為中心的完整產品服務。本案是合意併購,可望為股東、顧客、員工創造三贏的成果,並且以百分之百換股進行合併,玉山金與三商壽的股東可共同分享合併後的經營成果;玉山將以正面積極的態度與三商壽團隊展開溝通及討論,包括員工相關權益等重要議題,共同攜手打造完整的產品與通路,提供顧客更全面、一站式的金融服務體驗。黃男州董事長指出,本次併購案玉山內部組成超過50人的專案小組,並與專業的財務、精算、法律等領域專家顧問共同合作,進行詳細的盡職調查,並依循嚴謹的公司治理流程與相關法令規範,以“Affordable, Reasonable, Manageable”的ARM三大原則審慎進行,確保此交易規模是玉山可負擔的、交易條件是合理的、未來經營發展是可管理的。從三商壽的資產規模、營收規模、通路規模均是最適合玉山的保險公司,也符合玉山的長期發展策略。玉山金昨天以30.30元作收,漲0.15元,漲幅0.50%,成交量53,277張;三商壽的收盤股價為7.13元,跌0.08元,跌幅1.11%,成交量15,912張;三商則是以14.15元作收,跌0.10元,跌幅0.70%,成交量1,226張。

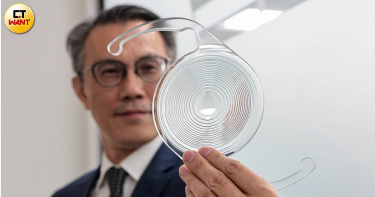

4千萬被詐騙1/奈米醫材美國子公司股利泡湯 詐團假帳號攪亂二樁好消息

一筆逾142萬美元(約新台幣4300多萬)股利,竟因一封冒名假帳號電郵,匯款瞬間憑空消失,驚動美國FBI,還嚇到台灣股民,全因該案總公司為新竹奈米醫材(6612),是我國唯一MIT人工水晶體大廠,股價一個月來跌破百元;總座接受CTWANT獨家專訪抱屈說「二件好消息,都被詐騙掩蓋了!」奈米醫材(6612)總經理陳秉淳一年前,從李威聯(William Lee)手中接掌職位,李為奈米共同創辦人之一,他現在專注醫材產品歐洲市場拓展與臨床研究;而最大股東、也是共同創辦人的董事長樂亦宏,則是負責集團全球整體營運。位於新竹生醫園區的奈米醫材,為首家進駐的生技業者,人工水晶體的生產、品管與包裝,皆在國內製作。(圖/黃耀徵攝)台灣總公司奈米醫材在今年9月8日當天下午5時許,發布重訊公告此詐騙事件,當天收盤股價107.5元,隔天大跌8%,至10月31日收盤股價88.6元,一個半月來跌了18.9元,跌幅17.5%。陳秉淳在10月下旬,於新竹生醫園區接受CTWANT獨家專訪,他提到的「好消息」,即是在7月前後宣布的「接獲客戶授權合約展期通知」、「人工水晶體產品通過歐盟醫療器材法規MDR認證」二樁大案。根據CTWANT調查,前者是奈米醫材起家「塗層」再獲世界眼科產品第一大廠的續約,意即到2030年該項營收穩定;後者即是奈米醫材取得歐盟證照,成為全球前15家取得MDR認證的人工水晶體廠商,取得該項優勢,接下來可加速開發歐洲市場搶得市佔率。奈米醫材塗層技術方面厲害之處,主要在於其多年累積的高專利技術,尤其是在人工水晶體的潤滑塗層上具有業界領先地位,從1993年至2024年間在美國取得多項塗層專利,且其塗層技術應用於全球最大的人工水晶體公司,成為全球約50%白內障手術使用的塗層技術源頭,可說是全球隱形冠軍。該公司的塗層不僅具備高潤滑性,能保障人工水晶體在手術過程中摺疊與植入時不損傷,也避免了術後的發炎反應,是眼科手術中重要關鍵技術;也因為奈米醫材的塗層技術授權給多個國際知名客戶,形成穩定的權利金收入和技術服務收入來源。奈米醫材2025年9月初,因為美國子公司電匯股利遭到電郵冒名假帳號詐騙,而引發股價波動。(圖/截自Yahoo奇摩股市)在營收與獲利上,奈米醫材2025年前三季累計營收約新台幣8.3億元,2025年第二季營收達5.67億元,前三季兩年度成長38%。陳秉淳說,奈米醫材營收來源主要分為三大類:權利金收入約佔20%,技術服務收入約佔18%,及人工水晶體等醫材、射出成型等銷售收入佔62%。其中,塗層技術授權和技術服務屬於穩定的獲利來源,該公司近年重點大幅拓展高毛利的人工水晶體、植入器等醫材完整產品線。儘管2025年上半年受臨床試驗費用和匯兌損失影響獲利有所壓抑,但毛利率仍維持在約59%,營業利益率約12%左右。奈米醫材的塗層技術在人工水晶體植入器件中具關鍵潤滑功能及業界領先的專利優勢,且授權收入穩定。該技術雖營收佔比相對於完整人工水晶體產品較小,但仍是其重要且持續增長的利基市場一部分。2025年該公司營收持續成長至約8億新台幣水準,並積極拓展全球市場,特別是歐洲與美國,且高階產品比重逐步提升,有助未來營利能力增強。

矽谷AI狂潮誰買單? OpenAI執行長坦言:確實有點泡沫化

在矽谷,人工智慧熱潮被一層層交易與投資推向高峰,但「泡沫」疑慮也愈演愈烈。本週OpenAI開發者日(DevDay)上,OpenAI執行長阿特曼(Sam Altman)罕見正面回應記者提問,承認「人工智慧的許多部分確實有點泡沫化」。他直言投資人難免會做出錯誤判斷,不少新創恐怕只是拿到一大筆資金後最終失敗,但強調在OpenAI「發生的是真實的事」。根據《BBC》報導,從英格蘭銀行(Bank of England)、國際貨幣基金組織(IMF),到摩根大通(JP Morgan)執行長戴蒙(Jamie Dimon),近來都警告人工智慧市場存在泡沫風險。戴蒙表示,大眾對未來的不確定性「應該抱持更高警覺」。同一時間,在矽谷電腦歷史博物館(Computer History Museum)的座談會上,資深AI創業者卡普蘭(Jerry Kaplan)回憶自己歷經四次泡沫,直言這一回規模比網際網路時代更龐大;若泡沫破裂,拖累的將不只是AI產業,而是整體經濟。史丹佛商學院(Stanford Graduate School of Business)教授阿德馬蒂(Anat Admati)提醒,泡沫往往要在崩潰後才能確定,「很難在當下精準定時」。市場數據顯示,AI相關企業已貢獻美股今年約80%的漲幅;研究機構Gartner預估,全球AI支出在2025年底前可能達到1.5兆美元(1.1兆英鎊)。身處風暴中心的OpenAI近月連番宣布巨額交易,上月與晶片巨頭輝達(Nvidia)簽下1000億美元協議,以其先進晶片建構資料中心;幾天前又宣布向AMD採購數十億美元設備,甚至可能成為該公司最大股東之一。此外,微軟(Microsoft)、甲骨文(Oracle)與日本軟銀(SoftBank)都在OpenAI的資金網中扮演要角;甲骨文更參與資助德州阿比林(Abilene,Texas)的「星門」(Stargate)資料中心計畫。這些複雜的融資安排,被矽谷觀察人士批評為「循環融資」或「供應商融資」,也就是供應商投資客戶,客戶再回頭大量採購產品,進一步推高需求。阿特曼承認這些貸款前所未見,但反駁稱OpenAI的營收成長同樣史無前例。不過,值得注意的是,OpenAI至今仍未實現獲利。有人甚至聯想到過去加拿大電信巨擘諾特爾(Nortel)的失敗案例:該公司透過貸款扶持客戶,最終反而加速自身崩潰。輝達執行長黃仁勳(Jensen Huang)則替此類交易辯護,他認為OpenAI沒有義務用輝達投資的錢再購買輝達產品,合作重點在於「扶植整個生態系統」。但卡普蘭警告,過熱跡象已現:許多公司宣布的計畫遠超過其資本能力,散戶則爭相追逐AI概念股。本週AMD股價飆升,被視為投資人試圖分享ChatGPT熱潮的明顯信號。更令人憂心的是基礎建設風險。卡普蘭指出,在偏遠沙漠地帶大規模興建資料中心,最終可能因缺乏責任承擔而成為環境災難。即便如此,部分業內人士仍認為過度投資未必全然是壞事。Hugging Face產品主管傑夫.布迪耶(Jeff Boudier)表示,正如網際網路在電信產業過度投資的「灰燼」上誕生,AI基礎設施的超額建設或許帶來金融風險,但也可能孕育新產品與新體驗。

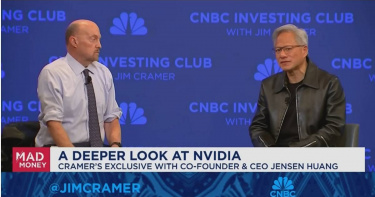

黃仁勳笑談33年恩怨!曝輝達與英特爾從「仇敵」變「戀人」

輝達(Nvidia Corp.)執行長黃仁勳(Jensen Huang)在美東時間6日接受美國財經節目《Mad Money》主持人克瑞莫(Jim Cramer)專訪時,回顧了與長年競爭對手英特爾(Intel Corp.)之間的恩怨,並笑稱:「英特爾花了33年試圖幹掉我們。」然而,輝達如今卻投資英特爾50億美元,成為對方的最大股東之一,這也讓他直言,「我們現在是戀人,不是鬥士。」綜合美媒報導,這場戲劇性的轉折,起於2025年9月2家公司宣布的「多世代合作夥伴關係」(multi-generational partnership),雙方將共同開發專為超大型資料中心、企業用戶及消費者市場設計的客製化資料中心與個人電腦產品。這項合作不僅象徵2大晶片巨頭的聯手,也顯示AI時代的商業生態正迅速重塑。黃仁勳表示,這次合作的成形,源於他與英特爾執行長陳立武之間長久的私人友誼。他強調,這不只是單純的技術合作,而是1種能讓雙方「共同勝出」的夥伴關係。他在節目中說道:「我能想像一個雙方共贏的未來。英特爾將為我們打造一款客製化微處理器,而我們也會為1個全新的市場設計另1款客製化晶片。這意味著這次合作將誕生2款全新產品。」黃仁勳還透露自己如今也是英特爾的股東之一,並得意的笑稱:「自從我投資以來,它的股價大概漲了50%左右。」根據金融數據平台《Benzinga Pro》資料,英特爾的股價在過去1個月上漲了51.84%,今年以來更大漲83.83%。黃仁勳指出,這項合作能幫助2家公司一同滿足市場對AI硬體日益增長的需求。他開玩笑說:「每次我們發表主題演講,所有人的股價都會上漲;但當別人發表時,我們的股價卻會下跌。」他接著補充:「我們對未來的看法是包容性的,這不只是輝達的未來,也是整個產業的未來。」至於中國封殺輝達AI晶片一事,黃仁勳則指出,中國現在是非常龐大和重要的市場,「但讓我們退一步來看,政策制定者希望美國能取得好的結果,川普總統希望美國贏得人工智慧競賽。這是一個重要的技術時期,人工智慧將成為每個國家的基礎和變革。」黃仁勳續稱:「所以問題是,如何做到這一點?我們真的希望世界建立在美國的技術體系之上,包括中國的開發者。正如我們希望全世界都建立在美元之上,都使用Windows、AWS(亞馬遜雲端運算服務)或Apple一樣。所以,這就是一個平衡點,我們如何確保美國公司一方面獲得最好的技術,另一方面又能向中國公司提供技術,以便中國能夠在美國技術的基礎上發展。這種技巧,這種細微差別,是一種微妙的平衡,也是政策制定者必須努力解決的問題。我希望我們能找到1個好的平衡點。」談及美國對中國的科技圍堵時,黃仁勳解釋,科技出口禁令對美國公司的長期發展並非沒有好處,該政策可能會損害中國公司的利益,但從長遠來看,對美國公司的損害更大,「所以我認為,我希望大家能夠理解這個觀察,這個認知,以及人工智慧產業的本質。我希望有一天我們能夠回到中國,世界上每個國家都在使用美國的技術。」

涉強迫人口從事虛擬幣詐騙 美國制裁緬柬19家實體與數名中國籍主謀

美國財政部外國資產管制辦公室(OFAC)8日宣布,對多個在緬甸和柬埔寨運作的東南亞大型詐騙園區實施制裁,指它們強迫被販賣者進行虛擬貨幣投資詐騙活動,每年向美國人騙取了數以十億計美元。被列入制裁清單的個人包括賭業大亨佘智江,據稱他也是惡名昭彰的緬甸「KK園區」幕後金主之一。總計19個實體遭到制裁,其中9個位於以虛擬貨幣投資詐騙中心著稱的緬甸克倫邦米瓦迪鎮水溝谷,另10個位於柬埔寨施亞努市等地。美財政部的聲明說,水溝谷詐騙中心受到緬甸叛軍團體「克倫民族軍」(KNA)的庇護。商人佘智江(Zhijiang She)與KNA領袖蘇奇圖在這處緬泰交界地區,創立了詐騙中心園區亞太新城。位於緬甸東部邊境的米瓦迪(Myawaddy)分為北、中、南三大區。北邊是水溝谷的亞太新城,中間是米瓦迪市區,南邊則是KK等園區。據稱佘智江也是「KK園區」幕後金主之一,長期遭中國通緝,他於2022年在泰國落網,但拒絕被引渡至大陸。美財政部聲明指出,亞太新城的詐騙分子以謊言引誘來自世界各地的受害者,強迫他們為犯罪集團從事網路詐騙活動。據逃出來的受害者稱,他們被關押起來,直至家人支付贖金,還因未完成任務而遭受毆打,甚至被迫賣淫。美財政部說,佘智江1982年生於中國大陸湖南省,是亞太新城園區的創辦人和最大股東,擁有緬甸和柬埔寨國籍,多年來一直使用佘倫凱(Lunkai She)等多個化名活動,經營一個詐騙中心帝國。美財政部將佘智江與數名克倫民族軍官員,以及他們合作經營的多家實體,列入「特別指定國民清單」(SDN),將會受到美國的經濟制裁,包括凍結資產、禁止交易及限制進入美國金融系統。美財政部還對位於柬埔寨施亞努市的多家實體及其所有人、經營者實施制裁,包括TC資本有限公司和其創辦人董勒成(Lecheng Dong);董出生在中國雲南省,曾任雲南省政協委員,在移居柬埔寨前,他因洗錢於2018年在大陸被定罪。

特斯拉祭出1兆美元薪酬方案 馬斯克或成全球首位「兆萬富翁」

特斯拉(Tesla)董事會近日公布1項創企業史上紀錄的薪酬方案:若執行長馬斯克(Elon Musk)能在未來10年間達成目標,他的個人財富將可能突破2兆美元,成為全球首位「兆萬富翁」,同時持股比例將從目前的13%至16%左右,提升至25%以上,進一步鞏固對特斯拉的掌控力。綜合外媒報導,根據特斯拉向美國證券交易委員會(SEC)提交的文件,這份方案將授予馬斯克高達1兆美元的獎勵。條件是將特斯拉的市值,從目前略高於1兆美元,推升至8.5至8.6兆美元,等於要在10年間成長近8倍。若達成目標,馬斯克最多可再取得公司12%的股份。董事會強調,馬斯克將不會獲得固定薪資或現金獎金,所有薪酬完全與績效掛鉤,延續2018年方案的模式。馬斯克曾公開表示,類人型機器人「Optimus」可能最終占特斯拉價值的8成,並預測公司市值有望達到25兆美元。新的計畫正與這一願景相互呼應:獎勵條件包括利潤與市值目標,同時與新產品掛鉤,例如部署100萬輛「無人計程車」(robotaxis)與交付100萬台人工智慧類人機器人。支持者認為,馬斯克將特斯拉從小眾電動車新創帶向全球最有價值的汽車製造商,他的遠見與執行力值得如此獎勵。特斯拉董事丹霍姆(Robyn Denholm)與威爾森-湯普森(Kathleen Wilson-Thompson)甚至直言,他是公司的「遠見領袖。」然而,批評聲浪也不容忽視。波士頓學院法學院教授奎因(Brian Quinn)稱這是1份「荒謬龐大的薪酬方案」。倫敦券商AJ Bell的分析師科茨沃斯(Dan Coatsworth)則質疑,一個人是否真的能值這麼多錢。他指出,董事會一方面擔心馬斯克的政治言行可能成為公司負擔,另一方面卻幾乎任由他開出任何條件留任。還有批評者認為,作為特斯拉最大股東的馬斯克,已經有足夠動力推動公司發展,再給予這種巨額獎勵,恐導致股份稀釋與治理風險。報導補充,2018年的薪酬方案至今仍纏訟不休。當年馬斯克原本可獲得558億美元獎金,但法院裁定部分投資人勝訴,認為目標設定不當。特斯拉已提出上訴,預計下月審理。新方案則設下比當年高出28倍的利潤目標,並加強治理規範。文件披露,特斯拉成立了1個由獨立董事組成的特別委員會,審查並批准這項計畫,並將於今年11月提交股東投票決定。然而,在馬斯克身上,商業與政治的界線越來越模糊。除了特斯拉,他還同時經營太空探索技術公司(SpaceX)、神經科技和腦機接口公司「Neuralink」、人工智慧公司「xAI」,以及無聊公司(The Boring Co)。2022年,他更以440億美元收購社交平台X(原Twitter),並投入大量時間經營。他的政治立場同樣備受爭議。今年稍早,特斯拉在歐洲的銷量暴跌40%,部分分析師將其歸因於馬斯克公開支持極右翼政黨,以及他與美國總統川普(Donald Trump)短暫卻激進的合作。7月,他甚至宣布計畫創立第3政黨「美國黨」(America Party),此舉再度引發外界對其無法專心經營商業帝國的憂慮。對此,特斯拉董事會還呼籲股東反對「政治中立」提案,該提案原本將擴大董事會對馬斯克政治活動的監督。儘管外界質疑聲浪不斷,特斯拉董事會與多數股東似乎仍選擇支持馬斯克。獨立公司治理顧問公司「Soundboard Governance」總裁齊亞(Douglas Chia)直言:「基本上,馬斯克想要什麼,董事會與股東就會給他什麼。再荒謬,他們也會通過,我毫不懷疑。」消息公布後,特斯拉股價隨即上漲約3%。但無論市場如何反應,這份創紀錄的薪酬方案已經凸顯了一個事實:在特斯拉的未來版圖中,馬斯克的地位幾乎不可能撼動。

市值蒸發逾570億 股神巴菲特認投資失誤:對卡夫亨氏拆分失望

卡夫亨氏(Kraft Heinz,KHC)2日宣布,將於2026年底前拆分為兩家獨立上市公司,以簡化營運並專注不同市場。然而這一舉動卻引來最大股東「股神」華倫巴菲特(Warren Buffett)直言失望。消息公布後,公司股價當日下跌超過7%。根據外媒的報導,2015年巴菲特旗下的波克夏(Berkshire Hathaway)與巴西私募股權公司3G資本聯手,推動卡夫食品與亨氏的570億美元合併案,期望打造全球食品巨擘。然而隨著消費者逐漸轉向新鮮與健康產品,對包裝加工食品需求下滑,卡夫亨氏營收陷入停滯。近十年來,公司市值蒸發逾570億美元,跌幅約60%,部分資產更因減值而損失150億美元。3G資本已於2023年悄然清倉,波克夏則持續持有27.5%股份,成為最大股東。巴菲特2日接受《CNBC》採訪時坦言:「把它們放在一起當然不是好主意,但我也不認為拆開就能解決問題。」他承認對這一決定「感到失望」,並重申波克夏將維護公司與股東最大利益。依據公告,卡夫亨氏將拆分為兩家獨立公司,一為「Global Taste Elevation Co.」,主攻醬料、塗抹醬與調味品,包括亨氏番茄醬等;二為「North American Grocery Co.」,專注北美市場主食品牌,涵蓋Oscar Mayer、Kraft Singles、Maxwell House、Lunchables等。現任執行長Carlos Abrams-Rivera將領導「North American Grocery Co.」,董事會則為「Global Taste Elevation Co.」尋找新領導人。執行主席Miguel Patricio表示,分拆將「釋放各品牌的潛力,並優化資源配置」。市場對此舉反應分歧,TD Cowen分析師Robert Moskow指出,食品企業往往高估規模優勢,拆分雖能減少官僚低效,卻難以改變消費者對加工食品需求下滑的趨勢。雅虎財經執行編輯Brian Sozzi亦評論:「更多的行銷支持並不是靈丹妙藥。」對巴菲特而言,卡夫亨氏的分拆象徵著他少數公開承認的投資失誤之一。隨著年底將把波克夏的接班棒子交給格雷格阿貝爾(Greg Abel),這樁耗資巨額卻以失敗告終的合併案,也成為重要警示,即使是最具標誌性的品牌,也無法超越消費者口味的變化。

巴菲特又加碼!持股「這家日商」破10% 激勵股價28日走揚創今年新高

股神巴菲特(Warren Buffett)旗下波克夏海瑟威(Berkshire Hathaway)再度下注日本公司,對三菱商事的持股提高至10.23%,利多消息帶動三菱商事今(28)日股價走揚,創1年多來新高。三菱商事今日發布聲明表示,波克夏透過旗下保險事業National Indemnity,對三菱商事的持股數將從原先的3億8904萬3900股增加至3億9093萬3900股,持股比重由9.74%提升至10.23%,成為三菱商事最大股東,此舉顯示波克夏對日本商社的前景持續看好。受惠利多消息帶動,三菱商事今日股價盤中扭轉跌勢,一度上漲2.9%,達到2024年7月以來的最高盤中水準,並創近三周最大漲幅。五大商社的其他四家也連袂走揚,伊藤忠商事、丸紅、住友商事、三井物產股價勁揚,推升日經225指數上揚0.73%。巴菲特自2019年7月起開始入手日本五大商社股票,2020年首次揭露對日本五大商社投資以來已多次加碼。根據巴菲特今年2月的最新致股東公開信內容指出,五大商社已同意「適度」鬆綁10%持股上限,意味波克夏還有加碼空間。截至目前,波克夏在三菱商事的持股率突破 10%,其餘四大商社的持股比例則落在8%至9.5%之間。巴菲特在股東信及訪談中反覆強調,將長期持有日本商社,並視其為波克夏全球投資版圖的重要一環。

澳洲達美樂股價暴跌!83歲速食教父出山 宣布轉型「天天低價」模式

澳洲連鎖披薩品牌Domino’s(達美樂)近年營收嚴重下滑,2025財年從前一年的9,600萬澳元(約新台幣20.16億元)獲利,轉為虧損370萬澳元(約新台幣7,770萬元),是自20多年前在澳洲證交所上市以來的首度虧損。如今澳洲達美樂宣布重大轉型策略,將終止長期以來依賴的折扣與優惠券行銷,轉而採用類似五金通路Bunnings的「天天低價」模式。澳洲媒體《The Nightly》報導,現年83歲的達美樂執行董事長柯溫(Jack Cowin)表示,過去過度依賴優惠券的經營模式,已導致消費者「非折扣不買」,更對營運流程與加盟商獲利造成負面影響,「我們的生意一直建構在折扣上,這複雜了點餐流程,也侵蝕了利潤」。據了解,柯溫是澳洲速食界的重量級人物,1971年從加拿大移民至澳洲後,創辦了漢堡連鎖品牌Hungry Jack’s(漢堡王的澳洲版),成功將美式速食文化引進當地。他也是澳洲達美樂的最大股東,持股達25%,並長年參與企業經營決策。今年7月,在新任執行長范戴克(Mark van Dyck)突然辭職後,柯溫緊急出任執行董事長,親自掌舵領導轉型。報導指出,澳洲達美樂2025財年從前一年的9,600萬澳元獲利,轉為虧損370萬澳元,是自20多年前在澳洲證交所上市以來的首度虧損。此外,達美樂2025年度營收年減3.1%,為23億澳元(約新台幣483億元),同店銷售下滑0.2%,與去年同期的1.5%成長形成鮮明對比。財報發布後,澳洲達美樂股價暴跌22%,收在每股15.10澳元,較2021年疫情高峰期的超過160澳元已大幅回落。因應大幅虧損,2025財年內澳洲達美樂關閉了全球312家營運不佳的門市,其中多數位於日本,並因此認列1.623億澳元(約新台幣34.08億元)的資產減損。目前全球還剩3,529家門市,分布於澳洲、紐西蘭、歐洲與亞洲。柯溫表示,公司正進行「積極的成本削減計畫」,未來將專注於簡化流程、強化品牌形象,以及維持穩定且具有競爭力的價格,「我們可以透過更有效率的價格策略、控制成本、強化廣告投入來改善業績。」達美樂也宣布,未來將終止定期折扣與促銷活動,改為提供穩定透明的定價,類似於Bunnings所採行的「每日低價」策略。

從「必須辭職」到「我們要入股」 川普戲劇性轉折曝光與英特爾「微妙關係」

英特爾新任執行長陳立武(Lip-Bu Tan)上任僅5個月,就遭逢上任後最大危機。8月初,白宮外傳總統唐納德・川普(Donald Trump)因其過往與中國軍方的牽連,要求其下台;英特爾高層隨即連夜滅火,緊急安排在華府的說明行程。8月10日,陳立武飛抵華盛頓,11日進入橢圓形辦公室,當面向川普與商務部長魯特尼克(Howard Lutnick)、財政部長貝森特(Scott Bessent)解釋自身背景與英特爾在美國製造的重要性,試圖扭轉情勢。根據《華爾街日報》(Wall Street Journal)報導,而這場會談結果讓風向驟變。川普不再堅持撤換人事,但交換條件是將2022年《晶片法案》(CHIPS Act)中原本承諾給英特爾、尚未撥付的近89億美元補助,改作購買公司約10%股權,政府並以小幅折扣入股,成為最大股東;已撥付的22億美元補助維持不變。雙方另設保護條款:若英特爾未來出售多數製造業務,政府可再折價增持5%,等同為「賣廠」設下一道毒丸。這場急轉直下的政治與產業交會,源自7月底陳立武曾任職的益華(Cadence)以1.4億美元和解違規對華輸出技術案。8月7日早上川普在Truth Social發文稱「英特爾執行長有嚴重利益衝突,必須立刻辭職」。英特爾股價當日承壓,董事會與顧問團隊火速啟動危機應對,促成上述會面。川普事後在橢圓形辦公室說「他進來,見了我,我很喜歡他,我說『美國應該擁有英特爾的10%。』他說『我會考慮。』」但資本結構的劇烈調整,並未解決英特爾最核心的技術與接單困境。英特爾是於1968年由諾伊斯(Robert Noyce)與摩爾(Gordon Moore)所創辦的半導體巨擘,在PC時代靠奔騰與「Intel Inside」聲名大噪,卻在手機與AI浪潮掉隊,設計端被輝達(NVIDIA)領先,製造端被台積電(Taiwan Semiconductor Manufacturing Company, TSMC)與其他對手超越。英特爾前任執行長基辛格(Patrick Gelsinger)大力遊說《晶片法案》,為英特爾爭取約110億美元補助與110億美元貸款,用於俄亥俄與亞利桑那等地擴產,但專案推進緩慢、本業轉型卡關,延誤層出不窮。英特爾目前市值約1100億美元,僅剩網路泡沫高峰時的一小部分,自去年初以來累跌約50%。今年3月走馬上任的陳立武拒絕分拆虧損的製造部門,稱自己「接手了一副很爛的牌」。7月他宣布年底前裁員15%、取消數十億美元投資、再度延後耗資200億美元的俄亥俄新廠進度,並在內部備忘錄強調「不再有空白支票」。英特爾第二季製造部門單季虧損達32億美元,外界擔憂財務壓力與技術追趕雙重夾擊。智庫蘭德公司顧問吉米・古德里奇(Jimmy Goodrich)評估「英特爾需要大量幫助,而美國也需要英特爾」,期盼這筆入股能帶來正面連鎖效應。白宮在尋求「更多幫助」的同時,也試探產業合作的可能。魯特尼克近月向多家科技巨擘諮詢,甚至探詢台積電、超微(Advanced Micro Devices, AMD)、美光(Micron)是否存在與英特爾交易的空間。會後不久,日本軟銀集團(SoftBank Group)由孫正義(Masayoshi Son)領軍拋出20億美元投資,與其在海湖莊園(Mar-a-Lago)承諾於美國投入至少1000億美元AI資本的步調一致。市場也傳出,軟銀年初曾討論過收購英特爾製造資產的可能性。但錢並非萬靈丹。伯恩斯坦分析師拉斯岡(Stacy Rasgon)直言,20億美元加上89億美元換股,放在動輒百億級的先進製程投資面前「稱不上改變賽局」。美國政府的當務之急,是協助英特爾盡快在美國量產最先進晶片;這意味著必須撮合關鍵客戶下單。陳立武近期已會見多家潛在客戶,包括蘋果執行長庫克(Tim Cook),爭取對下一代製造節點的承諾。川普也公開讚許庫克與輝達執行長黃仁勳(Jensen Huang)加碼美國投資。不過,在需提前數年規劃的高度專業化製程中,要讓客戶從台積電轉單至英特爾,缺乏強大誘因恐難實現。回到這樁「從喊退場到同桌簽約」的戲劇性回合,耶魯大學管理學院講師穆昆達(Gautam Mukunda)用《星際大戰》比喻「這有點像黑武士的轉折,關係能在一場會議後劇烈翻轉,就也可能再次翻轉。」陳立武與魯特尼克在商務部合影、步伐輕快;隨後在橢圓形辦公室與總統共同簽下政府入股文件,川普還提出要親自把名字簽上去,並說他希望能「讓英特爾再次偉大」。下一步,則看英特爾能否把政策紅利轉化為實際訂單與可量產的先進製程。

川普稱政府已持有英特爾10%股份 推動晶片產業復甦

晶片大廠英特爾(Intel)於週五宣布,美國政府將斥資89億美元入股英特爾,購買價格為每股20.47美元,總計持股9.9%,成為英特爾最大單一股東。該筆資金將由尚未發放的「晶片與科學法案」(Chips Act)補助款57億美元,以及「安全核心國安計畫」(Secure Enclave)提供的32億美元撥款所組成。綜合外媒報導,對此,英特爾執行長陳立武(Lip-Bu Tan)在聲明中表示:「我們感謝總統與行政部門對英特爾的信任,未來將持續推動美國科技與製造業的領先地位。」英特爾強調,美國政府此次投資為「被動性質」,不會在董事會中佔有席次,也不享有資訊權。另根據協議,美國政府還獲得一項5年期的認股權,以每股20美元的價格,得以在未來某個時點、若英特爾在其晶圓代工事業的持股比例低於51%時,額外取得英特爾5%的股份。美國商務部長霍華德盧特尼克(Howard Lutnick)也在社群平台上發文表示:「這項歷史性協議將強化美國在半導體領域的領導地位,既有助於經濟成長,也能鞏固美國的科技優勢。」在消息公布前,投資公司Vanguard原為英特爾最大股東,持股約8.4%,根據FactSet數據顯示,這項新投資使得美國政府超越其成為單一最大股東。美國總統川普同日在白宮受訪時也透露:「英特爾已同意讓出10%的股權給政府,我認為這對他們而言是一筆很棒的交易。」受利多激勵,英特爾股價週五收盤大漲5.5%,報每股24.80美元。不過在盤後交易中小幅下跌1%。此外,英特爾本週稍早也宣布,來自日本軟銀(SoftBank)的20億美元投資案正式敲定。該筆投資正值英特爾與美國政府討論股權合作之際,形成連鎖利多效應。

永豐餘新局1/十月合併京城銀新挑戰 何奕佳「有意願進入銀行董事」老父開心不已

永豐金(2890)旗下永豐銀行將在10月1日合併京城銀行,合計191家分行及兩家銀行數位系統的虛實整合,令業界充滿期待,而耕耘生技業24年的49歲何奕佳「有意願進到銀行董事會」,參與這一役,更是讓永豐餘大家長何壽川與張杏如夫婦充滿期待。2024年,可說是金融界併購史上非常熱鬧一年,京城銀行大股東蔡天贊、戴誠志親口說要出售,引來多家金控出價搶親,12月27日晚間公布,由永豐金控以600億得標,今年7月董事會拍板 10月1日為股份轉換基準日。這樁喜事最令業界吃驚的,除了京城銀行最後花落永豐金,還有在今(2025)年6月20日,永豐金召開董事會通過指派子公司永豐銀行第十二屆法人董事之代表人,名單上出現「何奕佳」,這是2020年大股東永豐餘何家宣布退出永豐金控後,暌違五年,首度見何家身影,尤其在併購京城銀行肩挑大任時刻。今年49歲的何奕佳對踏入金融圈一事,CTWANT記者調查,何壽川、張杏如夫婦「對女兒躍躍欲試,企圖心強烈」,給予全力支持。永豐餘大家長何壽川近年來專研「醣經濟」,與妻子、擔任信誼基金會董事長張杏如常出席親子教養、ESG等公益活動。(圖/報系資料)永豐金控前身為2005年建華金控與台北國際商業銀行合併後,由台北商銀最大股東永豐餘集團主導經營權,隔年更名為永豐金融控股公司;何壽川出任過永豐金董事長,其子何奕達也擔任金控董事、永豐銀行董事與副董事長。「兩家銀行都是從中小企業銀行起家,門當戶對,接下來合併上的數位系統對接融合與發展,非常重要。」消息人士告訴記者,「何壽川對於金融體系的數位轉型,相當關切與支持。這一役,需要更多元化人才的經驗。」這位消息人士分析,「此時此刻,是永豐金控透過併購擴展市場的契機。何奕佳有意願進到銀行董事會,可說是天時地利。」其實,何奕佳在永豐餘的有機事業耕耘二十多年,經營有機蔬果、真食物等觀念,從無到有,花多少心力遊說大家認識有機,累積豐富的虛實通路經營經驗,如今進入永豐銀董事會,是另一項全新挑戰。何奕佳雖是何壽川的掌上明珠,但在永豐餘龐大事業體裡,公主的基層訓練沒少過。她從美國布朗大學政治系畢業後,先是被派到大陸昆山偏鄉管農場,曾過上冷飯糊蛋黃的日子。2000年回台成立永豐餘生技,在南澳有機農場種菜養雞、擴大契作,五年後打出「Green & Safe」品牌,提倡「從產地到餐桌」,開起門市及齊民市集火鍋連鎖,2014年再開「山海樓」,主打台灣手工台菜高端餐廳。元太科技股價在2024年10月突破300元,圖為董事長李政昊。(圖/報系資料)從小練芭蕾、大學念政治的何奕佳,意外進入「無添加健康飲食的最後一哩路」,與父親何壽川有關。何奕佳曾自述父親15歲時罹患肝病,讓她立志推廣健康飲食,2020年爆發Covid-19疫情,她還親自下廚示範。「我只是用簡單的理念,透過無殘留物的原始食材,提供真食物,也就是食品成分越簡單越好,讓吃進去的食物回歸天然,減少身體的負擔。」何奕佳提起她的初衷,「我們的協力廠商所代工製作出的食品,強調的就是要好吃,總不能逼老公孩子吃難下嚥的食物」。何奕佳的丈夫李政昊,現為元太科技(8069)董事長,夫婦育有一子,何壽川2016年將部分永豐金股票轉給何奕佳的獨子,顯示對第三代寄予厚望。如今,這位健康時尚的永豐餘公主進入金融領域,她在新戰場的表現,勢將受到矚目。

全球第二女富豪是她!身價近3兆台幣 「低調繼承人」富過一般人想像

在世界頂尖富豪榜上,有一位名字鮮少出現在媒體頭條的女富豪,她就是法國企業家法蘭索瓦絲·貝當古·梅耶爾(Françoise Bettencourt Meyers),擁有高達953億美元(約新台幣3兆元)的驚人財富。根據《富比士》即時億萬富翁榜(Forbes Real-Time Billionaires List),她是全球第二富有的女性,也是全球第20大富豪。綜合外媒報導,儘管擁有令人咋舌的財富,72歲的梅耶爾卻極為低調,不靠創業、不靠網路科技,而是繼承自家族的美妝帝國L’Oréal(萊雅集團)。梅耶爾是歐萊雅創辦人舒勒(Eugène Schueller)的外孫女;其母貝當古(Liliane Bettencourt)是舒勒唯一的女兒,於1957年繼承全部資產,而梅耶爾則在2017年母親過世後,接掌龐大的家族財富。目前,梅耶爾擁有萊雅集團33%的股份,是公司最大股東,並擔任家族控股公司董事長、萊雅集團董事會成員,持續對企業運營具有重大影響力。隨著萊雅集團的全球業務在電商與美容市場持續擴張,梅耶爾的財富穩定增長,也讓她穩居世界富豪之列。梅耶爾出生於天主教家庭,但在嫁給企業家梅耶爾(Jean-Pierre Meyers)後改信猶太教,並將兩個兒子撫養為猶太人。據傳,梅耶爾的丈夫是二戰期間在奧斯威辛集中營遇害的一位猶太拉比的後代。儘管身為全球頂尖富豪之一,梅耶爾一向行事低調,甚少出席公開活動,與許多高調經營社群媒體的富豪形象形成強烈對比。若以其財富換算,梅耶爾甚至能為全美3.3億人口購買NBA門票(以每張135.7美元計算),觀看金州勇士與洛杉磯湖人的比賽,並加贈每人一顆官方NBA球(每顆44美元),而她帳戶中仍可剩下約330億美元資產。目前,《富比士》將梅耶爾資產評估為953億美元,而彭博億萬富豪榜則略高,為959億美元,排名全球第19位(不含創辦人彭博本人)。不過,這些數字仍會因股價波動與匯率變動有所起伏。儘管媒體曝光不高,梅耶爾卻持續透過家族對萊雅集團的控制,在全球美容產業與女性經濟影響力上發揮深遠作用。

中華電信說投資金額祕密 王鴻薇:《零日攻擊》大賣芒果乾

聯電創辦人、罷免藍委徐巧芯領銜人曹興誠所投資的台劇《零日攻擊ZERO DAY》將在8月上映,內容觸及台海戰爭故事背景,引發各界關注。對此,國民黨立委王鴻薇30日表示,該劇是「罷免團體及特定人士一直大賣芒果乾的產品」,由文策院及中華電信為主要投資人。日前她發函詢問中華電信詢問投資金額,卻收到回覆稱「投資條件及合約規範是營業秘密,無法提供」,她也質疑中華電信根本是「迴避監督」,企圖以商業機密掩飾、以公共資源参與政治產品。王鴻薇30日於臉書發文,指出台劇「零日攻擊」將要在近日上映,「這是去年至今罷免團體及特定人士一直大賣芒果乾的產品。」並說明,726的投票結果證明了,堅定守護中華民國的民主自由,及台灣社會的多元包容是多數人的共識,以抗中保台當神主牌而四處出征、製造對立、抹紅各種異見人士,不為台灣社會所接受。王鴻薇接著指出,「零日攻擊」是由文策院及中華電信為主要投資人,文化部「黑潮計畫」補助7131萬4000元,而文策院則用國發基金投資4170萬元,打造這部斥資2億多的電視劇。王鴻薇也質疑,該劇政府就投資和補助了1.1億,曹興誠投資2000萬元,「那中華電信到底投資了多少?」王鴻薇表示,自己的辦公室日前發函詢問中華電信,卻收到回覆表示「投資條件及合約規範是營業秘密,無法提供」。(圖/取自王鴻薇臉書)王鴻薇附上照片表示,自己的辦公室日前發函詢問中華電信,卻收到回覆表示「投資條件及合約規範是營業秘密,無法提供」。對於中華電信回覆內容,王鴻薇則批,中華電信雖然已經公司化,然而交通部仍然是持股達35%最大股東,其所投資來源也是取之於廣大股東,應有讓社會知道的義務。最後,王鴻薇說,況且該部劇是由具有重大爭議的罷團領銜人曹興誠所投資,甚至被包裹上政治目的。「中華電信企圖以商業機密掩飾、以公共資源参與政治產品,根本是迴避監督,民進黨利用國家機器遂行政治目的莫此為甚。」

批泰山公司嚴重損害利益 街口金科發5點聲明:不排除民事求償

街口金科與泰山公司民事官司未了,街口金科24日由委任律師王裕文發出5點聲明,表示投資款用於街口集團整體發展,一切合法使用,街口金科始終保持開放態度,希望能與泰山公司溝通以解決問題,無奈從未得到泰山公司回應,反批泰山公司已嚴重損害街口電子支付之利益,若泰山公司堅持不願溝通且持續傷害街口金科,街口金科不排除向泰山公司請求民事損害賠償。街口金科5點聲明如下一、 街口金科與泰山公司簽訂之合約為「投資合約」,街口金科自然是將投資款用於街口集團整體發展,一切合法使用。二、 泰山公司於112年8月間,向臺北地方法院民事庭起訴請求街口金科返還上開投資款後,街口金科因該案件導致證交所認為街口金科股權無法確定並拒絕街口金科之上市計劃。然為了符合股東對於上市之期許,另成立街口網路金融科技股份有限公司(下稱「街口網金」),擬以街口網金作為上市主體而街口金科則為最大股東,此計劃早已進行,且皆有向證交所報告,此計劃與街口金科及泰山公司之民事一審判決結果毫無相干。三、 街口金科始終保持開放態度,希望能與泰山公司溝通以解決問題,無奈從未得到泰山公司回應。至今泰山公司不但不願意溝通,還不斷以媒體製造不實輿論傷害街口金科及其子公司,街口金科實無法理解其目的。泰山公司此舉並非公司正常之經營之道,更非維護泰山公司全體股東利益之方法。街口金科依然希望能解決問題,並早已於114年7月17日即上週四向泰山公司提出和解方案,惟至今尚未收到泰山公司任何回應。四、 街口金科之子公司街口電子支付,長期經營有成,持續維持電子支付龍頭地位,今年上半年更僅虧損新台幣1,900萬元,已近轉虧為盈,未來發展可期,無奈泰山公司不願以溝通解決問題,選擇以媒體惡意攻擊,已嚴重損害街口電子支付之利益。若泰山公司堅持不願溝通且持續傷害街口金科,街口金科不排除向泰山公司請求民事損害賠償。五、 關於街口金科與泰山公司之民事訴訟,街口金科重申並未做錯任何事且無法認同一審判決之理由,該些理由均無益解決爭議。二審審理程序即將於7月28日第一次開庭,期盼司法能還用心經營且無過錯之街口金科公司一個公道。

LINE Pay明年與一卡通分手 從第三方支付升格專營電支

電子支付市場好戲不斷,金管會17日核發連加網路(LINE Pay)電子支付機構業務許可函,LINE Pay將從第三方支付升格成為國內第10家專營電支業者,最晚2026年中上線。由於LINE Pay具備LINE生態系優勢,預料用戶成長後發先至,直取電支龍頭大位。LINE Pay早在2017年就布局電支,先藉由增資取得一卡通公司3成持股,成為單一最大股東,推出「LINE Pay一卡通帳戶」,未料經營理念分歧,LINE Pay最終於2021年出清一卡通持股,僅剩單純業務合作,隨LINE Pay取得電支業務門票,雙方將分道揚鑣。LINE Pay將設立全資子公司「連加電子支付公司」經營電子支付,目前規畫沿用最早與一卡通合作時所使用的「LINE Pay Money」作為品牌名稱,屆時LINE Pay用戶都需重新申請成為LINE Pay Money用戶。電支業者分析,LINE Pay雖是10家專營電支最後進場的,但擁有LINE生態圈優勢,推估用戶成長「會像飛的一樣」,快速取代目前一卡通地位,甚至超越。反觀一卡通從LINE Pay裡被「請走」後,使用上相對不便,用戶恐大幅流失,是這場變局中受傷最重的。金管會強調,持續關注LINE Pay與一卡通明年分手的辦理情形,確保雙方客戶權益保障,未來一卡通Money用戶仍可使用一卡通獨立APP轉帳給好友。