知名分析師

」 美股 台積電 蘋果 股價 輝達

金主爸爸上車囉!傳英特爾邀蘋果投資 盤中一度勁揚8%

根據外媒報導,英特爾(Intel)傳出正與蘋果(Apple)接觸,尋求投資以重振其晶片業務。消息一出,英特爾24日股價盤中一度暴漲8%,最終收漲6.4%,收至31.22美元。作為一家由美國政府部分持股的晶片製造商,英特爾試圖透過外部合作來加速轉型。儘管與蘋果雙方已展開商洽,消息人士指出,談判進展緩慢且尚未形成具體方案。除了蘋果,英特爾也與其他企業尋求更多合作機會。輝達(NVIDIA)先前宣布將投入50億美元,與英特爾計畫在個人電腦及數據中心晶片領域合作。軟銀集團(SoftBank)上月表示,將向英特爾投資20億美元,藉此擴展其在美國市場的影響力。美國政府也已入股英特爾,持有約10%的股權。若英特爾成功獲得蘋果支持,將成為其轉型的一項重大進展。知名分析師陸行之表示,包括亞馬遜(Amazon)、Google、Meta、微軟(Microsoft)、特斯拉(Tesla)跟台積電(2330)等6家大廠可能還在排隊等入列,英特爾可暫時擺脫「阿斗」包袱。

輝達Q2財報亮眼盤後卻吃筍?分析師「這樣說」 美股四大指數續高歌

市場緊盯AI巨擘輝達(NVIDIA)盤後公布的財報,華爾街股市27日開低走高,由科技股領軍上揚,標普500指數盤中一度跌0.13%後翻紅,再創收盤新高,終場四大指數齊揚。知名分析師陸行之表示,輝達財測表面雖然亮眼,卻只比市場好一點,難以刺激投資人加碼,更有股票庫存過多的隱憂,「該公司幾乎是拿彭博數據來交差,市場自然不會買單。」美股主要指數表現,道瓊指數上漲147.16點,收至45565.23點;納斯達克指數上漲45.87點,收在21590.14點;標普500指數上漲15.46點,收報6481.4點;費城半導體指數上漲16.69點,收至5824.61點;NYSE FANG+指數上漲69.94點,收在15322.56點。科技五大巨頭多數上漲,Meta下跌0.89%,收至747.38美元;蘋果(Apple)上漲0.51%,收在230.49美元;Alphabet小漲0.13%,收報208.21美元;微軟(Microsoft)揚升0.94%,收至506.74美元。亞馬遜(Amazon)上漲0.18%,收在229.12美元;特斯拉(Tesla)下滑0.59%,收在349.6美元。輝達預估第三季營收約540億美元,與市場預期相符,卻低於部分分析師先前預測的600億美元,輝達收黑0.09%至每股 181.60 美元,盤後股價再嚇挫逾3%。台股ADR方面,台積電ADR上漲0.24%,收至239.29美元;日月光ADR下跌0.2%,收在10.02美元;聯電ADR下挫0.3%,以6.72美元作收。

台股3月崩跌逾1400點!網整理「5大公園露宿攻略」:哪裡領紙箱?

國際金融市場近日掀起驚濤駭浪,密西根大學最新公布的3月消費者信心指數暴跌至2022年11月以來新低,這記重拳直接擊垮華爾街。科技股淪為重災區,那斯達克指數單日暴跌2.7%,費城半導體指數更慘摔近3%,連帶拖累台股今日(31日)開盤即跳水逾600點,20985點關卡岌岌可危。這場股災也意外在網路上掀起「睡公園熱潮」,許多網友開始認真研究都會公園的露宿攻略。美東時間30日,美股3大指數全面收黑,道瓊工業指數狂瀉715點,標普500指數也失守5600點大關,導致台股早盤一片慘綠,護國神山台積電現貨價格直接跌破920元整數關卡,鴻海、廣達等指標股跌幅超過4%,聯發科更在賣壓湧現下瞬間蒸發45元。市場分析師指出,通膨陰影與關稅政策不確定性形成完美風暴,導致投資人恐慌性拋售。隨著台股3月累計崩跌逾1400點,財經界已拉響警報。知名分析師阮慕驊示警,若融資維持率逼近140%生死線,市場恐現慘烈多殺多局面。據統計,光是28日單日上市櫃融資餘額就銳減74.7億元,顯示散戶正上演「逃生潮」。臉書投資社團「當沖勒戒所」湧現大量悲觀貼文,有會員苦中作樂表示:「現在學認賠還來得及領紙箱嗎?」面對資產瞬間縮水,有網友也整理「全台5大避難公園」清單,台中中央公園、高雄都會公園等綠地突然成為熱門關鍵字,留言區更出現「飯店套房」、「車站大廳」及更地獄的「公墓」。而新北大都會公園也因佔地424公頃獲得大量網友推薦,「如果以面積來算,大都會公園絕對是第一名。」

打臉川普 分析師:沒有台積電「這些廠商」沒有今天

美國大選將至,共和黨參選人川普屢屢劍指台灣議題發表看法,他高聲批判台灣搶走美國的晶片生意,甚至要對台灣晶片課關稅,引發市場震撼。知名分析師奈斯泰德(Dan Nystedt)在社群平台X上連發17篇文挺台,他認為如果沒有台灣,輝達、博通、超微、高通及邁威爾的總市值不會達到4.8兆美元。奈斯泰德表示,台灣不僅沒有搶走美國的晶片生意,其實是幫助美國企業壯大成為科技巨頭,替美國半導體產業創造數兆美元的價值,更別說早期是台灣將美國半導體從日本手中拯救出來。人工智慧熱潮在全球爆發,奈斯泰德表示,包括Cerebras Systems、TensTorrent及SambaNova等新創公司,以及亞馬遜、Google、Meta、微軟或特斯拉巨頭,這些企業的人工智慧晶片都是委由台積電代工,顯示台積電的影響力。奈斯泰德強調,美國雖失去半導體製造的優勢,但美國應該感謝台灣與韓國,幫助半導體產業茁壯,尤其美國在晶片設計領域是全球第一,擁有上千家的IC設計公司,他們皆仰賴台積電與或其他代工廠生產半導體。奈斯泰德也說明,台積電是在張忠謀首創的晶圓代工模式下崛起,專職晶圓製造,提升生產技術與品質,也沒有設計遭竊的風險,獲得IC設計客戶高度信任。

神山痛腳1/台積電超強法說會竟暗藏「這風險」 業者:缺電會讓台灣經濟崩盤

「很少看到神山法說能夠在一個小時解決的,表示分析師不知道該問什麼。」知名分析師陸行之這句話,象徵台積電「一人救全村」的氣勢,全球科技業、投資人注目的晶圓龍頭台積電10月17日法說會,超標業績驚艷全場。2024年前3季營收2.02兆元、大賺7985.88億元,加上台積電董事長魏哲家數度提到「AI需求真實且瘋狂」,讓在場提問的外資分析師們,過往經典題目如競爭對手、產能利用、甚至連地緣政治都拿不出手,美股與台股同步大漲,一片歡騰下,其實法說會中有一段很短、卻「不容忽視」的對話,成為護國神山腳下的定時炸彈,那就是電。法說會上,外資分析師提問,台灣面臨能源不足的挑戰,特別是台積電將推出2奈米製程技術,未來新竹與高雄新廠量產,擔憂電力供應問題,並提到世界大廠紛紛轉用核電,包括微軟、谷歌、亞馬遜,他甚至問,台積電是否也考慮過自己設核電廠。「這的確是個不可忽視的問題,」魏哲家表示,台積電確實在台灣建設許多新廠,需要大量水電資源,所以我們與政府保持非常密切的溝通,並告知他們需求和計劃,「核能、綠能都是電力選項之一,雖然我們現在還沒準備好揭露用電計劃,但我們有政府的保證。」這話也讓大家想起台積電前董事長劉德音在去年股東會上的名言:「台灣的政府認為我們電是夠的,我們只能相信他」。因AI產業極度耗能,連比爾蓋茲都創辦起核電公司。(圖/翻攝自TerraPower官網)缺電問題像「定時炸彈」,是因台積電去年9月宣布,將提前10年、於2040年達成100%使用再生能源目標,而2030年由40%提升為60%。經濟部能源署數據顯示,2023年全台灣總用電量為2765億度,其中台積電一家就花了247.75億度,台積電用的再生能源是25.92億度,11億度是在台灣發的,若以2030年台積電要用300億度電、還要RE60的目標,等於是要打造180億度的再生能源。台積電用電量約占台灣整體8%,預期2030年將會達到11到12%,「8%是真的超高,要是缺電,台灣經濟直接崩盤」,業者說。「我上次去台積電開會,他們說現在的問題不是缺電,是『大缺電』!」一光電業者跟CTWANT記者表示,「台積電說要在2030年達到RE 60,但現在才RE 12,這根本就是沒辦法的事,說要蓋電廠,但問題是臺中以北沒有地,地、電、水這3個條件都達不到,才會連屏東都傳出來要設廠。」全台綠電已用到最緊繃,就連水庫都要「斤斤計較」,知情人士向CTWANT記者表示,雖然今年因雨量大增,各大水庫有超高的蓄水量,但「台電不敢任意放水,因為晚上用電吃緊,要做好準備隨時上場救援發電。」因能源問題,經濟部長郭智輝在立法院常被立委圍剿。(圖/黃威彬攝)為挺「全村希望」台積電,經濟部早已火燒眉毛,甚至不惜推翻過去政策,早在法說會前一個月,風電業者就因放鬆國產化政策一事狀告行政院,但能源署立場堅定,副署長李君禮跟記者說,「現在最重要的,就是如期併網,因為半導體、AI都需要綠電,如果國產化會影響風電的建設進度,那就可以不做國產化」最迫切的目標:把缺的電補齊。經濟部長郭智輝10月14日、15日出席活動時,一席「將在菲律賓設置電廠,把綠電輸回台灣」言論,讓他16日在立法院經濟委員會被連番砲轟而道歉。不具名的業者跟CTWANT記者提到,「這是缺電缺到,要把能源議題,上升到外交軍事層級了,先不論海底電纜光是耗損率就超過三成,把發電命脈放在一個跟我們沒邦交的國家,電纜更是在領海衝突頻發地區,隨便一艘漁船就能讓我們斷電!」為此,一向標榜「民不與官鬥」的企業界也坐不住了,電電公會近期聯合產業界,拜會經濟部、行政院,就是要談電力和碳費問題。「綠電在台灣發展肯定遇到很多瓶頸,畢竟地這麼小。」業者表示。南臺灣的魚塭已被設置大量光電設施。(圖/報系資料照)「台積電沒辦法靠魚電、農電共生去匹配,也沒辦法買發展最快的屋頂型發電,因為他用電量太大。」光電業者跟CTWANT記者說,台積電美國廠陽光充足,日本九州廠綠電過剩,「只有台灣的綠電是沒ready的,今年新的綠電併聯量,大家很清楚會比去年少,如果沒有大型地面站開出,明年還會比今年更少!」國際半導體產業協會能源合作組織最新的白皮書也提到,去年全台灣的再生能源僅7%由企業直接購買,若維持現有趨勢,2030年只能提升至約35%,台灣製造業對綠能缺口170到390億度,若半導體業與電子業配合1.5°C路徑調整目標,缺口還會擴大至360到700億度。電力問題,已成新政府的「阿基里斯之踵」。

特斯拉無人計程車隊10日亮相 分析師曝股價上漲「2關鍵」

電動車龍頭特斯拉(Tesla)旗下無人計程車隊Robotaxi 將在加州時間10月10日(台北時間10月11日)正式亮相,引起市場關注發布會能否提高特斯拉股價。特斯拉預計在加州時間10月10日(台北時間10月11日)推出無人計程車隊Robotaxi,市場預期,Robotaxi影響計程車和叫車業者。知名分析師郭明錤表示,特斯拉公布第3季交車數後股價下跌,關鍵在於數據表現沒有明顯優於預期,原本市場預期交車輛為46萬至47萬之間,實際交車數為46,2890輛。與輝達(Nvidia)法說會後股價下跌的情況相似。不過郭明錤指出,特斯拉的例子比較複雜。近期特斯拉股價上漲主要是反映10月10日Robotaxi/AI題材,但從投資角度,至少短期內要注意2件事。第一是在降價、美國政府激勵措施與海外推廣下,還是沒辦法讓第3季的交車量明顯超出預期,這加深特斯拉今年第4季和全年恐需求低於預期,出現年衰退的疑慮。第二是Robotaxi發布會後股價能否上漲?這可用蘋果來做對照。Apple Intelligence公佈後,推升蘋果股價上漲的原因有2個 ,包含AI對iPhone換機潮的貢獻最快在今年第4季發生,以及受惠AI帶動iPhone換機潮這件事很容易理解。郭明錤進一步表示,Robotaxi發佈會後特斯拉的股價表現,取決於利多開始貢獻的時程能見度,與創新商業模式是否容易被投資人理解與認同。特斯拉3日收盤價為240.66美元,相較前一日跌幅達3.36%;這一個月股價表現,最低為237.81美元,已有近10%的漲幅。至於發布會後股價將如何變動,還有待觀察。

大摩稱記憶體寒冬將至 知名分析師點名「3台廠」

摩根士丹利近日發佈報告稱記憶體產業寒冬將至。知名半導體分析師陸行之在臉書表示,除了做HBM的記憶體廠商SK Hynix(SK海力士)、Micron(美光)、Samsung(三星)獲利率有明顯回升之外,其他PC和消費性電子產品記憶體存儲器公司,不但近期營收不如預期,且都還在虧損或虧損邊緣。陸行之表示,尤其是記憶體存儲器廠商塞了一堆庫存給下游模組廠,讓台灣記憶體模組產業今年二季度平均庫存爆表達7.8個月,庫存9至11個月的公司比比皆是,一旦傳統DRAM價格下滑,認列庫存損失將成為常態。陸行之指出,即使靠著HBM及數據中心NAND,美光數字美美的,但記憶體存儲器模組龍頭金士頓也受不了手上抱著一堆賣不出去的中低階消費性記憶體庫存,而決定降價清理庫存,認列庫存損失將成為常態,接下來就坐等台灣記憶體模組產業威剛(A-data)、創見(Transcend)、群聯(Phison)跟進。陸行之強調,庫存8至11個月的模組記憶體庫存絕對非僅限中低階產品,高階記憶體存儲器合約價格何時鬆動,將成為未來幾個月市場的觀察焦點。而美國晶片巨頭美光於25日美股盤後公布上季財報,營收與獲利雙雙優於華爾街預期,更重要的是,美光預估本季營收將創下歷史新高,2025財年的收入也會創下可觀紀錄,激勵盤後股價勁揚14%。受此激勵,國內DRAM族群十銓(4967)、威剛(3260)、南亞科(2408)26日早盤股價也應聲大漲。

裁員縮減支出還不夠!英特爾傳停新廠計畫

美國晶片巨頭英特爾(Intel)近期宣布全球裁員15%,藉以縮減支出,但光是裁員還不夠,傳出英特爾將進一步刪減成本,包括可能出售可編程晶片部門Altera,以及暫停或完全停止投資320億美元在德國馬德堡的建廠計畫。外界也關注,英特爾是否會把晶圓代工業務拆售給台積電。路透2日引據知情人士透露,英特爾執行長季辛格將在9月中旬的董事會上提出計畫,包括如何透過出售業務來削減整體成本,但目前尚未敲定關於代工業務的計畫,包含是否要將英特爾分拆,及是否把晶圓代工製造業務賣給台積等買家。報導稱,英特爾2015年以167億美元收購的可程式化晶片部門Altera,因無力負荷,目前考慮出售部分股份,網通IC設計大廠邁威爾(Marvell)是潛在買家之一,以及可能在未來進行IPO(首次公開發行),具體日期尚未敲定。據悉英特爾的提案還包括縮減擴廠資本支出,有可能將暫停或完全中止在德國馬德堡蓋晶圓廠的計畫。消息人士表示,英特爾亦聘請摩根士丹利和高盛就集團可以出售和保留哪些業務,向董事會提出建議。3年前,英特爾在季辛格帶領下重返晶圓代工領域。市場專家曾預測,光是來自美政府晶片製造訂單就可產生可觀的利潤。但由於通膨因素,建廠所需的資本支出不斷增加,而英特爾在處理器市場優勢也被輝達近乎壟斷的地位所掩蓋。摩根大通分析師在1日發出的報告中寫道,如果英特爾落實分拆計畫,供給縮減所帶來的經濟效益將有利台積電。但知名分析師陸行之坦言,英特爾晶圓代工的營業虧損率為-65%,等於賣一片1萬美元的晶圓會虧掉6550美元,成本達16650美元,即使晶圓製造業務是免費送給別人,也真的是誰接誰燙手。

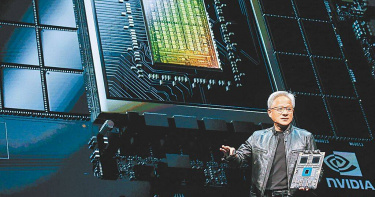

輝達業績驚喜不夠股價走跌 黃仁勳:需求強勁產量增長「明年很棒」

眾所矚目的AI晶片巨頭輝達(Nvidia)在29日凌晨、美股收盤後公布第2季業績,表現優於預期,但在第3季財測展望衝擊股價,盤後跌逾8%。輝達執行長黃仁勳在公布業績後接受彭博電視臺採訪表示,Blackwell已開始批量生產,將在第四季發貨,帶來數十億美元的收入,現在最重要的是提高下一代產品的性能和效率,而AI晶片供應量會逐季成長,「我們將有個很棒的明年」。被外媒稱為「全球最重要股票」的輝達,第2季營收再創新高,達300.4億美元,季增15%、年增122%;資料中心業務營收為263億美元、占總營收88%,年成長154%,創下新高。不過毛利率為75.1%,低於前一季的78.4%,估計全年毛利率會在70%左右。前外資知名分析師陸行之在臉書上表示,N同學盤後表現有點慘,主要是三季度「能給市場的驚喜越來越少了」,但還不能算是災難,因為庫存月數控制的很好。不過輝達第二季的數據中心營收季增16%,低於AMD的21%,第三季預估也將低於AMD的20%季增,表示AMD在一點點拿下輝達的市場份額。先前有報導傳出Blackwell面臨生產挑戰,恐延後出貨,輝達日前已表示,的確需要修改部分製造流程,但仍可為第4季做出貢獻。黃仁勳在媒體採訪時也顯得相當樂觀,他說,輝達業績增長,顯示我們供應正在改善,輝達是歷史上增長最快的科技公司之一,如果沒有非常強勁的需求和供應鏈夥伴,這一切都不可能實現,預計第三季的供應量將超過第二季,而後每一季的供應量都比前一季更好,明年的供應狀況將比去年有很大改善。關於AI需求,黃仁勳說,目前基礎模型的規模已從數千億個參數增長到數萬億個參數,他們在學習更多的語言、圖像、聲音和影片,甚至在學習3D圖形,就能理解他們所看到的東西,這些模型的規模正在擴大,模型製作者的數量大幅增加,除了網路服務製造商,還有新創公司、大型企業與不同國家紛紛加入,需求確實在增長,未來將能看到越來越多AI在你的PC或手機上運行。

蘋果WWDC大會11日凌晨登場 分析師:「不再是AI落後者」但表現難突破

萬衆期待的蘋果(Apple)第35屆全球開發者大會(WWDC)終於來了,將在台灣時間6月11日凌晨1點登場,預計將推出一系列搭載人工智慧(AI)功能的新產品與服務。根據知情人士透露,蘋果自家AI系統命名為「Apple Intelligence」,未來也將應用於iPhone、iPad及Mac中。今年3月,蘋果的營銷主管Greg Joswiak在X上預告,「今年的WWDC將是絕對不可思議的(Absolutely Incredible)!」而這2個單字的字首,已經暗示此次WWDC大會的主題為AI。外媒知名科技記者Mark Gurman也透露,蘋果不打算在今年的WWDC大會上發布任何新產品,而將重點放在即將推出的軟體更新,意味著可以期待關於iOS 18、iPadOS 18、macOS 15、tvOS 18、watchOS 11和visionOS 2等一系列軟體更新,且將聚焦在「AI」。Mark Gurman也補充,WWDC 2024的亮點將是Siri全新AI版本,提升其智能性。一直以來,多數iPhone用戶只會用Siri設鬧鐘或在Spotify上播放歌曲,並不會將它視為助手,不過未來Siri有望可爲用戶提供一切服務,包含主動提供建議、編輯照片,到隨時回應用戶的任意問題。究竟這款更智能的Siri是由誰提供技術支持?根據多家外媒報道,蘋果與OpenAI針對其GPT軟體授權進行討論、協商,也與Google旗下Gemini軟體的授權進行單獨談判。從去年開始,在席捲全球的AI浪潮中,輝達(NVIDIA)、微軟(Microsoft)、Google等衆多科技巨頭出盡風頭,而蘋果股價僅上漲6%左右,在「美股七巨頭」中明顯跟不上。不過知名分析師郭明錤猜測,在WWDC結束後,蘋果將不再被視爲AI行業的落後者,AI將在蘋果主要的應用中無所不在,蘋果的用戶界面設計優勢將充分展現,包含Siri的改善是最大賣點之一。但是他不認爲蘋果已經取得超出市場預期的突破性進展,對於即將在秋季發布的iPhone新機型及配套操作系統能否引發用戶換機潮,郭明錤也持懷疑態度。

美3大指數上週收跌那指跌逾1% 知名分析師:近期逢低買入時機到

美股三大指數在5月份均收漲,道指漲2.32%、那指上漲6.88%、標普500指數漲4.8%。但上週三大股指均下跌,道指累跌0.96%、那指跌1.1%,標普500指數跌0.51%。市場研究公司Fundstrat全球顧問研究主管Tom Lee在上週五(5月31日)最新發布的報告中稱,建議投資者應在下週5月就業報告公布前逢低買入美股。外媒報導,根據Lee的分析,過去一週的股市小幅回調,實際上為投資者提供了一個很好的進場時機。尤其是日前被稱為聯準會最重視通膨數據的4月核心PCE出爐,印證了美國通膨的壓力在逐步減少,就業報告也即將出爐。具體而言,美國4月PCE指數季增速為0.3%,核心PCE指數季增速0.2%,事前分析師預期均為0.3%;4月名義PCE年增幅2.7%,核心PCE增速為2.8%,均符合預期。Lee表示,這是2024年全年最好的核心PCE月數據,支持了通膨壓力正在減弱的觀點。他預計,未來的個人消費支出報告將繼續顯示通膨降溫,這應會增加聯準會今年底降息的可能性,並支撐股市上漲。他補充道,「我們相信通脹降溫的進程是可持續的」。Lee並強調,自2022年底以來,每月核心個人消費支出報告發布後,股市普遍表現良好(平均上漲2.3%),尤其是在數據發佈前五天股市下跌1%的時候。5月就業報告將於本週五(7日)公佈。目前經濟學家預計,美國5月份新增17.5萬個就業崗位,失業率維持在3.9%。這樣的報告將與4月份的就業報告相匹配,可能會給聯準會帶來一些壓力,要求其儘早降息。在上週發佈的一份報告中,Lee還預測,繼5月份上漲近5%之後,6月份美國股市有望再上漲4%。

輝達GPU將升級 郭明錤曝:R100晶片搭8顆HBM4台積電N3製程

近日,天風證券知名分析師郭明錤披露,針對輝達( Nvidia) 下一代 AI 晶片 R100 進行預測更新。據他所述,該晶片將於2025年第四季進入量產,系統和機架解決方案可能會在2026年開始量產。郭明錤猜測,在工藝方面,R100將採台積電的N3製程與CoWoS-L封裝,今年推出的 B100 則採台積電 N4P 製程,同樣是CoWoS-L 封裝。與此同時,R100採用約4 倍光罩尺寸(reticle)設計。但中介層(Interposer)尺寸方面,輝達尚未定案,但會有2至3種選擇。至於備受關注的記憶體(HBM)方面,R100預計將搭配8顆HBM4。郭明錤預期,GH200 和 GB200 的 CPU 採用台積電 N5 製程,至於 GR200 很可能採台積 N3 製程。輝達將於 2025 年第四季量產 R100 處理器,系統和機架解決方案將於 2026 年上半年投產。另有外媒報導稱,B200 GPU 配置功耗最高可達 1000W,GB200 解決方案功耗最高可達2700W,資料中心運作時,供電和降溫將遇挑戰。因此郭明淇表示,輝達已理解到AI服務器的耗能已成為雲端服務供應商(CSP)和超大規模服務商(Hyperscale)採購與資料中心建置挑戰,故R系列的晶片與系統方案,除提升AI運算能力外,耗能改善亦為設計重點。

微軟與Google強勁財報重燃AI熱潮 分析師:投資前景仍樂觀

外媒報導,近期華爾街再次掀起了對人工智慧的熱情,投資人紛紛回歸這領域。微軟和谷歌(Google)發布的優秀一季財報,以及微軟在2021年投資的網路安全軟體新創公司Rubrik的首次公開募股,獲得市場積極響應,均標誌著人工智慧發展再度獲得關注。這些動向重新激發了市場對大型科技公司高額投資於先進技術工具所帶來成長潛力的信心。BMO財富管理的美國投資長馬永裕(Yung-Yu Ma)表示,人工智慧投資的前景依舊樂觀。加拿大皇家銀行資本市場的分析師也評論稱,谷歌和微軟的財報展示了對人工智慧的真實需求,這不僅僅是炒作。據悉,微軟Azure雲端部門的營收成長了31%,其中人工智慧服務貢獻了7個百分點的成長。谷歌的雲端收入年增了28%,其中人工智慧的貢獻不斷增加。這些科技巨頭的強勁表現,再加上馬斯克的特斯拉轉向人工智慧的策略,推動了標普500指數和那斯達克指數上周五創下今年最佳單周表現。美國銀行知名分析師哈內特(Michael Hartnett)在給客戶的報告中預測,在經濟衰退威脅變成現實之前,大型科技股的成長將持續領先市場。同時,人工智慧的潛力不僅限於微軟和谷歌,這兩家公司通常被視為產業內的領跑者。值得一提的是,在亞馬遜和蘋果即將發布的重要財報前,科技界的目光再次聚焦於這兩家公司,預計它們的業績將成為檢驗人工智慧科技產業當前高估值是否合理的關鍵。

特斯拉股價有望反彈78%? 知名分析師:取決於馬斯克

特斯拉長期多頭、投資機構Wedbush證券公司分析師艾夫斯(Dan Ives)表示,在經歷了如噩夢般的第一季後,特斯拉或許能夠扭轉局面,但這將取決於CEO馬斯克的表現。這位分析師指出,該公司股價今年迄今已下跌32%,交車量遠低於預期。不過這表明特斯拉仍有上漲空間,假設馬斯克可以重新專注於對該公司的管理。艾夫斯在最近的一份報告中表示,第一季對特斯拉來說是一場「徹頭徹尾的災難」。並在周三的一次採訪中表示,之前也遇到過這種情況。「我們也經歷過其他災難。但你得如實說出你所看到的。就第一季而言,這只是非常疲軟的一季。」艾夫斯指出,儘管中國市場的需求疲弱,但從長遠來看,特斯拉有很多積極的催化劑。未來幾年,該公司有望佔據中國電動汽車市場20%的比重。一些分析人士表示,特斯拉還在努力開發全自動駕駛技術,這可能會給特斯拉的利潤帶來重大提振。艾夫斯表示,他認為馬斯克的分心是造成「這場災難」的原因之一。他補充說明,如果特斯拉要度過這段艱難的時期,馬斯克需要至少在三到五年的時間內致力於特斯拉的CEO職責,推出更具體的生成式AI戰略,並為特斯拉即將推出的車型提供更多指引。艾夫斯表示,相信馬斯克能做到在動盪中航行,但如果不能,這將是特斯拉故事中更黑暗篇章的開始。在最近的一份報告中,艾夫斯維持了對特斯拉股票的「買進」評級和300美元目標價,這代表該股將較當前水平上漲78%。

EV業陷困境 知名分析師:特斯拉暴跌是「機遇」股價年內將反彈77%

整個行業的電動汽車銷售持續趨緩,這一趨勢削減了特斯拉的收入,並迫使該公司頻頻降價。市場研究公司CFRA Research副總裁Garrett Nelson日前表示,特斯拉2024年的股價暴跌僅是一次遲來的調整,其價格最終將反彈至275美元。Nelson表示,未來有許多催化劑有望推動特斯拉股價反彈。其中最主要的是其在電動汽車行業的困境中有望受益,這應該會讓特斯拉再次成為焦點。當美國主要汽車製造商放棄電動汽車的增長計劃,轉而支持混合動力汽車時,小型汽車製造商面臨更多的生存困境。但與此同時,Nelson指出,該公司有能力在任何行業壓力下維持運營,並能在未來幾年隨著競爭的減弱而擴大其市場占比。他表示,儘管該公司股價自今年年初以來下跌了35%左右,但在2023年股價翻了一倍後,這次回調是有道理的。Nelson表示,特斯拉計劃將年銷量提高到2000萬輛左右。這將使他們遠遠超過排名第一的豐田,成為最大的汽車製造商,「即使達不到這個目標,我們仍然認為它有可能成為最大的汽車製造商」。而其他有利因素包括該公司290億美元的現金流、新工廠建設,以及推出另一款平價電動汽車的計劃。Nelson的觀點與美國投行Wedbush知名分析師Dan Ives基本一致。Ives上周表示市場對該股看跌過頭了,未來12個月特斯拉股價可能會反彈77%。他稱,由於特斯拉的需求在2024年剩餘時間內更趨於穩定,降價幅度正在放緩,電池成本顯示出強勁的成本效益。此外,該公司計劃在明年推出售價低於3萬美元的Model 2車型。這些都是股價回升的積極信號。”他說。但與此同時,市場仍有許多看空者。富國銀行上周將特斯拉目標價從200美元下調至120美元,這是目前華爾街針對特斯拉給出的最低目標價之一,代表該股將再跌30%左右。該行描述特斯拉是一家沒有增長的成長型公司,並預計今年的每股收益將比預期低32%。

美股基金單周流入560億美元 美銀:投資人忽視停滯性通膨風險

美國銀行近期發布的一份報告顯示,由於投資者對停滯性通膨風險不以為然,流入美國股市的資金創下歷史新高。美國銀行知名分析師哈奈特(Michael Hartnett)在報告中援引EPFR Global的數據稱,截至3月13日當周,美國股票基金獲得了560億美元的資金流入。科技股是所有板塊中流入最多的,達68億美元,從此前的創紀錄資金流出中反彈。據了解,上周美國公佈的經濟數據喜憂參半。2月PPI超出預期,CPI也快速上漲,初請和續請失業金人數低於預期。哈奈特表示,儘管宏觀形勢正在從金髮姑娘的情景轉變為滯膨,但上述情況仍然在發生。發達市場和新興市場的通膨率持續高漲,而美國勞動力市場終於出現裂縫。哈奈特表示,新一輪滯膨代表黃金、大宗商品、加密貨幣、現金的表現將優於其他資產,美國國債收益率曲線大幅趨陡,對資源和防禦型股票的買跌賣漲傾向將非常明顯。他指出,今年迄今油價的表現優於那斯達克100指數。美股今年上漲,原因是市場預期美國經濟基本承受住了貨幣政策收緊的影響,而且聯準會將很快降息。巴克萊銀行策略師Emmanuel Cau在一份報告中寫道,目前股市似乎不受通膨升溫和經濟活動數據走軟的影響。他指出,鑑於聯準會到目為止支持從6月開始三次降息的當前市場定價,投資者繼續對軟著陸的說法持樂觀態度。如果這成真,那仍有大量現金可用於投資風險資產。

美光20日發布業績 花旗:看好HBM營收成長「還能再漲6成」喊上150美元

美國記憶體大廠美光科技將於美東時間20日發佈第二財季業績,在此之前,華爾街大行花旗預計該科技巨頭的季數據及下一季業績指引將全面超預期。因該公司受益於AI晶片需求激增,帶來強勁的HBM記憶體需求。花旗上周四(14日)重申買進評等,並將目標價大幅調高至150美元。另一知名機構TD Cowen則在同日將美光目標價從此前予以的100美元上調至120美元。受到華爾街上調目標價帶來的催化,美光上周五(15日)美股盤初一度交易上漲超2%,至93.60美元。在全球企業佈局AI技術的熱潮之下,美光股價自2023年以來持續上漲,2023年漲幅高達70%,今年以來則屢創新高,年內漲幅接近10%花旗知名分析師Christopher Danely在一份投資者報告中表示,鑑於消費電子端的DRAM價格強勁上漲,以及綁定輝達新款AI 晶片的HBM記憶體系統售價更高、利潤率則遠高於DRAM,預計該公司將公佈高於市場預期的業績,並將大幅上調2024財年第三季度的業績預期。Danely重申該機構對於美光的買進評等,並將目標價從95美元大幅調高至150美元,意味的未來12個月的潛在上行空間高達60%。此外,Danely預計美光第三財季的總營收將高達60億美元,並且由季度虧損轉為獲利,預計第三季的每股收益約0.26美元,主要基於HBM記憶體系統需求激增以及DRAM銷售額大幅增加。截至2022年,三大原廠HBM市佔率分別爲SK海力士50%、三星電子約40%、美光約10%,由於SK海力士在HBM領域最早發力,早在2016年已涉足這一領域,因此佔據着絕大多數市場份額。美光在HBM領域的發展相對較晚,但是近期HBM行業的動態消息顯示,佔據HBM僅10%份額的美光將後發制人。美光計劃於2024年初開始大批量發貨HBM3E新型記憶體產品,同時還透露輝達是其新型HBM產品的主要客戶之一。此外,該公司強調其全新HBM產品受到了整個行業的極大興趣,暗示著輝達可能不是唯一最終使用美光HBM3E的大型客戶。知名研究機構Mordor Intelligence預測數據顯示,HBM記憶體產品的市場規模預計將從 2024年的約25.2億美元激增至2029年的79.5億美元,預測2024至2029年複合年增長率為25.86%。

比特幣跌破7萬美元 美銀分析師:市場呈泡沫特徵

比特幣日前剛創下近7.4萬美元的歷史新高,周五(15日)凌晨卻一度跌破7萬美元。隨後迅速回血,但在亞洲盤中又下跌7.2%,最低至66629美元,一天內兩度失守7萬美元大關,此後雖有回升但仍不超過7萬美元。據Coinglass的數據,過去24小時內,價值6.68億美元的多頭加密貨幣倉位被平倉,為近兩周以來最多。過去幾個月,由於投資者押注聯準會將放鬆貨幣政策,推動了全球股市、債市和加密貨幣的強勁上漲。然而,隨著本周越來越多的數據顯示,美國通膨壓力抬頭,投資者正在重新評估這些押注。當前,對於全球市場投機泡沫的辯論愈演愈烈。美國銀行知名分析師哈內特(Michael Hartnett)最新表示,市場正呈現出泡沫的特徵,例如科技行業七雄,以及加密貨幣屢創新高。比特幣的看多方指出,自1月11日比特幣現貨ETF上市以來,有高達120億美元的資金淨流入到相關ETF中,以及即將到來的比特幣減半,都將成為其基本面的支撐。反對方指出,周四(14日)的美國PPI報告凸顯聯準會控制通膨尚未結束,這令美債收益率和美元上漲,對比特幣構成拖累。數據公佈當天流入到比特幣ETF的淨資金降溫至約1.33億美元,市場買方疲憊可能是比特幣拋售的催化劑。比特幣的下跌伴隨著衍生品市場出現更加謹慎跡象的信號,近期該市場一直是助長其漲勢的導火線。比特幣永續期貨合約的資金費率或者說是持倉成本下跌,這類合約因爲沒有到期日,而受到投機者們的歡迎。不過市場老手們覺得不足為懼,並將比特幣近期的表現視為在歷史高位附近盤整,畢竟在加密貨幣市場,出現如此高的波動性並不罕見。

長期看空美股失算? 外媒:傳華爾街王牌分析師被降職

美股去年全年漲勢驚人,這也導致持看空立場的分析師被擺了一道。根據摩根士丹利(Morgan Stanley)上周五(2日)的一份郵件顯示,該公司近日進行管理層洗牌,長期看空美股的王牌分析師威爾森(Mike Wilson)將辭去該公司全球投資委員會(GIC)主席的職務。據外媒MarketWatch報導,大摩財富首席營運長芬恩(Jed Finn)上周發內部郵件宣布,這家華爾街巨頭的頂級美國股票策略師將離開GIC,以「專心服務機構客戶」,但威爾遜仍是摩根士丹利的美國股票策略師;財富管理部門投資長沙利特(Lisa Shalett)接任。對於這一職位變動,市場普遍認為威爾遜是被「降職」。其實也難怪市場會如此臆測。威爾遜是華爾街最著名的大空頭之一,他曾於2021年10月準確預言美股2022年大跌,該年美股確實寫下2008年來最大跌幅,這番「神預測」也讓威爾森聲名大噪,並在期刊《機構投資者》的調查中贏得年度最佳投資組合策略師殊榮。威爾森2023年仍堅守看空立場而備受市場矚目,並預言標普500指數將跌至3900點。現實卻是,受科技巨頭財報和AI熱潮帶動,美股漲勢驚人,科技七雄帶領美股上演波瀾壯闊的上漲行情,納指漲超40%,標普500指數漲超20%。去年7月,在美股繼續走出逼空行情之際,威爾遜終於坦言,他錯判了通膨的嚴重程度和AI帶動市場上漲的熱烈程度。並在給客戶發的道歉信中寫道,「維持悲觀情緒時間過長了。在通脹下降和成本削減的大背景下,2023年美股的估值高於預期。」一次次被現實打臉後,威爾遜終於在去年12月鬆口,稱聯準會給了一個2024年看多美股的理由。威爾遜認為,如果聯準會開始更多地關注維持經濟增長,減少對通膨的擔憂,那麼美國經濟軟著陸的機率就會上升,預計這將帶動小盤股將迎來補漲行情。威爾森的職務調動也在社交媒體上引發熱烈討論。部分人士認為,威爾森辭任GIC主席,令人聯想到美林證券(Merrill Lynch)知名分析師Charles Clough多年前的往事。Charles Clough當年在網路泡沫最高峰時看空股市,並於1999年股市大漲時黯然離職,不過他離職隔年,網路泡沫旋即破裂。

貝萊德:美股2024年漲幅上看12% 標普500將升破5300點

全球最大資產管理公司貝萊德(BlackRock)的固定收益部門首席投資官理德(Rick Rieder)表示,今年美國股市可能會上漲至多12%,而經濟不會出現迫在眉睫的衰退。理德日前受訪時表示,他對金融市場和美國經濟的前景看好,並預測標普500指數可能在今年年底突破5300點大關。他稱,「我認為股市將上漲8%到 12%」,並讚揚了大型科技公司的強勁表現,指出它們的營收增長異常強勁,產生的現金也令人印象深刻。他還推薦醫療保健和國防等板塊作為投資考慮,暗示每年的股本回報率為10%。儘管他的預測很樂觀,但同時他也強調謹慎投資的必要性,並指出通往這些預期收益的道路可能不會總是一帆風順。他駁斥了對經濟衰退的擔憂,將自己的信心歸功於美國經濟的韌性,尤其是科技和服務業。理德的樂觀預測與一些知名分析師形成鮮明對比,比如美國最大的獨立經紀交易商LPL Research,他們預測美國經濟可能在2024年陷入衰退。這一預測是基於消費者在不斷增加的債務負擔中掙扎,將耗盡他們多餘的儲蓄,並在償還債務方面面臨挑戰。此外,昔日債券天王、品浩(Pimco)共同創辦人葛洛斯(Bill Gross)也對10年期美國國債估值過高提出警告,並建議投資美國抗通膨債券(TIPS)。