築底

」 台股 美股 台積電 中鋼 房市

鋼市回溫!中鋼虧損收斂 董事會:壹號高爐最晚2029除役

中鋼(2002)2025年11月稅前虧損大幅收斂至0.76億元,前11月累計稅前虧損50.63億元。中鋼表示,虧損減少主要原因是鋼鐵業銷量,與中能風場發電度數增加,雖然礦業投資獲配股利減少,但仍大幅改善虧損狀況。中鋼26日股價上漲1.61%,收至18.85元,同日董事會決議壹號高爐最晚將在2029年第一季除役,以達成資源集中運轉,最大化獲利與價值、最小化成本,提升企業永續經營競爭力。中鋼指出,煉鋼成本持續上升,目前美、歐地區熱軋行情已見緩步回升,大陸明年將實施鋼鐵出口許可證制度,有助帶動亞洲鋼價回穩,整體鋼市具築底回溫、平穩轉正的氛圍。另外,中鋼壹號高爐自1977年啟用迄今48年,每年鐵水產出量在120至130萬噸。中鋼表示,目前壹號高爐除役後暫無其他相關規劃,而原本的鐵水產量由中鋼及中龍其他5支高爐供應無虞。董事會也通過廠內運輸處新建焦炭產用調控流程計畫核議案,以穩定供應高爐所需之焦炭,維持高爐產能及確保生產順暢,將投資15.6億元進行廠內運輸處新建焦炭產用調控流程計畫,計畫為期3年。

央行續凍利率房市會「血流成河」? 南部業界:正面樂觀不看壞

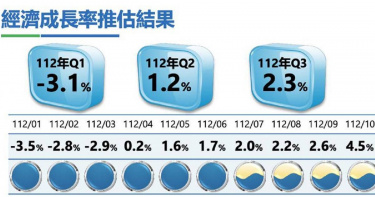

中央銀行於18日召開今年第4季理監事會,會後決議利率連7凍,且第7波選擇性信用管制不鬆綁、保留銀行自主放貸彈性。雖然房市趨勢專家李同榮認為,續凍利率的做法會導致房市「血流成河」;但南部業界多認為,此決定在「意料之中」。台南上曜集團董事長張祐銘則認為,政策結果符合市場預期,雖然短期房市仍處於量縮盤整階段,但整體趨勢並不悲觀。特別是美國聯準會進入降息循環將有利釋放資金穩定房市,推測明年中旬有望止跌回升,加上台積電近期宣布加碼投資台南,對明年南部房市「正面樂觀不看壞」。富華新‧房研所觀察,由於不動產放款集中度長期維持在35%至37%的高檔區間,未出現實質下滑,加上今年受惠AI投資大爆發,經濟成長率可望「保7」、通膨率穩定落在2%警戒線以下,以上皆不足構成央行在信用政策與利率面轉彎的條件,也顯示央行在風險控管上仍有顧慮,全年態度偏向保守。富華新‧房研所進一步指出,雖然民間購屋信心疲弱、消費者信心指數(CCI)下滑,但從M1、M2貨幣供給年增來看,房市降溫主因並非資金枯竭,而是買方保守觀望,在此情境下,反而對購屋族有利,只要避開供給過剩、產品同質性高的區域,選擇自住率高、抗跌有競爭力的社區,風險相對可控。上曜集團董事長張祐銘指出,近一年在銀行資金管制與買氣觀望影響下,雖導致房市量縮,但也讓建商推案策略轉趨保守,無論開案時程或戶數規模皆放緩,部分建案更選擇延後推出,有助於消化過往推案量較多所累積的供給壓力,市場擔憂供給過剩的疑慮可望逐步解除。張祐銘認為,目前房市降溫主因在於買方觀望,而非基本面轉弱,代表價格修正空間有限,市場正進入築底整理期。而隨著美國聯準會進入降息循環,股市也居高不下,房市資金環境可望得到改善,加上台積電本月公告將於南科再投資興建2奈米廠,台南及南部產業與就業動能明確,估計將對南部房市形成長期支撐。他強調,明年房市不一定快速反彈,但回歸穩定的條件已逐步到位,在供給趨於理性、產業利多延續下,目前反而是具長線眼光的自住與布局型買方,審慎選擇標的、分批進場的相對有利時點,對明年南部房市「正面樂觀、不看壞」。南部建商、代銷業者針對此次信用管制未鬆綁,皆認為「在預料中」。一名高雄代銷業者坦言:「不期不待,就沒有傷害。」他表示,很多有自住需求的買方受到壓抑,遲遲沒有進場,主因是認為現在景氣不好、以及受限於第二戶貸款成數被限縮,因此只能持續觀望,並非沒有實際需求。而被壓抑的需求可能會推遲好幾年,直至市場放寬資金水位,終將導致需求一次性爆發,對市場而言未必健康。因此,希望政策逐步放寬,以釋放成交量能。金龍如恐龍? 李同榮轟「央行問題大了」:永遠治不了房市央行不動如山! 賴正鎰嘆:不動產要過冷吱吱的年央行按兵不動! 房市管制未鬆綁 景氣趨勢專家們全說了

央行信用管制「滴水不放」 專家:房市難解渴景氣仍盤整

中央銀行今(18)日召開理監事會議,決議「美規台不隨」,利率部分連續六季不變,房市信用管制也如同鐵板一塊,外界預期的鬆綁額度、降準等劇本,「通通沒有發生」,也就是說,面對房貸荒民怨,央行仍選擇以不變應萬變,後續房市景氣預估也將持續在低檔徘徊。台灣房屋集團趨勢中心執行長張旭嵐表示,先前升息循環時,美台兩國的調整幅度有相當落差,美國11度升息的幅度高達17碼,台灣則只有3.5碼。由於升息的步調走得比美國保守,在轉為降息時,台灣央行也不急於一時,因此去年9月美方降息2碼時,央行就沒有跟進;加上國內經濟發展仍屬平穩,降息釋出資金催化投資的必要性不大,因此本次央行理監事會議的利率連六凍,與市場預期一致。至於房市政策,原房貸荒讓金管會鬆綁銀行法的放款天條,對於新青安開綠燈,使外界預期央行應會跟進放鬆房市管制,但央行卻如鐵板一塊,沒有任何調整,讓各界的期望落空。張旭嵐認為,因購置住宅貸款餘額持續上升,不動產授信風險居高不下,讓重視金融穩定的央行,沒有大動作調整信用管制,對於不動產放款集中度的銀行自主管理也沒有絲毫鬆口,因此房市的信用資源仍緊縮,等不到活水挹注,所以年底旺季不旺,市場短期內依然會處於「量縮價緩」的築底盤整。高力國際不動產業主代表服務部董事黃舒衛也表示,近期無論是銀行法72-2條排除新青安,或是央行延長換屋協處期限,乃至於台銀對於符合無自用住宅條件購屋者辦理購置自用住宅貸款,收支比率審核基準由200%調降至180%,都僅僅是針對小部分剛需族群降低管制措施的誤殺,給政策扞格一個下台階,但也間接聚焦、強化打炒房的決心,進一步凸顯目標、成果,加速趕底,提醒市場不宜錯判形勢。黃舒衛認為,管制價格不變下,成屋市場由於信用資源的分流,對於首購族群有利,也強迫貸款資源去強拉低總價產品的槓桿,相對中高總價產品仍陷苦戰,產品價量走勢分化的趨勢會更明顯。至於預售市場,他認為,前有限貸管制虎視眈眈,後有平均地權條例禁轉挾持,尤其後者已經施過一次不溯及既往的魔法,未來要鬆綁還須靠修法,再加上成本面推高價格,但不見得受市場理性認同,所以買氣最為觀望,萎縮幅度最嚴重。如果管制條件不變,預期建商、代銷不但要有長期抗戰的準備,更要慎防洗牌過程,資金斷練所產生的系統性效應。

台股大跌逾728點! 「這幾檔」中國主題ETF股價強升

台股20日失守二萬四千點,收在23,625.44點,重挫728.06點,跌幅達2.99%;其中,多檔中國主題ETF成交出量,包括00637L元大滬深300正2、00753L中信中國50正2、00877復華中國5G、00633L富邦上証正2、00636國泰中國A50、00655L國泰中國A50正2等。法人分析,近日中國股市表現大幅上漲,上證指數、深圳成指數及恆生指數近三月分別上漲約10.7%、16.3%及7.9%,上證指數在8/18更是創下十年新高,成交量明顯放大,市場情緒熱絡。強勢股方面,這波多頭行情主要聚焦AI相關題材,科技成為最具上漲動能之族群,代表科技類股的中證科技指數近三月上漲超過20.7%,排名各類族群前列。永豐投信研究團隊表示,中國股市多頭行情持續發酵中;此波多頭上漲的部分原因來自於資金面寬鬆,根據中國人民銀行資料顯示,7月中國社會融資規模年增率來到9%,創2024年2月以來新高。此外7月狹義貨幣供給量(M1)年增率5.6%,是睽違27個月後再度回到5%以上。社會總體資金充裕,以及經濟基本面出現築底改善跡象,加上美中貿易戰緩和、AI需求持續成長,使得投資者信心快速回籠,股市資金加速進場。展望後市表現,明年中國即將推出第十五個五年經濟建設規劃,下半年預計將釋出更多利多資訊,中國股市有望延續多頭行情。下個五年經濟建設規劃預計聚焦在科技創新、科技自立自強等領域,中國本土AI算力、智能駕駛及人形機器人族群有望繼續領漲;同時中國社會也面臨人口老齡化挑戰,相信醫療保健領域也會出現在規劃之中,醫療藥品及設備耗材未來股價也具備想像空間。

無懼川普關稅戰!中國第2季經濟增長5.2%超預期 專家示警:仍存在脆弱性

儘管美國總統川普(Donald Trump)自4月2日開始發動貿易戰,中國經濟仍在第2季以超出預期的5.2%漲幅實現增長,高於北京設定的5%官方目標,同時也降低了中共短期內加碼推出經濟刺激政策的迫切性。據美媒《全國廣播公司商業頻道》(CNBC)援引中國國家統計局今(15日)公布的數據顯示,中國第2季國內生產總值(GDP)同比增長5.2%。這一增速高於《路透社》調查經濟學家預測的5.1%,但相比第1季度的5.4%有所放緩。且6月份社會消費品零售總額同比增長4.8%,較5月份的6.4%增速有所減緩,該數據低於《路透社》預測的5.4%。另根據中國金融數據和訊息數據提供商「萬得資訊」(Wind Information)的數據,中國的餐飲收入(包括食品和飲料)僅微增0.9%,創下自2022年12月以來最差表現,當時中國正處於疫情趨緩階段。此外,中國6月規模以上工業增加值同比增長6.8%,高於市場預期中值5.7%。另今年上半年固定資產投資同比增長2.8%,低於《路透社》預測的3.6%。房地產投資下滑加劇,上半年同比下降11.2%(1至5月為下降10.7%),基礎設施和製造業投資增速亦有所放緩。對此,國家統計局副局長盛來運在數據發布會上表示:「房地產市場目前仍處於築底階段」,並呼籲需要「更有力的支持」以穩定該行業。他指出,上半年最終消費支出對GDP增長的貢獻率達52%,強調第2季消費貢獻率上升,但貿易貢獻率下降。盛來運概述了支持零售消費的計劃,承認政策制定者需提高居民收入,以維持消費反彈。盛來運預計下半年消費價格將溫和改善,稱北京在致力於鼓勵消費的同時,亦遏制無秩序的削價競爭。6月全國城鎮調查失業率維持在5%,較2月觸及的2年高點5.4%有所回落。「經濟學人智庫」(Economist Intelligence Unit)高級經濟學家徐天辰表示:「儘管中國下半年經濟增長可能放緩,但5%的政府目標仍有望實現。」他預測北京的政策制定者不會在7月下旬的中共政治局會議上,推出額外的刺激措施,且若經濟動能減弱,北京有可能將重大刺激政策延至9月實施,以衝刺全年目標。關稅戰方面,川普4月將對華關稅上調至145%的「貿易禁運」水平,促使北京祭出新一輪經濟刺激措施,包括為接單困難的出口商提供金融支持、應屆畢業生就業補貼,以及擴大家電汰舊換新等計劃。5月中國決策層又推出一系列政策應對關稅衝擊,包括降息和注入市場流動性,這些措施已提振部分經濟領域,官方與民間製造業PMI均顯示景氣回溫。不過,美中雙方很快便在5月達成休戰協議,同意撤回大部分加徵的關稅。2國貿易談判代表接著又在6月於倫敦會晤後達成「貿易框架」,內容包括中國加快對美稀土出口審批,以交換美國放寬對華高科技產品的出口限制,以及中國留美學生的簽證核發。美國財政部長貝森特(Scott Bessent)本月稍早稱,預計「未來數周」將與中方舉行會晤,推進貿易等議題討論。中國對沖基金管理公司「保銀資產管理有限公司」(Pinpoint Asset Management)首席經濟學家張智威表示:「若關稅戰威脅在短期內緩解,中國實施大規模財政刺激的概率也會降低。尤其上半年的超目標增長,為下半年可能的經濟放緩提供了空間。」與此同時,由於中國企業加速開拓替代市場,該國第2季的出口也展現韌性。中國今年1至6月的對美出口雖下降10.9%,但對最大的2個貿易夥伴:東協(ASEAN)和歐盟(EU)的出口,卻分別增長13%和6.6%。儘管今年中國經濟在強勁出口和政策支持下總體穩健,但經濟學家普遍對未來經濟逆風持謹慎態度,呼籲政府推出新財政刺激。「牛津經濟研究院」(Oxford Economics)亞洲經濟主管盧姿蕙(Louise Loo)也示警,中國的出口韌性主要源於「削價競爭」,然而該現象正在侵蝕中國的貿易條件,並加劇「通縮壓力」。她補充,中國GDP平減指數(衡量整體物價水平)仍同比下降1.2%,創全球金融海嘯以來最大跌幅。中國人民銀行(PBOC)顧問黃益平與其他2位經濟學家近期的聯合報告也指出,當局需追加1.5兆人民幣的財政刺激以提振家庭消費、抵消美國關稅影響,並進一步降息。報告強調:「疲軟的CPI和PMI數據、謹慎的信貸動態,以及農民工失業率上升等更深層次的指標表明,中國經濟仍存在脆弱性。」建議中國需要對財政計畫、退休金制度和金融部門進行結構性改革,以確保更平衡、可持續的成長。

關稅戰熄火避險需求降溫? 全球股市狂飆金價最高點跌落9%

美中關稅戰歇火90天,市場分析避險情緒可能減弱,削弱黃金避險與內需股需求,將資金轉向成長型或外銷類股。今(14)日黃金亞洲電子盤至截稿前轉弱,從每盎司3500美元下跌至每盎司3,228.66美元。美國、中國(12)日發布會談聯合聲明,提到願意降低對彼此高關稅稅率,緊張關係緩和,削弱市場對黃金避險需求,金價近日落至每盎司近3200美元水平,較歷史高位回落約9%。引述《香港電台》僑鑫金融集團大宗商品主管張強生認為,中美貿易談判仍可能出現波折,投資者未有因應談判進展而大幅出售黃金。 他認為,面對不確定性,各國央行持續增持黃金,加上金價升幅可抵銷利息成本,估計金價跌至3000美元左右會有支撐,下半年可能再次創新高。外匯專家指出,金價試著在3200美元築底,若能守住3200美元就會再往上攻,若失守要再上攻不容易,需要時間,但還沒到走空。也有分析師認為,短期內金價波動偏大,但各國央行也可能趁金價回落之際,持續增加黃金儲備,支撐金價位,甚至喊出2029年前有機會見6000美元。加上美國聯準會(Fed)理事庫格勒表示美中協議減輕關稅帶來衝擊,降低美聯儲採取行動的必要性,迫使金價下跌至3216美元,惟後買盤逢低承接,激勵金價反彈至3260美元。臺灣銀行貴金屬部副理楊天立認為,雪梨金市昨(13)日以每英兩3232.95美元開市,受到中美貿易協商出現進展影響,市場資金轉向風險性資產,黃金角色已變,由避險資產變風險資產,目前金價整理尚未結束,甚至還在初期,未來關稅政策消息對黃金市場很關鍵,但樂觀認為金價仍會回到3500美元,甚至更高。

台股收盤重挫近300點險跌破萬九 法人:5大利多醞釀反彈契機

台股今(21日)開高走低,早盤雖僅小幅開低73點,但隨著賣壓湧現,指數一路下探,盤中最低觸及19080.60點,距離萬九大關僅一步之遙,終場重挫288.83點,跌幅達1.49%,收在19106.20點,成交量略增至2076.6億元。權值股成為殺盤重心,台積電(2330)下跌15元至835元,跌幅1.76%;聯發科(2454)同步走弱,下殺1.47%至1345元;僅鴻海(2317)力守平盤之上,微漲1元收136.5元。美股前夜漲跌互見,費城半導體指數下跌0.64%,台積電ADR勉強收紅0.05%,但輝達(NVIDIA)重挫2.93%、超微(AMD)下跌近1%,顯示科技股波動仍大。盤面呈現「重權值、輕中小」格局,漲幅榜由中小型股領軍,佳龍(9955)、南亞科(2408)強勢漲停,隴華(2424)、華凌(6916)等漲幅均逾9%;反觀部分傳產與金融股表現疲弱,寶綠特-KY(6887)、鑫永銓(2114)等雖勉強收紅,但漲幅不到0.2%。外資持續調節,三大法人合計賣超160.06億元,其中外資單日提款151.79億元,自營商同步減碼27.25億元,僅投信逆勢買超18.98億元。市場分析也指出,半導體關稅爭端與中美貿易戰陰霾未散,壓抑台股上攻動能。對此,法人提醒,台股後市除觀察外資動向外,需密切關注美國科技巨頭財報與聯準會政策動向,當前盤勢仍具備5大支撐因素:包括籌碼面調整、產業訊息面轉佳、企業基本面穩健、美股5月傳統上漲效應,以及高股息ETF換股潮帶動資金活水。儘管加權指數短線恐受月線反壓,若權值股止穩,配合成交量放大,指數有望在萬九附近築底反彈。

台股量縮以備4月「這場」重大利空! 26日早盤先漲百點

美國關稅疑慮讓市場持續觀望,美股前一日小漲作收,台股則試圖築底反彈,持續在年線附近掙扎,26日開盤先以上漲54.42點、22327.61點開出後,10點前最高曾到22398.12點、漲約124點,但後續漲勢收斂。近期台股成交量大減,法人表示,目前市場在等的重大利空,就是4月2日美國宣布的對等關稅,若引來各國的互相報復,將是股市的大利空,台股還有清明連假效應,造成買盤觀望縮手,所以台股橫盤表現估計還會持續2到3周,指數約在22300點上下300點震盪。台股25日開高走低,早盤一度挑戰年線,可惜得而復失,終場收在22273.19點,上漲166.55點,漲幅0.75%,成交值僅2498.64億元。26日早盤則以電器電纜、電機機械類股較為強勢,分別漲逾2%與1.4%,塑膠、航運股小幅下跌,其餘在平盤之上。日前華碩(2357)宣布,去年第四季於印度的伺服器業務,因客戶積欠貨款而認列呆帳高達53.51億元,拖累獲利,不過昨日傳來好消息,客戶已在24日支付該筆款項,讓華碩股價26日一度漲至660元、高達4.5%。電子權值股方面,10點之前,台積電(2330)由紅翻黑,跌4元、在986元;鴻海(2317)漲0.5元、在165.5元;台達電(2308)漲5元、在397元;廣達(2382)漲1.5元、在251元。高價股方面,聯發科(2454)漲10元、在1535元,大立光(3008)漲30元、在2515元。美國總統川普表示,最快將在本周宣布對進口車的新關稅,而4月2日啟動的「對等關稅」,部分國家或許能取得豁免。不過美國3月消費者信心指數跌至92.9,為2021年2月以來最低,衡量美國未來6個月經濟狀況的預期指數,更是創下12年來最低,CNBC調查提到,許多美國企業財務長對經濟前景悲觀,預估在2025年底前步入衰退。評級機構穆迪警告,利率上升明顯削弱債務負擔能力,美國財政惡化速度加快,靈活性將大大降低。美股25日主要指數表現,道瓊指數上漲4.18點,或0.01%,收在42587.5點。 那斯達克指數上漲83.26 點,或0.46%,收在18271.85點。S&P 500指數上漲9.08點,或0.16%,收在5776.65點。費城半導體指數下跌32.89點,或0.70%,收在4661.34點。NYSE FANG+指數上漲137.12點,或1.11%,收在12446.24點。

中鋼三巨頭展望明年:正面訊號浮現! 「這鋼品」成獲利關鍵

中鋼(2002)22日舉行法說會,董事長黃建智表示,全球鋼鐵需求轉佳,在降息提振需求以及中國利多政策有助鋼市築底下,整體鋼市展望正向訊號浮現。市場預期中國政府明年將持續推動重大刺激經濟政策,若成真將有利支撐用鋼需求向上。在今年全球鋼鐵市場仍舊不景氣之下,中鋼今年前三季繳出比去年同期更佳的表現,精緻鋼品銷售量占比為11%、達65.65萬公噸,稅後純益18.84億元。黃建智表示川普當選後不確定因素消除,除了中國以外,全球經濟展現韌性,通膨淡化、政府擴大支出支撐經濟,對鋼市都是好消息。中鋼表示,內部擬定十年經營發展策略,聚焦在強不在大,打造專精強核心能力,培植差異化競爭優勢,並以具備「高技術含量、高產業效益及高獲利能力」的精緻鋼廠為發展主軸。在永續減碳部分,中鋼總經理陳守道表示,中鋼已規劃短、中、長程的減碳策略,短程使用再生能源已有初步成效,2023年共完成358項節能專案,減少36.8萬公噸碳排放,節省能源成本達18.1億元。陳守道指出,中程策略如高爐添加物已持續研發並投入測試。而關於中鋼未來的經營策略,執行副總鄭際昭表示:「開發精緻鋼品是中鋼積極開發的關鍵能力。」今年1到10月精緻鋼品銷售量占比11.0%,營收占比15.8%,毛利占比高達70.4%。顯示精緻鋼品的高技術含量及應用價值,可提升公司獲利及客戶黏著度,更能對抗景氣波動。

研華Q1 EPS 2.32元 估Q2挑戰仍嚴峻4/30舉行法說會

工業物聯網廠研華(2395)今(26)日舉行董事會,通過2024年第一季合併財務報告,合併營收為新台幣138.79億元,年減20%,營業毛利為55.48億元,毛利率40.0%,合併稅後淨利為19.93億元,年減33%,第一季合併每股稅後盈餘為2.32元。研華預計於4月30日舉行法說會。研華表示,第一季營收若以美元表達,為4.43億元,年對年衰退22%。就區域別來看,以台灣市場表現最為突出,年對年成長9%;中國市場因軌道交通及半導體設備相關需求回穩,僅個位數衰退,而北美、歐洲、北亞及新興市場則受企業支出縮減影響需求疲弱,營收表現雙位數年減。至於各事業群表現方面,第一季均呈現年對年雙位數衰退。研華財務長暨綜合經營管理總經理陳清熙表示,2024年景氣緩步由谷底回溫,各市場客戶訂單仍偏保守,公司首季營收符合先前淡季預估。接單方面,首季整體接單/出貨比值(B/B Ratio)為0.97,包括北美、中國及歐洲三大區域BB值已築底並穩健回升,其中北美及中國BB值皆較上季成長,分別達0.91及1.0;歐洲BB值則持平於0.97水準。然整體接單金額尚未回歸常態,估計第二季營收成長動能偏緩。研華表示,整體第二季景氣及區域市場之挑戰仍嚴峻,公司也在營運淡季持續內外並進、奠定成長基礎。其中對外擴展Edge AI聯軍陣容,包括四月與高通深化策略合作、與群聯『aiDAPTIV+』 合作增強AI LLM 的能力等,未來將加速邊緣人工智慧生態系形成。內部則持續優化庫存結構及內部流程,營運現金流穩健發展。展望下半年,研華預估,全球工廠自動化、智慧能源及基礎建設升級等轉型佈建將進一步加速,可望帶動相關新專案出貨表現。

3月超級央行周進入尾聲 法人:歐美有望「這一時間」同步降息

此次FOMC會議結果點陣圖維持年內3碼降息空間,一掃市場更鷹派之擔憂,股債呈現齊揚,法人表示,Fed主席鮑威爾會後記者會上重申政策利率可能處於週期性高峰;3月超級央行周將進入尾聲,歐美6月有望同步展開降息,日本短期再升息機率不高。國泰世華銀行表示,我國央行CBC因應電價恐調整,同時可能會造成外溢效應,例如外食調漲等,恐提升通膨預期。故央行上調今年全年的CPI通膨預估從原本的1.89%至2.16%,核心通膨從原本的1.83%上調到2.03%。研判央行希望藉升息半碼,降低台灣通膨預期。從本次會議結果,今年可能降息的時間點及降息幅度,由「通膨走勢」決定美聯準會Fed降息節奏,若未來通膨降速符合預期,將有望於今年6月開始降息,並於9月及12月續降,全年降息3碼。政策利率維持不變下,展望總經、股、債、匯市的後續表現部分,以「總經」來說,在美聯準會Fed大幅升息的影響下,金融環境趨緊使得經濟降溫。不過整體而言,美國經濟呈現製造與服務業的分化復甦,服務業將由過熱回歸正常,而在消費性電子換機潮及AI趨勢的帶動下,製造業中的電子類景氣有望築底回升,但非電子業的成長力道仍十分緩慢。股市部分,近期在AI類股的漲勢驅動下,市場多頭情緒升溫,帶動美股屢創新高,惟短線漲幅過猛,加上公債殖利率近期在相對高位,恐加劇股市波動。長線隨AI需求的激增,預期企業營收將持續成長,加上美聯準會(Fed)將開啟降息循環,有利長線股市動能。在債市部分,今年大方向將走入降息,若近期美國公債殖利率有所彈升,可視為高利尾聲下的布債良機。對於重視長期穩定現金流的投資人而言,宜逢高鎖利,追求穩定息收,預期美國公債殖利率今年在4%偏上震盪,明年趨向3.5-4%區間。「匯市」則是隨市場回歸今明兩年各降3碼的預期,美元維持高位震盪。後續若更加確定美聯準會(Fed)啟動降息循環,美元將稍趨貶勢,幅度將視未來美聯準會Fed降息步伐速度而定。玉山銀行則指出,綜合來看,Fed仍樂觀看待通膨,但同時也說明,「若Fed要朝向更低的利率前進仍有很長一段路要走」,因此儘管隨後可能開啟降息循環,但是後續的幅度及速度可能不會太多;此次會議雖然跟前次會議相差無幾,不過,市場釋放近期通膨數據所帶來的悲觀情緒,美債殖利率呈現走低(以短債更為明顯),美指則多以上漲作收。

AI帶頭衝!台股封關全年上漲26.6% 「價值股」高股息電子股噴發

2023年台股以17930點封關,儘管未過萬八大關,但指數創下疫後次高,全年上漲26.6%、市值增加近12.6兆元。法人指出,回顧2023年,台股由AI帶頭衝,過往被稱為「價值股」的高股息電子股噴發程度高過成長股,帶動高股息ETF的表現勝過市值型ETF。根據CMONEY統計台股原型ETF至29日,大華優利高填息30(00918)近一個月表現排名第一,今年以來報酬接近6成,規模也已接近100億元大關,排名第二的是元大高股息(0056),今年漲逾56%、第三名為中信關鍵半導體(00891),今年以來漲逾59%大華銀投信投資長楊斯淵認為,展望2024年,可留意電子產業結構性和週期性的成長議題。在AI浪潮的推動下,可為台股迎來結構性強勁的動能增長。過去20年,每次產業重大變革,皆會為產業帶來高速成長及相對高報酬的股市。本波由AI帶來的高規格需求及複雜的技術,預計可以為台灣相關產業鏈帶來相對高毛利的業績表現。元大高股息(0056)研究團隊表示,0056成立以來,創下連續13年配息填息紀錄,且0056是市場唯一採預測未來一年現金殖利率選股的高股息ETF,於景氣築底向上階段,相對有機會納入基本面轉強的公司,目前帳上不含資本利得可分配收益為4.90元,可提供未來配息來源,2024年1月進行季配除息,預計將再度吸引參與除息資金買進,並可搭配其他月份除息的股、債ETF自行組成月配組合,規畫個人現金流資產。中信關鍵半導體(00891)經理人張圭慧表示,半導體產業自第四季開始庫存陸續回補,加上消費性產品PC、手機受惠於生成式AI加持,可望帶動相關科技供應鏈新一波多頭走勢,預期半導體產業在近2年存貨調整期即將進入尾聲下,將於2024年迎來曙光。以近期盤面來看,IC設計族群表現亮眼。張圭慧說,IC設計受惠於AI所帶動的科技典範轉移,未來高速傳輸介面IP蓬勃發展,AI應用端陸續問世,助攻ASIC趨勢穩健向上,同步帶動通訊傳輸技術規格升級,2024年展望樂觀,手機與伺服器終端客戶庫存步入回補期,半導體應用端以無線傳輸、消費性電子及資料中心為大宗,預期2024年產業規模將由負轉正,達13%至22%雙位數年增長,可望為大盤再添千金。

碳有價時代來了 華紙正隆18日雙雙逆勢上漲

台灣首批碳權交易將於22日啟動,儘管18日台股漲多回跌,但造紙股紅豔豔一片,由有造林概念的華紙(1905)領頭,收在24.8元、大漲5.76%;正隆(1904)收在30.25元、漲0.5%。同是碳權大戶、以茶葉生產為本業的農林(2913)也放量大漲,收在23元、漲5.75%。台股18日在電金權值股開盤下跌的狀況下,指數一度失守17600點,所幸在鋼鐵、航海、百貨等傳產股逆揚,以及AI指標股翻紅下,終場指數小跌21.84點,收17652.03點。華紙在兩岸植林面積超過3萬公頃,是台灣唯一擁有超過50年造林經驗的公司;正隆2022年綠色採購金額高達95.6億元,居國內製造業之冠;其他包括榮成(1909)、士紙(1903)也連袂走高。雖然地緣政治及戰爭等原因,讓全球局勢變得複雜,然而隨著漿價築底後逐月反彈,且市場供需可望回歸常軌,整體往好的方向發展。造紙產業第四季也迎來傳統旺季,紙品需求持穩,紙品價格也調漲,預計會帶動造紙廠第4季營運上升。

電力景氣指數連5月亮黃藍燈 台綜院:國內景氣谷底反彈

台灣綜合研究院調研之電力景氣指數(EPI),13日公布11月份全國產業高壓以上用電量估值,台綜院長吳再益表示,11月仍為負成長1.30%,經模型轉換,11月份經濟成長預測值為5.0%。累積1~11月全國高壓以上用電量較去年同期衰退3.23%,電力景氣燈號為代表轉向的黃藍燈,為今年7月起的連續5個黃藍燈,顯示國內景氣處於谷底反彈的階段。台綜院電力景氣指數(EPI)預測11月經濟成長5.0%,第四季成長5.2%。(圖/台綜院)台綜院指出,今年上半年延續全球通膨遲滯與升息壓力等不利影響,國際終端需求疲弱,國內生產動能萎縮,產業用電量縮。排除2月春節之外,1~8月全國產業用電皆為負成長;7月起產業用電顯著增加,成長跌幅收斂,電力景氣燈號由藍燈轉向為黃藍燈。「第二季起受惠疫後民間消費反彈力道湧現,經濟成長率也由負轉正」,吳再益指出,第三季起AI熱潮及旺季備貨效應,推升製造業生產動能,經濟成長有所起色;估計第四季將因去年同期低基期,以及消費持續暢旺,墊高經濟成長表現。因此台綜院預測11月經濟成長5.0%,第四季成長5.2%。各行業別用電部分,台綜院指出,由於疫後消費型態由商品轉向服務,國內製造業上半年用電量多呈雙位數衰退,整體景氣未見復甦訊號。下半年受惠AI熱潮及旺季備貨效應,推升電子科技業生產動能,半導體、光電材料及元件業、電腦電子與光學製品業等產業用電漲勢大增,部分抵銷化學材料業、塑橡膠製品業、機械設備業等傳統產業用電衰退。傳統產業用電表現續呈偏弱格局,仍陷谷底未見明顯反彈跡象。吳再益指出,製造業當中的半導體業,自7 月起電力景氣燈號由衰退的藍燈轉為向上趨勢的黃藍燈,產業景氣出現拐點,有望築底回升。

股匯雙殺!外資連10賣 台股血流成河大跌285點

股匯雙殺!Google 母公司Alphabet財報不佳,加上美國AI晶片出口禁令提早生效,美國科技股重挫,外資連10賣、再砍286億元,台股血流成河,終場大跌285點、收在1萬6073點,跌幅1.74%。新台幣盤中重貶逾1角,下探32.482元,終場貶勢收斂,以貶值8.9分、32.430元作收,然破底危機仍未解除。美國晶片禁令首度波及消費市場,因為連輝達RTX 4090旗艦級遊戲顯示卡,也被禁止在中港澳地區銷售;華南投顧董事長儲祥生表示,輝達原本還有30天豁免權,現在禁令提早生效,是AI概念股大跌主因,不過,AI概念股大跌是短期現象。儲祥生表示,股市現在是「恐懼中築底」,與去年全球暴力式升息不同,台股去年10月大跌的景象,今年不至於會重演。匯市方面,因美債殖利率跳升,全球熱錢再度擁抱美元,日圓殺破150關卡,加上外資在台股連十賣,新台幣難逃被「貶」命運,26日盤中下探32.482元,32.5元的「楊金龍防線」岌岌可危,終場貶勢收斂,以貶值8.9分、32.430元作收,然破底危機仍未解除。日圓26日一度貶至150.43附近,創下1年來新低價,也讓新台幣在直直落的狀況下,對日圓匯率仍撐在0.21字頭。即便日本央行放話警告投資者不要拋售日圓,甚至不排除干預,然日圓過去的避險特性幾乎蕩然無存,尤其是自以巴衝突擴大以來,毫無資金吸引力。匯銀主管分析,美元一枝獨秀,亞幣兩大支柱-人民幣因大陸經濟不佳,面臨回檔,日圓更不見避險需求,持續下探低點,這讓整體亞幣幾乎毫無支撐力道,新台幣在外資持續賣超台股、匯出的壓力下,也很難逆轉強,極有可能在月底前就貶破32.5元價位。

租金追上東區! 台北「這區」店租每坪1.3萬創今年第二高

根據最新實價資料顯示,店面市場有築底復甦跡象,最新北市實登有筆每坪1.3萬元的店面租賃揭露案件,地點就位於知名韓烤站著吃烤肉的對面,一樓的租金店面單價是今年北市實價揭露的第二高,若以每坪1.3萬元的租金高價來看,似乎已經有追趕上東區的趨勢。信義房屋不動產企研室專案經理曾敬德表示,相較於東區、士林夜市與西門町等國際觀光夜市,在過去兩年疫情期間,沿街店面深受疫情衝擊,信義區的市府商圈以內需消費為主,未見大幅空置狀況出現,即使空置也很快可以找到新的租客,區域內指標店面甚至出現每坪萬元以上實價紀錄,頗有超越東區的氣勢,尤其區域內的忠孝東路五段沿線到永吉路三十巷,都是熱門店面區段,永吉路三十巷甚至有手搖一條街的稱號。此次揭露是忠孝東路五段167號,月租33萬元,前一個租客是登山品牌業者,此次承租除了一樓店面外,二樓也一併承租,二樓實價揭露月租7.5萬元,每坪租金就剩下3018元,不過以2樓公寓來看,月租7.5萬元租金行情也算不錯的水準。曾敬德指出,統計今年以來單坪破萬的店面實揭已經達到12筆,其中最多還是在西門町商圈內,累計至今年已經有7筆單價突破萬元,東區巷內則有兩筆小店面單坪租金萬元,顯示國際觀光商圈開始觸底復甦。

半導體新關鍵字2/光通訊具股本小優勢成投資人關愛族群 分析師:短線過熱先等等

隨著半導體展上出現矽光子這個名字,也讓台股投資人紛紛尋找可望受惠的指標股,華冠投顧分析師范振鴻表示,矽光子技術相關的台股,包括磊晶廠聯亞(3081)、Switch交換器智邦(2345)、光收發模組華星光(4979)、眾達-KY(4977)、擁有光柵相關技術的上詮(3363),以及積極發展光纖套件的波若威(3163)等。范振鴻表示,這就如同早些年看AI人工智慧的一樣,在未被商業轉化之前,都有很多想像空間,而矽光子這項技術早在數十年就被提出來,一直到現在仍未被大量商轉,隨著AI所帶動的大量資料傳輸需求,讓多家大廠都明確點名矽光子確實是下個世代技術,後續還是會有持續發燒的機會。投資人該如何看待矽光子題材?分析師賴建承則指出,不管是AI、社群軟體或是影音串流,都會帶來巨量的數據流量,也推升了超大資料中心的建置。仲英財富投資長陳唯泰也說,高速傳輸勢必也會是未來趨勢,近期或許因為漲多而出現拉會,但投資人還是可以多加留意觀察。輝達NVidia所帶動的AI風潮,也推升的大量數據的傳輸需求。(圖/CTWANT資料照)只不過因為市場資金流動迅速,法人指出,投資人還是要以基本面為主,短期過度上漲的公司,相對來說風險也已經較高,遇到族群拉回的機率也高,儘管矽光子題材確實火熱,但在籌碼相對混亂的狀況下,還是要回歸到基本面選股,就算短線遇到套牢問題,也比較不用太擔心。法人指出,台積電還是矽光子主要受惠廠,但是相關營收對於台積電的貢獻比重來看,其實相對偏低,不過台積電14日進行今年第一季3元現金股利除息,開盤就直接秒填息,另外台積電大客戶蘋果發表新機iPhone 15,首波的拉貨效應也會有助益,整體來看,營運還是相對持穩。觀察台股對於矽光子的反應,主要還是集中在光通訊族群。華星光目前是Marvell的獨家供應商,機構預估明年400G產品的營收佔比將高達40%,可以說是目前台股中最純的400G交換器相關的公司,除此之外,800G產品將提早在今年第四季開始送樣認證,這部分也是很值得大家關注的地方。光通訊廠華星光對於明年展望相對保守,但投信法人仍持續加碼布局。(圖/翻攝自奇摩股市)華星光今年營收從4月開始築底反彈,8月衝上3億元大關,不過公司對於展望相對保守,中長期會是持續向上,至於2024年還很難預期,希望是維持跟2023年差不多。近期股價出現拉回,但投信及外資仍站買方。眾達-KY在CPO共同封裝技術方面也走得很前面,是Broadcom的長期合作夥伴,但以近期營運來說,要等Broadcom庫存去化以及恢復成長動能之後,眾達才會跟著重新走回上升循環。眾達-KY近期營收出現明顯收斂,不過股價則在突破8月的整理之後開始反彈,從70元附近拉高到接近90元,回到今年6月以來的水準。

美限制晶片銷中東 法人:緯穎、緯創走勢兩樣情「這原因」

美國傳出將限制包括輝達(Nvidia)及超微(AMD)的AI晶片銷往中東,引發台股今(31日)AI族群殺聲隆隆,其中之前法說會上證實中東訂單的緯穎(6669)更是重災區,盤中一度亮燈跌停,而母公司緯創(3231)則是開低走高,中場就回到平盤之上,尾盤更是最高點117元作收,漲幅逾4%。華冠投顧分析師范振鴻指出,就輝達所公布的文件內容來看,是指在2024財政年度第二季,美國通知我們,對於一部分運往特定客戶和其他地區,包括中東某些國家的A100和H100產品,有額外的許可要求。換言之,並非是完全禁止,而是要經過審核。對於緯穎及緯創走勢分歧,法人指出,主要是緯創的籌碼面見到外資已經開始由賣轉買,本周以來已連三天買超,股價也有築底跡象,至於緯穎,技術線型還在測試低點,如果能守穩1530元,那應該也有機會回穩。至於中東訂單對於AI族群的影響,范振鴻指出,因為中東國家尚未正式下單,對於接下來營收預估甚至是財測模型不會產生任何影響,不過先前市場原先預期緯穎可以取得中東地區AI伺服器訂單的想像,而導致的估值上調就會受到影響。緯創身為緯穎的母公司,在今早開盤一起被牽連開低,但如果單純以這項禁令來講的話,對於營運的直接影響程度又會更小。總結來說,不管是緯穎以及緯創,對於接下來的獲利預估調整來說,影響都不大,主要是影響市場對於未來中東訂單的想像空間,但若接下來有新的證據顯示,接單不受影響且未來中東訂單納入獲利預估,勢必對股價又會有激勵表現。

三星減產DRAM報價止跌 南亞科、威剛估市況Q3築底回升

韓國大廠三星電子(Samsung)第二季營業利潤暴跌95%,持續減產DRAM,現貨價目前已止跌持穩。全球記憶體大廠如三星、SK現代、美光等財報,均揭露出貨量有所提升。報價回彈也帶動國內記憶體廠南亞科(2408)、威剛(3260)近期股價同步走揚。根據市調機構TrendForce最新研究指出,由於DRAM供應商陸續減產,加上季節性需求支撐、有效減輕供應商庫存壓力,第三季DRAM均價跌幅估計將收斂至0~5%。業界普遍期待第三季價格跌幅收斂、第四季供需恢復平穩,市況能有所改善。不僅市場看好記憶體需求下半年有望逐步改善,法人也指出,上游供應商最近對DRAM的價格已轉正向態度、議價空間緊縮,伴隨減產效益顯現,預估第三季DRAM現貨價則將領先起漲。記憶體模組大廠威剛6月營收22.83億元,年減23.87%、月減6.96%,仍表現疲弱,終端客戶的DRAM庫存水位普遍回復健康、客戶需求陸續回溫,DRAM合約價將在下半年落底,第三季市況將可望自谷底回升;至於NAND Flash價格落底時間則可能落後DRAM,但仍較上半年大幅改善。另一家記憶體大廠南亞科第二季營收70.27億元,季增9.4%,美系外資指出,其第二季表現大致符合預期,且虧損幅度減少,有利後市營運。南亞科經營層日前在法說會指出,預期下半年手機、電視需求將逐步改善,DRAM供需狀況有望趨於平衡,看好第四季庫存有望恢復正常水位。展望未來,2023下半年有機會需求逐步改善,供需狀況有望在第四季趨於平衡。南亞科(2408)上周股價連日上揚,28日漲4.76%,收74.8元。周一(31日)股價下跌0.7元或0.94%,盤中報74.1元;威剛周一股價上漲0.2元0.24%,盤中報83.9元。

旺季效應發酵! 歐洲線運價週漲逾3成SCFI上周強彈6.5%

受歐美運價大漲影響,上海航交所週五(28日)公告最新一期上海集裝箱出口(SCFI)運價指數較上周大漲62.78點至1029.23點,漲幅高達6.5%。三大長程線全面彈升,以歐洲線強彈逾3成最多,旺季效應發酵。根據最新指數顯示,主要航線遠東到美東每FEU(標準40呎貨櫃)達2853美元,週漲177美元,漲幅6.6%;美西線每FEU報價1943美元,週漲179美元,漲幅10.1%。至於遠東到歐洲運價,每TEU(20呎櫃)強彈233美元至975美元,漲幅高達31.4%;遠東到地中海運價每TEU達1503美元,週漲96美元,漲幅6.8%。近洋線方面,遠東到東南亞每TEU週減6美元,達到143美元,跌幅4%。市場人士指出,本週的運價指數應該已經反映8月初的漲價計劃,後續要再觀察市場狀況。貨攬業者表示,目前為海運傳統旺季,加上美國最新公布經濟成長優於預期、第四季歐美節慶需求仍帶動部分拉貨力道,再加上航商不願意再砍價維持一定的縮艙狀態,已看到運價有築底反彈態勢,但暫時難回到過往傳統旺季水準。