美國運通

」 巴菲特 波克夏 蘋果 美股 股神

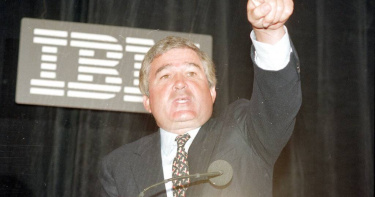

IBM轉型關鍵推手!「藍色巨人」改革者 葛斯納辭世享壽83歲

美國科技業重量級領導人、國際商業機器公司(IBM)前董事長暨執行長路易斯·維·葛斯納(Louis V. Gerstner Jr.)於12月27日辭世,享壽83歲。IBM董事長暨執行長阿文德·克里希納(Arvind Krishna)透過內部郵件向員工證實此訊,並讚揚葛斯納在IBM關鍵時刻的領導扭轉了公司命運。葛斯納主導IBM從硬體製造商轉型為整合服務企業,被譽為扭轉「藍色巨人」命運的關鍵推手。根據《路透社》和《紐約郵報》等外媒報導,葛斯納自1993年起擔任IBM董事長兼執行長,任內至2002年。彼時,公司面臨營運困境與競爭壓力,尤其在個人電腦、企業服務與伺服器領域,微軟(Microsoft)、昇陽(Sun Microsystems)等對手快速崛起,讓過去以大型主機稱霸的IBM遭遇前所未有的挑戰。這段期間,IBM一度陷入是否應該分拆或重組的激烈討論。IBM前執行長葛斯納辭世,享壽83歲。其領導風格與改革思維影響深遠,為企業界留下典範。在接掌IBM前,葛斯納曾任美國運通(American Express)總裁與RJR納貝斯克(RJR Nabisco)執行長,也曾任顧問公司麥肯錫(McKinsey)高層。他是IBM成立以來首位外界延攬的最高領導人,跳脫工程師或傳統技術管理層的典型背景,外界一度質疑此人選是否合適。葛斯納接任後立即展開企業重整。他果斷否決了IBM內部關於分拆為多家「小藍」(專注晶片、軟體等獨立業務單位)的規劃,認為市場不需要各自為政的小技術,而是整合式解決方案與端對端服務。克里希納在信中回憶,「Lou當年抵達IBM時,公司前途確實不明朗……他並非回顧過去,而是不斷聚焦於客戶未來真正需要什麼。」他指出,葛斯納的判斷是公司存續的關鍵。葛斯納也曾公開表示:「此時IBM最不需要的是願景。」他認為首要任務是恢復獲利、提升客戶服務,而非空談遠景。結果證明他的策略奏效,在優化營運、削減成本、出售資產、回購庫藏股的同時,重振企業實力。IBM股價在他任內飆升逾八倍,公司逐漸從虧損邊緣回到市場競爭中心。在其領導下,IBM也放棄原本計畫用以挑戰微軟的OS/2作業系統,轉而投注資源發展更具競爭力的企業服務與解決方案。這些戰略抉擇使IBM從純科技硬體商逐步轉型為軟體與企業服務並重的科技巨擘。2002年退休後,葛斯納擔任凱雷集團(Carlyle Group)董事長至2008年,並在多家公司擔任董事,包括《紐約時報》(The New York Times)、美國運通、AT&T與卡特彼勒(Caterpillar)等。他亦著有回憶錄《誰說大象不能跳舞》(Who Says Elephants Can’t Dance?),回顧自己如何扭轉IBM局勢。葛斯納不僅在企業界留下深刻印記,亦熱衷教育與慈善。他曾推動IBM技術進入美國公立學校,並成立「葛斯納慈善基金會」(Gerstner Philanthropies),投入生物醫學研究、教育創新與社會服務等公益領域。克里希納在信中補充,「Lou是一位直率的領導者,他不僅要求準備周全,也勇於挑戰舊有假設。他既能兼顧眼前任務,也同時著眼長期創新,留下了令人難忘的貢獻。」這位引領IBM走出低潮的關鍵人物,無疑在科技企業歷史上刻下深刻篇章。IBM前執行長葛斯納辭世,享壽83歲。其領導風格與改革思維影響深遠,為企業界留下典範。(圖/翻攝自X,@nypost)

小非農數據疲弱強化降息預期!美股收高、科技股表現分歧

美國股市美東時間3日整體收漲,市場情緒明顯受最新「小非農」ADP就業數據推動,投資人對聯準會(Fed)下週降息的預期迅速升溫。道瓊工業平均指數(Dow Jones Industrial Average)上漲408.44點,或0.86%,收於47,882.90點。標準普爾500指數(S&P 500)上漲0.30%,報6,849.72點;那斯達克綜合指數(Nasdaq Composite)則上漲0.17%,收在23,454.09點。據《CNBC》報導,世界最大的人力資源管理公司之一「自動資料處理公司」(Automatic Data Processing, Inc.,通常稱ADP)報告指出,11月私人部門就業人數意外減少32,000人。根據《道瓊》(Dow Jones)調查,經濟學家原本預期當月將增加40,000人。儘管數據疲弱,但交易員似乎正押注私人部門的就業流失,將促使聯準會在12月10日今年最後1次會議上大幅降息。金融服務公司「Certuity」首席投資長韋爾奇(Scott Welch)在接受《CNBC》訪問時表示:「勞動市場是大家會關注的焦點。數據出來就是這樣,要嘛支持降息,要嘛不支持,但我認為毫無疑問,下周一定會降息。」根據芝商所(CME Group)的「FedWatch」工具,市場正在反映聯準會下週三(10日)降息的機率高達89%,遠高於11月中旬的預期。投資人認為較低的利率環境將刺激貸款成長,為美國經濟帶來動能,因此富國銀行(Wells Fargo)和美國運通(American Express)等主要金融股3日普遍上揚。韋爾奇補充:「市場整個就是繫在聯準會身上,所以如果他們不降息,結果不會太好。」不過,3日也出現了部分經濟穩健的跡象,最新的美國服務業數據略優於預期。與此同時,微軟(Microsoft)3日拖累大盤,股價下跌2.5%。此前,專注於科技產業的《The Information》報導指稱,微軟削減與人工智慧相關的軟體銷售配額,但在該公司否認降低銷售人員的銷售配額後,股價跌幅略有收斂。與人工智慧題材相關的其他企業,包括晶片製造商輝達(Nvidia)與博通(Broadcom),也受到微軟股價下跌的牽連而走弱。美光科技(Micron Technology)同樣承壓,下跌逾2%。對此,韋爾奇分析:「市場開始分辨誰會勝出、誰會落後。他們彼此都在相互投資,但市場還沒看到成果。我們正處於1個市場轉型的最初期,而我們關注的1件事,就是這些公司究竟背負多少債務來建設資料中心等等。」另一方面,比特幣(bitcoin)持續上漲,突破93,000美元。這是在1日出現自3月以來最差單日表現後的反彈。另「邁威爾科技」(Marvell Technology)股價則大漲近8%,因華爾街對其資料中心成長展望作出積極反應;服裝和配飾零售商「美鷹傲飛」(American Eagle Outfitters)亦是一大亮點,上漲約15%,因該公司成為最新1家上調全年財測的零售企業。公司表示,今年的假日購物季開局強勁。

出國刷卡結帳小心手續費!達人呼籲「選當地幣別」:才符合回饋資格

出國刷卡結帳時別選錯幣別!知名家事達人486先生近日提醒,許多國人海外消費時,常在刷卡當下被詢問要以「當地幣別」或「新台幣(TWD)」結帳,他強烈建議「選當地幣別」,否則恐將被加收DCC(動態貨幣轉換)費用,甚至失去信用卡原有的海外回饋資格。以日本為例,刷卡機上常出現「PAY IN JPY」與「PAY IN TWD」兩種選項,486先生提醒,應選「PAY IN JPY」才是正解。也有些商家刷卡機會顯示國旗與換算後金額,消費者千萬別被台幣數字吸引,應堅持選用當地貨幣結帳。他指出,若不慎選擇台幣結帳,不僅可能被收取1%至3%不等的DCC手續費,更可能不符部分銀行對「海外消費」的認定,導致刷卡回饋失效,得不償失。DCC(Dynamic Currency Conversion)是指刷卡時由商家端自動提供貨幣轉換功能,但多數情況下,其轉換匯率與手續費遠高於信用卡發卡銀行的內部結匯機制。值得注意的是,根據486先生觀察,目前只有VISA與MasterCard信用卡會遇到DCC選項,美國運通(American Express)與JCB信用卡則不會跳出幣別選擇畫面。

最美檢察官轉行律師酸民攻擊不減 陳漢章霸氣反批「先給太太黑卡再說」

有「最美檢察官」之稱的陳漢章,今年8月正式辭去檢察官職務,轉換跑道成為執業律師「樂樂律師」。然而,他卸下公職身分後仍引來部分網友批評,甚至連妻子也遭波及。對此,陳漢章29日透過臉書發文正面回應,強調家庭生活和諧,並霸氣表示:「太座不用工作是基本的,因為太座就是用來疼的。」陳漢章在貼文中表示,每隔一段時間就會收到來自網路的負面言論,其中最多的批評是質疑他裝扮成女性外貌,是否讓妻兒受苦。即使妻子已曾公開聲明否認,但攻擊聲浪依舊不減,甚至有部分言論將妻子也一併捲入。對此,陳坦言已經「漸漸無感」,但仍認為適度宣洩有助身心健康。陳漢章卸下公職後,依然擋不住酸民對其批評。(圖/翻攝臉書/樂樂律師·前樂檢)他表示,自己每日除去睡眠與工作時間外,其餘時間皆投入於家庭,甚至自訂「每日工時不得超過8小時」的規則。他會準時返家,陪伴孩子閱讀、玩樂、聊天至入睡,並強調與妻子感情融洽、家庭氣氛和諧,兩人「是不吵架的」。對於網友的酸言酸語,他反嗆:「你要是擔心我家太太與小孩,不如也先給張美國運通黑卡給你太太,並且搞定你自己的生活再說!」他更直言,有些酸民之所以批評他,只是因為自己無法過上相同品質的生活,「我們不是同一個等級的人,甚至我們眼中看出去的世界,都是完全不一樣的。」他也批評部分網友「缺乏解決問題的能力」,並表示自己對家庭的投入與經營,是出於主動與責任感,並非外人可以輕易評論,「你在想像我們痛苦的同時,只會顯得你們自己的無能罷了。」這篇貼文一出,吸引不少支持者留言力挺,「我想要當你老婆(亂講一通」、「家庭和樂每天與妻子聊不完話題完全已經100分了」、「太座有黑卡不用工作基本上已經打趴一堆人了」,還有網友好奇詢問「檢察官的薪水可以優渥到辦黑卡?」對此,陳漢章笑回:「我當檢察官是興趣。」暗示自己還有其他收入來源。

關稅衝擊!波克夏Q2獲利年減4% 股神重倉「這檔」減值38億美元

「股神」巴菲特旗下的波克夏海瑟威(Berkshire Hathaway)2日公布第二季業績,受保險業務收入下滑影響,上季營業利益年減4%。波克夏也再度示警美國關稅政策對業務的衝擊。波克夏第二季營收利益年減4%,降至111.6億美元,主因是保險承保業務下滑,營收下滑12%至19.9億美元,而鐵路、能源、製造、服務和零售事業的獲利全面增長,皆高於去年同期。其中,波克夏對卡夫亨氏進行約38億美元的資產減值,卡夫亨氏股份帳面價值已從2017年底的逾170億美元,大幅下調至84億美元。雖然巴菲特目前尚未在這筆投資中實現虧損,但卡夫亨氏自併購以來的股價已下跌62%新關稅稅率正式上路,引發1日全球金融市場動盪。波克夏向投資人示警,美國總統川普的關稅政策和潛在衝擊對波克夏旗下事業,帶來負面效應,可能嚴重影響未來的業績。波克夏A股1日股價收盤下跌1.16%,報71萬1480美元,今年來累計上漲4.5%,而過去3個月累跌12%。波克夏B股上漲0.2%,收至472.8美元,今年累計上漲4.82%。財報顯示,截至6月底止,波克夏帳上現金部位達3440億美元,略低於第一季創下的3480億美元紀錄高點。波克夏已連續11季賣超股票,五大股票部位分別是美國運通、蘋果、美國銀行、可口可樂與雪佛龍,該公司第2季未實施任何庫藏股計畫。

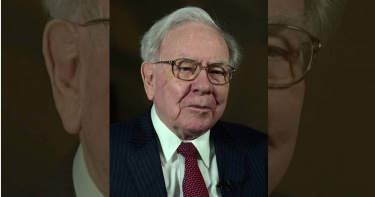

巴菲特卸任前大讚:為波克夏「他賺得比我多」

在波克夏 · 海瑟威(Berkshire Hathaway)公司年度股東大會上,現年94歲的股神華倫 · 巴菲特宣布,將於2024 年底正式卸下執行長一職,並推薦副董事長格雷格 · 阿貝爾接任。在這一重大時刻,蘋果執行長庫克於社交平台發文致敬巴菲特,稱他為「無數人智慧的啟迪」。在股東大會致詞中,巴菲特也不吝讚美庫克對蘋果的貢獻,認為他成功帶領公司延續成長,即使無法像賈伯斯帶來顛覆性創新,仍為蘋果寫下輝煌篇章。巴菲特幽默表示:「庫克為波克夏賺的錢,比我還多。」早期巴菲特不碰科技股,直到2016年破例投資了蘋果,投入約 35 億美元購入蘋果股票,至2023年底已增值至約1730億美元,為波克夏帶來了巨額回報。不過,自2023年第四季度起,巴菲特便開始逐步減持蘋果股票,截至2024年底,波克夏持有的蘋果股票已從2023年底的9.05億股降至3億股,減持比例接近三分之二。波克夏仍持有蘋果公司約2%的股份,位列其前五大股東之一,蘋果也仍是波克夏最大持股標的,其持股市值遠超排名緊隨其後的美國運通和美國銀行。

批美貿易政策獲4萬人掌聲 「股神」巴菲特宣布年底退休由副董座接任

被譽為「股神」的華倫巴菲特(Warren Buffett)最近在美國內布拉斯加州奧馬哈舉行的年度股東大會上宣布,將於今年底卸下控股公司波克夏海瑟威(Berkshire Hathaway)執行長身分,由副董事長葛雷格阿貝爾(Greg Abel)接掌他的職務。此外,巴菲特並當場批評總統川普(Donald Trump)對等關稅政策,獲得現場約4萬名與會者掌聲。綜合外媒報導,現年94歲的巴菲特美東時間5月3日在股東大會上表示,「我認為時間已經到了,該由葛雷格在年底成為公司執行長。」巴菲特指出,事先知曉此決定的僅有他的2名子女霍華德與蘇西,而坐在台上的阿貝爾似乎對巴菲特宣布的事項感到意外。不過早在4年前,巴菲特就已親自選定阿貝爾為接班人,但當時並未透露退休時間。巴菲特強調,即使卸任,也沒有打算出售自己持有的波克夏股票,「我完全沒有出售波克夏股份的打算,這些股票未來將會捐贈出去。」該公司目前市值達1.16兆美元(約新台幣35.6兆元),旗下擁有超過60家公司,包括Geico保險公司、Duracell電池和Dairy Queen連鎖餐飲店,同時持有蘋果、可口可樂、美國銀行及美國運通等巨頭企業的大量股份。蘋果執行長庫克(Tim Cook)對巴菲特的商業成就表示讚揚,「世上沒有第二個人能像華倫巴菲特,包括我在內,無數人都受到他的智慧啟發。我能夠認識他,是我人生最大的榮幸之一,毫無疑問,他把波克夏交給最合適的人。」其實,巴菲特早在2023年罕見地發表一封信,坦言自己「正在打延長賽」,暗示未來可能會交棒。儘管巴菲特宣布退休,但並未淡出對全球經濟議題的關注。他在股東大會上批評美國政府的貿易政策,特別是對中國等國徵收的高額關稅,雖未直接點名,但外界普遍解讀他針對的正是總統川普的強硬貿易立場。巴菲特表示,「把貿易當成武器是一個大錯。當世界其他75億人對你觀感不佳,而你只有3億人自鳴得意,這樣子既不正確也不明智。」他進一步指出,美國應該與其他國家貿易,各自發揮所長,「保護主義(Protectionism)政策長遠來看對美國弊大於利。」此為巴菲特迄今對對等關稅政策最直接的批評。他指出,美國過去250年從一個無名國家崛起為全球最重要的工業大國,不應倒退走向保護主義。他警告,貿易與關稅「可以是一種戰爭行為」,已在美國社會引發負面情緒。今年4月,美國針對中國進口商品加徵145%關稅,中國則反制徵收125%報復性關稅。雖然美國政府後來對除了中國以外的其他國家實施90天關稅暫緩,但貿易緊張仍引發市場動盪。此外,巴菲特也提醒,地緣政治事件與關稅已為波克夏帶來「相當大的不確定性」。據該公司第一季財報,這些因素使未來影響難以預測。值得注意的是,儘管巴菲特長期被視為股市的信心指標,但近10季以來,他已持續減少所持有的股票數量或金額。2024年,波克夏出售超過1340億美元(約新台幣4兆元)股票,主要減持蘋果及美國銀行的股份,導致該公司持有的現金款項增至創紀錄的3470億美元(約新台幣10兆元)。巴菲特自6歲賺到第一筆財富,11歲首次購股,13歲申報個人所得稅。儘管身為全球排名前十大富豪,但他至今仍住在內布拉斯加州奧馬哈的一棟普通住宅超過65年,並長期致力慈善事業,已捐出數億美元。

Apple Card 爭奪賽! Visa砸33億元取代萬事通

為穩固行動支付行業中的地位,Visa出價1億美元(約新台幣33.2億元),取代Mastercard成為Apple Card業務。根據《華爾街日報》引述知情人士報導,此舉是為了取代Mastercard成為Apple信用卡網路服務商。而Mastercard並未放棄,正積極尋求及保持其作為Apple Card網路服務商的地位。Visa於1日的舉動是各大網路支付商競爭的一部分,其中還包括美國運通,都在爭取與蘋果公司建立這一利潤豐厚的合作關係。美國運通也在尋求在這筆交易中扮演雙重角色,希望同時成為Apple Card的發卡機構和網絡服務商。Apple Card 已成為一項備受追捧的資產,摩根大通和Synchrony Financial等主要銀行加入競爭,希望成為新的發卡機構。然而,在網路服務方面的競爭同樣激烈,作為最大的支付網路,Visa提出了一項積極的報價,包括通常只為頂級卡計劃保留的預付款類型。蘋果最初是與高盛的策略合作夥伴關係,Mastercard提供處理付款的支付網路,不過一段時間以來,高盛並沒有從 Apple Card 中獲利,根據市場估計,高盛在此次合作中損失了數十億美元。

巴菲特吃披薩又喝酒? 最新持股名單「這檔」被大砍7成

股神巴菲特旗下波克夏公司(Berkshire Hathaway)14日向美國證交所(SEC)提交的最新13F申報文件顯示,它在2024年第四季大砍金融股。至於金融巨鱷索羅斯旗下基金,則增持大型科技股部位與敲進台積電ADR股票。申報文件顯示,波克夏去年第四季除了繼續減持美國銀行股份,還將花旗集團股票大砍73.5%。波克夏已停止拋售蘋果股票,使蘋果仍高占其前十大持股之首。接著為美國運通,美銀、可口可樂、雪佛龍、西方石油、穆迪、卡夫亨氏、安達保險和達維特。波克夏的新寵是最大葡萄酒業巨頭星座品牌(Constellation Brands),去年第四季買進逾562萬股,價值逾12.4億美元;同時還加碼達美樂披薩股票,持股季增110萬股。2024年第四季總持股價值為2670億美元,較前一季的2660億美元略有上升。另外,索羅斯創建的索羅斯金管理公司在上季則是加碼谷歌母公司Alphabet 、亞馬遜、微軟等大型科技股,其中,台積電ADR也在它的增持名單當中。它還新增輝達持股部位,同時間卻降低阿里巴巴,並出清摩根大通、默克製藥與Ulta Beauty等股票。相較索羅斯對於科技股投資前景看好,橋水基金在上季持股變動申報文件中,卻大賣Alphabet 、輝達、META、微軟、蘋果與亞馬遜等美股科技六雄,當中又以對蘋果的減碼幅度最大。

熱火球星巴特勒買咖啡刷黑卡沒用 遭自家員工虧「您失業中」

NBA邁阿密熱火球星巴特勒(Jimmy Butler)因無視球隊規定,遭處罰無限期禁賽,而他的消費行為也受到影響,今(30)日他在社群分享他到自家咖啡廳消費的影片,買了一杯黑咖啡要使用信用卡結帳卻刷卡失敗,還遭員工開玩笑「您目前失業中」,暗指他禁賽中所以卡片才無法使用。巴特勒除了在球場上的表現受關注,他私下還有經營副業「大臉咖啡」(Big Face Coffee),近期遭球隊無限期禁賽的他,多了些空檔親臨咖啡廳;身為老闆的巴特勒還是秉持著使用者付費,點了一杯黑咖啡要使用美國運通黑卡結帳,怎料,無論感應方式或刷卡都不過。巴特勒遭球隊無限期禁賽中,近日到自家咖啡廳消費,拿出黑卡卻刷不過,還遭員工開玩笑「您目前失業中,卡片無法使用」。(圖/翻攝自X/Courtside Buzz)在巴特勒刷卡失敗的影片中,看得到他一臉疑惑,結果沒有入鏡的自家咖啡廳員工,突然開口虧老闆,「You're currently unemployed so your card doesn't work sir. Sorry.」(先生您目前失業中,所以卡片無法使用,抱歉),員工的話指的是巴特勒遭熱火無限期禁賽中,說不定因此卡片才無法使用。綜合外媒報導,巴特勒本來才結束2場禁賽,28日又因為沒有在出戰魔術比賽當中先發登場,直接暴怒自行走出訓練場館,熱火隨即宣布處罰他無限期禁賽,之後又補充他至少必須面臨5場禁賽;而熱火官方給的理由是,巴特勒持續無視球隊規定,做出對球隊造成傷害的事情與拒絕履行應該做的義務,才會給予禁賽處分。

巴菲特又出手了! 年末加碼「這檔」網域股

「股神」巴菲特執掌的波克夏海瑟威投資公司(Berkshire Hathaway)2024年股價漲幅達25.5%,超越標普500指數23.3%的漲幅,創下2021年來最佳成績,更寫下年線連九紅紀錄。波克夏於上週(2024年12月31日至2025年1月3日)以約410萬美元的價格收購了約2萬0044股威瑞信(VeriSign)。VeriSign是一家提供智能信息基礎設施服務的上市公司。VeriSign的毛利率高達87.6%,市盈率為23.9倍。目前,波克夏的投資組合處於更平衡的地位,大幅出售蘋果股票後,蘋果只佔波克夏投資組合約四分之一,美國銀行和美國運通佔波克夏股票投資組合的另外四分之一;石油、消費品和銀行以外的金融等其他行業的股票佔另外四分之一。Baird將VeriSign的股票評級從「中性」上調至「優於大盤」,定價清晰,且自由現金流前景樂觀。花旗也重申了對VeriSign的評級,並設定了210美元的目標價。這兩家公司的樂觀前景源於VeriSign最近與美國國家電信和信息管理局(NTIA)續簽了合作協議。VeriSign還宣佈與網際網路名稱與數位位址分配機構(ICANN)續簽。據VeriSign公告,其2024年第三季度的業績收入小幅增長3.8%,達到3.91億美元。2024年全年,該公司預計收入在15.54億美元至15.59億美元之間,營業收入預計在10.54億美元至10.59億美元之間。高盛首席美股策略師戴維·科斯汀在報告中寫道,從波克夏的策略來看,他們還持有許多價值股和其他股票,這些股票在市場回調期間可能更具彈性,可以更好地對沖通膨。波克夏龐大的現金狀況提供了靈活性,波克夏的管理團隊也度過了許多經濟衰退和熊市,並且善於在正確的時間退出。

巴菲特開倉「這2家」 波克夏Q3續拋股手握現金3252億美元創新高

「股神」巴菲特旗下的波克夏海瑟威(BRK.A.US)第三季持倉報告出爐!最新的第三季機構持倉報告 (13F)文件顯示,波克夏第三季度持倉總市值達2660億美元。目前,波克夏持有的現金增至歷史新高3252億美元。報告顯示,波克夏還首次購入了兩隻股票—— 達美樂披薩(DPZ.US)和游泳池設備公司Pool Corp(POOL.US) 。受波克夏加倉影響,達美樂、Pool 15日盤前分別大漲逾8%、近7%。波克夏上季也脫手化妝品零售商Ulta Beauty大部分的持股。相較於達美樂和Pool的股價,Ulta Beauty下跌近2%。而家居裝潢公司Floor & Decor則是被波克夏直接「清空」。根據持倉數據顯示,蘋果(AAPL.US)仍然是其投資組合中的最大重倉股,共持有3億股,市值約爲699億美元。儘管蘋果繼續佔據首位,持倉數量卻較上季度減少25%,從年初的9.05億股顯著下降至當前的3億股。美國運通(AXP.US)晉升爲第二大重倉股,持有約1.52億股,市值約爲411億美元。美國銀行(BAC.US)則位列第三,波克夏對其的減持幅度爲近23%,截至季末對美國銀行的持股比例爲11.88%。監管資料顯示,在步入10月後,伯克希爾仍在繼續減持美國銀行的持股,持股比例已經降至10%的關鍵披露門檻以下。巴菲特的投資動向備受粉絲追隨,而最新的投資清單已經說明:波克夏一直在拋售股票,並累積了巨額的現金。

波克夏Q3續砍蘋果持股 現金水位飆升創新高

股神巴菲特旗下的波克夏海瑟威2日公布第三季財報,大舉脫售蘋果持股25%。使得現金水位已大幅攀升至3252億美元,再度改寫新高。波克夏將繼續調節大型持股,可能是考量股價已高和避免投資組合過度集中。短短一年間,巴菲特累計拋售近三分之二蘋果持股,從去年Q4開始減持,今年Q2大砍近50%。 波克夏2日發布財報表示,Q3售出約1億股蘋果股票,持股總數砍到3億股,與Q2末的4億股相比減持25%。截至9月底,蘋果持股總值降至699億美元,低於Q2末的842億美元。第三季度業績顯示,波克夏營收929.95億美元,去年同期爲932億美元;歸屬股東淨利潤262.51億美元,去年同期爲虧損127.67億美元;營業利潤100.9億美元,和去年同期下降6%,因調整保險承保營業利潤由24.22億美元大幅下降至7.5億美元。截止2024年9月30日,波克夏現金水位飆升至3252億美元,再創歷史新高,二季度爲2769億美元;大約70%的股權投資公允價值集中在五家公司,其中蘋果持股市值699億美元;美國銀行317億美元;美國運通411億美元;可口可樂287億美元;雪佛龍175億美元。截自9月底,波克夏回購自家股票約爲29億美元。波克夏還表示,它在第三季並未回購任何庫藏股。波克夏A股從年初迄今已上漲25%,超過同期間標普500指數約20%的漲幅。該集團第三季市值突破1兆美元里程碑,創下新高紀錄。

美財報周+大陸軍演多空交戰 台股14日平盤震盪

美國財報周啟動,上周收盤的標普500、道瓊指數同創歷史新高;而周一14日有大陸解放軍宣布對台展開「聯合利劍2024B」演習,台股開盤就上下震盪,原本漲約45點開出,但指數一度下跌超過百點,最低曾到22799.14點,9點半左右回到平盤起伏;上周表現強勢的權值三王,台積電(2330)開盤下跌10元、9點半力守平盤1045元,鴻海(2317)下跌2元來到198元,聯發科(2454)跌5元、約1295元。台股上周7日至11日的加權指數上漲598.93點,收在22901.64點,漲幅2.69%,三大法人共買超109.97億元,買超第一名為新光金(2888),再來是凱基金(2883)及台積電。投顧分析,美國總統大選即將到來,投資人陷入觀望,不過近期台積電扮演穩盤作用,尤其17日法說會前夕,多家外資調高台積電目標價,但也有人認為,法說會前股價強勢,已利多提前反應,若驚喜不足,股價難以進一步上攻。在9點半左右,電子權值股漲跌互見,台達電(2308)漲5元、在385元,廣達(2382)平盤282元;高價股的大立光(3008)元漲40元、在2480元。本周有多家企業將進行法說會,包括14日的台灣大(3045)、三晃(1721)、萬旭(6134),15日的台達電(2308)、百和(9938),16日的夆典(3052)、味王(1203),以及最重要的17日台積電與大立光,還有毅嘉(2402)、同致(3552)。在美股方面,本周還有花旗、聯合航空、人工智慧晶片設備製造商 ASML、Netflix 和美國運通等將發布財報。美股上周五11日主要指數表現,道瓊工業指數上漲409.74 點,或0.97%,收在42863.86點;那斯達克指數上漲60.89點,或0.33%,收在18342.94 點;S&P 500 指數上漲34.98點,或0.61%,收在5815.03 點;費城半導體指數上漲42.00點,或0.79%,收在5335.94點。

降息循環要來了2/台股跟著美股震盪 看看巴菲特持股來買台股

美國啟動降息循環後,台灣投資人該如何布局?CTWANT記者訪問多家法人及分析師,多建議投資人採防禦性操作,除看好債市、半導體等電子、金融股,鎖焦出口美國內需市場相關傳產股與醫療股。台新投顧副總經理黃文清認為,在經濟軟著陸、緩降息的週期中,相對來說「高股息個股、ETF的殖利率的標得較優,具有優勢」;而對於金控股來說也是受惠股,「因其旗下的壽險公司投資部位大的債券,會受到利率調降而淨值上升、評價回升」。「再來看美元貶、新台幣走升,到2024年底前,外資回流到台股,仍會是看好重量級的權值股,像是台積電(2330)、聯發科(2454)、廣達(2382)、鴻海(2317)、蘋概股等」至於面對降息的防禦性操作的話,可以關注醫療器材、民生必需用品的食品、生產製造食用油等個股。台股偏重出口美國市場的內需市場相關個股,譬如說像是服飾類的儒鴻,可以多加留意。(圖/記者黃耀徵攝)群益馬拉松基金經理人陳沅易也看好台股半導體、電子股及壽險金控金融股,「銀行部分,需多留意其在美國分行的營收影響,而對偏向國內內需市場部位,要看央行的利率調降決策,短期內的波動不明顯。」他也以美國股神巴菲特「不賣可口可樂、美國運通卡」的操作觀念為例,「對美國中產階級、高資產端的內需市場來看還是強勁」,而他前兩季在蘋果、美國銀行上漲就賣一些,持續地減持到剩一半,減持理由是因應美元走貶進行調節,目前持有部位仍大。對照上述台股偏重出口美國市場的內需市場相關個股,像是做窗簾、高爾夫球、汽車零組件等個股億豐(8464)、復盛應用(6670)等;還有做車燈、保險桿的堤維西(1522)、帝寶(6605)等;服飾類的儒鴻(1476),以及與瘦瘦針掀起「減肥藥題材」的醫療保健相關個股,例如美時(1795)、友華生技(4120)等。歐美掀起熱潮的瘦瘦針(又稱瘦瘦筆),原用於糖尿病患者控制血糖的藥品,意外掀起減肥市場熱度。(圖/翻攝自novomedlink官網)群益美國新創亮點基金經理人向思穎建議,在防禦型操作上可關注醫藥股,降息消息塵埃落地後,操作上仍以成長型科技股為主流,另看好市場將對新藥研發的醫藥股評價升高。而受到「瘦瘦針」掀起的減肥市場熱度,也讓投資人關注相關在減脂、醫美等注射型、口服型的新藥開發。國泰5G+基金經理人蘇鼎宇認為,對於降息利率敏感性的受惠產業,包括金融業、地產業、泛小型股等應該會先做一波反彈,接下來市場資金主流仍是會回到科技股,「看好多頭走勢,美股主指會再創新高。」

趁老婆帶女兒歐洲度假! 地產大亨不堪10億負債「戶頭剩25萬」車庫輕生

美國紐約43歲知名地產開發商米勒(Brandon Miller),日前趁他的網紅妻子與2名女兒去歐洲過暑假時,在自家豪宅車庫輕生。據悉,米勒疑似因無法負擔高達3400萬美元(約新台幣10.8億元),銀行帳戶裡又只剩8000美元(約新台幣25.6萬元),才因此想不開。根據外媒《紐約郵報》(New York Post)報導,米勒的老婆坎蒂絲(Candace Miller)經營親子生活風格部落格「Mama & Tata」,還與好萊塢知名雙胞胎「歐森姊妹」瑪莉凱特(Mary-Kate Olsen)和艾希莉(Ashley Olsen)、川普女兒伊凡卡(Ivanka Trump)等名媛是好友。報導指出,在一般人眼中,米勒一家人在漢普頓過著奢侈的上流社會生活,包括住豪宅、開名車等等,但在上月,米勒卻被發現在自家車庫內將廢氣引入車內自殺。實際上,米勒有1150萬美元(約新台幣3.68億元)的房貸,還有來自芝加哥蒙特利爾銀行(BMO Bank)的1130萬美元(約新台幣3.61億元)貸款,以及一筆610萬美元(約新台幣1.95億元)的私人借貸。除此之外,米勒還拖欠美國運通30多萬美元(約新台幣960萬元),更向布魯克林預借現金服務公司Funding Club借了26.6萬美元(約新台幣851萬元),外加積欠各種企業與供應商數十萬美元。據了解,米勒過世時,銀行僅剩下8000美元的現金,欠債已超過3400萬美元。與此同時,他的妻女則在友人的協助下,從歐洲搭乘私人包機返美,希望能見米勒最後一面,目前坎蒂絲已委託出售豪宅,帶著女兒們搬到佛州邁阿密展開新生活。◎勇敢求救並非弱者,您的痛苦有人願意傾聽,請撥打1995

股神巴菲特蘋果持股大瘦身49.4% 狂清倉的還有「這支」38億美元入袋

「股神」巴菲特旗下投資公司波克夏海瑟威3日公佈今年第2季財報,營業利潤年增15%達到116億美元,繼第一季大砍13%持有的蘋果股份後,第二季再加碼拋售手中49.4%、價值約755億美元的蘋果股權;且7月中旬以來,巴菲特還開始縮減其第二大持倉的美國銀行,套現約38億美元。有分析指出,巴菲特選擇持有巨額現金,可能表明對美國整體經濟的擔憂。波克夏於2016年開始,大幅增持蘋果股份,使其成爲波克夏持倉最大的公司,並稱這家科技巨頭是僅次於他的保險公司的第二大業務。不過在今年首季,波克夏卻將蘋果股權削減了13%,並在5月份的伯克希爾年會上暗示,這是出於稅收原因。根據8月3日晚間披露的財報,波克夏第二季度營收爲936.53億美元,市場預期910.9億美元;淨利潤爲303.48億美元,此前市場預計爲177.86億美元,大超預期。第二季度末,波克夏現金儲備爲2769億美元,再創新高,其中部分原因來自波克夏在第二季度出售了價值755億美元的股票,巴菲特正在加快減持的步伐。目前不知道巴菲特究竟是看衰蘋果前景或只是單純調整投資組合比例。不過市場人士認為,波克夏巨額拋售可能不僅僅是一種節稅,持有的巨額現金,可能表明巴菲特對美國整體經濟的擔憂。根據財報,第一季度末,波克夏持有7.89億股蘋果股份,但截至第二季度末,持有的蘋果持股數量約爲4億股,也就是說,波克夏在二季度大幅出售了3.89億股蘋果股份。目前,波克夏持有蘋果約2.6%的股份,按照上週五收盤價219.86美元計算,價值約880億美元。截至6月30日,波克夏股權投資的總價值中,72%集中於美國運通、蘋果公司、美國銀行、雪佛龍和可口可樂,持股市值分別爲351億美元、842億美元、411億美元、186億美元、255億美元。在過去兩個季度的出售後,蘋果仍然是波克夏最大的持倉。8月1日,蘋果也披露了2024財年第三財季(自然年第二季度)業績。數據顯示,蘋果在第三財季實現了858億美元的營收,同比增長5%,這一數字高於分析師預期的845億美元。然而,在大中華區的表現卻令市場失望,營收同比下降6.5%至147億美元,低於市場預期的153億美元。雖蘋果將下滑歸因於美元走強,但即便排除匯率影響,其在中國市場銷售額的下降也超過了分析師的預期。該數據引發人們擔憂蘋果在其最重要的海外市場之一正在失勢。值得關注的是,除了蘋果之外,波克夏還在「清倉式」的拋售其第二大持倉美國銀行,該公司已經連續第12個交易日拋售美國銀行的股票,累計減持9000萬股,套現約38億美元,目前仍然持有9.42億股股票,還是美國銀行的最大股東。第二季末,波克夏的現金儲備爲2769億美元,再創新高,主要是淨出售了755億美元的股票,這也是波克夏連續第七個季度賣出的股票多於買入的股票。

巴菲特Q1減持蘋果13%「因稅務問題」 波克夏現金水位近2千億美元創新高

據悉,在上週六(4日)舉行的波克夏海瑟威公司(Berkshire Hathaway)股東年會上,巴菲特(Warren Buffett)對蘋果公司大加讚賞,在此之前,他曾透露將減持蘋果股份。此外,受惠於利率的提高,獲得了19億美元的利息收入,波克夏囤積的現金儲備已攀升至創紀錄的1890億美元。波克夏發布報告稱,繼上一季出售蘋果1千萬股開始,截至季度末,其持有的蘋果股份為1354億美元(約7.9億股),低於去年年底的1743億美元。儘管波克夏在前一季已出售部分蘋果股票,但這一舉動仍迅速成為會議的最大話題之一。相較以往公布數據,波克夏對蘋果持股比例下降13%之多,也就是脫售1.16億股,不過即便連兩季出售,蘋果仍是波克夏最大持股部位。蘋果今年以來一直面臨著一系列不利因素,如20億美元的反壟斷罰款、中國市場銷售下滑以及長達十年之久的汽車項目被取消等。該公司股價今年下跌約5%。巴菲特表示,儘管公司已出售股票,但蘋果比美國運通和可口可樂公司還要好。他說,除非發生重大變化,否則蘋果仍將是最大的投資對象,並暗示稅務問題是出售的動機,並補充說明,iPhone可能是有史以來最偉大的產品之一。此次出售也增加了波克夏的現金儲備,截至3月底,該公司現金儲備已攀升至創紀錄的1890億美元。考慮到當前市場環境下,降息前景不明朗、通膨居高不下、地緣政治風險叢生,巴菲特表示,他並不介意累積現金,並稱到本季末現金可能達到2000億美元。波克夏的現金儲備在缺乏大宗交易的情況下不斷增加。巴菲特週六表示,他最近一直未能找到能「推動」公司發展的收購案。投資人認為這也顯示了他對股市的看法,斯米德(Smead)資本管理公司投資長斯米德(Bill Smead)表示,「巴菲特正在囤積現金,且不太可能動用這些資金,除非他有機會買下整個公司,或市場出現30%或以上的大拋售。」

巴菲特2024年股東信大公開! 擴大對日本投資、撰文紀念芒格並增持能源股

股神巴菲特旗下的波克夏海瑟威公司昨(24日)在官網公佈每年一度的致股東公開信,該公司2023年實現了15.8%的可觀年度市值收益。以往每年的股東信,開篇都會出現「我和我的長期合作伙伴芒格的工作是管理很多人的積蓄」,而芒格先生已在去年11月28日離去。最新的年報和致股東信,無疑是巴菲特對近60年來最親密合作夥伴的又一告慰。今年的股東信,巴菲特沒有依照慣例,在最開始提供波克夏的業績與美股風向標標普500指數表現的對比,而是在最開始寫下:芒格是波克夏的建築師,而他自己則是公司的總承包商。他指出,某種意義上,芒格「既像哥哥,有時也像慈父」。波克夏2023年每股市值的增幅為15.8%,標普500指數為增長26.3個百分點。長期來看,1965至2023年,波克夏每股市值的復合年增長率為19.8%,明顯超過標普500指數的10.2%。此外,對於外界頗為關注的未來公司接班人問題,巴菲特表示,波克夏的副董事長阿貝爾(Gregory Abel)在各方面都做好了明天擔任波克夏公司CEO的準備。投資標的方面,巴菲特預計波克夏將「無限期」保持對日本伊藤忠商事、丸紅、三菱商事、三井物產和住友商事的投資,以及對西方石油的投資。他表示,BNSF鐵路公司將成為波克夏和美國的重要資產。並預計資本收益將是未來幾十年提高波克夏價值的一個非常重要的組成部分。巴菲特說明,伊藤忠商事、丸紅、三菱商事、三井物產和住友商事這五家日本商社都遵循有利於股東的原則。自波克夏開始購買日本股票以來,這五家公司都以極具吸引力的價格減少了流通股數量。與此同時,與美國的典型情況相比,這五家公司的管理層對自己的薪酬遠沒有那麼激進。波克夏還發布了2023年第四季及全年財報。數據顯示,波克夏2023第四季的淨利潤為375.7億美元,年增107.8%,上年同期淨利潤為180.8億美元。第四季營業利潤為84.8億美元,上年同期營業利潤為66.25億美元。2023年全年的營收為3644.82億美元,優於市場預期;全年淨利潤為962.23億美元,上年同期淨虧損227.59億美元。此外,作為一家以價值投資著稱的投資機構,波克夏對蘋果的持倉一直備受關注。蘋果近幾個月的股價表現不盡如人意,且大幅跑輸其他大型科技公司。該公司在2023年第四季售出了1000萬股蘋果股份,約占該公司對蘋果持股比例的1%,減持市值約18.22億美元。有分析指出,對於巴菲特來說,其減持動作可能出於對蘋果未來發展的擔憂。當前,全球AI產業大爆發,蘋果卻面臨創新乏力、市場競爭加劇、App Store監管審查及投資者對其增長前景擔憂等問題。不過,蘋果仍然是其第一大重倉股,該公司仍持有9.06億股蘋果股票,價值約為1740億美元,在其持有資產中占比為50%。另一方面,波克夏增持了能源股。2023年第四季,波克夏增持了1580萬股雪佛龍股份,使其總持股數量增至1.26億股,價值近190億美元。在此前幾個季,波克夏曾增持了西方石油1958.66萬股,持股數量增至24371萬股,市值超過145億美元。從權重來看,兩者倉位占波克夏總持倉權重接近10%。根據13F持倉報告,目前波克夏的前十大持股分別是蘋果、美國銀行、美國運通、可口可樂、雪佛龍、西方石油、卡夫亨氏、穆迪、DaVita、花旗集團。媒體分析,波克夏最近幾季一直在增持能源股,第四季前十大持股中僅有的兩個增持的股票雪佛龍和西方石油,也都是能源股。

超哥交保後「現身越南」放鬆 他揭帝王洗頭術還有「小波多野結衣」服務

網紅Toyz(劉偉健)20日到網紅超哥的海鮮餐廳踢館批評醋飯難吃,遭超哥痛毆頭破血流,提告「殺人未遂」,超哥遭逮後被依傷害、恐嚇、殺人未遂、組織犯罪等4罪嫌移送台北地檢並獲5萬元交保,而超哥交保後就被目擊出現在機場且目的地是越南,甚至被發現出入越南當地的5星級洗頭店,據了解,店內還有激似日本AV女優的「小波多野結衣」辣妹服務洗頭。超哥出入越南當地知名的5星級洗頭店家,包括在店內拍攝影片的YouTuber越南強尼、現場員工、民眾都要求和他合照。(圖/翻攝自IG)根據《民視新聞網》報導,超哥出入越南當地知名的5星級洗頭店家,還大方在店家留下「超派鐵拳」的簽名,包括在店內拍攝影片的YouTuber越南強尼、現場員工、民眾都要求和他合照,超哥也來者不拒,經常分享越南洗頭店影片的網紅強尼巧遇超哥,在IG秀出作勢比拳和超哥的合照,並笑說「鼓起勇氣要合照,我這麼白目,但本人完全親和力滿滿」,被強尼認為是「親和力滿滿」。超哥會到這間店家拜訪,據了解除了有標準服務的辣妹洗頭,也有身體按摩的服務,原來店內的師傅按摩功夫相當到位,從網友提供的畫面可見,超哥到訪的這間高級洗頭店,店內不少辣妹按摩師以及特製spa長椅,服務時會由辣妹幫客人洗腳以及修容刮鬍、掏耳朵、剪指甲並全身按摩,相當周全因此有「帝王洗頭」的別名。除此之外,還有長相神似AV界女神波多野結衣的女按摩師,包括到現場實際體驗的越南強尼,也大讚身材嬌小的她,「小隻馬但力氣很大」,讓他從頭到腳都得到了深度放鬆,看到長相漂亮的小波多野老師,更是讓他覺得此行相當值得。由於超哥自檢方複訊後,21日以5萬元金額交保,隔天就被民眾直擊,出現在機場準備出國,被懷疑是「棄保潛逃」。對此,超哥對此在臉書發文澄清,「早在幾個月之前,就計畫到越南工作拍攝影片。1/15美國運通黑卡秘書幫我開票。而Toyz的事件是1/20。為了Toyz案潛逃?為了五萬元棄保逃亡?大家不必多做聯想,因為那是不可能的事。遇到事情,就是坦然面對,何況又不是什麼天大的事」。超哥在檢方複訊後,21日以5萬元金額交保,隔天就被民眾直擊,出現在機場準備出國,被懷疑是「棄保潛逃」。對此,超哥對此在臉書發文澄清。(圖/翻攝自臉書)