評級

」 川普 美國 關稅 台股 台積電

標普評級下修中國房市預測 今年1手銷售額恐再跌1成以上

世界3大評級機構之一的「標普全球評級」(S&P Global Ratings)在2026年第2個月,便下調了對中國房地產銷售的全年預測。該機構於8日表示,今年1手房地產銷售額可能下滑10%至14%,較去年10月時預測的2026年銷售下跌5%至8%更為悲觀。據美國財經媒體《CNBC》報導,分析師在報告中指出:「這是1場根深蒂固的下行趨勢,只有政府具備吸收過剩庫存的能力。」他們補充,國家可以透過購買更多未售出房產來轉作保障性住房,但迄今為止,相關措施仍然零散,缺乏系統性。中國房地產市場曾經占整體經濟總量超過1/4,但在短短4年間,年度銷售規模已腰斬。北京當局對開發商高度依賴負債擴張的模式展開整頓,成為最初引發跌勢的原因,而消費者對購房的需求至今仍未明顯回升。經濟學家長期警告中國房地產市場存在過度建設問題。然而,儘管銷售低迷,開發商仍持續推進建案,導致已完工但未售出的新屋數量連續第6年增加。標普分析師表示:「中國一手住宅供給過剩,使房市復甦遙不可及。」報告指出,在過剩壓力下,今年房價可能再下跌2%至4%,延續去年的相似跌幅,「價格下跌侵蝕購屋者信心,這是1個難以擺脫的惡性循環。」標普指出,更令人擔憂的是,中國最大城市的房價在去年第4季跌勢加劇,「我們此前認為這些市場相對健康,並可能成為全國房市復甦的起點。」北京、廣州與深圳去年房價跌幅至少達3%。報告指出,上海是唯一錄得上漲的1線城市,2025年房價較2024年上升5.7%。去年5月,標普曾預測新屋銷售將下滑3%,但在10月修正為下跌8%。最終全年銷售額下滑12.6%,降至8.4兆元人民幣,不到2021年18.2兆元人民幣年度銷售額的一半,這進一步加重中國房地產開發商的壓力。分析師表示,若今年與明年的銷售表現較標普基準情境再低10%,該公司評級的10家中國開發商中,將有4家面臨評級下調壓力。其中不包括曾是中國最大房地產開發商之一的「萬科集團」(China Vanke)。這家企業於去年年底要求延後償還部分債務。中國官方迄今尚未推出重大新增房市支持政策,而是選擇加碼發展先進科技產業。中國高層決策者預計將在下個月的全國人大會議上公布今年的經濟目標。對此,美國盈利性研究與諮詢機構「榮鼎集團」(Rhodium Group)在上個月指出,中國對高科技產業的投入規模尚不足以彌補房地產低迷對經濟的拖累,使中國經濟更加依賴出口成長,也更暴險於貿易緊張局勢之中。

科技股領軍!道瓊首破5萬點創新高 市場靜待就業與通膨數據

標普500指數於美東時間9日在科技股帶動下上漲0.47%,收在6,964.82點;道瓊工業平均指數則小幅上漲20.20點,漲幅0.04%,首度突破50,135.87點,創下歷史新高。那斯達克綜合指數(Nasdaq Composite)上漲0.9%,收在23,238.67點。投資人目前正等待關鍵經濟數據以及新1輪財報公布。據美國財經媒體《CNBC》報導,輝達(Nvidia)與博通(Broadcom)9日再度表現突出,分別上漲2.5%與3.3%,延續前1交易日的漲勢。另1家人工智慧領域公司甲骨文(Oracle)股價則上漲9.6%,原因是獨立金融服務公司「D.A. Davidson」將其評級由「中立」上調至「買進」,並對OpenAI及其受惠企業前景抱持樂觀態度。上述行情發展,緊接在上週五(6日)主要指數強勁反彈之後。當天道瓊指數歷史性首次突破50,000點大關,此前市場在週內早些時候曾出現顯著跌幅。那波拋售主要由科技股領跌,尤其是軟體類股。同時,比特幣(Bitcoin)也一度大幅下挫,隨後略有回升,因投資人轉向避險模式。投資研究機構「CFRA Research」的斯托瓦爾(Sam Stovall)表示:「投資人正在思考,『好吧,我們出現了驚人的反彈。這樣的反彈是否具有持續力?這是否會讓我被吸引進場,結果卻遭受重創,還是說這其實是另1個買進機會?』」這位首席投資策略師指出,就科技股未來本益比相較於過去5年平均值而言,「我們從溢價17%變成折價8%。你或許會說,『嗯,這其實相當不錯,也許現在還不到完全撤出科技股的時候。』」儘管如此,若本週公布的財報表現理想,市場近期從科技股撤出的資金輪動現象,可能再次上演。例如,可口可樂(Coca-Cola)與福特汽車(Ford Motor)均預定於10日公布財報。投資人同時將關注美國勞工統計局(Bureau of Labor Statistics)延後發布的1月就業報告,該報告預計於11日公布。原定於6日發布的數據,因聯邦政府部分停擺而延後。此前,自動資料處理公司(ADP)於上週公布的1月民間就業人數僅增加22,000人,遠低於市場預期。道瓊(Dow Jones)調查的經濟學家預估,這份備受關注的官方就業報告將顯示1月新增就業人數為55,000人。同樣因政府停擺而延後的1月消費者物價指數(Consumer Price Index)將於13日公布,市場共識預期其年增率為2.5%。

川普稱印度將停購俄油!克宮否認相關說法 專家也質疑

在美國總統川普(Donald Trump)表示印度已同意在1項新的美印貿易協議中,停止購買俄羅斯石油的隔日,克里姆林宮表示,並未從新德里聽到任何有關雙方石油交易即將停止的訊息。據《CNBC》報導,克里姆林宮發言人佩斯科夫(Dmitry Peskov)在《俄羅斯新聞社》(RIA Novosti)報導的評論中表示:「我們尚未聽到新德里方面就此事發表任何聲明。」佩斯科夫向記者補充:「我們尊重美印雙邊關係。但我們同樣重視俄羅斯與印度之間先進戰略夥伴關係的發展。這對我們而言是最重要的,我們打算進一步發展與新德里的雙邊關係。」曾任俄羅斯能源部長的副總理諾瓦克(Alexander Novak),則淡化可能流失印度訂單的風險。他於3日向記者表示:「我們目前只看到公開聲明。我們將觀察局勢如何發展。」根據《塔斯社》報導,諾瓦克還表示:「總體而言,我們的能源資源仍有需求;我們經常看到這一點。供給總會找到需求,因為市場會維持平衡。」川普於2日在其社群平台「真實社群」(Truth Social)發文宣布,美國已與印度達成貿易協議,並表示該協議是在與印度總理莫迪(Narendra Modi)通話期間敲定。川普聲稱:「我們談了許多事情,包括貿易,以及結束俄羅斯與烏克蘭戰爭。」他也補充:「他同意停止購買俄羅斯石油,並將更多購買來自美國,甚至可能來自委內瑞拉(Venezuela)。」他還補充,美方將把對印度的主要關稅從25%下調至18%,並取消去年夏天因新德里持續購買俄羅斯石油而加徵的額外25%懲罰性關稅。對此,莫迪於2日在社群平台X上證實了這項最新的美印協議已經完成,並表示他「很高興印度製造產品如今將適用18%的較低關稅。」雖然在華盛頓對印度加徵25%懲罰性關稅後,印度被視為已削減部分俄羅斯石油進口。然而分析人士對於印度是否會完全停止購買俄油抱持懷疑態度。自2022年烏克蘭戰爭爆發以來,印度已成為折扣俄羅斯原油的主要買家之一。考量到印度對廉價石油的需求、維持外交自主的意願,以及與俄羅斯之間密切的地緣政治與國防關係,外界普遍認為印度不太可能徹底終止採購。外交政策智庫「卡內基國際和平基金會」(Carnegie Endowment for International Peace)研究副總裁費根鮑姆(Evan A. Feigenbaum)於3日分析指出:「我很難相信印度政府會對俄羅斯石油做出明確承諾。」他解釋:「畢竟,印度與俄羅斯之間有深厚的歷史與情感聯繫,不會僅因美國壓力而輕易切斷。維持1種象徵性的對沖空間,即印度在需要時仍可購買俄羅斯石油,既體現了印度外交政策的自主性,也展現其抵抗美國施壓的能力,這2者在印度國內政治中都相當重要。」費根鮑姆指出,儘管已有跡象顯示新德里正在逐步減少俄羅斯原油進口,但公開譴責俄羅斯對莫迪而言始終是「不可行的選項」。他表示:「莫迪無法承受羞辱印度最重要的國防合作夥伴之一。」美國非營利組織「亞洲協會政策研究所」(Asia Society Policy Institute)南亞倡議主任阿默(Farwa Aamer)也認為,新德里不願意放棄近年來深化關係的貿易夥伴。然而,在經歷數月貿易緊張後,印度同樣不希望破壞與美國之間的和解進程。他在3日透過電子郵件評論表示:「對印度而言,俄羅斯問題仍然存在。即便印度已經並將持續調整其石油進口結構、逐步減少對俄羅斯的依賴,印度仍希望維持關係穩定。當印度同時處理這2段關鍵外交關係時,這無疑將是1個平衡之舉。」穆迪信貸評級(Moody’s Ratings)則指出,鑑於完全停止購買俄羅斯石油可能帶來的經濟衝擊,包括製造成本上升與消費者價格提高,印度不太可能全面轉向。穆迪於3日發表評論指出:「全面轉向非俄羅斯石油亦可能使其他地區供應趨緊,推高價格,並透過通膨傳導機制反映出來,因為印度是全球最大的石油進口國之一。」

中租控股12度榮獲台灣最佳國際品牌獎 品牌價值5.64億美元

「2025 台灣最佳國際品牌價值」今(5)日揭曉榜單,第12度入榜的中租控股(中租-KY,5871)品牌價值5.64億美元,首次進入前十大,位居第10名,展現品牌經營韌性。中租控股發揮串連產業生態系的優勢與行業領域影響力,藉由數位科技趨動力,不僅增進企業與個人客戶的互動體驗,更致力協助中小企業提升ESG賦能,獲得肯定。台灣最佳國際品牌價值調查由台灣經濟研究院推動,委託全球第一家獲得ISO 10668認證的國際權威品牌價值調查機構 Interbrand 進行鑑價,從國際視野評估台灣企業品牌價值。成立近50年的中租控股,藉由國際布局,長年入榜穩居台灣融資租賃產業的領導品牌。面對產業轉型與數位技術革新,中租控股從自身做起,將社會、環境與公司治理(ESG)融入企業營運策略,內化於核心本業,深化金融服務在能源轉型中的角色,並助力中小企業推展創新與成長的動能。除了舉辦13屆的「中租中小微企業策略論壇」之外,持續3年舉辦「中租中小微企業ESG論壇」;與台灣經濟研究院合作,共同推出「ESG自評工具TEST」,協助中小企業主全方位了解自己,進而踏出實踐ESG的第一步。同時,中租控股結合媒體資源,為企業轉型升級奠基努力,包括,2025年首次舉辦「中租創新論壇」,洞察機先,以客戶投入AI與能源需求課題為優先考量;與媒體合作,持續共同推動為期3年的ESG質化研究計畫,以及,開辦ESG共學圈課程等。中租藉由倡議行動,串連上下游的產業鏈,引領台灣中小企業投入ESG的轉型方向,並將研究成果回饋給政府單位、中小企業,共創共好的產業環境。中租控股除了本業穩健的財務表現,積極推動ESG永續發展行動與淨零碳排目標,在ESG各項成果顯著成長,今年獲頒多項榮譽與評級,包括,明晟公司(Morgan Stanley Capital International, MSCI)MSCI ESG Ratings 的領先者AAA評級,英國標準協會的「ESG永續發展領航獎」;以及,獲得《天下學習》天下人才永續獎百強企業,《天下雜誌》1.5度C減碳授證等肯定。此外,中租控股子公司仲利國際(大陸),憑藉深厚的品牌積累與卓越的行業影響力,獲得「2025亞洲品牌500強」之「中國(金融行業)十大影響力品牌」,品牌價值評估為人民幣345.6億元。此評鑑由專業品牌評價機構Asiabrand與亞洲數字發展銀行(ASIA DIGITAL DEVELOPMENT BANK)發起,與MINAX全球品牌交易所、歐亞品牌評價中心、中國亞洲經濟發展協會等機構聯合主辦。中租控股依據產業脈動趨勢,為客戶打造了靈活創新的產品體系、賦能企業發展,更以值得信賴的專業與服務品質,助力中小微企業成長、支援供應鏈穩定延伸發展。

星宇航空獲Airline Ratings 7-Star PLUS飛安認證 全球第三家航空公司獲評 再創國際航空安全里程碑

星宇航空持續以最高標準精進飛航安全與服務品質,近日正式榮獲國際權威航空評鑑機構 Airline Ratings 頒發最高等級榮譽「7-Star PLUS」認證,成為全球史上第三家獲得此項頂尖認證的航空公司,再度以實際成果展現星宇航空在飛安管理的世界級實力。Airline Ratings為全球最具影響力的航空安全與服務評鑑平台之一,每年定期發布「七星安全評級」及「全球最安全航空公司」排行榜,被國際媒體與航空產業廣為引用。「7-Star PLUS」為其現行最高等級認證,不僅超越既有七星安全評等,更須通過多項極為嚴格且全面的專項稽核。星宇航空以飛航安全為企業核心精神,為每一位旅客打造更安心且更具溫度的飛行體驗。(圖片提供/星宇航空)Airline Ratings CEO SharonPetersen指出,星宇航空作為一間新興的航空公司,Airline Ratings一直非常關注其自成立至今的發展。稽核員於航班體驗後,對於星宇航空超乎期待的表現非常驚艷,在在展現出其卓越的專業精神,以及對於安全承諾的堅持,不僅具備超越業界標準的安全準則,更提供可媲美全球各大國際航空公司的高品質服務。星宇航空執行長翟健華表示,星宇航空自創立以來即以「Safety is our attitude.」為企業準則,此次獲得 Airline Ratings「7 Star PLUS」認證,不僅是對全體同仁長期堅守專業、落實安全文化的最高肯定,更代表星宇在飛行安全方面也躋身全球最頂尖航空公司之列。未來將持續以旅客為核心,從飛航安全、服務細節等全面精進,為每一位旅客打造更安心且更具溫度的飛行體驗。星宇航空榮獲國際權威航空評鑑機構 Airline Ratings 頒發最高等級榮譽7-Star PLUS認證,為全球史上第三家獲得此項頂尖認證的航空公司。(圖片提供/星宇航空)星宇航空此次通過之稽核標準聚焦於客艙第一線實際作業流程,進行全方位、實務導向的安全驗證。稽核內容涵蓋客艙組員標準作業程序、航班 Turnaround 地面整備與安全檢查、旅客安全簡報與示範、客艙起飛前整備流程、組員協調運作機制,以及亂流應對與突發狀況處置等多項關鍵安全環節,全面檢視星宇航空在制度設計與實際執行面的穩定性。在成立短短數年間,星宇航空已穩健踏上國際航空安全與服務品質的頂尖舞台,繼榮獲 2025 年 SKYTRAX 五星航空認證及蟬聯 APEX 五星航空之後,再度以全球第三家獲得 Airline Ratings7-Star PLUS 認證作為全新起點,持續邁向更高標準的國際舞台。

史上首位!馬斯克身價突破18.8兆元 擁SpaceX、特斯拉與xAI三大資產挹注

根據《富比世》最新報導,美國企業家伊隆馬斯克(Elon Musk)正式成為人類歷史上首位個人淨資產突破6000億美元(約新台幣18.8兆元)的富豪,創下前所未見的財富紀錄。此一突破與馬斯克旗下太空公司SpaceX最新內部股權交易有關。消息指出,SpaceX在最近一輪內部股份轉讓中估值已達8000億美元,而馬斯克目前持有該公司約42%的股份,使他個人財富大幅提升。外界預期,若SpaceX於明年啟動首次公開募股(IPO),估值有望衝上1.5兆美元,屆時馬斯克個人持股價值將超過6250億美元。除SpaceX之外,馬斯克仍持有電動車大廠特斯拉(Tesla)約12%的股份。儘管特斯拉今年銷售增幅放緩,但股價依然上漲約13%。近日特斯拉再因馬斯克宣布已開始測試「無前座安全監控人員」的自駕計程車(robotaxi),激勵股價當日上漲近4%。此外,馬斯克成立的人工智慧公司xAI也正處於融資關鍵階段。根據外媒報導,xAI目前正在洽談籌集150億美元新資金,若交易完成,公司估值將達2300億美元,這也可能進一步推升馬斯克的總資產。回顧馬斯克的財富軌跡,他於2013年首次進入《彭博億萬富翁指數》時,資產僅約48億美元。2020年,他突破1000億美元大關,之後財富快速累積。去年11月,特斯拉股東大會更通過企業史上最大規模的薪酬方案,授予馬斯克總值高達1兆美元的績效獎勵。這一連串的成就與資產推動下,外界普遍看好馬斯克未來成為全球首位「兆億富豪」(trillionaire)的可能性。至於市場對特斯拉未來的看法,《TipRanks》彙整的華爾街分析師評價指出,目前對TSLA股票的整體共識為「持有」(Hold),在過去三個月中,共有12位分析師給予「買進」評級、12位建議「持有」、9位建議「賣出」。目前市場平均目標價為每股386.42美元,意味著仍有約18.7%的下跌風險。

衝不停!聯發科股價周漲22% 大摩等分析師紛紛上調目標價

根據彭博28日報導,聯發科(2454)股價創下2002年以來最佳單週表現,因其客戶Google在人工智慧(AI)技術的進展,重塑其成長前景。聯發科28日股價大漲55元收至1395元,本周狂飆21%成為台股MVP。一個月前連三降聯發科目標價的摩根士丹利,最新報告將其評級上調至「優於大盤」,目標價更從1288元上修至1588元,調幅達23%。大摩在9月22日至10月28日連三調降聯發科目標價,從1800元降至1588元,再降至1388元、1288元。摩根大通也連二調降,由1300元降至1260元。根據外媒報導,聯發科與Google合作設計張量處理器(TPU),該處理器被視為是輝達晶片在AI應用的潛在對手。摩根士丹利分析師Charlie Chan與Daniel Yen表示,儘管中國市場2026仍面臨挑戰,但長期而言,Google TPU的成長潛力應能抵銷智慧手機方面的不利因素。市場也傳出Meta正與Google商討2027年採用Google TPU,瑞銀分析師團隊也同步調升聯發科未來TPU業務貢獻預估。瑞銀將聯發科2027年來自TPU的業績由原先預估18億美元上調至40億美元,並預期TPU業務在2028年占聯發科營業利益比重達20%。具體表現仍取決於聯發科與Google的合作進度,聯發科可望與Meta合作ASIC專案,營收業績還有上行空間。

台新新光金前三季賺226億 林維俊:合併後「多引擎」挹注

台新新光金控今(28)日舉行第三季線上法人說明會,總經理林維俊表示2025年前三季台新金控稅後淨利226億元,每股淨值為16.47元,每股稅後盈餘1.3元,年化股東權益報酬率為9.35%,整體營運持續穩健。法說會由金控總經理林維俊、財務長賴昭吟以及銀行、保險、證券各子公司董事長、總經理及執行長們共同主持。會中公布合併台新新光金控今(2025)年前三季的營運成果,合併後,進入「多引擎」發展。台新銀行前三季淨利息收入為245億元,較去年同期成長11.7%,本季度淨利息收益率(NIM)為1.34%,較前一季提升5基點(bps),總放款達1.9兆元,較去年同期成長9.9%,淨手續費收入為129億元,亦較去年同期成長16.4%;主因為財富管理及信用卡淨手續費收入成長穩健,稅後淨利155億元,較去年同期成長10.8%。加計新光銀行7月24日到9月30日之稅後淨利,台新銀行及新光銀行合計獲利為175億元。銀行子公司授信資產品質也維持良好水準,台新銀行逾放比及覆蓋率分別為0.15%及819.4%,新光銀行逾放比及覆蓋率分別為0.12%及1062.4%。台新人壽前三季稅後淨利為16億元,台新人壽及新光人壽合併獲利為26億元,其中含新光人壽7月24日到9月30日之稅後淨利。新光人壽初年度保費較去年同期成長26%達460億元,市佔率為6.2%。新契約CSM(合約服務邊際)大幅成長,較去年同期成長113%,達478億元。新光人壽販售之外幣保單有助降低避險成本及資產負債匹配,前三季外幣保單銷售較去年同期成長46%達290億元,佔初年度保費比重63%。台新證券稅後淨利達15億元,台新證券及元富證券合併獲利為28億元,其中也包含元富證券7月24日到9月30日之稅後淨利。台新證券及元富證券合併後的市場排名在經紀業務上升至第4名,在股票承銷上升至第1名。台新新光金控旗下子公司將陸續進行合併,其中台新投信與新光投信已於11月24日率先完成合併,合併後資產規模(AUM)達新臺幣5,300億元,躍升市場第九大投信。此外,金管會也在11月25日核准通過台新人壽與新光人壽合併及更名案,合併基準日訂於115年1月1日,合併後更名為「新光人壽保險股份有限公司」,原有龐大保戶基礎的壽險事業體,將更加強韌穩健。隨著子公司逐步完成合併,台新新光金控進入「多引擎」發展階段,結合集團資源整合與挹注,未來將加速發揮綜效。台新新光金控長期關注全球永續發展趨勢,「認真、創新、永續」的企業精神也落實在永續作為,持續獲得國內、外認同。在S&P Global 2025永續年鑑中的銀行產業及壽險產業中皆獲全球Top 1%的殊榮;近期也於國際ESG權威機構MSCI ESG 評級報告中,獲得最高評級AAA佳績;國內永續評比也囊獲台灣企業永續獎11項大獎,如台新新光金控獲「百大永續典範企業」,子公司新光人壽獲「台灣永續績優企業」肯定。此外,台新新光金控亦榮獲今年度2025年「台灣併購金鑫獎」之「年度最具代表性併購獎」及「最具影響力併購獎」兩項大獎。台新新光金控將持續導入多元創新金融服務,實踐企業社會責任,積極邁向永續榮耀新未來。

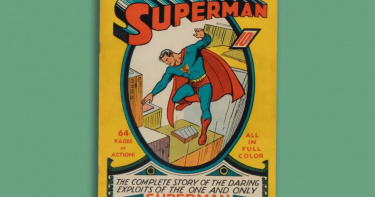

整理亡母遺物翻出「漫畫收藏頂點」!拍賣價破紀錄 兄弟爽賺近3億

一冊1939年面世、被視為美國漫畫史上最具象徵意義的《Superman #1》原版漫畫,日前在Heritage Auctions拍賣會以912萬美元(約新台幣2.85億元)成交,創下全球漫畫史上最高成交價。這本珍稀作品原本在美國北加州一個家庭的閣樓中塵封數十年,直至三兄弟整理亡母遺物時意外發現,堪稱漫畫界的「世紀文物」。NBC報導,《Superman #1》被公認為「漫畫收藏的頂點」,不僅具歷史價值,更因保存狀態近乎完美而罕見。專責鑑定的CGC公司為其評級高達9分(滿分10分),為市場上已知最高分版本,其狀態之完整性遠超多數同時期漫畫。拍賣會也強調,這本漫畫能突破以往600萬美元(約新台幣1.88億元)的紀錄,與其保存品相、稀有性及背後故事密不可分。據了解,這本漫畫的重要性在於,它是史上第一本以超級英雄為主角、專屬其個人故事的連載作品。DC Comics當年因《Action Comics #1》中的超人爆紅,首次為單一英雄推出完整刊物,象徵超級英雄文化正式成為主流。封面以紅藍戰衣的「鋼鐵英雄」為主視覺,並宣稱收錄「唯一無二超人的完整英勇事蹟」。此外,這本漫畫之所以罕見,是因DC當年在封底設計上印有可裁剪的超人插圖,鼓勵孩子將其剪下張貼,導致現存的版本大多殘破或失去完整封底。拍賣行表示,這也讓保存完好的版本極度稀少,更提升其收藏價值。超人由編劇西格(Jerry Siegel)及畫家舒斯特(Joe Shuster)共同創作,兩人皆為猶太移民後代,於克里夫蘭相識,並在1930年代打造出全球最具影響力的漫畫角色之一。儘管如此,兩人當年僅以130美元(約新台幣4050元)賣出角色版權,日後多次訴訟爭取權益皆未成功。超人周邊早期收藏品如今備受追捧,甚至連兩位作者於1938年收到的412美元(約新台幣1.3萬元)支票,也曾在2012年以16萬美元(約新台幣500萬元)拍出。隨著好萊塢新片《Man of Tomorrow》預計於2027年上映,超人熱潮預料將持續升溫,而此次破紀錄拍賣更凸顯其長達近90年的文化影響力。

台股周跌253點!11/19輝達公布財報 這類股不宜久報

台股14日收在27,397.50點,跌506.06點,跌幅1.81%,一周加權指數跌253.91點,跌0.92%,下跌出量,跌破月線。法人分析,AI發展仍有長線趨勢,但是進入調整期;12月降息1碼機會回調至50%,提醒投資人在利率較敏感時期,投資操作上應優先考量信用評級較高的公債或投資等級債,若未來殖利率觸底反彈,則可搶進資本利得成長機會。13日晚間川普已於眾議院簽署關鍵的短期撥款方案,也預示著美國政府將重新啟動,結束了為期43天的黑暗時期。永豐投顧表示,美股科技股重跌,主要還是在財報訊息揭露後,市場對於AI萬馬奔騰式的擴張提出質疑,於是高槓桿的擴張出現修正,業務進度延遲的股價大跌,以上調整有利長線趨勢。相較於其他AI公司,輝達財力足、獲利豐,11/19輝達將公布財報,過去財報雖然能優於分析師預期,但是市場往往提前反應,而如今美國科技股回檔,已經壓低市場期待,有利股價反映基本面。永豐投顧建議,還是應該長線布局,績優股回檔可以從容買進。另外資金短期往傳產股發展,注意應股價變化,不宜久抱。本週指數區間看26500點至27800點。國泰基金經理人鄭凱允則表示,美國政府停擺多周,如今重啟市場可能仍面臨短期不確定性,同為聯準會官員的亞特蘭大聯準銀行總裁Raphael Bostic與波士頓聯準銀行總裁Susan M. Collins皆警示通膨仍是明顯且迫切的風險,目前利率應暫緩不變。國泰投信表示,隨著政府重新步入軌道,先前未能如時公布的9月份經濟數據有望在近期「重見天日」,但據白宮所述,10月份的就業報告跟通膨報告因為仰賴實地調查,受到政府停擺可能將「永遠缺失」,使市場失去基本面參考依據,加上市場情緒回穩,刺激昨日美債殖利率全面走揚,此時在債券布局宜逢低買進、攤平持有成本。鄭凱允則進一步就國泰10Y+金融債(00933B)來說,統計自11月初以來00933B日平均成交量達3.48萬張,在債券ETF中名列前茅;其成分債以大型龍頭銀行債為主,金融機構受到嚴格監管,特別是大型銀行相對在面臨金融危機時,普遍有較好的抗風險能力。

奧班成功說服川普!匈牙利買俄油1年「免受華府制裁」

美國白宮官員於美東時間7日表示,美國已同意給予匈牙利1項為期1年的豁免,暫不適用針對俄羅斯石油與天然氣的制裁措施。這項決定出現在匈牙利總理奧班(Viktor Orban)與美國總統川普(Donald Trump)在華盛頓舉行會晤之後。據《路透社》報導,這場氣氛友好的會談,是川普重返白宮後2人首次正式雙邊會議。奧班在會中強調,俄羅斯能源對匈牙利的經濟至關重要,並親自向川普闡述倘若失去俄羅斯石油與天然氣供應,將對匈牙利人民及經濟造成嚴重衝擊。在上月宣布的對俄制裁中,美國將俄羅斯石油巨頭「盧克石油公司」(Lukoil)與「俄羅斯石油公司」(Rosneft)列入制裁名單,並警告若有國家持續自這些企業購油,可能面臨次級制裁。然而,川普在聽取奧班的說明後表現出罕見的同理態度。他表示:「我們正在審視這個問題。對奧班來說,從其他地方取得石油與天然氣非常困難。正如你們所知,匈牙利沒有出海口,沒有港口。」川普指出,許多歐洲國家多年來一直購買俄羅斯能源,他曾質疑:「這到底是怎麼回事?」但他也承認匈牙利的能源處境確實與其他歐洲國家不同。根據白宮官員的說法,除了豁免制裁外,匈牙利同時承諾自美國進口價值約6億美元的液化天然氣(LNG),作為能源多元化的一部分。自2022年烏克蘭戰爭爆發以來,匈牙利始終維持對俄能源依賴,這一立場屢遭歐盟(EU)與北約(NATO)盟國批評。根據國際貨幣基金(IMF)2024年數據,匈牙利74%的天然氣與86%的原油來自俄羅斯。IMF警告,若歐盟全面中斷俄氣進口,匈牙利的國內生產總值(GDP)可能縮減超過4%。奧班政府也明確反對歐盟執委會(European Commission)提出的計畫,即在2027年底前全面淘汰俄羅斯天然氣與液化天然氣進口,這使布達佩斯(Budapest)與布魯塞爾(Brussels)的關係日益緊張。評級機構標準普爾(S&P)指出,匈牙利是歐洲能源密集度最高的經濟體之一,且其國內煉油設施主要設計用以處理俄羅斯烏拉爾石油(Urals crude)。雖然來自亞塞拜然與卡達的天然氣可能部分取代俄羅斯供應,但該機構警告匈牙利的財政與外部帳戶仍然高度易受能源衝擊影響。美匈2國領袖還在會談中觸及俄烏戰爭議題。川普表示,俄羅斯目前「只是還不想停止戰鬥」,但他相信「最終他們會停手」。他還問奧班是否認為烏克蘭能贏得這場戰爭,奧班回應:「奇蹟總是可能發生的。」除了戰爭與能源外,經濟合作亦是此次會談重點。奧班預言,美匈關係正邁向「黃金時代」,並藉機批評前總統拜登(Joe Biden)政府,以取悅川普。川普則公開支持奧班角逐2026年匈牙利大選,稱讚他在移民政策上的強硬立場:「他在移民議題上沒有犯錯,他受到所有人的尊敬,我也非常尊敬他。」這種相互支持的政治默契並非首次。奧班長期仿效川普的「民族主義與反移民政策」,而川普則視奧班為歐洲保守派勢力的代表人物。值得注意的是,歐盟最高法院「歐洲法院」(European Court of Justice)去年才裁定,匈牙利因未依規修改邊境庇護與移民政策,必須支付2億歐元罰金,並每日追加100萬歐元罰款,直到全面落實改革為止。奧班在會談中提及此事時強調,匈牙利會「自行處理與歐盟的爭端。」

三兄弟母屋翻出「漫畫聖杯」!母親閣樓裡藏傳奇 1939年超人創刊號估價破億

美國有三位住在舊金山的兄弟,在整理已故母親閣樓遺物時,意外發現一本出版於1939年的《超人(Superman)》創刊號漫畫。該書經專業機構評定為近乎完美的9.0分(Very Fine/Near Mint),目前在美國 Heritage Auctions 拍賣網站上已吸引大量競標關注,預估最終成交金額將達 600萬美元(折合新台幣約1億8540萬元),可能成為世界上最具價值的漫畫書之一。該漫畫由美國專業機構 CGC 鑑定為 9.0 分(Very Fine/Near Mint),為目前已知此版本的最高評級紀錄。(示意圖/達志/美聯社)根據美國《The Sun》與《Heritage Auctions》官網報導,三兄弟在清理母親留下的舊報紙時,發現這本保存極佳的漫畫,他們在清理母親閣樓存放的一箱泛黃報紙時,原先幾乎將其當作垃圾清除,幸而翻閱一兩頁後發現這份珍藏。這本漫畫雖非超人首次現身(其首登場為1938年的《動作漫畫Action Comics #1》),卻是第一本以「超人」為名且主角為其自己的專屬系列,因此成為漫畫史上的里程碑。三兄弟隨後將藏品妥善保護,再委託拍賣行與評級機構進行鑑定。最後,評級公司 Certified Guarantee Company(CGC)賦予「Very Fine/Near Mint」9.0分評價,其拍賣行 Heritage Auctions 更指出,本冊可能是市場上保存最佳、評級最高的同刊本之一。這批珍藏原屬母親及舅舅,多年被妥善藏於閣樓深處。最年幼的弟弟回憶:「媽媽與舅舅在舊金山華埠成長,當年即便生活不富裕,也會存錢買漫畫。多年後這箱被藏在閣樓,直到現在我們才明白那是家族的寶藏。」另據CGC 總裁 Matt Nelson 說明:「1939 年印刷量接近百萬本,但過去 25 年中僅約 200 本送交評級。若能保存至如本冊般品相十分罕見。」他並補充,舊金山北部的氣候及藏於報紙箱的環境,或許意外有助於保存。拍賣行表示,以目前起標價265萬美元計算,若最終成交約600萬美元,換算新台幣約1億8540萬元,將改寫該刊歷來最高價紀錄。目前該藏品訂於11月20日至22日公開拍賣。對他們而言,此一發現不僅是鉅額財富,亦是一段家庭記憶與跨世代情感的延續。「這並不只是紙張與油墨,更是時間給予我們的禮物。」1939年出版的《Superman No.1》是史上首本以超人為主角的個人連載漫畫,具指標性意義,被譽為美漫黃金時代開端。(圖/翻攝自X,@ComicsandCrypto)

全球航空公司「乘客不滿意指數」排名出爐 美國航空名列第一

年底出國注意了!1項全球研究揭示最讓乘客不滿意的航空公司。結果顯示,美國航空(American Airlines)以最低評價與最高事故率居冠,成為「最讓乘客痛苦的航空公司」;其次為「Frontier Airlines」與「聯合航空」(United Airlines)。這份研究由英國數據分析機構「Click Intelligence」進行,研究團隊分析了來自全球84個國家的近20家主要航空公司,綜合乘客評價、國際航空評級機構「Skytrax」的分數、投訴數據與安全紀錄,計算出1項名為「乘客不滿意指數」(Dissatisfaction Index)的綜合評分。分數越高,代表乘客越不滿意、飛行體驗越糟。結果揭曉,全世界載客量、客運總里程和機隊規模最大的航空公司「美國航空」在榜單中居首,成為「最讓乘客痛苦的航空公司」。緊隨其後的是美國廉航「Frontier Airlines」與大型航空公司「聯合航空」。根據報告,美國航空的乘客滿意度僅得2.9分(滿分10分),整體不滿指數高達100分中的56分,並且記錄了11起重大安全或營運事故,是榜單上最多的航空公司。「這些擁有最糟顧客滿意度的航空公司都有共同特徵,」Click Intelligence共同創辦人歐文(James Owen)指出:「他們總把服務問題當作單一事件,而忽略了這些反覆發生的失誤,如何在時間中不斷累積,加劇乘客的挫折感。」以下是前10名「最讓人不滿」航空公司的具體排名與分析:美國航空:不滿意指數56分,整體評價最低,發生11起重大事故。雖服務350個航點,但乘客滿意度極低。Frontier Airlines:廉價航班也帶來廉價的快樂。不滿意指數55分、發生5起事故,每年約有3,300萬名不滿意的旅客。聯合航空:每年服務1.73億名乘客,仍無法贏得好感。不滿意指數54分,投訴名單極長。法國航空(Air France):法國的國家航空公司,同樣記錄11起重大事故,不滿意指數53分。行李遺失率居高不下,飛往浪漫巴黎的旅程,似乎常在遺失行李的環節觸礁。瑞安航空(Ryanair):歐洲知名的廉航巨頭,總部設在愛爾蘭,不滿意指數51分。票價雖便宜,但需要不少耐心。亞洲航空(AirAsia):馬來西亞第2家國際航空公司,也是亞洲規模最大的廉價航空公司。每年運送3,400萬名乘客,不滿意指數卻達50分。墨西哥航空(Aeromexico):發生6起重大事故,不滿意指數49分。北歐航空(Scandinavian Airlines):斯堪地那維亞地區丹麥、挪威及瑞典三國的國家航空公司,由SAS集團持有。然而,北歐式效率不一定能轉化為乘客的滿意度,不滿意指數47分。維茲航空(Wizz Air):匈牙利廉航,每年運送6,300萬名乘客,卻少有忠實粉絲。不滿意指數45分,被列為歐洲最惡名昭彰的航空公司之一。英國航空(British Airways):英國的國家航空公司,曾是高端航空的象徵,如今卻以「行李遺失相關投訴最多」而聞名全球,不滿意指數43分。

針對光電提出7問題 監院:行政院應強化協調與防範不法

監察院財政及經濟委員會、司法及獄政委員會聯席會議今(20)日審議通過紀惠容委員、田秋堇委員、范巽綠委員有關「太陽光電申設相關疑義」案之調查報告,建議行政院應強化協調與防範不法。調查委員指出,能源轉型為我國重要政策,對綠能發展亦訂有目標,但調查發現,太陽光電推動面臨申設制度變動、行政程序透明度不足等,不僅影響投資信心,更衍生不法勢力介入風險。行政院允應督導有關機關確實檢討,以符合行政程序法意旨;法務部應研議有效查緝對策,遏止妨害綠能產業發展之不法情事,以健全投資環境與維護社會公信力。一、綠電發展攸關產業出口競爭力,但推動不符預期。因應全球暖化及國際倡議RE100,企業須承諾達成100%使用再生能源(不包含核能),已成為跨國大廠的重要採購標準,綠電發展攸關我國產業出口競爭力,能源轉型為我國重要政策,然行政院規劃於114年達成再生能源占比20%及光電發電量20GW(百萬瓩)目標,惟截至113年底,太陽光電實際設置量僅達14.28GW,推動進程延宕。調查委員紀惠容、田秋堇、范巽綠發現,光電推動面臨機關間協調不足、審查程序繁瑣不夠透明、審查標準不一,以及土地取得困難等多重因素,導致大型案場開發期程冗長,部分外資母公司已評估調降我國投資評級。就此,行政院應強化綠能相關機關間之協調與整合,落實行政一體性。二、光電發展面臨不法勢力干擾,法務部應強化查緝對策。有關報導指出,有外資業者因開發案遭黑道恐嚇而退出臺灣市場,經調查委員詢問法務部及所屬調查局,法務部已就110年至113年間各地地檢署偵辦妨害綠能案件共71案、起訴114人,分析涉及貪瀆、地方勢力介入及勒索等不法行為。但因光電設施投資金額龐大,加上程序不夠透明,易引起地方勢力覬覦。就此,法務部應研議有效查緝對策以防範不法。三、光電申設審查標準不一,行政院應督導明確化審查規範。另調查報告指出,光電案場開發從中央至地方涉及:電業籌設許可、土地使用容許或變更、施工許可、道路使用許可、電業執照核發……等多階段行政程序,期程冗長,法規繁複。業者往往於前期已投入大量資金進行土地承租與整合,卻可能因審查標準不一、法規變動等因素而遭駁回,導致投資不確定風險上升。就此,行政院應督同經濟部及農業部,明確化審查標準,並於法規修正時設合理過渡期,以符行政程序法所揭示「信賴保護」及「維護法安定性與政策可預測性」等意旨。四、應有完整能源發展與國土利用規劃。調查發現,地面型光電所需用地每年新增面積約全國農地千分之二,屢受「與農爭地」批評,然糧食安全與農業人口老化、勞動力不足、農地閒置或違規使用等多重因素亦有相關。三位委員指出,行政院應督同內政部、農業部及經濟部,整體檢視能源發展與國土利用規劃,兼顧糧食安全與能源轉型目標。五、漁電共生未達預期,應檢討根本原因。漁電共生規劃至114年裝置容量4.4GW,截至113年底僅達997.2MW,進度約23%,又審計部臺南市審計處函報監院,查核臺南市112年漁電共生案場,通過率不到一成。座談時業者亦反映,目前多以電費收益補貼養殖經營,若無光電收益,漁民普遍缺乏經營意願;若強制光電業者從事養殖,則學習曲線長。調查委員認為漁電共生政策立意良善,亦有相當成功案例,經濟部應檢討漁電共生推動落後原因,農業部則應檢討養殖產量不如預期之原因,研擬具體改善措施,營造有利發展環境。六、光電產業發展風險。調查委員發現,我國光電案場開發,多由土地開發業者主導,同時承攬案場施工、電業執照申設等,然部分業者缺乏足夠技術能力與資金,貿然採「以小博大」策略,後續難以支撐,於取得電業執照後旋即出售股權以賺取多數利益,引發各種亂象及訾議。惟據經濟部表示,現行「電業法」對於轉投資、股權轉讓及投資結構尚無相關限制與規範,致該部對此類完工後股權轉移之案場數量均難以掌握。爰此,三位委員認為經濟部允宜檢視並研擬改善合理申設資格與審核措施,確保產業健全發展並降低潛在風險。七、光電回饋金制度應明確與透明化,確保公益性運用。最後,調查報告指出,光電回饋金包括農地變更回饋金(農變回饋金)與電力開發協助金(電協金),但實際回饋至案場所在地的比例偏低。另,業者為爭取地方支持而提供額外捐款,易形成灰色地帶,遭不法分子藉機勒索。調查委員認為,行政院應督同經濟部與農業部,研訂明確之回饋金分配原則與運用範疇,優先用於在地弱勢照顧、公共設施改善,以及農業與綠能協同發展等公益性用途。

美中貿易+銀行危機緩解 美股反彈齊揚、台積電ADR下跌1.59%

華爾街股市17日收漲,投資人試圖擺脫前一天地區銀行遭揭露遇商業貸款欺詐損失,股價大暴跌所引發的信貸疑慮,並同時消化美中談判上的緩和訊號。Zions與 Western Alliance在過去48小時內披露不良貸款,引發市場拋售。前一日領跌的銀行股17日反彈, Zions股價反彈近6%,此前Baird將其評級調升,認為該地區銀行市值的跌幅與其可能面臨的壞帳規模不成比例。另外,美財長貝森特表示,將於17日晚間與中國貿易對口官員通話,川普也在同日於白宮表示,月底與中國國家主席習近平的會晤仍有可能舉行,並表示,美國揚言要對中國課徵高關稅並無法持續長久,他還說美國將會與中國相處良好,緩解了美中貿易戰進一步升溫的擔憂。美股主要指數表現,道瓊指數上漲 238.37 點,收在46190.61點;納斯達克指數上漲 117.44 點,收至22679.98點;標普500指數上漲 34.94 點,收報6664.01點;費城半導體指數下跌22.04點,收在6777.98點;NYSE FANG+指數上漲86.51點,收至16122.85點。科技七巨頭股價多數收紅,Meta上漲0.68%,收在716.92美元;蘋果(Apple) 上漲1.96%,收至252.29美元;Alphabet上漲0.73%,收報253.30美元;微軟(Microsoft)上漲0.39%,收在513.58美元。亞馬遜(Amazon)下跌0.67%,收至213.04美元;輝達(Nvidia)上漲0.78%,收在183.22美元;特斯拉(Tesla)勁揚2.46%,收報439.31美元。台股ADR多數收漲,台積電ADR下跌1.59%;日月光ADR上漲1.11%;聯電ADR上漲0.54%;中華電信ADR上漲0.37%。

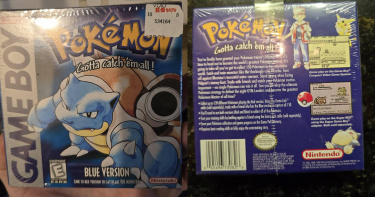

衣櫃翻出20多年前《寶可夢 藍》 疑似誤印版本引玩家收藏圈轟動

復古遊戲市場近年炙手可熱,一則來自社群的發現再次把經典卡匣推上話題。Reddit上一名網友近日在自家衣櫃翻出一盒仍密封的《寶可夢 藍》(Pokémon Blue for Game Boy),聲稱這是1998年聖誕節與妹妹同時收到的《紅》《藍》兩版其中一盒;紅版早已開封遊玩,藍版則被塵封超過20年,如今首度公開。這篇貼文發布於r/gamecollecting板塊,短短6天內累積6.1K個讚與261則留言。原PO上傳背面照片後,引來收藏者現場「鑑定」。有老玩家指出,早期流通的藍版曾出現把《紅版》文案印在背面的錯植情況;若確屬「密封狀態的誤印版本」,市場價值將顯著提升。多名用戶比對細節後確認,確實存在「藍盒卻印紅版文案」的批次。事實上,早在12年前就有玩家在同板塊提醒「檢查你的《Pokemon Blue》!部分盒子誤印成Red文案」,該帖現已封存,但成為此次討論的重要佐證。許多年前就被注意到有誤印版的存在。(圖/翻攝自Reddit)對收藏圈而言,密封、早期批次與誤植往往是評級拉高的關鍵。相關報導提到,近乎全新且屬誤植版本的《寶可夢 藍》估價可達12.6萬美元(約新台幣370萬元)。然而,也有網友提醒「密封≠真品」,必須檢查封條樣式與盒況,避免後期再封或混用包裝的情況。原PO回憶,父母當年誤以為《紅》《藍》是完全不同的遊戲,便各買一盒給兄妹。多年後,這份童年禮物因保存完整而引發熱烈討論。雖然最終未有定論它是否屬於真正的誤印批次,但這盒卡匣已成為遊戲收藏文化的縮影——既是回憶,也是一場社群對細節吹毛求疵的集體考據。

蘋果10日發表會重點一次看 高盛:「兩利多」持買入評級

蘋果公司(Apple)將於台灣時間10日凌晨1時舉辦秋季發表會,有望推出新一代手機iPhone 17系列。除了推出超薄機型iPhone 17 Air,蘋果傳出部分機型調漲的消息,引起果粉關注。在新品發表前夕,高盛致客戶報告中重申對蘋果股票的「買進」評級,並指出對iPhone 17系列在機身設計、Pro機型潛在提價,以及美國電信營運商持續推動裝置補貼競爭。高盛預估,蘋果iPhone業務收入在2025財年將年增5%,2026財年更可望擴大至7%。美系外資預測,標準版iPhone 17最低售價為799美元(約新台幣2.46萬元),與去年相同;iPhone 17 Air最低售價為899至949美元,可能與去年相同或調漲50美元;iPhone 17 Pro最低售價為1099美元,比去年貴100美元,但儲存容量更大;iPhone 17 Pro Max最低售價為1199美元,與去年相同。綜合外媒報導,iPhone 17全系列機身邊框可能進一步收窄;Pro系列機型將導入鋁合金搭配玻璃的背蓋設計,雖然三鏡頭排列方式維持iPhone 11 Pro以來的三角形,但麥克風、LiDAR光學雷達和閃光燈都移到機身右側,以容納影像感測器。今年iPhone 17系列的最大亮點之一,就是相機功能大幅升級。iPhone 17 Pro將配備全新4800萬畫素望遠鏡頭,新鏡頭同樣能利用光學裁切方式拍出1200萬畫素照片,光學變焦也從5倍提升到8倍;前鏡頭也將從1200萬畫素升級到2400萬畫素。高階款Apple Watch Ultra也將推出第3代機型,有機會成為首款搭載Micro LED螢幕的蘋果產品,提供更高亮度、更鮮豔色彩和更長螢幕壽命。另外蘋果的無線耳機AirPods Pro 2,傳聞今年有望迎來重大改版,推出AirPods Pro 3,縮小耳機尺寸並採用更小的充電盒,可能新增體溫偵測、睡眠偵測、相機快門遙控與即時翻譯等功能。

跟進國泰南山! 富邦人壽首發海外債6.5億美元

富邦金(2881)今(4日)公布,為了充實富邦人壽營運資金、強化財務結構及提升資本適足率,持續充實資本結構及2026年接軌TW-ICS,富邦人壽首度在境外發行約6.5億美元(約新台幣200億元)次順位債;而國泰人壽、南山人壽則是在2024年各完成9.2億美元、7億美元海外債。富邦人壽表示,9月3日透過全資持有之新加坡子公司Fubon Life Singapore Pte. Ltd.首度在境外債券市場完成6.5億美元(約新台幣200億元),10.25年期(包含3個月票面贖回權)之次順位公司債券定價,定價水準為T10Y+120基點(以10年期美國公債利率為基準利率),發行收益率為5.469%,票面利率為5.45%,債券發行評級為 BBB+/BBB+(標普/惠譽)。本次債券的發行係以Fubon Life Singapore Pte. Ltd.為發行人,富邦人壽為保證人,無條件且不可撤銷地保證該債券到期本息的全額償付,本次創下台灣保險公司於國際債券市場的首檔具票面贖回權(par call)之美元債券,票面贖回權允許公司在到期日前3個月內贖回債券,在提前再融資的情況下有助於降低雙重利息成本。富壽表示,本次於海外發行有助進一步拓展多元之籌資管道,發行募集資金用途為強化富邦人壽財務結構,充實自有資本及提升資本適足率。在溫和通膨數據推升聯準會降息預期,國際股債市平穩之際,富邦人壽於9月1日起於新加坡和香港進行為期兩天的投資人交易路演,於9月3日成功定價,最終投資人訂單總規模超過19億美元,超額認購近3倍。投資人地區分布亞太地區佔86%,其他佔14%。從投資人結構觀之,基金/資產管理公司占 82%,保險/退休基金占 11%,銀行、私人銀行及其他占7%。 Citigroup、HSBC、J.P. Morgan、Morgan Stanley為本次發行主辦承銷商。

比亞迪今夏擊敗特斯拉!成歐洲最暢銷電動車品牌

2025年夏天,歐洲電動車市場版圖迎來巨變,中國企業比亞迪(BYD)首次在銷售數據上全面超越特斯拉(Tesla),成為當地最暢銷的電動車品牌。7月,比亞迪新註冊數量達13,503輛,年增率高達225%,而特斯拉同期僅有8,837輛,年減幅度高達40%。這個數字不僅象徵著特斯拉在歐洲7個月來持續的銷售下滑,也突顯了比亞迪在市場的迅速崛起。綜合《EV Magazine》、《TECHi.com》報導,比亞迪的上升趨勢自年初就已經顯現,4月之後更確立其在月度與季度銷售上的領導地位。目前,比亞迪在歐洲的市佔率來到1.2%,遠高於特斯拉的0.8%。比亞迪透過親民定價、技術創新以及快速擴展的經銷網路,贏得了廣泛支持。其在歐洲最受歡迎的車款包括「BYD Dolphin/Seagull」、「BYD Seal U」(2025年6月最暢銷插電式混合動力車)、以及「BYD Atto 3」。此外,比亞迪在匈牙利設廠,透過在地生產規避關稅障礙,進一步強化其競爭優勢。比亞迪董事長兼執行長王傳福表示,公司擁有11萬名工程師,這正是比亞迪的最大資產。相較之下,特斯拉的困境愈發嚴峻。雖然過去「Model Y」與「Model 3」長期霸佔歐洲電動車銷量前2名,且「Model Y」仍是2025年上半年最受歡迎的純電車,但需求已明顯疲軟。歐洲一度是特斯拉的主要增長市場,如今卻面臨來自中國車廠如比亞迪,以及歐洲本土製造商積極電動化的激烈競爭。再加上缺乏重大產品更新、價格壓力,以及執行長馬斯克(Elon Musk)的政治爭議,特斯拉的品牌形象受到衝擊,進一步加深了市場的不安。這樣的現實不僅反映在銷售數據,也直接影響到特斯拉股價。在2025年7月歐洲銷量大跌40%的消息傳出後,特斯拉股價隨即下跌3.5%。技術面顯示,特斯拉股價目前卡在330至350美元區間內震盪,上升阻力強勁,下方支撐力道則岌岌可危。若無重大利多刺激,例如強勁的交車數據或人工智慧的突破進展,股價難以突破天花板,反而更有可能跌破320美元大關。然而,樂觀派依舊認為,特斯拉的未來並不只是1家汽車公司,而是人工智慧企業與交通平台之間的橋樑。投資銀行「派傑投資公司」(Piper Sandler)便維持「買進」評級,目標價400美元,理由是看好特斯拉的全自動駕駛(FSD)與無人計程車網路的潛力。如果這些計劃能順利實現,特斯拉或許能重新奠定長期價值,並收復在歐洲失去的領土。與此同時,全球電動車市場銷售持續刷新紀錄。2025年上半年,全球電動車銷量突破910萬輛,較去年同期成長28%。其中,中國以550萬輛遙遙領先,歐洲則達200萬輛,成長26%,在德國、英國與西班牙等國的增幅更達到30%至85%。全球電動車滲透率預計將在2025年達到新售車輛的1/4。

央行總裁楊金龍重返「A級行列」 本人4字回應

重返A級總裁之列!《環球金融雜誌》(Global Finance Magazine)28日公布2025年全球央行總裁評比,台灣央行總裁楊金龍則從去年的「B+」進步至「A-」,重返A級行列。有趣的是,老被美國總統川普針對的美國聯準會主席鮑爾(Jerome Powell),卻在卸任前首度奪得最高評級「A+」,成為其央行總裁生涯最佳紀錄。對於重返A級總裁之列,楊金龍僅透過幕僚簡短回應「謝謝鼓勵」四個字,對於評比以平常心看待。楊金龍自2018年2月從前總裁彭淮南手中接任央行總裁以來,2019、2020、2022、2023年均獲「A」級,2021年為「A-」,2024年降至「B+」,今年成功回升,再度獲得「A-」的高度肯定,也一洗去年的「B+」之恥,再度躋身A級總裁行列。至於跌破全球眼鏡的當屬鮑爾,雖然與美國總統川普(Donald Trump)對其「魯蛇」(Loser)的批評形成鮮明對比,但他堅持控制通膨、促進經濟成長、維持幣值穩定,不願與川普妥協的作風,讓他拿下了「A+」評級,等於是為他在堅持聯準會政策獨立性給予高度肯定。鮑爾自2018年上任以來,2019至2021年均為「A-」,2022至2023年為「B+」,今年終於登頂「A+」,由於川普不太可能再提名「不聽話」的鮑爾續任聯準會主席,這項評比也可能是鮑爾在聯準會主席任內,最好的評比,也為其職涯劃下完美句點。同樣拿「A+」的有丹麥央行行長湯姆森(Christian Kettel Thomsen)及越南央行行長阮氏紅(Nguyen Thi Hong)。還有9位總裁獲得「A」級,包括智利、哥斯大黎加、印尼等。《環球金融》創辦人兼主編Joseph Giarraputo表示,過去幾年,各國央行總裁多以提高利率對抗通膨,隨著通膨回落,政策成效逐漸顯現。