評級機構

」 美國 川普 穆迪 信用評級 聯準會

奧班成功說服川普!匈牙利買俄油1年「免受華府制裁」

美國白宮官員於美東時間7日表示,美國已同意給予匈牙利1項為期1年的豁免,暫不適用針對俄羅斯石油與天然氣的制裁措施。這項決定出現在匈牙利總理奧班(Viktor Orban)與美國總統川普(Donald Trump)在華盛頓舉行會晤之後。據《路透社》報導,這場氣氛友好的會談,是川普重返白宮後2人首次正式雙邊會議。奧班在會中強調,俄羅斯能源對匈牙利的經濟至關重要,並親自向川普闡述倘若失去俄羅斯石油與天然氣供應,將對匈牙利人民及經濟造成嚴重衝擊。在上月宣布的對俄制裁中,美國將俄羅斯石油巨頭「盧克石油公司」(Lukoil)與「俄羅斯石油公司」(Rosneft)列入制裁名單,並警告若有國家持續自這些企業購油,可能面臨次級制裁。然而,川普在聽取奧班的說明後表現出罕見的同理態度。他表示:「我們正在審視這個問題。對奧班來說,從其他地方取得石油與天然氣非常困難。正如你們所知,匈牙利沒有出海口,沒有港口。」川普指出,許多歐洲國家多年來一直購買俄羅斯能源,他曾質疑:「這到底是怎麼回事?」但他也承認匈牙利的能源處境確實與其他歐洲國家不同。根據白宮官員的說法,除了豁免制裁外,匈牙利同時承諾自美國進口價值約6億美元的液化天然氣(LNG),作為能源多元化的一部分。自2022年烏克蘭戰爭爆發以來,匈牙利始終維持對俄能源依賴,這一立場屢遭歐盟(EU)與北約(NATO)盟國批評。根據國際貨幣基金(IMF)2024年數據,匈牙利74%的天然氣與86%的原油來自俄羅斯。IMF警告,若歐盟全面中斷俄氣進口,匈牙利的國內生產總值(GDP)可能縮減超過4%。奧班政府也明確反對歐盟執委會(European Commission)提出的計畫,即在2027年底前全面淘汰俄羅斯天然氣與液化天然氣進口,這使布達佩斯(Budapest)與布魯塞爾(Brussels)的關係日益緊張。評級機構標準普爾(S&P)指出,匈牙利是歐洲能源密集度最高的經濟體之一,且其國內煉油設施主要設計用以處理俄羅斯烏拉爾石油(Urals crude)。雖然來自亞塞拜然與卡達的天然氣可能部分取代俄羅斯供應,但該機構警告匈牙利的財政與外部帳戶仍然高度易受能源衝擊影響。美匈2國領袖還在會談中觸及俄烏戰爭議題。川普表示,俄羅斯目前「只是還不想停止戰鬥」,但他相信「最終他們會停手」。他還問奧班是否認為烏克蘭能贏得這場戰爭,奧班回應:「奇蹟總是可能發生的。」除了戰爭與能源外,經濟合作亦是此次會談重點。奧班預言,美匈關係正邁向「黃金時代」,並藉機批評前總統拜登(Joe Biden)政府,以取悅川普。川普則公開支持奧班角逐2026年匈牙利大選,稱讚他在移民政策上的強硬立場:「他在移民議題上沒有犯錯,他受到所有人的尊敬,我也非常尊敬他。」這種相互支持的政治默契並非首次。奧班長期仿效川普的「民族主義與反移民政策」,而川普則視奧班為歐洲保守派勢力的代表人物。值得注意的是,歐盟最高法院「歐洲法院」(European Court of Justice)去年才裁定,匈牙利因未依規修改邊境庇護與移民政策,必須支付2億歐元罰金,並每日追加100萬歐元罰款,直到全面落實改革為止。奧班在會談中提及此事時強調,匈牙利會「自行處理與歐盟的爭端。」

三兄弟母屋翻出「漫畫聖杯」!母親閣樓裡藏傳奇 1939年超人創刊號估價破億

美國有三位住在舊金山的兄弟,在整理已故母親閣樓遺物時,意外發現一本出版於1939年的《超人(Superman)》創刊號漫畫。該書經專業機構評定為近乎完美的9.0分(Very Fine/Near Mint),目前在美國 Heritage Auctions 拍賣網站上已吸引大量競標關注,預估最終成交金額將達 600萬美元(折合新台幣約1億8540萬元),可能成為世界上最具價值的漫畫書之一。該漫畫由美國專業機構 CGC 鑑定為 9.0 分(Very Fine/Near Mint),為目前已知此版本的最高評級紀錄。(示意圖/達志/美聯社)根據美國《The Sun》與《Heritage Auctions》官網報導,三兄弟在清理母親留下的舊報紙時,發現這本保存極佳的漫畫,他們在清理母親閣樓存放的一箱泛黃報紙時,原先幾乎將其當作垃圾清除,幸而翻閱一兩頁後發現這份珍藏。這本漫畫雖非超人首次現身(其首登場為1938年的《動作漫畫Action Comics #1》),卻是第一本以「超人」為名且主角為其自己的專屬系列,因此成為漫畫史上的里程碑。三兄弟隨後將藏品妥善保護,再委託拍賣行與評級機構進行鑑定。最後,評級公司 Certified Guarantee Company(CGC)賦予「Very Fine/Near Mint」9.0分評價,其拍賣行 Heritage Auctions 更指出,本冊可能是市場上保存最佳、評級最高的同刊本之一。這批珍藏原屬母親及舅舅,多年被妥善藏於閣樓深處。最年幼的弟弟回憶:「媽媽與舅舅在舊金山華埠成長,當年即便生活不富裕,也會存錢買漫畫。多年後這箱被藏在閣樓,直到現在我們才明白那是家族的寶藏。」另據CGC 總裁 Matt Nelson 說明:「1939 年印刷量接近百萬本,但過去 25 年中僅約 200 本送交評級。若能保存至如本冊般品相十分罕見。」他並補充,舊金山北部的氣候及藏於報紙箱的環境,或許意外有助於保存。拍賣行表示,以目前起標價265萬美元計算,若最終成交約600萬美元,換算新台幣約1億8540萬元,將改寫該刊歷來最高價紀錄。目前該藏品訂於11月20日至22日公開拍賣。對他們而言,此一發現不僅是鉅額財富,亦是一段家庭記憶與跨世代情感的延續。「這並不只是紙張與油墨,更是時間給予我們的禮物。」1939年出版的《Superman No.1》是史上首本以超人為主角的個人連載漫畫,具指標性意義,被譽為美漫黃金時代開端。(圖/翻攝自X,@ComicsandCrypto)

全球航空公司「乘客不滿意指數」排名出爐 美國航空名列第一

年底出國注意了!1項全球研究揭示最讓乘客不滿意的航空公司。結果顯示,美國航空(American Airlines)以最低評價與最高事故率居冠,成為「最讓乘客痛苦的航空公司」;其次為「Frontier Airlines」與「聯合航空」(United Airlines)。這份研究由英國數據分析機構「Click Intelligence」進行,研究團隊分析了來自全球84個國家的近20家主要航空公司,綜合乘客評價、國際航空評級機構「Skytrax」的分數、投訴數據與安全紀錄,計算出1項名為「乘客不滿意指數」(Dissatisfaction Index)的綜合評分。分數越高,代表乘客越不滿意、飛行體驗越糟。結果揭曉,全世界載客量、客運總里程和機隊規模最大的航空公司「美國航空」在榜單中居首,成為「最讓乘客痛苦的航空公司」。緊隨其後的是美國廉航「Frontier Airlines」與大型航空公司「聯合航空」。根據報告,美國航空的乘客滿意度僅得2.9分(滿分10分),整體不滿指數高達100分中的56分,並且記錄了11起重大安全或營運事故,是榜單上最多的航空公司。「這些擁有最糟顧客滿意度的航空公司都有共同特徵,」Click Intelligence共同創辦人歐文(James Owen)指出:「他們總把服務問題當作單一事件,而忽略了這些反覆發生的失誤,如何在時間中不斷累積,加劇乘客的挫折感。」以下是前10名「最讓人不滿」航空公司的具體排名與分析:美國航空:不滿意指數56分,整體評價最低,發生11起重大事故。雖服務350個航點,但乘客滿意度極低。Frontier Airlines:廉價航班也帶來廉價的快樂。不滿意指數55分、發生5起事故,每年約有3,300萬名不滿意的旅客。聯合航空:每年服務1.73億名乘客,仍無法贏得好感。不滿意指數54分,投訴名單極長。法國航空(Air France):法國的國家航空公司,同樣記錄11起重大事故,不滿意指數53分。行李遺失率居高不下,飛往浪漫巴黎的旅程,似乎常在遺失行李的環節觸礁。瑞安航空(Ryanair):歐洲知名的廉航巨頭,總部設在愛爾蘭,不滿意指數51分。票價雖便宜,但需要不少耐心。亞洲航空(AirAsia):馬來西亞第2家國際航空公司,也是亞洲規模最大的廉價航空公司。每年運送3,400萬名乘客,不滿意指數卻達50分。墨西哥航空(Aeromexico):發生6起重大事故,不滿意指數49分。北歐航空(Scandinavian Airlines):斯堪地那維亞地區丹麥、挪威及瑞典三國的國家航空公司,由SAS集團持有。然而,北歐式效率不一定能轉化為乘客的滿意度,不滿意指數47分。維茲航空(Wizz Air):匈牙利廉航,每年運送6,300萬名乘客,卻少有忠實粉絲。不滿意指數45分,被列為歐洲最惡名昭彰的航空公司之一。英國航空(British Airways):英國的國家航空公司,曾是高端航空的象徵,如今卻以「行李遺失相關投訴最多」而聞名全球,不滿意指數43分。

華爾街遊說成功!川普開放12兆美元退休金帳戶「可投資私募股權、加密貨幣」

美國總統川普(Donald Trump)於美東時間7日簽署了1項行政命令,旨在允許「401(k)退休福利計畫」的帳戶中納入更多私募股權、不動產、加密貨幣以及其他另類資產,為另類資產管理業者開啟了進入美國數兆美元退休儲蓄市場的大門。白宮指出,過度的監管與訴訟風險,使退休者無法享有潛在較高報酬的投資機會。但批評者則警告,這些投資本身風險較高、資訊揭露不足,且費用也高於傳統的退休投資工具。據《路透社》的報導,「401(k)退休福利計畫」是美國於1981年創立1種延後課稅的退休金帳戶計劃,美國政府將相關規定明訂在國稅法第401(k)條中,故簡稱為401(k)計劃。美國的退休計劃有多種類別,像公務員、大學職員是根據其法例供應退休金,而401(k)只應用於私人公司的僱員,但因為廣泛,所以也被當作退休金的代名詞。白宮官網7日指出,「川普總統將解除阻礙美國工人退休帳戶,達成具競爭力報酬與資產多元化目標的監管負擔與訴訟風險,進而確保他們能享有有尊嚴、舒適的退休生活。」該命令還指示勞工部長與美國證券交易委員會(Securities and Exchange Commission)簡化投資人於「確定提撥型退休計畫」(defined contribution plans)中取得另類資產的途徑。雖然命令未明確要求這些機構為此類投資增加法律保護,但指示他們釐清或修訂相關規則,以協助產業減輕訴訟風險。資產管理業者對此表達歡迎,認為這是現代化退休儲蓄制度的重要一步。領先資產管理公司貝萊德集團(BlackRock Inc.)退休事業主管馬吉耶拉(Jaime Magyera)在聲明中表示:「擴大原本難以觸及的投資選項,將有助於數以百萬計的美國人打造更強大且多元的投資組合,提升儲蓄能力,並符合確定提撥型退休計畫管理人的實際需求。」這項舉措對於貝萊德集團、科爾伯格-克拉維斯-羅伯茨(Kohlberg Kravis Roberts & Co.,KKR)、阿波羅全球管理公司(Apollo Global Management, Inc.)等大型另類資產管理公司來說,可能是一大助力,因為這將使整體12兆美元的確定提撥型退休計畫市場(其中「401(k)退休福利計畫」是最主要的類型)向其投資策略開放。其中一些公司已與管理這類退休計畫的資產業者建立合作關係。貝萊德集團的1位發言人表示,公司對此決策表示歡迎。據悉,貝萊德集團先前曾砸大錢遊說川普政府擴大可投資的資產範圍,並計劃在明年推出1檔納入私募股權與私募信貸的退休基金。倡導者認為,對年輕投資者而言,風險較高的投資所帶來的潛在高報酬,搭配隨退休年齡漸進保守的基金配置,能帶來實質好處。不過,對全球資本市場與基金有獨立投資研究的美國權威評級機構「晨星公司」(Morningstar, Inc.)分析師凱普哈特(Jason Kephart)則表示:「對資產管理業者而言,這是他們從未觸及過的12兆美元退休市場,當然是重大機會。但從個別投資人的角度來看,就沒有那麼明確了,因為會涉及額外的費用、更高的複雜性,以及資訊透明度的下降。」民主黨參議員華倫(Elizabeth Warren)也於今年6月致信美國第2大退休計畫服務供應商「Empower Annuity Insurance Company of America」的執行長,並質疑其「如何在投資者保護薄弱、缺乏透明度、管理費昂貴、回報缺乏實證的情況下,保障退休儲蓄投入私人投資的安全性?」據悉,該公司管理超過1.8兆美元資產,服務超過1900萬名投資人。報導解釋,與大多數退休基金依賴的公開交易股票和債券相比,這些新投資選項的資訊揭露要求較低,且變現速度較慢。此外,其管理費通常也更高。在確定提撥型計畫中,員工自行對退休帳戶進行提撥,通常雇主會提供一定比例的對等提撥。這些資金屬於員工個人,但與確定給付型退休金不同的是,確定提撥型計畫退休時並無保證的固定支付金額。在過去3年高利率動盪傳統買入與出售企業模式之後,許多私募股權公司迫切尋求來自散戶投資者的新資金來源。然而私募股權業者表示,川普的命令所帶來的影響不太可能立竿見影。針對那些對新投資形式複雜性了解不足的投資人,原告律師已開始準備可能的訴訟。美國億萬富豪、貝萊德集團共同創辦人芬克(Larry Fink)在近期與分析師的電話會議中坦言,這項改變對資產管理業者帶來挑戰,「現實情況是,訴訟風險非常高。與確定提撥型業務相關的問題也很多,這也是為什麼分析能力與數據的重要性將遠遠超出『能否納入』這個問題本身。」貝萊德集團首席財務長斯莫爾(Martin Small)則表示,整個產業可能需要先推動訴訟改革,才能真正進軍此一市場。早在川普1.0任期內,勞工部便發布了指引,說明如何在一定限制下,讓此類計畫投資於私募股權基金。但由於擔心訴訟風險,當時鮮少有計畫採用該指引。讓加密貨幣更容易納入401(k)投資選項,將成為川普擁抱數位資產的最新舉措,並可能對加密產業帶來利多,包括經營加密貨幣交易型基金(ETF)的資產管理公司,如貝萊德與富達國際(Fidelity International)。哈希德克斯資產管理公司(Hashdex Asset Management)全球市場洞察主管歐謝亞(Gerry O'Shea)表示:「比特幣已經超越早期作為純投機資產的角色,正逐漸成為許多投資人長期投資策略的一部分。這項行政命令將加速這一趨勢。」

Fed頂住川普壓力按兵不動 2位理事表達異議「30年來首見」

美國聯準會(Fed)於美東時間30日宣布維持利率不變,此舉無視了美國總統川普(Donald Trump)近期不斷重申的降息要求。儘管去年秋季曾多次降息,但聯準會在過去4次聯邦公開市場委員會(FOMC)會議後均保持政策穩定。本次會議將利率維持在4.25%至4.5%區間,雖低於過去2年峰值,但仍高於疫情前1.5%至1.75%的水平。決策聲明中,聯準會以低失業率和穩健勞動力市場作為維持利率的理由。綜合《財星》、《公共廣播電視公司》的報導,此次FOMC會議上罕見出現2張反對票,它們分別來自聯準會理事鮑曼(Michelle Bowman),以及潛在的Fed主席繼任者沃勒(Christopher Waller),這是1980年代以來首次有2位理事在同一場會議中表達異議。其他9名理事(含Fed主席鮑威爾)贊成維持利率不變,缺席的理事庫格勒(Adriana Kugler)則未投票。摩根大通(JPMorgan Chase)經濟學家費羅利(Michael Feroli)認為,2位理事表達異議「更多是為角逐主席職位,而非反映經濟狀況」。PGIM固定收益首席經濟學家波塞利(Tom Porcelli)則強調就業市場放緩:6月民間部門僅增7.4萬職位,主要集中在醫療保健。他反駁川普「經濟強勁應降息」的論點,指出「經濟過熱時短期利率本來就應該較高。」今年已是聯準會第5次維持短期利率於4.3%不變。鮑威爾(Jerome Powell)在談話中表示,聯邦基金利率目前處於「溫和限制性」水平,並強調需更多關稅影響數據才能調整至中性利率,尤其川普關稅正在推升物價,但服務業成本(租金、保險、住宿)持續降溫,需時間評估關稅影響屬短期或長期。當下的美國經濟仍然展現韌性,6月失業率微降至4.1%,過去12個月基本穩定;第2季GDP年化成長率反彈至3%,相較第1季的0.5%萎縮顯著改善,上半年平均成長率約1.2%。前費城聯儲顧問蒂利(Luke Tilley)指出,這種失業率穩定與GDP回升的組合,促使聯準會傾向按兵不動。但克羅爾債券評級機構(Kroll Bond Rating Agency)首席策略師赫瑟(Van Hesser)則提醒,若扣除消費者支出與企業投資等核心項目,GDP數據仍顯疲軟。6月核心通膨(排除食品與能源)更從2.8%升至2.9%。對此,鮑威爾強調,Fed將確保近期通膨升溫僅是暫時現象:「這些可能是單次價格效應。我們會動用工具防止其演變為持續性通膨。」赫瑟認為,聯準會的雙重使命(物價穩定與充分就業)正趨向平衡,但川普關稅政策可能在下半年衝擊經濟,預期12月的FOMC會議可能降息50個基點(0.5%)。儘管川普政府持續與歐盟等盟友談判貿易協議,但關稅威脅仍引發市場憂慮。例如川普30日就宣布對印度輸美商品加徵25%關稅,聲稱印度須因為對俄羅斯購買軍武而付出「代價」。鮑威爾也因此淡化近期川普與各國達成貿易協議的影響,稱「距離貿易爭端結束仍非常遙遠」。儘管川普因Fed遲遲不願降息,已多次羞辱鮑威爾,甚至暗示將其撤職,鮑威爾仍稱川普上周參訪聯準會的舉措「具建設性。」然而,此決議還是有可能加劇聯準會與白宮的衝突。此次會議前,白宮剛指控鮑威爾管理不當,導致聯準會總部25億美元翻修成本超支。川普曾稱此為「解聘理由」,但後續態度軟化。

被川普關稅政策拖累!世界銀行下修「2025全球經濟成長率」至2.3%

世界銀行近日在最新的報告中發布警告,全球經濟成長正步入1960年代以來最疲弱的10年,主因是美國總統川普發動的貿易戰影響了全球經濟。據《CNN》報導,根據世界銀行最新的分析,美國持續對各貿易夥伴課徵高額關稅,已經導致全球經濟成長明顯放緩,預測今年全球GDP(國內生產毛額)成長將從年初預測的2.7%降至2.3%。這將成為2008年金融危機以來,排除全球經濟衰退年份後最緩慢的成長速度。報告指出,雖然目前未預測全球經濟會再次陷入衰退,但如果當前情勢持續發展,2020年代前7年的全球經濟成長將是自1960年代以來最慢的十年。世界銀行強調,關稅激增及貿易政策的不確定性,已經對大部分經濟體的成長前景造成廣泛負面影響。此外,全球約70%的經濟體,涵蓋所有地區與收入群體,都被世界銀行調降了經濟成長預測,且開發中國家也因政府債務激增而面臨額外壓力。國際信用評級機構惠譽(Fitch Group)也在近日表示,受關稅增加與貿易政策不確定性的衝擊,今年全球政府債券的前景已從「中性」調降為「惡化」。惠譽指出,貿易戰升級造成的全球貿易萎縮、供應鏈中斷及投資減少,都是重大的經濟負面衝擊。川普自1月再度上任以來,已對美國大多數貿易夥伴以及包括汽車和鋼鐵在內的關鍵商品提高了進口關稅。除非這些貿易夥伴能與美國政府達成協議,否則從7月9日起,新一輪懲罰性高額「對等關稅」將對許多美國貿易夥伴造成打擊。儘管美中雙方近期已在倫敦展開新一輪的貿易談判,但高額關稅的持續實施及政策變動的不確定性,仍對企業與消費者造成顯著壓力,使全球經濟前景籠罩陰影。

美債會爆? 摩根大通CEO警告:「這原因」危機逼近

摩根大通(小摩)CEO戴蒙(Jamie Dimo)當地時間30日公開表示,美國債市正面臨前所未有的壓力,若政府不正視債務激增問題,最終恐將爆發危機。他警告監管機構債務危機只是時間問題,「你會看到債券市場出現裂痕,這真的會發生。」據彭博社報導,戴蒙於5月30日在加州雷根國家經濟論壇表示,美國政府債務累積速度驚人,但國會卻在考慮進一步減稅,可能將情勢推向臨界點。他強調,「這場危機會在6個月還是6年後爆發我不知道,但如果不改變債務軌跡,以及做市商撮合交易的能力,遺憾的是,也許真的需要一場衝擊才能把我們喚醒。」他點名川普重新提出的「大而美」稅改法案將大幅拉高聯邦赤字。根據聯邦預算委員會評估,若稅改獲通過,至2034年美國債務將額外增加3.3兆美元。評級機構穆迪也警告,赤字占GDP比重恐從去年的6.4%上升至2035年的近9%。隨著財政壓力上升,美國30年期公債殖利率已從年初的4%升至5%,價格承壓。穆迪更在本月下調美國信用評等,反映市場對長期財政健康的憂慮。戴蒙坦言,市場一旦失控,「大家會恐慌,但我不會」,他相信金融體系仍能承受震盪。但他警告,債務並非唯一風險,若美國無法維持經濟與軍事領導地位,美元的儲備貨幣地位也將不保。戴蒙坦言,中國是川普貿易戰的主要目標,也是潛在對手,「我真正擔心的是我們自己,我們能否團結一致,秉持我們自己的價值觀、能力和管理?」川普對外政策反覆不定,從貿易戰全面開打再到暫緩關稅升級,引發全球股市動盪。4月,美國國債遭大量拋售,10年期殖利率大幅波動,投資者對美國信心下降。此前,摩根大通指出,若貿易戰升溫,將可能令美國陷入經濟衰退風險,川普關稅政策正動搖美國作為全球資金避風港的地位。

美財長撂狠話!若各國不與美達成貿易協議 關稅將恢復對等水平

美國財政部長貝森特(Scott Bessent)於美東時間18日表示,若各國未能在90天緩衝期內與美國達成貿易協議,關稅稅率將恢復至「對等」(reciprocal)水平。貝森特在CNN《傑克·塔珀的國情咨文》(State of the Union with Jake Tapper)節目中強調:「川普總統已明確警告,若談判方缺乏誠意,關稅將回溯至4月2日宣布的水平。」他透露美國目前重點鎖定18個「重要」貿易夥伴進行協議鞏固,但未具體說明稅率恢復「對等」的實施時程。「對於眾多小型貿易關係,我們可直接設定關稅數值。此外,我預期將達成多項區域性協議,例如中美洲適用同個稅率,非洲區域適用同個稅率等。」貝森特補充道。川普總統於4月2日宣布一系列「對等」關稅,並將該日稱為「解放日」(Liberation Day)。然後他稍後在美債崩盤的情況下,暫緩了這些關稅措施90天,使稅率降至10%的基準線。此前,川普16日在阿布達比(Abu Dhabi)的商業圓桌會議上警告:「現有150國希望與美國達成協議,但我們無法同時處理這麼多國家。未來2至3週內,貝森特與商務部長盧特尼克(Howard Lutnick)將發出通知函,我們會確保公平,但會明確告知各國在美經商的關稅成本。」至於川普關稅政策造成的市場震盪與不確定性,貝森特辯稱此為政府的「戰略性模糊」(strategic uncertainty)談判策略:「若過早向對手掀底牌,將在談判中陷入被動。我確信最終結果會讓零售商、美國民眾與勞工三方受益。」當被問及依賴中國製產品的中小企業受到的衝擊時,貝森特回應:「美國將持續在低關稅水平下,維持這類中小企業所需的中國商品貿易。」然而現實是,因關稅波動導致成本飆升,以及擴張投資計畫的停擺,眾多美國中小企業正面臨生存危機。企業通常透過調漲商品價格,來轉嫁關稅成本以維持利潤,此作法屢遭川普政府批評。例如零售巨頭沃爾瑪(Walmart)近日預告漲價後,川普17日在其社交平台Truth Social上發文,要求該公司「自行吸收關稅」。而貝森特透露已與沃爾瑪執行長董明倫(Doug McMillon)直接溝通:「沃爾瑪將承擔部分關稅,其餘可能轉嫁消費者。」與此同時,穆迪評級(Moody’s Ratings)16日將美國債務評級從頂級的AAA下調至Aa1,至此全球3大信用評級機構全數調降了美債的信用評級,包括標普全球(S&P Global)與惠譽(Fitch Ratings)曾分別在2011年與2023年採取類似行動。對此,貝森特18日則向CNN表示,「我不認同穆迪的降評決定」。此舉可能強化投資者對政府債券風險的疑慮,推高美國公債收益率。作為全球債市基準,美國國債(特別是10年期公債)的波動將連動影響住房抵押貸款利率與國際合約定價。穆迪則指出,此次調降的主因是美國36兆美元債務持續膨脹,且國會對白宮預算案僵持不下。據負責任聯邦預算委員會(CRFB)的評估,該預算案將使美國未來的10年債務再增3.3兆美元。

美債警鈴大響! 穆迪下修美國至「AA+」信用評級

國際三大信用評級機構之一的穆迪(Moody's)16日宣佈,由於美國政府債務和利率支付率增加,將美國信用評級從AAA下調至AA+。隨著評級下調,10年期美債殖利率16日盤中一度升至4.48%。穆迪表示,美國政府債務和利息支付率的增長水平十年以來明顯高於相同評級其他國家。並表示:「雖然美國在經濟和金融方面具有顯著優勢,但這些優勢已不足以完全抵消財政指標的惡化。」全球關稅戰導致經濟減速的背景下,美國增長疲軟進一步推高聯邦政府赤字,美國近每年的財政赤字接近2兆美元,佔GDP的比例超過6%。自新冠疫情以來,美國政府過度舉債,導致整體債務規模已超過經濟總量。美國財政部長貝森特先前在國會表示:「美國正走在一條不可持續的道路上,債務數字令人擔憂。」貝森特稱宣,債務危機將導致信貸全面消失,經濟突然停滯。此外,其他兩家信用評級機構早已降低美國的信用評級,標普早於2011年時就將美國長期主權信用評級由「AAA」降至「AA+」,當時甚至受到美國財政部的嚴厲批評。惠譽則是在2023年8月時取消了美國的AAA評級,該機構將原因歸咎於「國會頻繁發生的債務上限談判僵局」。惠譽當時預計,美國財政狀況將趨於惡化,聯邦政府債務高居不下且不斷攀升。

台股量縮以備4月「這場」重大利空! 26日早盤先漲百點

美國關稅疑慮讓市場持續觀望,美股前一日小漲作收,台股則試圖築底反彈,持續在年線附近掙扎,26日開盤先以上漲54.42點、22327.61點開出後,10點前最高曾到22398.12點、漲約124點,但後續漲勢收斂。近期台股成交量大減,法人表示,目前市場在等的重大利空,就是4月2日美國宣布的對等關稅,若引來各國的互相報復,將是股市的大利空,台股還有清明連假效應,造成買盤觀望縮手,所以台股橫盤表現估計還會持續2到3周,指數約在22300點上下300點震盪。台股25日開高走低,早盤一度挑戰年線,可惜得而復失,終場收在22273.19點,上漲166.55點,漲幅0.75%,成交值僅2498.64億元。26日早盤則以電器電纜、電機機械類股較為強勢,分別漲逾2%與1.4%,塑膠、航運股小幅下跌,其餘在平盤之上。日前華碩(2357)宣布,去年第四季於印度的伺服器業務,因客戶積欠貨款而認列呆帳高達53.51億元,拖累獲利,不過昨日傳來好消息,客戶已在24日支付該筆款項,讓華碩股價26日一度漲至660元、高達4.5%。電子權值股方面,10點之前,台積電(2330)由紅翻黑,跌4元、在986元;鴻海(2317)漲0.5元、在165.5元;台達電(2308)漲5元、在397元;廣達(2382)漲1.5元、在251元。高價股方面,聯發科(2454)漲10元、在1535元,大立光(3008)漲30元、在2515元。美國總統川普表示,最快將在本周宣布對進口車的新關稅,而4月2日啟動的「對等關稅」,部分國家或許能取得豁免。不過美國3月消費者信心指數跌至92.9,為2021年2月以來最低,衡量美國未來6個月經濟狀況的預期指數,更是創下12年來最低,CNBC調查提到,許多美國企業財務長對經濟前景悲觀,預估在2025年底前步入衰退。評級機構穆迪警告,利率上升明顯削弱債務負擔能力,美國財政惡化速度加快,靈活性將大大降低。美股25日主要指數表現,道瓊指數上漲4.18點,或0.01%,收在42587.5點。 那斯達克指數上漲83.26 點,或0.46%,收在18271.85點。S&P 500指數上漲9.08點,或0.16%,收在5776.65點。費城半導體指數下跌32.89點,或0.70%,收在4661.34點。NYSE FANG+指數上漲137.12點,或1.11%,收在12446.24點。

抗議變慶祝!成功讓川普吃鱉 墨西哥總統與數萬民眾歡慶「推遲美國加徵關稅」

墨西哥市(Mexico City)主廣場於9日湧入數萬民眾,他們揮舞著墨西哥國旗,高喊「墨西哥應受尊重!」,與總統謝恩鮑姆(Claudia Sheinbaum)共同慶祝美國推遲對墨西哥多項商品徵收25%關稅的決定。謝恩鮑姆站在群眾前,以堅定的語氣表示「幸運的是,對話與尊重占了上風。」據了解,這場慶祝活動原本計劃用來宣布反制措施的活動,但美國總統川普(Donald Trump)因謝恩鮑姆在打擊毒品走私與非法移民問題上取得進展,決定推遲關稅,因此活動性質轉變為勝利集會。綜合外媒報導指出,謝恩鮑姆在墨西哥市標誌性的佐卡羅廣場(Zócalo square)向支持者表示,透過對話與尊重,自己成功推遲了美國關稅政策,並強調墨西哥的主權不容侵犯「我們不能讓墨西哥人民因外國政府的決策而受影響,必要時我們將立即採取行動。」她提醒群眾,美墨歷史充滿敵對與合作的交錯,墨西哥不會因為外來壓力而妥協。針對芬太尼(fentanyl)類鴉片及前體化學品流入美國的問題,川普指責墨西哥與加拿大未能有效遏制,並於3月4日對兩國商品徵收25%關稅。謝恩鮑姆原計劃於9日宣布報復性關稅,但在與川普通話後,美國決定將關稅政策推遲至4月2日,讓墨西哥暫時獲得喘息空間。68歲的電腦科學家岡薩雷斯(Roberto González)也是這場活動的參與者之一,他高舉寫著「我們是團結的墨西哥人」的標語,認為團結對抗強權至關重要。40歲的社會活動家里維拉(Mariana Rivera)則手持一面巨大國旗,堅信總統能克服一切挑戰。儘管墨西哥仍面臨經濟不確定性,這場集會無疑鞏固了謝恩鮑姆的國內支持,並向美國展現墨西哥的團結與自信。分析人士認為,這場盛大的集會雖無法消除貿易戰帶來的經濟隱憂,卻能加強謝恩鮑姆的政治聲勢。政治學者羅西萊斯·薩拉斯(Javier Rosiles Salas)表示,這是一場精心設計的內部政治活動,旨在提升謝恩鮑姆的形象,尤其是謝恩鮑姆在對抗川普時展現的領導能力,讓她的民意支持率已超過60%,但若後續美墨關係緊張導致墨西哥經濟惡化,還是會讓未來充滿變數。即便如此,目前川普的關稅政策威脅仍然存在,專家與評級機構對墨西哥經濟的預測不甚樂觀。如果美國全面徵收關稅,墨西哥可能面臨超過1%的GDP萎縮。墨西哥國立自治大學(National Autonomous University of Mexico)經濟學教授貝拉斯克斯(Samuel Ortiz Velásquez)強調,持續的不確定性將對投資環境造成負面影響。報導中提到,川普在6日與墨西哥、加拿大領導人通話後,決定將適用於《美墨加協議》(United States-Mexico-Canada Agreement,USMCA)範圍內商品的加徵關稅動作推遲至4月2日。2025年2月,謝恩鮑姆曾承諾派遣10,000名國民警衛隊(National Guard)前往北部邊境遏制毒品走私後,川普也曾暫停關稅。但針對墨西哥、加拿大鋼鋁產品的25%關稅仍計劃於3月12日生效。

穆迪對6家地區銀行示警 高利率加劇商業地產貸款違約率

當前,美國商業地產正面臨壓力,小型銀行商業地產風險曝險遠大於大型銀行。今年3月底,評級機構標普全球將美國5家地區性銀行的評級展望下調至負面。國際知名評級機構穆迪將美國6家地區性銀行列入負面觀察名單,這些銀行的信用評級面臨被下調的風險。穆迪稱,上述銀行對商業房地產貸款有大量曝險。外媒報導,當地時間6日,國際評級機構穆迪表示,至少有6家持有大量商業房地產貸款曝險的美國地區性銀行,面臨債務評級被下調的風險。穆迪將First Merchants Corporation、富爾頓金融控股、ONB、PGC、華盛頓聯邦儲蓄、F.N.B.Corp等6家銀行的長期評級列入可能下調的負面觀察名單。穆迪表示,由於利率持續居高不下加劇了長期存在的風險,尤其是在週期低迷時期,擁有大量商業地產貸款的地區性銀行,面臨著持續的資產質量和盈利能力壓力。並指出,在聯準會加息週期開始前的低利率環境期間,許多地區性銀行選擇建立並維持可觀的商業地產曝險,而商業地產是「不穩定的資產類別」。近期,紐約社區銀行陷入動盪。投資者便開始密切關注對商業地產貸款有大量曝險的美國地區性銀行。國際貨幣基金組織(IMF)3月中旬曾警告稱,銀行業界對美國商業地產的曝險過大,可能會導致去年矽谷銀行倒閉引發的混亂重演。有銀行業內人士指出,隨著未來三年大量房地產債務到期,越來越多的猜測認為,如果商業地產貸款違約率攀升至難以控制的水平,美國銀行業可能會陷入另一場重大危機。此外,令商業地產貸款人雪上加霜的是,經濟放緩和疫情後對遠程和混合工作安排的強烈偏好等因素,不僅進一步導致了美國商業地產市場的困境急劇上升,而且對美國商業地產價格也相當悲觀。不過,一些另類資產管理公司則看到了其中的機會。幾天之前,全球最大避險私募基金之一的黑石集團Blackstone蘇世民(Stephen Schwarzman)表示,正在與幾家美國地區性銀行談判,探索收購其資產和發放的貸款。蘇世民指出,地區性銀行從向廣闊經濟提供信貸的業務中回撤,將使黑石成為受益者和合作伙伴,像黑石這樣的公司有機會填補這一空白。

通膨擔憂加劇 華爾街熱議:美債收益率恐創16年新高

隨著通膨擔憂升溫導致聯準會降息日期不斷延後,華爾街熱議美債收益率還有多少上漲空間。債券收益率與價格走勢相反,前者近幾周以來持續攀升。基準的10年期國債收益率今年上漲了80個基點,至4.7%附近,創下五個月新高。一些投資者正準備迎接高於去年創下16年高點5%的10年期美國國債收益率。許多投資者認為債券市場未來將進一步走弱。美國銀行最新的全球研究調查顯示,全球基金經理的固定收益配置已降至2003年以來的最低水位。美國銀行的數據顯示,儘管其他資產管理公司增加了看漲押注,但某些避險基金的美國國債空頭部位仍處於今年最高水平。周四(25日)公佈的數據顯示,第一季不包括食品和能源的核心個人消費支出(PCE)價格指數漲幅遠超預期,進一步證明通膨正在再次升溫。有投資經理人表示,歸根結底就是通膨擔憂在作祟。如果市場沒有看到通膨得到控制的跡象,那麼美國國債收益率沒有理由不會繼續走高。他擔心持續的通膨和強勁的勞動力市場,可能會將10年期美國國債收益率推高至5.25%。當收益率逆轉時,股市也隨之反彈。今年以來,隨著收益率上升,美股年初的漲勢在最近幾周遭遇重挫,標普500指數今年迄今的漲幅從10%以上縮減至6%左右。另外期貨市場顯示,投資者目前預計聯準會今年僅會降息35個基點,而2024年初這一預期為150多個基點。美國的財政狀況是另一個可能推高收益率的因素。評級機構惠譽去年下調了美國信用評級,部分原因是擔心債務水平上升。許多投資者預計持有長期債務所需的補償將上升。不過,天利投資公司(Columbia Threadneedle)的投資組合經理Alex Christensen表示,有理由認為,10年期美國國債收益率重回5%對投資者而言將是一個「水位線」。他表示,自去年12月聯準會出現明顯的鴿派轉向以來,主導市場的論調給通膨趨勢的改變留下了很小的空間。不過,他認為聯準會不太可能轉向加息。

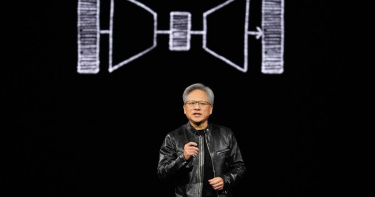

輝達攜手嬌生打造外科手術生成式AI 分析師:醫療保健開發領域強大

上周,輝達宣佈與嬌生(Johnson & Johnson)達成協議,在外科手術中使用生成式AI,並與通用電氣醫療集團達成協議,以改善醫療成像。在其2024年GTC人工智能大會上,輝達在醫療保健領域的發展,其中還包括推出大約24個新的人工智慧醫療工具,表明了醫療對輝達未來非技術領域的收入機會有多重要。信貸評級機構穆迪(Moody's)高級副總裁、科技分析師Raj Joshi表示,輝達如今如此受歡迎的原因在於,它基本上為一些以前無法做到的事情提供了基礎設施和技術,如果民眾必須做這樣的事情,可能需要數倍的時間、金錢和成本。醫療保健,無論是生物技術、化學還是藥物發現,都是一個非常強大的領域。今年以來,輝達的股價漲幅接近100%,生物技術行業就是一個未開發潛力的例子,投資者仍在繼續押注。人工智慧可以加速藥物研發的過程,甚至可以發現藥物的用途,這些藥物可能對最初開發的目標疾病沒有效果。安永(EY)美國市場醫療科學部門主管Arda Ural表示,在過去18個月左右的時間內,人工智慧取得了切實的成果,以及它如何幫助製藥行業、醫療技術行業或生物技術行業的非常引人注目的例子。Ural指出,藥物開發是一個危險的過程,從概念到臨床研究至少需要10年的時間。這也是一個耗資數十億美元的過程,而且失敗的可能性很大。輝達在其大會上對醫療保健的關注是其長期以來的雄心壯志的擴大。在今年2月與投資者的業績電話會議上,輝達提到了Recursion Pharmaceuticals和Generate: Biomedicines等公司,一直在超大規模或GPU專業雲端提供商的幫助下,擴展其生物醫學研究,他們需要輝達的人工智慧基礎設施來促進這一進程。輝達首席財務長Colette Kress表示,在醫療保健領域,數字生物學和生成式AI在幫助重塑藥物發現、手術、醫療成像和可穿戴設備。Ural稱,現在有了由人工智慧驅動的機器人過程自動化。因此,這不僅有助於加快藥物開發,還有助於降低運營公司的成本。這意味著你可以將更多的資金用於藥物開發,並更快地找到更多的治療方法。醫療保健領域就是一個例子,說明這家10年前設計遊戲顯卡的公司已經擴大了其在人工智慧領域的足跡。Joshi表示,必須承認早在2012年,當黃仁勳在史丹佛大學看到一些人實際上使用他的顯卡來解決某些類型的數學問題時,他就有遠見。他曾說,「你知道嗎,這實際上可以用來做所謂的通用計算,就是我們每天都在正常基礎上做的事情。」

20個比爾蓋茲也還不完 外媒分析美國國債「百日暴增31.5兆」

根據美國財政部資料顯示,美國國債近期成長速度異常驚人,平均100天增加的金額為1兆美元(折合新台幣約31.5兆元),換算下來,每日新增的幅度達到100億美元(折合新台幣約3157億元)。如此驚人的成長速度,就連被媒體分析為「秒賺萬元」的微軟創辦人比爾蓋茲(Bill Gates)也難以負擔。根據《CNBC》報導指出,根據美國財政部資料顯示,美國國債在2023年12月29日短暫超過34兆美元後下降,目前已於1月4日完全突破34兆美元大關,目前整體國債金額已經達到34.38兆美元。而從增長幅度來看,美國國債於2023年1月2日達到31.47兆美元後就直線上升,於2023年1月15日達到32.04兆美元、2023年9月15日達到33.04兆美元、如今又在2024年1月4日達到34.01兆美元。換算下來,幾乎每100天就增加約1兆美元的債務。美國國債增長速度。(圖/翻攝自美國財政部)美國銀行投資策略師哈奈特(Michael Hartnett)表示,隨著國債金額突破34兆美元,他認為要提升到35兆美元的速度,可能還是會秉持著如今的「百日增長」的狀態。報導中也指出,由於美國財政債務明顯上升的關係,美國信貸評級機構穆迪(Moody's Corporation)從2023年11月起,將美國評級展望從「穩定」下調至「負面」,報告中指出,如果美國政府沒有提出有效的財政政策,明顯增加收入或是減少政府開支的話,美國的財政會一直保持著非常大的赤字。過去《Business Insider》曾分析過微軟創辦人比爾蓋茲(Bill Gates)的財產,在2020年的全盛時期,其身價達到1,460億美元,單年度就增加410億美元,5年增加700億美元,計算後得出其每秒平均收入為4630美元(折合新台幣約14.6萬元),每日平均收入為4億美元。當時媒體就分析,即便每日花費100萬美元,比爾蓋茲的全部財產估計要400年才能花完。但相較於每日賺取4億美元的比爾蓋茲,美國國債每日平均增加100億美元,即便來20個全盛時期的比爾蓋茲也還不完這些債務。

日銀官員鷹派言論表態 促使日圓升、日債跌

日本銀(央)行政策委員會成員高田創(Hajime Takata)周四(29日)表示,鑒於通膨達陣已近在眼前,日銀應該開始討論從超寬鬆貨幣政策退場的細節。高田創一向被視為日銀內部立場較中立的成員,他這番罕見的鷹派表態,也促使日圓應聲走升、日債價格下跌。日圓周四盤中一反頹勢,兌美元升破150心理關卡到149.87兌1美元,日圓兌澳元與歐元也雙雙走強。NLI研究機構資深經濟學家上野指出,市場把高田創的言論解讀為日銀放出的鷹派訊息,進而支撐日圓走強。至於日本公債價格則聞訊下滑,推升5年期殖利率上升1.5個基點到0.360%、10年期與20年期殖利率則各自攀升2與1.5個基點,分別達0.715%與1.460%。高田創在一場演說中提到,儘管日本經濟仍面臨不確定性,「不過達成2%物價目標終於近在眼前!」他說隨著通膨目標即將達陣,日銀需要考慮採取更靈活的應對措施,包括退出負利率政策與債券收益率控制(YCC)等。日銀政策委員會預定在3月18到19日召開利率會議。高田創還補充,日本「春鬥」勞資談判已經展開,許多企業的加薪幅度預料將高出2023年。他說薪資漲幅加大將使家庭收入增加,並進而帶動消費支出上揚。他聲稱日本經濟將從過去的長期通縮,轉而進入薪資增長與物價上漲的循環。惠譽評級機構經濟學家辛斯(Jessica Hinds)也提到,鑒於日本就業市場面臨的低失業率與缺工危機,將賦予勞方有更多談判籌碼。她說今年春鬥薪資增幅料比去年大幅增加。然而薪資勁揚將反應在消費物價上升,並使日本終於能擺脫通縮心態,令日銀能逐步朝貨幣政策正常化的軌道前進。外界認為,雖然日本經濟再度陷入衰退,但在通膨逐漸回升,日銀未來幾月結束負利率已是大勢所趨。目前分析師預期日銀最快將在3月或4月結束負利率政策。

財政赤字龐大+政治兩極分化 穆迪下調美信用評級展望至「負面」

信評機構穆迪(Moody's)上周五(10日)將美國信用評級展望由「穩定」調降為「負面」,原因是美債債務利息成本大幅上升,以及根深蒂固的政治兩極分化。穆迪表示,此次變動反映了美國財政實力的下方風險不斷增加,而這些風險恐怕不再能被美國信用優勢抵消。穆迪說明,今年國債收益急劇攀升加劇了美國的償債壓力。並補充道,在缺乏政策調整的情況下,預計美國債務承受能力將進一步、穩定、大幅下滑,與其他評級較高的主權國家相比,美國債務承受能力將降至非常弱的水平。周四(9日),美國30年期美債標售再次敲響警鐘,需求之慘淡被形容爲「徹底的災難」,各項需求指標都表現不佳,海外需求更是顯著退潮。同日,聯準會「隔夜逆回購工具」(ON RRP)的使用規模兩年來首次跌破 1 兆美元,這個被視爲短期美債流動性的來源可能會在明年1月完全耗盡。有分析師指出,不論是長債還是短債似乎都在告訴市場,美國國債的流動性危機正在逼近。聯準持續加息將利率從接近0上調至5.25至5.5%的區間,這種激進的緊縮貨幣政策推高了基準借貸利率。除了利息成本,穆迪還強調了政治風險。該機構指出,「嚴重政治分歧阻礙政策制定有效性」。近期,美國國會發生劇烈變動。共和黨眾議院議長上個月在與民主黨達成協議為政府繼續提供資金後被投票罷免。而當時達成的臨時協議,將在近一周內到期,除非達成新協議,否則美國聯邦政府將不得不關閉一些業務,並讓一些非必要工作人員“暫時休假”。但截至上周,避免這種局面的協議似乎仍遙遙無期。穆迪的展望變動可能預示著信用評級的下調,但並非總是如此。值得一提的是,穆迪是三大評級機構中唯一仍授予美國AAA級信用評級的機構。早在8月時惠譽就將美國長期外幣發行人違約信評,從AAA下調至AA+,而圍繞債務上限的政治「拉鋸戰」,也是標普2011年下調該國主權信用評級的原因。對於穆迪這一舉動,美國財政部副部長艾迪耶摩(Wally Adeyemo)表示,「雖然穆迪維持美國AAA評級,但我們不認同負向展望」;白宮新聞發言人尚皮耶(Karine Jean-Pierre)則將展望的變化,歸因於國會中共和黨人的行為,稱「穆迪改變美國展望的決定,是國會共和黨極端主義和功能障礙的又一個後果」。

美國政府10/1關門在即 國會兩黨仍未達協議

由於美國兩黨圍繞下一財年聯邦預算案的分歧持續,距離10月1日聯邦資金中斷並將再次停擺的局面已經迫在眉睫。若美國政府停擺,數以百萬計的聯邦僱員和軍人將被迫休假,證券交易委員會將以最低限度履行市場監督職能,多項經濟數據將推遲發佈,並對聯準會的決策產生影響。據美國媒體報導,當地時間周四(28日),美國國會眾議院就四項單獨的撥款法案進行投票,四項撥款法案分別涉及國防、國土安全、農業、國務院和對外事務。其中涉及農業的法案以232票對198票被否決,其他三項獲得通過,由於該措施涉及大幅削減開支,不太可能在民主黨占多數的參議院獲得通過。美國聯邦政府本財年即將於9月30日結束,如果國會無法達成協議,美國政府將在10月1日後關閉,這將是美國陷入歷史上第22次「停擺」的窘境,將影響數百萬聯邦雇員和軍事人員,同時國家公園也將被關閉。眾議院部分共和黨議員屬於強硬保守派,他們否決了議長麥卡錫(Kevin McCarthy)與拜登之前達成的協議,要求要進一步削減1200億美元的支出,同時制定更嚴格的法律來控管美墨邊界的移民移動。麥卡錫則認為,只要民主黨議員在美墨邊境問題上讓步,就有機會避免政府關門。不過,共和黨內的強硬派也並不支持麥卡錫,揚言在未進一步具體承諾削減支出前,不會同意任何讓政府免於關門的「權宜之計」,共和黨眾議員蓋茨(Matt Gaetz)甚至威脅不排除對麥卡錫提出罷免。國際三大評級機構之一的穆迪(Moody’s)警告稱,美國政府關門將對該國信用狀況造成負面影響,在財政實力下降之際,政治兩極分化加劇對財政政策制定造成了重大限制。雖然穆迪沒有直接言明未來會下調美國評級,但這份報告卻凸顯出,其對美國政府陷入停擺的擔憂正在加劇。麥卡錫堅稱,眾議院共和黨人不會接受參議院提出的預算方案,但他表示邊境安全資金或許是打破兩黨僵局的可能途徑。媒體透露,聯邦政府員工已接獲通知,3天後開始放「無薪假」,各項非必要的政府相關服務都將停擺。即便法案能及時生效,最多也只能維持部分機構運作,聯邦政府關門危機已不可避免。

美國聯邦政府瀕臨關門!影響範圍一次看 專家:1周就損失60億美元

美國聯邦政府多項撥款法案即將在本月30日到期,然而一群強硬的右派共和黨人堅持最終版本一定要大規模削減開支,否則將繼續杯葛相關立法。因此該國恐將面臨10年來第4次的政府關門危機,屆時美國聯邦政府恐將陷入無錢可用且全面或部分癱瘓的尷尬局面,數十萬聯邦僱員和軍人可能會被迫休無薪假,而至關重要的職能雖然將繼續被要求留在工作崗位,但一樣沒有薪水。影響範圍則包括福利金的發放、國民經濟數據的公布,以及聯邦法院、博物館和國家公園的運作。綜合《半島電視台》、CNN的報導,若參眾兩院無法在最後幾天達成協議,那從美東時間10月1日起,美國聯邦政府的部分機構就會進入停擺狀態,陷入美國史上第22次聯邦政府關門的窘境。屆時許多聯邦僱員在政府關閉期間將被迫放無薪假,因此許多政府服務可能會暫停或降低效能,從而影響許多美國人民的日常生活。對此,每個聯邦機構都制定了各自的應急計劃,裡頭詳細列舉了哪些必要職能會在關閉期間繼續運作,哪些職能將暫停。例如:維護公共安全或國家安全的部門將繼續提供服務,包括消防、聯邦執法機構,以及空中交管部門等。另外值得注意的是,與老年人、殘疾人士等族群相關的社會安全金也將繼續發放,郵政服務則會照常運作,部分州政府甚至還打算動用自己的資金保持某些國家公園的運作。報導指出,上次2018-19年美國政府關閉期間,預估約有80萬名聯邦政府人員受到影響,其中有42萬名聯邦僱員無薪工作、38萬名僱員被迫休假。但這一次,連鎖反應可能會進一步擴大,導致更多人暫離工作崗位,包括美國國防部及相關軍事承包商,白宮本周也示警:「這一切都將對我們的國家安全造成破壞。」尤其承包商的處境更加糟糕,與聯邦僱員不同,即使聯邦政府重新恢復運作,承包商仍無法保證拿回工資。而承包商的數量又高達數百萬家,包括為美國國家航空暨太空總署、美國國土安全部、美國聯邦航空總署和其他聯邦機構工作的企業,以及提供資訊科技或基礎設施維修等一系列服務的公司。在全國範圍內,政府關門可能會引發深遠的經濟後果,阻礙增長並增加不確定性,負面影響包括失業率的上升、國內生產毛額(GDP)成長率的下降以及借貸成本的提升。根據全球4大會計師事務所之一的安永(Ernst & Young)估計,聯邦政府每關閉1周就有可能對美國經濟造成60億美元的損失,並使2023年第4季的GDP成長率減少0.1個百分點。美國3大信貸評級機構之一的穆迪(Moody's Corporation)也示警,衝突邊緣政策(Brinkmanship)和政治兩極化(Political polarization)正在損害美國的金融前景,尤其政府關門更將導致該國的信用評級遭到降級。而美國財政部長葉倫(JanetYellen)29日也表示,政府關門將導致小型企業在內的關鍵計劃遭到擱置,從而破壞美國的經濟動能,並可能推遲重大基礎設施的改善措施。彼得森國際經濟研究所(Institute for International Economics)高級研究員戴南(Karen Dynan)日前則指出,美國經濟活動似乎在第3季有所加速,但由於近期爆發汽車工人罷工,學生貸款也被要求恢復償還,再加上迎面而來的政府關門危機,美國第4季經濟增長恐出現停滯。安永-博智隆公司也預估,第4季美國經濟年均複合成長率(Compound Annual Growth Rate)將大幅放緩至0.6%。

台股ETF擂台3/美債長年期成新寵!這二位大學教授都加碼 買點看「準備降息期」

「其實,我不是很懂ESG說甚麼,先前的ETF部位就把00878出清增持00713,接下來則是布局00679B美債型ETF。」在中央、逢甲大學教資管系、會計系的兼任助理教授錢世傑跟CTWANT記者說,「預計未來的降息帶來的獲利空間,現在是『準備降息』的高原期,股價愈低會愈買入。」近期,隨美國聯準會結束升息腳步逼近,市場日益追捧台股美債ETF,目前共9檔,以「00679B元大美債20年」規模最大,已達1069億元,其次為「00687B國泰20年美債」的348億元、「00779B凱基美債25+」的272億,以及群益、富邦、中信、復華、永豐等。就連8月7日最新上市的「00931B統一美債20年ETF」,掛牌首日衝出超過6萬張成交量,一周以來雖有溢價但未超過1%,最高15.18元,但在周五股價下跌收在15元,本周一14日收盤來到14.95元,成交量2.8萬張,規模已逾102.24億元。在中央、逢甲大學教書的兼任助理教授錢世傑,分享他購買台股個股、ETF等看法。(圖/錢世傑提供)不過,美債ETF近二周期間不平靜,股價從下跌、回彈再到下跌波段。起先是8月1日,全球知名評級機構惠譽下調美國頂級3A信用評級為AA+,股神巴菲特第一時間表示會持續加碼美債,台股美債ETF股價在當周小跌後迅速反彈。接著,美國11日公布7月生產者物價指數(PPI)年增0.8%,超出市場預期的0.7%;若排除波動高的食品與能源項目,7月核心PPI年增2.4%,與上月持平,也略高於預期,市場預期美通膨壓力略見升溫跡象,美股期貨應聲下跌。「市場原本評估升息降息機率五五波,但最新的PPI數據顯示通膨仍是溫溫的,預判升息的機率可能比降息高」「我是會看遠一點可能要拖上二至三年的話,個人買『美債ETF』是要長抱幾年的,降息之前,還可以領到配息也不錯。」錢世傑分享個人經驗。擁有法學博士的錢世傑曾於2014年俄羅斯發動克里米亞戰爭時,進場買俄羅斯相關股票,他這招「危機入市」在投資理財領域聲名大噪。錢世傑觀察,市場普遍預期升息走到末段之際,他轉為開始布局美債型ETF,「我個人是買00679B元大美債20年ETF,看它的股價已經是來到下跌區段,與2019年的降息前後的45元來看,現在已經低下來到30多元。」有「億元教授」之稱僑光科技大學財務金融系助理教授鄭廳宜(中),常透過YT分享理財觀念與見解,人氣頗旺,8月12日他出席「榮耀20 ETF啟動財富博覽會」沙龍講座,現場座無虛席。(圖/李蕙璇攝)錢世傑並以股價階梯圖解方式說,「我認為在升息結束前會有一段『準備降息』的高原段期,在這段期間買入,我個人是可以接受溢價沒有超過1%都可以,同樣地,股價愈低會買愈多。」有「億元教授」之稱的僑光科技大學財務金融系助理教授鄭廳宜,曾對外透露說今年農曆年後,就跟女兒說可以天天買一張「美債20年ETF」,多次接受媒體採訪及透過他個人的YT、FB,闡述他會持續增持美債長年期ETF的原因。8月11日下午,他也應中信投信邀請出席台北世貿一館舉辦的「榮耀20 ETF啟動財富博覽會」沙龍講座,CTWANT記者就看到現場許多民眾提問,「甚麼時候是賣點?」「來到1%的時候!」鄭廳宜如是分享他個人投資觀點,即是指當未來美國聯準會的利率降到1%以下時,「我個人覺得獲利會不錯,現在會先抱著,然後最後全部賣掉。」台股ETF發展20年來,規模突破3兆元,在亞洲僅次於日本,且受益人數逾654萬人,等於每4人就有1人持有ETF,是投資人選擇標的熱門選項。(圖/方萬民攝)