黃于玲

」 經濟部 外銷 訂單 外銷訂單 負成長

3月外銷訂單金額破530億 主計總處示警「關稅戰將衝擊勞動市場」

3月台灣主要接單地區訂單增減經濟部統計處22日公布3月外銷訂單統計,金額為530.4億美元,年增12.5%,累計首季訂單金額為1494.7億美元,年增12.1%,為歷年同期次高,統計處指出,3月僅少數廠商反映部分客戶提前拉貨,關稅戰不確定性持續,預估4月展望呈月減年增,但仍須密切觀察動向。3月外銷訂單月增7.3%、年增12.5%,統計處長黃于玲指出,主要受惠AI、HPC、雲端產業商機熱絡,但傳統貨品需求偏弱,客戶保守下單抵銷部分增幅。資通訊產品3月外銷金額達148.1億美元,月增7.5%,年增11.4%,其中接單自美國,增加9.3億美元較多,電子產品接單金額則為201.1億美元,月增2.4%,年增21.8%,主要受惠AI、HPC等需求,同樣以接單自美國增加29.5億美元較多。其中機械接單年增2.3%,主因自動化設備以及部分工具機訂單成長;塑橡膠製品年減6.1%、化學品年減8.7%,則因海外同業低價競爭以及客戶採購保守,呈現衰退;基本金屬主要受鋼鐵需求不振影響,年減3.8%。在海外生產比部分,3月微幅升至45.5%,月增0.1個百分點,但年減1.2個百分點,首季海外生產比為45.3%,年減2.3個百分點,黃于玲解釋,工廠赴美國生產是趨勢,但增減程度還是取決於關稅政策是否穩定。展望4月,經濟部預期外銷接單金額在500億至520億美元間,月減5.7%至月減2%間,但呈現年增6.2%至10.4%,統計處強調,雖然半導體、伺服器等供應鏈需求強勁有助支撐外銷訂單成長動能,但國際政經情勢與地緣政治風險不確定性加大,以及關稅戰升溫,可能干擾全球經濟成長動能,需密切觀察。值得注意的是,主計總處22日公布3月失業率略升至3.35%,與2月相比,上升0.01個百分點,但仍是近25年同月最低;統計顯示,3月失業人數40.3萬人、月增1000人,其中,對原有工作不滿意而失業者增加3000人,初次尋職失業者則減少2000人,與上年同月比較,失業人數仍減少2000人;官員解讀,目前勞動市場仍屬穩定。川普4月2日宣布對等關稅,全球股市震盪、融資斷頭,民眾也關心,是否影響我國就業市場;主計總處國勢普查處副處長譚文玲表示,3月就業情況並未受到對等關稅的影響,而美國宣布暫緩90天,但不確定性仍高;按照往例,4月失業率應會比3月下降,對等關稅會是勞動市場的一大變數,譚文玲預估,衝擊會在下半年慢慢顯現。

3月外銷年增12.5%「近3成廠商看衰4月」 經部:關稅不確定性加大

經濟部統計處22日公布3月外銷訂單,為530.4億美元,年增12.5%,累計首季訂單金額為1494.7億美元,創歷年同期第2高,主要是受到AI與雲端產業需求增加,然而在美國總統川普的關稅戰下,4月狀況不明,近3成廠商認為4月訂單會減少。經濟部表示,近期國際政經情勢及地緣政治風險等不確定性加大,恐干擾全球經濟成長動能,後續要密切關注並審慎因應。 數據顯示,因新興科技應用需求,帶動電子及資訊通信產品接單成長,3月接單分別年增21.8%和11.4%;光學器材因半導體產業用光學檢測及量測設備訂單續增,加上面板及光學鏡頭接單成長,致3月接單年增10.4%。 來自美國的訂單為188.5億美元,月增14.8%、年增30.7%,以電子產品增加最多。中國大陸及香港的訂單105.3億美元,月增4.3%,但年減5.3%,也是以電子產品減少7.7%最多。值得注意的是,3月外銷訂單海外生產比45.5%,較上年同期下降1.2個百分點,主因電子產品提高國內生產所致。 外界關注川普關稅政策,因有90天展緩期,是否會出現急單拉貨後,下半年訂單大減等問題。經濟部統計處處長黃于玲表示,的確有廠商提到,客戶因此提前拉貨,也有客戶觀望而造成訂單減少,有增有減下,比較難估計影響,但因為4月原本就有季節性因素,預計4月會出現月減5%至負2.0%的狀況。經濟部數據顯示,預期4月接單將較3月份增加之廠商家數占14.1%,持平者占56.2%,而減少者占29.7%。黃于玲表示,中國大陸出現訂單年減,主要是IC廠商碰到新舊產品交替的問題,後續狀況還有待觀察,目前美中關稅戰升溫,對中國大陸來說的確是嚴峻挑戰,但他們也在做刺激內需的政策,不少台商的訂單來源來自中國大陸,所以整體狀況,還是要等4月的訂單出爐後才能確定。

AI需求旺2月外銷訂單494億美元年增31% 最大出口市場藏「這隱憂」

AI持續火熱,經濟部20日公布2月外銷訂單統計,金額494.5億美元、年增31.1%,累計今年前2月電子產品接單金額已達373.5億美元,創歷年同期新高,年增21.8%;美國也睽違24年、重返台灣第一大出口市場,但美國總統川普的新關稅政策將於4月2日啟動,台灣恐被列入「骯髒15國」(The Dirty 15)、也就是美國將推出對等關稅的目標。美國財政部長貝森特(Scott Bessent)日前表示,川普政府將在4月2日推出對等關稅,並將對各個貿易夥伴提出一個「數字」,代表各自的關稅稅率,其中特別關注骯髒15國,也就是對美國徵收高關稅且貿易量大的前15%國家,路透引述的對美貿易量表單中,台灣也在其中,且成長幅度是亞洲最高。經濟部長郭智輝20日在立法院質詢時提到,台灣去年在對美國的出超有七成是屬於伺服器,所以會訪談相關業者,討論如何因應這次衝擊,因為目前還未在關稅方面與美國進行談判。經濟部統計處數據顯示,2月來自美國的訂單為164.3億美元,月增0.3%、年增32.2%,以電子產品增加41.7億美元或增36.4%最多,而中國大陸及香港訂單100.9億美元,歐洲69.2億美元,東協92.5億美元,日本23.9億美元。以貨品別觀察,受惠於新興科技應用需求持續擴增,帶動電子及資訊通信產品接單成長,光學器材因大尺寸面板價格回升,加上光學檢測及量測設備訂單續增,傳統貨品因半導體設備需求續增,致機械業接單成長,但基本金屬、塑橡膠製品及化學品則因海外同業持續的低價競爭,客戶下單保守。統計處長黃于玲表示,資通信產品及電子產品優於預期,主要因為有手機新品、AI需求強勁以及中國「以舊換新」政策影響。要持續觀察中國的供應鏈還在往外擴散,石化、鋼鐵供過於求,「以舊換新」政策效果如何,以及美國對中政策,會影響到我們的相關供應鏈。是否受到川普關稅戰導致拉貨潮?黃于玲表示,陸續有零星的廠商反映,但關稅政策還沒確定,規模多大還需觀察,要看到對台灣關稅確定是多少,將會比較清楚,若廠商全球布局比較多元,就能調配產能。日前財政部公布最新出口統計時也提到,2月台灣對美國出口117.7億美元,創歷年單月次高,年增幅達65.6%,且是相隔24年後,再次超過對中國與香港的出口額,美國重回台灣第一大出口市場,主要是反映美中兩強的貿易戰、去中化等變動的結果。

AI發威連10紅!去年外銷訂單5895億美元創史上第三高

經濟部統計處21日發布2024年12月及全年外銷訂單金額統計,受惠於AI需求強勁,2024年全年外銷訂單金額達5895.4億美元,終止連二年負成長,年增5.1%,也創下史上第三高。數據顯示,去年12月外銷訂單529.2億美元,月增1.2%,年增率達20.8%,為連10紅。第4季外銷訂單1606.5億美元,季增4.3%、年增9.1%。統計處長黃于玲表示,因全球經濟穩步成長,人工智慧、高效能運算及雲端產業等商機發酵,加上各國積極擴充半導體產能,農曆年前客戶備貨效應,讓去年12月外銷訂單529.2億美元,較上月增加1.2%、年增20.8%。以貨品類別來看,去年12月的電子產品接單199.2億美元最多,月增4.3%、年增33.5%;以接自美國增29.1億美元較多。去年全年接單2115.5億美元,年增11.5%。去年12月的資訊通信產品類則為152.5億美元,月減3.6%、年增24.3%;接自美國增10.3億美元、東協增9.3億美元較多。全年接單1720.2億美元,年增3.6%。 傳產方面,去年12月的基本金屬製品為20.5億美元,月增5.4%、年減4.5%,主因是鋼市需求低迷,加上海外同業低價搶單。塑橡膠製品15.9億美元,月增2.7%、年增5.5%,雖然石化產品持續受到海外同業產能過剩之低價競爭影響,導致訂單減少,但東協市場增加,化學品方面的電子用化學材料接單成長。目前主要訂單來源,外銷第一名為美國,以電子產品增加較多,去年接單1936.4億美元,年增8.6%。 第二名為中國大陸及香港,去年接單1266.8億美元,年增5.3%。 第三名為東協市場,以資訊通信產品增加較多,去年接單982.7億美元,年增15.9%。第四名為歐洲市場,也是以資訊通信產品增加較多,去年接單846.2億美元,年減9.9%。第五名的日本則為292.2億美元,年減4.2%,以其他產品,像是遊戲機等增加最多。展望未來,黃于玲表示,第1季為電子產業傳統淡季,加上全球經濟前景受川普新政經貿政策及地緣政治風險等不確定性因素影響,恐抑制外銷接單成長動能,但半導體先進製程及伺服器等供應鏈需求熱絡,有助於延續外銷接單動能。

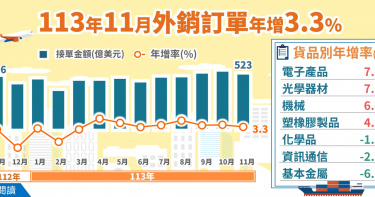

外銷訂單連九紅!11月接單522億美元 「這3類別」走跌原因曝

經濟部今(20)日公布,11月外銷訂單統計522.7億美元,年增3.3%,雖然為連九紅,但表現不如預期,累計今年前 11 月外銷訂單達 5366.2億美元,較去年同期成長3.7%。統計處長黃于玲坦言,主因是來自歐洲、東協市場的手機拉貨動能趨緩,資訊通信產品接單失色,拖累整體訂單表現。按主要貨品別觀察,經濟部表示,由於新興科技應用需求持續增長,推升電子產品接單成長,年增7.2%;光學器材因電視備貨需求挹注,帶動大尺寸面板接單成長,年增7.0%;但資訊通信產品因手機需求放緩,致年減2.3%。傳統貨品因半導體業者持續擴增先進製程產能,帶動機械年增6.0%;塑橡膠製品因下游客戶回補庫存,年增4.0%;但基本金屬受海外同業產能過剩影響,價格競爭激烈,年減6.3%;化學品則受到海外同業產能開出影響,年減1.3%。經濟部表示,11月外銷訂單的海外生產比重為49.8%,較去年同期下降2.9個百分點,主因電子產品廠商的國內生產比重提高,而海外生產比較高的資訊通信產品廠商接單減少。展望未來,經濟部強調,美中科技爭端及地緣政治緊張局勢仍對全球經濟增長構成挑戰,但隨著高效能運算和人工智慧等新興科技應用的加速發展,將繼續推動我國半導體高階製程和伺服器等供應鏈需求。此外,農曆春節前的備貨需求將進一步支持外銷接單增長。

拚3年來首度全年轉正!9月外銷訂單拉出連7紅 但增幅僅及預期低標

經濟部統計處21日公布9月外銷訂單金額537.9億美元,年增4.6%,拉出連7紅,但增幅僅及預期低標。累計前3季4289億美元,年成長3.7%,以去年低基期來看,幅度並不大。但經濟部看好第4季在傳統旺季下,還是能迎來3年來首度全年轉正。9月外銷訂單增幅4.6%,主要受惠人工智慧(AI)、高效能運算及雲端產業等商機,統計處長黃于玲表示,按貨品別觀察,資訊通信及電子產品分別年增7%及10.5%,光學器材因半導體帶動光學檢測及量測設備接單,也增3.3%。傳統貨品則有好有壞,在半導體業者積極擴廠,部分鋼材及金屬製品接單續增下,機械、基本金屬各年增3.6%、4.3%,可是化學品、塑橡膠製品受國際油價走跌、下游客戶採購觀望,以及海外同業產能開出影響下,仍都負成長。下單地區方面,美國金額180億美元,年增8.3%,東協也成長超過1成,但是大陸(含香港)與歐洲都各衰退3.6%、4.2%,尤其大陸減幅頗令人擔心,電子產品少了2.6億美元最多,化學品與塑橡膠產品也不好。黃于玲說,電子產品接單減少,是大陸改下單給供應鏈位在新加坡子公司的關係。美國則是對高階晶片需求非常強勁,因此電子產品金額就比去年多25%。她說,大陸前9個月固定資產投資累積僅增加3.4%,有無止損要觀察。因對岸已祭出加大財政與貨幣寬鬆政策,如能刺激內需,就可以挹注台灣訂單表現。但資通信產品接單雖年增7%,可是受到Google提前發表Pixel 9智慧型手機等影響,增幅不若前2月。黃于玲說明,確實這個月手機訂單有減少狀況,研判是手機新品提前發表,基期不一致。後續要關注10月、11月份,才能知道手機新品銷售有沒有減少。展望10月,統計處認為,受半導體產業及伺服器需求暢旺,年終銷售旺季備貨需求挹注,訂單可望年增1.2%到5%,連8紅在望。黃于玲預期,第4季訂單在回復季節性旺季成長下,增幅會比前3季高,全年可望正成長。

經部:9月外銷訂單537.9億美元連7紅 年增僅4.6%是「這原因」

經濟部21日發布9月外銷訂單數據,金額為537.9億美元,訂單金額為歷史第3高,也是連續三個月都站上「500億大關」,但年增率僅4.6%。經濟部統計處長黃于玲表示,油價下跌、客戶觀望,加上電子消費新品的銷售情況有待觀察,終端需求回溫仍不明朗,但在新興科技帶動,加上年終旺季效應,全年接單有望維持正成長。數據顯示,因人工智慧、高效能運算等新興科技應用需求暢旺,帶動資訊通信及電子產品,分別年增7.0%及10.5%;光學器材有半導體產能擴增而接單成長,年增3.3%。 傳統貨品方面,因半導體業者積極擴廠,設備接單成長,加上部分鋼材及金屬製品接單續增,機械、基本金屬分別年增3.6%、4.3%。但化學品、塑橡膠製品因國際油價走跌,下游客戶採購觀望,加上持續受到海外同業產能開出影響,致接單分別年減8.5%和1.1%。 主要訂單來源,第一名還是美國,訂單180.3億美元,年增8.3%,以電子產品增加15.2億美元、24.9%較多。第二是中國大陸及香港,訂單109.5億美元,年減3.6%,以電子產品減少2.6億美元或減4.3%較多。東協訂單則為93.6億美元,年增13.4%,以資訊通信產品增加10.4億美元或增31.3%較多。歐洲訂單75.8億美元,年減4.2%,以資訊通信產品減少1.7億美元或減4.3%較多。日本訂單25.8億美元,年增9.8%,以資訊通信產品增加1.4億美元或增23.5%較多,但累計前3季較上年同期減10%。

外銷訂單連6紅!8月金額逾500億美元 Q4有3隱憂

蘋果光發威!經濟部統計處24日公布8月外銷訂單,金額達502.2億美元,年增9.1%,連6個月正成長,連2月超過500億美元;統計處指出,隨AI等新興科技需求持續,第4季有望比第3季成長,但仍存在美東港口罷工、中東情勢以及美國大選等3個外在不確定因素。統計處公布的8月外銷訂單,科技相關貨品表現亮眼,除了AI等新興科技需求不墜,再加上消費性電子新品的備貨,使8月外銷訂單站穩500億美元,其中電子產品訂單金額為178.4億美元,年增13.2%,資通信產品141.4億美元,年增16%,皆為歷年同月新高。科技相關貨品帶動成長,傳統貨品表現平平,基本金屬從7月年增4.8%衰退至0.2%,塑橡膠製品則從連4個月正成長,下滑至年減3.2%。主要接單地區,美國地區金額達167億美元,年增11.2%;大陸地區111.8億美元,年增2.6%,值得注意的是,外銷東協的金額達到76.4億美元,年增21.2%,創歷年同月新高;8月海外生產比46.9%,年減0.7%,為2008年以來同月新低。針對9月展望,統計處預估金額在538至558億美元,月增7.1至11.1%,年增4.7至8.6%,至於第3季外銷訂單預估年增6.1至7.5%,全年將呈現逐季成長。統計處長黃于玲指出,東協訂單成長主因為供應鏈重組,帶動消費性電子產品接單;至於傳統貨品則認為終端產品的需求進入全面性成長時期,但短期仍易陷入震盪,中長期的需求持續回溫。展望未來,黃于玲表示,下半年是消費性電子的旺季,各大品牌都會推出新品帶動需求,其中美系新品預計在10、11月看到高峰,預期第4季將比第3季更旺,但須密切注意不確定因素包括美東港口罷工、中東情勢以及美國大選。

3月外銷訂單翻紅!首季仍年減2.1% Q2拚正成長

近年來外銷訂單概況經濟部統計處22日公布外銷訂單統計,3月金額471.6億美元,年增1.2%翻紅;惟前3月外銷訂單總額1333.2億美元,仍年減2.1%,第7季負成長,雖然電子產品、光學等製品呈正成長,但其餘基本金屬、機械、塑橡膠製品及化學品較去年同期下滑2.2%至13.9%。展望未來,經濟部預估4月接單前景看好,金額約在430億至450億美元間,年增1.2%至5.9%。經濟部統計處長黃于玲表示,3月訂單轉為正成長的跡象來看,代表廠商庫存去化已經改善,甚至有庫存回補的情況,若中東衝突不再擴大,其他不確定因素不再加入,庫存調整就會告一段落,在終端需求開始回溫,訂單也會有向上的態勢。檢視3月主要接單貨品狀況,資通、電子、光學3種貨類都為正成長,其餘基本金屬、機械、塑橡膠製品、化學品依舊呈現負成長;黃于玲解釋,從季度數據來看,受惠新興科技商機,以及台灣的半導體先進製程、AI供應鏈等優勢地位,目前已經支持電子業回溫,電子產品也結束連5季衰退。但目前全球終端需求沒有明顯回溫,傳產領域的4種貨類還是呈現負成長,目前廠商還是以急單、短單為主,顯示客戶持續控管庫存,未來需求不明朗。至於傳產何時才能復甦,黃于玲表示第2季有望正成長,但傳統貨品復甦還在等市場復甦的信號,因為目前大陸、香港接單轉正,但復甦信號還是相當微弱,主要是大陸CPI仍在0附近震盪,成長動能不足,加上美中科技角力存在,復甦的不確定性仍相當高。台積電法說會,下修對全球半導體市場成長率的看法,引發台灣經濟成長無法保3%的疑慮。財政部長莊翠雲昨日在立法院財委會回應立委質詢時表示,第1季出口達1103億美元,創歷史同期最佳成績,年增率12.9%,在AI動能需求強勁、出口暢旺、民間消費回溫,國內外預測機構預估今年經濟成長率皆有3%以上,中經院近期上修至3.38%,主計總處也會在5月發布最新預測,她認為,今年的景氣「不必那麼悲觀」。

1月外銷訂單484.2億美元優於預期 機械公會:估今年產值1.45兆元

經濟部27日公布1月外銷訂單,成績遠優於預期,訂單金額484.2億美元,月增10.5%、年增1.9%,寫下歷年同月第3高,遠高於原先預估的年減15%,除了AI商機暢旺,機械業也因自動化等需求,訂單量年成長9.5%,為16億美元。台灣機械工業同業公會27日也發布「台灣機械產業發展白皮書」,台灣機械公會理事長魏燦文表示,2023年台灣機械產業產值受景氣影響下滑,降至1.25兆元,但1月業績回升、可預期春燕要來了,預期今年機械業產值可望回升到2022年的1.45兆元水準。1月外銷訂單484.2億美元,較上月增10.5%,較上年同月增1.9%,經濟部統計處處長黃于玲表示,主因是AI商機需求強勁,引發接單成長動能,1月急單多,加上各大貨品在農曆春節前的備貨需求,造成1月接單金額遠優於原先預期。按貨品別觀察,電子產品年增16.1%;光學器材因電視面板價格維持高檔,加上背光模組及光學鏡頭接單增加,年增24.0%;資訊通信產品則因上年同月中國大陸防疫封控解除,比較基期較高,致年減19.3%。 傳統貨品類因自動化設備接單成長,國際鋼價上漲,農曆年前部分客戶提前備貨,加以上年同月比較基數較低,致基本金屬、塑橡膠製品、機械及化學品分別年增26.2%、25.5%、9.5%及6.8%。 機械公會與工研院27日舉行「臺灣機械產業發展論壇暨白皮書發表會」,提到三大目標是2035年機械產值倍增、突破3兆元,附加價值率35%以上,與人均產值達到600萬元,因機械業是國內第三大兆元產業,從業家數超過1萬4千家,從業人口超過27萬人,副總統賴清德也親自出席。魏燦文表示,機械業是整機、零組件等跨域整合,不是一兩年可以完成,要耗費十年、累積能量才能達成,提出6大建議,呼籲政府要妥善規劃政策延續,包括支持產業深化技術與產品研發創新;建構高效能產學研協同合作網絡;協助產業人才延攬與培育;國產機械設備方案導入補助;協助業界強化國際市場行銷;強化營運及金融財政支持措施。魏燦文表示,包括工具機、塑橡膠機、木工機、金屬切銷機等,訂單漸回溫;主要市場來說,中國市場持續萎縮,不少廠商投資逐漸轉移至美墨邊境、加拿大、東歐等地。談到新台幣匯率,魏燦文指出,相較日圓貶值近12%,新台幣相對強勢,影響機械業出口競爭力,產業期盼新台幣兌美元匯率落在32元區間;至於電價可能上漲,他說,「若電力公司一直賠下去不是辦法」,產業界應積極轉型使用綠電或創電。

11月外銷訂單終結14黑...估仍衰退1成5 明年迎三大利多復原在望

11月外銷訂單金額506.3億美元,年增1%,終結從去年7月開始的連續14黑。不過經濟部統計處預估,第四季結算後可能還是負成長,全年外銷訂單金額計算落在5652億左右,仍將較去年衰退1成5。不過展望2024年,經濟部統計處長黃于玲看好在三大利多因素,將催動外銷訂單擺脫今年低迷,恢復過往成長動能。首個利多是「庫存去化告一段落」,黃于玲說明年回歸正常,廠商將有庫存回補動作,此將直接挹注訂單動能。其次是「新興科技應用增溫」,像是車用電子與AI需求持續擴大,這需要倚靠先進製程,恰恰又是台灣的優勢,會推動半導體更多接單。第三是「通膨趨緩央行降息」,黃于玲指出,國際貨幣基金(IMF)已上調2024年全球貿易量由0.9%到3.5%,這對出口導向的台灣自然是利多。預期明年在通膨趨緩下,各國央行將有一波降息,可望推升消費需求。在這三大利多因素下,2024年台灣外銷訂單持續可望擺脫今年低迷,恢復過往元氣。疫情後的2022年,全年接單金額666億,年減1.1%,今年如果續減15%,會是連二年黑。

終於見紅!11月外銷訂單轉正 結束連14黑

終於見紅!經濟部統計處昨發布11月外銷訂單,金額506.3億美元,年增1%,結束從去年7月起的連14個月悲情負成長。不過單月好轉還不夠,統計處預期第四季接單金額仍年減3.9%,但減幅趨緩,朝逐季好轉發展。明年則看好在三大利多推動下,訂單徹底恢復元氣。11月訂單轉正,主要是去年中國大陸防疫進行封控,基期較低,加上高效能運算、AI需求持續擴增。至於增幅未到預期高標,統計處處長黃于玲說明,「資通信」與「電子」兩大產品還是偏弱,因消費性電子產品需求動能相對小,使廠商備貨下單保守。即使如此,11月科技產品接單仍是全數正成長,資通信、電子雖偏弱,還是各增10%、3.5%,分別結束連7黑、連12黑,光學器材類也年增9.8%。相較之下,傳統貨品還未見陽光。機械、塑橡膠、化學品及基本金屬四類產品,金額仍比去年衰退,最多的是機械年減12%。可是黃于玲認為,這已比早期傳產動不動負成長3到4成,來的趨緩很多。下單地區,中國大陸金額是連兩個月轉正,11月成長8.8%,東協地區更勁爆增6成以上,美國小減約2%,倒是歐洲還是跌逾2成。不過11月訂單見紅只是「曇花一現」,統計處預估12月可能又要翻黑年減1成。黃解釋,是因去年中國封控訂單遞延到12月,墊高基期。統計處預測第四季訂單,金額會落在1515億以上,如此年減3.9%,雖然整季還是見黑,但如跟第三季比,卻是季增4.4%。黃于玲指,今年訂單最低點就落在第二季,這等於是減幅持續縮減,「顯示逐季變好中」。最終全年訂單金額,統計處估計落在5652億左右,年減1成5,連2年黑,且遠大於去年負成長1.1%。不過黃于玲強調,這是前幾年有疫情紅利墊高基期關係。展望明年,黃于玲樂看外銷訂單將迎來三大利多,包括庫存去化到明年會告一段落,回歸正常。其次是新興科技應用,車用電子與AI需求旺,推動半導體接單。第三為明年通膨更趨緩,各國央行預期一波降息,可望促進消費需求,擺脫今年接單的低迷。

終於結束連14黑!11月外銷訂單506.3億美元年增1%

終於結束連14黑!經濟部統計處20日公布11月外銷訂單成績,訂單金額506.3億美元,月減4.2%、年增1%,終於由負轉正;累計今年前11月訂單金額5172.3億美元,與上年同期比較減少15.8%。統計處預估,第4季外銷訂單金額會落在1515億美元至1535億美元,年減3.9%至年減2.7%。統計處長黃于玲表示,11月外銷訂單結束連續14個月負成長,主因是去年同月受中國防疫封控影響,基期較低,加上高效能運算及AI人工智慧等新興科技應用持續所致,資訊通信產品及電子產品分別年增10%及3.5%;光學器材因電視面板價格仍高於上年同月,加上光學鏡頭接單增加,年增9.8%。但傳統貨品因全球經濟展望不佳,終端需求疲弱,業者對設備投資持觀望態度,以及部分產品價格低於上年同月,讓機械、塑橡膠製品、化學品及基本金屬分別年減12.5%、10.2%、7.9%及0.3%。展望未來,經濟部認為,隨高效能運算、人工智慧、車用電子等新興科技應用持續拓展,加上農曆春節前的備貨需求,均可望支撐外銷接單成長動能;但全球通膨問題未解,利率維持高檔以及美中科技戰、俄烏戰爭、以巴衝突等不確定因素仍存,恐抑制全球貿易成長力道,後續發展亟需持續關注並審慎因應。根據外銷訂單受查廠商對12月份接單看法,預期接單將較11月增加的廠商家數占15.6%,持平者占58.2%,減少者占26.3%,所以預期12月整體外銷訂單金額將較11月減少。此外,經濟部投審司20日也公布,今年1到11月核准僑外投資件數為2102件,較去年同期減少8.89%;但核准的投資金額為107.91億美元、折合新臺幣3237.42億元,創近15年來同期間次高,主要是11月核准多件大型離岸風電相關案件。

外銷訂單連14黑後11月可望翻紅 經濟部分析「3大原因」

經濟部統計處20日公布10月外銷訂單金額為528.7億美元,較去年同期減少4.6%,為連14個月衰退,不過衰退減幅已經縮小至個位數。經濟部統計處處長黃于玲預估11月可望翻紅,未來復甦期程仍要觀察。黃于玲分析,10月外銷訂單持續衰退,主因是受通膨、升息效應影響,全球經濟成長趨緩,終端需求仍然低迷,產業持續去化庫存;若按貨品別觀察,光學器材因電視面板價格上揚,加上光學鏡頭接單成長,年增13.8%。看好11月外銷訂單可望轉正,黃于玲表示,主要有3大理由,將對11月外銷訂單帶來挹注,首先,AI需求殷切支撐訂單成長,其次在產業庫存去化後,各產業已有回補庫存的需求出現,即使速度、金額不一,都會對訂單成長有挹注效果,第三是去年同期遇到中國大陸疫情、封控影響,比較基期較低因此,推估11月外銷訂單約510至530億美元,年增1.7%至5.7%。黃于玲表示,全球需求不明朗,廠商以急單因應,外銷訂單短期仍存在不確定風險,廠商下單節奏也可能偏離以往,而有上下波動情形,就長期角度來看,訂單逐漸回溫的趨勢不變。我國外銷訂單逐步回溫,加上疫後內需消費復甦,服務業面臨缺工問題,國泰金公布最新11月國民經濟信心調查時事題,5成受訪民眾認為明年薪資會調漲,4分之1預期調薪幅度大於3%。不過,仍有48.1%民眾對調薪不敢期待,明年薪資將維持不變,認為不調薪的比率仍偏高,但較去年同期少了12個百分點,整體而言較去年樂觀。

9月外銷訂單514億美元連13黑 經濟部統計處:11月有機會轉正

美中貿易戰未歇,加上俄烏、以巴多地戰爭,通膨、升息、庫存等多重壓力影響,經濟部統計處20日公布的9月外銷訂單數據,不出意外地創下第13黑,9月外銷訂單為514億美元、年減15.6%;累計前3季整體外銷訂單為4137.3億美元,年減18.7%,不過經濟部也提到,11月有轉正的機會。9月外銷訂單514億美元,月增11.7%、年減15.6%,為連續13個月負成長,經濟部統計處處長黃于玲表示,在年終消費旺季與國際新品備貨帶動下,9月外銷訂單金額較上月明顯增加,但大環境仍舊低迷,全球通膨升息壓力仍在,終端市場需求疲弱,加上廠商還要繼續去庫存,因此訂單金額仍較去年同期下滑。以貨品類別來看,終端電子產品需求不振,供應鏈持續去庫存,讓資訊通信產品及電子產品9月外銷訂單分別年減19.2%及16.7%;光學器材因電視面板價格高於去年同月,年增7.3%,但背光模組接單減少,抵銷部分增幅。傳統貨品因全球經濟不振,抑制廠商對設備的投資意願,加上部分產品價格低於去年同月,讓機械、基本金屬、塑橡膠製品及化學品9月外銷訂單分別年減19.1%、14.1%、12.8%及10.1%。不過黃于玲表示,統計處預估10月外銷訂單為510到530億美元,有機會再添第14黑,但因減幅收斂,在國際新品備貨期下,預期11月因去年同期基期較低,有機會轉正,讓第四季外銷訂單有機會恢復正成長,但還是要看整體大環境的變化。五大接單地區,9月的數據只有東協是正成長37.1%,歐洲創下歷史最慘紀錄,衰退46.5%,日本衰退24.7%,美國年減16.1%,大陸雖然只少1.6%,但也是連續18個月負成長,創下最長連黑紀錄。至於以巴戰爭,黃于玲表示,台灣出口到以色列的產品佔整體出口金額的0.2%,以色列進口則佔0.5%,所以短期內對我國進出口直接影響不大,但還是要關注戰爭範圍是否擴大、持續時間以及是否有產油國捲入,都可能導致全球經濟風險升高。

8月外銷連12黑…陸下單連續17個月負成長 追平史上最長紀錄

8月外銷訂單金額出爐為460億美元,拉出連12黑,年減15.7%,低於預期,較上月減幅擴大!其中來自大陸下單金額年減2%,連續17個月負成長,追平史上最長紀錄。展望第4季,經濟部維持可轉正基調,但坦言「變數很多」,9月份預估年減幅度再擴大近18%。經濟部統計處昨發布8月外銷訂單,原預期最高跌13%,不料還是超出預期。統計處長黃于玲指出,通膨及升息壓力續存,全球終端產品需求疲弱,影響整個產品接單表現。尤其是資通信、電子產品年減率14.6%、17.3%,是不如預期原因。除科技業外,傳統產業如基本金屬、機械、塑橡膠成長也都是雙位數衰退,綜觀七大接單項目,僅光學器材年增2.5%,其餘盡墨。五大接單區一樣全比去年同月少,以歐洲年減34%最高,美國也少15%,大陸減2%已是最好。但這卻是連續17個月負成長,追平2013年5月起的連17黑紀錄,如果9月再不改善,對岸下單衰退紀錄就要改寫。展望未來表現,iPhone15新機已經發表,但她看「蘋果光」發酵要在10月份才會顯現,可是銷售狀況現在看還難講,因此她不願斷定第4季何月就會轉正。但統計處預估9月份訂單還是要年減近18%,難逃13黑的命運。國泰金昨公布9月國民經濟信心調查結果顯示,民眾對景氣樂觀指數與消費意願皆下降,調查也指出,民眾對台灣經濟成長的看法較上月調查保守,而通膨預期則續處高點,仍有85%民眾預期通膨高於2%。三三會理事長林伯豐昨日表示,景氣會在今年到谷底,但是明年要如何復甦,政府就要做對的事情,如避免台灣成為美國的犧牲品,協助產業投資或進行紓困,對青年住宅提供優惠等,只要政府拿出魄力協助企業,台灣應該會成長、進步。

「蘋果光」不夠亮? 台灣8月外銷訂單年減15.7% 連12黑

連12黑!經濟部20日公布外銷訂單數據,8月外銷訂單為460.4億美元,較上月減3.5%、年減15.7%,為連續12個月負成長,原本預計的iPhone15新機是否能啟動拉貨潮,目前還看不出來,加上全球通膨與升息壓力,終端市場需求不振,整體成績不如預期,今年已經難逃負成長局面。以外銷數據來看,目前對美國已經連續10個月負成長、歐洲是連續7個月,而中國大陸與香港則是從111年4月至今,連續17個月負成長,追平先前最差的紀錄。經濟部統計處處長黃于玲表示,以貨品類別觀察的話,因為終端電子產品需求仍然疲弱,供應鏈持續調整庫存,客戶下單保守,導致電子產品及資訊通信產品分別年減17.3%及14.6%;光學器材雖然年增2.5%,終止連18個月負成長,但這是受惠於大尺寸電視面板價格上漲,並不是手機等液晶螢幕的功勞,背光模組接單也減少。傳統貨品因全球經濟成長趨緩,廠商對設備投資趨於保守,加上部分產品價格低於上年同月,讓化學品、機械、基本金屬及塑橡膠製品分別年減17.5%、15.7%、14.7%及12.4%。不過還是有相對樂觀的消息,黃于玲表示,因為有高效能運算、人工智慧、車用電子等新興科技應用持續擴展,加上國際各品牌消費性電子新品陸續上市,備貨需求逐漸增溫,均可望挹注外銷接單動能。不過全球經濟仍受通膨升息、俄烏戰爭、美中科技戰等不確定因素影響,加上產業鏈持續調整庫存,黃于玲表示,現在廠商備貨策略與過去不同,下單時都很嚴格管理庫存,只會下幾個月的量,所以短期數據波動很大、預測不準確,若要看iPhone15新機是否能啟動拉貨潮,可能要等10月的成績單,才能判斷。

慘…8月外銷訂單難逃12黑 經濟部分析解釋

今年以來各月外銷訂單金額與年增率經濟部昨公布7月外銷訂單477.3億美元,雖然月增8%,但年減12%,是連續11個月負成長。經濟部統計處長黃于玲分析,主要是全球通膨及升息壓力仍高,終端市場需求持續疲弱,客戶持續去化庫存,以及國際原物料價格低於去年同期所致,綜觀來看,累計前7月外銷訂單3163億美元、年減19.6%,是2010年以來同期最大減幅。主力外銷產品中,資訊通信產品年減14.9%最多,黃于玲表示,電子產品需求不振,供應鏈持續去化庫存,客戶下單顯得謹慎保守。統計處表示,傳統貨品因全球經濟成長放緩,終端產品需求疲弱,廠商投資意願保守,加上國際原物料價格低於上年同月,導致7月化學品、機械、基本金屬及塑橡膠製品分別年減25.4%、24.6%、19.4%及18.7%。此外,7月外銷訂單海外生產比47.9%,較上年同月下降1.4個百分點,主因部分資訊通信產品廠商提升國內生產比重所致。統計處對8月訂單預估仍是負成長,金額落在470至490億美元,年減13.9%至年減10.2%。黃于玲說,因全球升息效應,第3季要翻正機會小,但減幅持續縮小,外銷訂單可望「逐季升溫」。展望未來,黃于玲指出,雖然高效能運算、人工智慧、車用電子等新興應用需求持續擴展,加以下半年起消費性電子新品持續推出,備貨需求漸次升溫,均可望挹注外銷接單動能。對於明年經濟成長率,主計總處預估為3.32%,為2021年以來最高,除了比較基期低、民間消費支撐外,元大寶華認為,明年終端需求可望回穩、庫存也將回歸健康水準,加上世界貿易量料將加速成長、半導體具製程領先優勢、新興應用擴展等有利輸出等,有助廠商投資意願,經濟成長率回穩。

悲慘連10黑!外銷訂單持續衰退 經濟部回應了

近年外銷訂單金額與年增率何時見曙光!昨經濟部公布6月外銷訂單金額為441.8億美元,年減幅24%,比預期差,拉出悲慘連10黑。統計處直指「庫存調節比預期慢」,是跌幅擴大主因。更不好的是,現在預測7月接單最高衰退2成,很難避免11個月負成長。出口、外銷訂單衰退,加上投資不如預期,中經院昨公布的最新經濟預測,亦大幅下修全年經濟成長率至1.6%,較4月的預測值2.01%減少0.41個百分點,等於提前宣告保2破功;遠雄人壽風控長儲蓉不諱言指出,我國出口表現出乎意料的「差」,衰退趨勢不會這麼快反轉,預估明年第1季才看到復甦,儲蓉說:「今年別說保2,恐怕連保1都很掙扎」。外銷訂單從去年9月起就是負成長,至今連黑10個月,歷史最長衰退期是2015年4月起的連續16個月。如不想打破紀錄,第4季勢得回正,但對此經濟部長王美花不敢打包票,說年底能否轉正,要到第3季比較好評估,可是有信心2024年一定都是正成長。受到升息、通膨、原物料價格下滑、去年同月大陸解封訂單遞延效應基期高影響,6月訂單減少幅度2成4。慘的是,7大接單盡墨,5大接單地區全數翻黑。掉單幅度最大還是傳統產業,塑橡膠製品、化學品年減幅都超過3成,科技貨品亦糟糕,資訊通訊、電子產品金額各比去年同月少掉27%、22%,光學器材也少13%。5大接單地區,來自美國的就衰退23%,創下金融海嘯2009年2月以來最大減幅,大陸掉單19.7%,為連續15個月負成長,持續史上第二長衰退,離連黑17個月紀錄不遠。歐洲大減近4成9,更創有統計以來最大減幅。其他東協、日本,接單也呈個位數倒退。6月訂單減幅擴大,統計處長黃于玲直指:「因為庫存調節比預期慢,沒有出現強勁復甦現象。」還有大陸景氣復甦不如預期,現只能期望對岸政策有效推動。黃于玲坦言,廠商普遍認為庫存調整中可能延續到第4季,訂單何時轉正很難說,但她認為不用那麼悲觀,畢竟AI商機、新興應用持續擴展,「變數很大」。

連9黑!5月外銷訂單年減17.6% 經濟部認全年正成長「很難說」

5月主要接單地區表現在美陸歐三大主要接單地區表現全數盡墨下,經濟部昨公布的5月外銷訂單年減17.6%,拉出連9黑。主要是大陸連續14個月下單較往年下滑,為史上第2長衰退期。美國連7個月負成長,也是第3長衰退。上半年訂單走跌2成,全年會不會正成長?經濟部直言「真的很難說」。5月外銷訂單金額456.8億美元,科技類跌幅最大是「電子產品」,年減16%。傳產則以「塑橡膠製品」與「化學品」兩類較慘,減幅都超過3成。整體5月訂單衰退1成7,經濟部統計處長黃于玲直言:「上半年轉正機會幾乎是沒有」。目前預估6月年減幅恐達2成1,換算上半年金額看跌超過2成,幅度很大。5月五大接單地區,只有東協下單成長1成,為8個月來最高增幅,表現亮眼,日本則是持平。美陸歐前三大接單市場持續衰退。如美國接單金額146億美元,年減13.5%,連7個月負成長,史上第3長。大陸97.4億美元,年減20.9%,更是連14個月負成長,且也是自2015年2月起連17個月見黑後,第2長的衰退期。歐洲67.9億美元,年減34.9%,跌幅更創統計以來最深。黃于玲解釋,歐洲主要來自資通訊產品訂單大幅減少,有一些手機大單因為稅務調整,從歐洲轉單到東南亞。大陸雖疫後內需表現亮眼,但終端需求始終疲弱。國內外銷訂單年增率從去年9月就開始一路見黑,所幸5月訂單衰退從原本預期2成以上,收斂至1成7。黃于玲解釋,主要是「光學器材」與「電子產品」這兩類別表現比預期好,前者因電視貨品的備貨需求超乎預期,後者受惠晶圓代工、高效能運算需求明顯。下半年美國聯準會預期可能再升息2碼,經濟前景不明。不過黃于玲認為電視、筆電等兩大類產品,廠商開始進行補庫存動作,朝健康水位方向發展。而大陸雖衰退,但手機、網通等通訊器材類產品下單有呈月增狀態,是一個正面訊息。即使上半年負成長2成,她也認為,下半年步入傳統電子產品銷售旺季,帶動供應鏈增溫,加以AI新興科技商機湧現。「預期訂單第3季、第4季會逐季增溫。」