瑞銀集團

」 瑞銀 瑞銀集團 美國 降息 人工智慧

AI衝擊從股市蔓延至信貸市場 瑞銀警告違約潮將至

在人工智慧(AI)浪潮中可能成為輸家的軟體公司及其他相關企業,已在近期的股市中下跌,但根據瑞銀集團(UBS)信貸策略主管米什(Matthew Mish)的看法,下一個浮現AI顛覆風險的市場,很可能是信貸市場。據美國財經媒體《CNBC》報導,米什在11日發布的研究報告中指出,未來1年內,企業貸款可能出現數百億美元規模的違約,尤其是那些由私募股權(private equity)持有的軟體與數據服務公司,在AI威脅下將面臨更大壓力。「我們已經在定價部分我們所稱的快速且具侵略性的顛覆情境,」身為瑞銀信貸策略主管的米什在接受《CNBC》專訪時表示。米什指出,他與團隊近期緊急更新了今年及未來數年的預測,因為來自Anthropic與OpenAI的最新模型,加速了市場對AI顛覆來臨時點的預期,「市場反應一直偏慢,因為原本並不認為事情會發生得這麼快。投資人現在必須重新校準整套評估信貸的方式,來納入這種顛覆風險,因為這不再是2027年或2028年的問題。」本月,投資人對AI的憂慮全面升溫。市場敘事已從將AI視為推升科技企業整體成長的「水漲船高」故事,轉向「贏者全拿」的競爭格局。在此格局下,Anthropic、OpenAI及其他新興企業對既有業者構成實質威脅。軟體公司率先且最為嚴重地遭到拋售,隨後賣壓擴散至金融、房地產與卡車運輸等看似差異甚大的產業。在報告中,米什與其他瑞銀分析師提出1項基準情境:至今年底為止,槓桿貸款(leveraged loans)與私人信貸(private credit)借款人可能合計新增750億至1200億美元的違約金額。《CNBC》依據米什的估算進行計算:到2026年底,槓桿貸款違約率可能上升最多2.5%,私人信貸違約率則可能增加最多4%。米什估計,這2個市場的規模分別約為1.5兆美元與2兆美元。不過,米什也強調,目前仍存在1種更為突然且痛苦的AI轉型情境,在該情境下,違約規模可能達到其基準假設的2倍,導致大量企業資金來源被切斷。這種情境在華爾街術語中被稱為「尾端風險」(tail risk),「連鎖效應將會是貸款市場出現信貸緊縮,你會看到槓桿信貸全面重新定價,信貸部門將對整體體系造成衝擊。」儘管風險正在升高,但最終仍將取決於大型企業導入AI的時間點、AI模型改進的速度,以及其他不確定因素。米什表示,「我們尚未正式預測那種尾端風險情境,但我們正朝那個方向移動。」一般而言,槓桿貸款與私人信貸被視為企業信貸市場中風險較高的領域,因為它們通常為信用評等低於投資級(below-investment-grade)的公司提供融資,其中許多企業由私募股權支持,且負債水準較高。談到AI相關投資布局,米什將企業大致分為3類。第1類是基礎大型語言模型(large language models)開發者,例如Anthropic與OpenAI。這些公司目前仍屬新創企業,但未來可能成長為大型上市公司。第2類是具投資級信用評等的軟體企業,例如Salesforce與Adobe,這些公司擁有穩健的資產負債表,並能運用AI技術抵禦競爭者挑戰。最後1類則是由私募股權持有、負債比率相對較高的軟體與數據服務公司。米什認為,「若這場轉型最終真的如我們愈來愈傾向相信的那樣,成為1場快速且高度顛覆性的變革,那麼真正的贏家最不可能來自第3類企業。」

中國儲能產業崛起!全球前10大電芯供應商包辦9家

中國電力市場的改革正在改善電力儲存的經濟性,如今正好遇上國際需求同步激增,使得本已在全球占據主導地位的中國能源儲存製造商迎來新一波榮景。根據1項估計,中國企業今年在全球鋰離子電池儲能電芯出貨量將年增7成5。據《路透社》報導,今年以來,中國已出口超過650億美元的儲能與電動車電池,進一步鞏固其在這個關鍵產業中的主導地位。該產業對於支援風力與太陽能發電,以及確保人工智慧資料中心的電力穩定供應,具有不可或缺的重要性。分析人士指出,銷售激增的動力來自國內資料中心與再生能源需求,以及中國推動的改革與補貼政策,全面帶動能源儲存需求成長。與此同時,國際需求也隨著資料中心快速擴張、歐洲老舊電網對備援電力的需求,以及中國在中東地區迅速擴展的再生能源業務而同步上升。專注於中國政策研究和商業分析的顧問公司「策緯諮詢」(Trivium China)分析師里斯(Cosimo Ries)表示,這些領先的能源儲存電芯製造商訂單滿載,許多企業幾乎已開始以雙班制運作,以因應需求。他形容這波成長是今年中國能源領域「最大的驚喜之一。」瑞銀集團(UBS)上月將其對2026年全球電池式能源儲存系統裝置量的預測上調25%。國際能源總署(International Energy Agency)則預測,今年全球對電池儲能設施的投資將年增16%,達到660億美元。其中很大一部分預料將由中國企業拿下,儘管特斯拉(Tesla)仍是能源儲存系統的全球龍頭,但系統內部所使用的微型電芯生產幾乎由中國壟斷。根據再生能源與科技研究顧問公司「Infolink」1至9月的排名,全球前6大電芯供應商全部來自中國,包括:寧德時代(CATL)、海辰儲能(HiTHIUM)、億緯鋰能(EVE Energy)、比亞迪(BYD)、中創新航(CALB)以及瑞浦蘭鈞(REPT BATTERO)。而全球前10大中,唯一非中國企業的是日本的大型車載電池企業「AESC集團」。億緯鋰能今年前3季的能源儲存銷售量較去年同期成長35.51%。瑞浦蘭鈞第3季所有電池出貨量創下歷史新高。電動車龍頭寧德時代與比亞迪則未單獨揭露前3季的儲能出貨量。歷史上,儲能業務在其營收中占比低於車用電池與電動車,但這一比例正在逐步上升。瑞銀分析師Yishu Yan在1場媒體簡報中表示,將太陽能與儲能系統結合,實際上已成為滿足美國人工智慧資料中心電力需求的唯一可行方案。她指出,美國人工智慧資料中心的電力需求非常強勁,但電力供應是最大的瓶頸,而美國的基載電力,包括天然氣、核能與火力發電,在未來5年內不太可能大幅成長。不過,Yishu Yan也警告,中國製造商仍面臨來自美國限制措施的風險。美國對於涉及「受關注外國實體」(foreign entities of concern)的項目設有限制,而中國即被納入該範圍,這可能影響可獲得投資稅額抵免的儲能專案。根據能源智庫「Ember」的數據,今年前10個月,中國包括電動車與能源儲存在內的電池出口總額達到667.61億美元,創下歷史新高。自2022年以來,電池已超越太陽能光電,成為中國最賺錢的清潔科技出口項目。這一趨勢明年可能進一步擴大。顧問公司「Infolink」預估,全球能源儲存電芯出貨量可能上升至800吉瓦時,較今年預測增加33%至43%。中國電動汽車產業技術創新戰略聯盟(CAEV)指出,今年前11個月,中國能源儲存與其他非車用電池的出口年增百分之51.4%,增速快於電動車電池出口的40.6%。在地方政府要求風電與太陽能專案搭配儲能設施的政策推動下,中國已擁有全球最大的電池式能源儲存裝置,約占全球總量的40%。今年,中國的電池儲能容量也首度超越傳統抽蓄水力發電,後者受限於地理條件,需依賴水庫蓄水在用電高峰時發電。過去相當多的電池儲能容量處於閒置狀態,因為營運並不具備獲利能力。然而,這一情況隨著6月實施的改革而改變。新制度要求新建專案必須透過市場化競標出售電力,而非以固定電價出售,這使得儲能電廠能夠在電價低時充電、電價高時放電,從中獲利,營運變得更具吸引力。中國電力企業聯合會(CEC)的數據顯示,改革上路後,儲能電廠在第3季的每日平均運轉時間提升至3.08小時,較去年同期增加0.78小時,也較前1季增加0.23小時。這一切發生在中國政府推出規模350億美元的計畫背景下,該計畫目標是在2027年前將電池儲能容量幾乎翻倍,並搭配新的省級補貼政策。投資銀行「富瑞集團有限公司」(Jefferies Group LLC)指出,自2024年底以來,中國已有10個省份推出容量電價機制,亦即對維持備用容量的業者提供額外給付,並與其他補貼措施並行。對此,「富瑞集團有限公司」分析師Johnson Wan在報告中寫道,這是10多年來能源儲存領域「最具決定性的政策轉向。」

美軍追緝受制裁委內瑞拉油輪!近2週內第3起

美國官員於美東時間21日向《路透社》(Reuters)證實,美國海岸防衛隊(USCG)近日在委內瑞拉近海的國際水域追逐1艘遭制裁的油輪。若此次行動成功,將成為本週末第2起同類行動,也是不到2週內的第3次。此舉顯示美國正顯著升高對委內瑞拉石油出口體系的實際干預力道。1名美國官員表示,美國海岸防衛隊目前正積極追緝1艘隸屬於委內瑞拉遭制裁的「影子船隊」(dark fleet)油輪。該名官員指出,該船懸掛虛假船旗,並已遭司法扣押命令鎖定。另1名官員補充說,該油輪確實在制裁名單之中,但截至目前尚未被登船檢查,且攔截方式並不僅限於登船,亦可能包括近距離航行或空中監控等形式。由於行動仍在進行中,2名要求匿名的官員並未透露具體地點或船隻名稱。不過,英國海事風險管理公司先鋒(Vanguard)與1名美國海事安全消息來源辨識出,該船為「貝拉1號」(Bella 1),屬於超大型原油運輸船(VLCC)。美國財政部(U.S. Treasury Department)於去年已將該船列入制裁名單,並指出其與伊朗存在關聯。根據油輪追蹤網站「TankerTrackers.com」的資料,貝拉1號在21日接近委內瑞拉時處於空載狀態。國營的委內瑞拉石油公司(PDVSA)於2021年的內部文件顯示,該船曾負責將委內瑞拉原油運往中國。船舶監測服務亦顯示,貝拉1號過去曾運載伊朗原油,進一步凸顯其在受制裁能源貿易網路中的角色。對此,美國白宮於21日並未立即回應置評請求。美國總統川普(Donald Trump)則於上週宣布,將對所有進出委內瑞拉、且受到制裁的油輪實施所謂的「封鎖」(blockade)。這項政策被視為川普政府對委內瑞拉總統馬杜洛(Nicolas Maduro)施壓行動的一環。川普對馬杜洛的施壓行動不僅限於經濟層面,還包括在該地區顯著增強軍事存在,並在太平洋與加勒比海(Caribbean Sea)靠近南美洲的海域,對相關船隻發動超過20次軍事打擊。根據官員說法,這些攻擊已造成至少100人死亡,使區域緊張情勢明顯升高。在此同時,另1艘名為「船長號」(The Skipper)的超大型原油運輸船,已於21日抵達德州休士頓(Houston)附近的加爾維斯敦外海卸油區(Galveston Offshore Lightering Area,GOLA)。該船於12月10日遭美國扣押,是首艘與委內瑞拉石油貿易相關、被美方查扣的船隻。由於休士頓航道水深不足,無法容納超大型原油運輸船通行,這類船隻通常需在GOLA將船上原油轉運至較小型油輪。白宮國家經濟委員會(National Economic Council)主任哈塞特(Kevin Hassett)於21日接受電視訪問時表示,最早遭扣押的2艘油輪均在黑市運作,並向受制裁國家供應石油。他強調,這些行動不致對美國國內油價造成衝擊,因為涉案船隻數量有限,且本就屬於非法市場操作。哈塞特在《CBS》節目《Face the Nation》中指出,美國民眾無須擔憂油價因此上漲。然而,部分分析人士警告,隨著亞洲市場於22日恢復交易,這一連串扣押與追緝行動,仍可能對油價造成短期影響。瑞銀集團(UBS)分析師斯陶諾沃(Giovanni Staunovo)指出,市場可能將此視為局勢升級,因為更多委內瑞拉原油正面臨出口風險,油價在開盤時或將小幅上揚,特別是考量到20日遭攔截的1艘油輪並未被列入美國制裁名單。面對美方動作,馬杜洛曾在17日表示,委內瑞拉的石油貿易將持續進行。但分析人士普遍認為,美國將焦點直接鎖定油輪本身,勢必提高地緣政治風險,並可能對委內瑞拉的石油收入造成實質打擊。美國德州萊斯大學(Rice University)貝克公共政策研究所(Baker Institute)拉丁美洲能源計畫主任莫納爾迪(Francisco Monaldi)指出,相關影響可能迅速浮現。隨著委內瑞拉出口量大幅下滑,國內儲油槽將更快被填滿,最終可能迫使這個石油輸出國組織(OPEC)成員國削減產量,進一步衝擊其本已脆弱的經濟命脈。

中國奢侈品市場回穩!Prada、Coach等品牌釋出樂觀訊號

中國奢侈品市場在經歷1年多的疲軟後,正出現回穩訊號。Prada、Coach、EssilorLuxottica與Value Retail的多名高階主管近日在巴黎的摩根大通全球奢侈品與品牌大會(JPMorgan Global Luxury and Brands Conference)接受《CNBC》訪問時皆表示,他們觀察到中國市場的需求正在逐漸回穩,雖然整體奢侈品產業仍面臨中國消費者無論在國內或海外支出同步下滑的壓力,但市場情緒已出現微妙轉變。中國在新冠疫情期間一度被視為全球奢侈品市場的未來中心,但疫情後青年失業率攀升、房地產市場長期下行、家庭信心疲弱,都令中產階級的可自由支配支出明顯收縮。然而,Prada集團財務長博尼尼(Andrea Bonini)指出,公司對未來抱持「謹慎樂觀」,因為中國與全球奢侈品的結構性需求依然存在,只是復甦速度較預期更慢。他認為,在疫情造成的劇烈震盪過後,真正正常化的市場環境恐怕要到2026年才能看到。與此同時,Coach的執行長坎恩(Todd Khan)則透露更強烈的成長訊號。他表示品牌在上季於中國市場取得20%的穩定成長,而且這項趨勢已連續維持數個季度。坎恩指出,Coach的價格與品牌定位剛好符合在經濟不確定性下更加謹慎的消費者,因此更能在此階段吸引客群。Coach也加速拓展其在中國的在地化佈局,包含25年的深耕、設置當地共同設計工作室,以及在武漢等地區域中心擴張門市。由於品牌在全球市場布局較平均,Coach的國際成長占整體增幅的4成,使其不受美國關稅波動影響。來自財報的數據同樣支持市場穩定的觀察。瑞銀集團(UBS Group AG)研究指出,Burberry上季在大中華區的銷售成長3%,優於市場預期的零增長;歷峰集團(Richemont)也透露對中國消費者的銷售已從先前雙位數萎縮改善為近乎持平。該集團在亞太區(APAC)的整體成長達10%,年末動能持續改善。LVMH的財務長卡巴尼斯(Cécile Cabanis)則表示,中國大陸第3季重新轉為正成長,使集團今年首度錄得單季成長。然而,分析師仍保持謹慎。摩根大通歐洲奢侈品主管巴蒂斯蒂尼(Chiara Battistini)提醒,目前的改善很可能是「基期低」導致的表面數據亮眼,仍難以視為趨勢反轉。她指出部分成長來自消費回流中國本土,而非中國消費力在全球全面恢復。在需求趨勢仍未完全明朗之際,國際品牌加速推動在地化策略,成為中國市場競爭升溫下的必然選擇。根據 亞洲數位行銷機構「WPIC」聯合創始人兼首席執行官庫克(Jacob Cooke)指出,許多國際品牌提高對中國的行銷資源投入比例,有些甚至超過營收的40%。品牌同時加快新品節奏,並透過本地消費者數據調整設計風格。小紅書(Xiaohongshu)與抖音(Douyin)等社群平台的崛起,迫使公司在內容與產品策略上全面更新。這一趨勢也向下影響到零售通路,尤其是奢侈品outlet。Value Retail董事長馬爾金(Scott Malkin)指出,公司在中國的資產表現「非常良好」,而全球品牌也鼓勵其加速擴展,以確保能正確呈現真正且有品質保證的過季商品。他認為,outlet模式吸引的「渴望性買家」最終仍將在未來回到全價市場。眼鏡品牌巨頭EssilorLuxottica同樣看到全面成長。財務長格拉西(Stefano Grassi)表示,公司在北美、歐洲、亞洲都維持雙位數增幅,顯示消費者並未出現降級行為,而是持續被新品與技術創新吸引。儘管各大品牌一致認為中國市場正在回穩,但尚未進入真正的反彈階段。

美政府關門即將落幕!瑞銀仍看好金價上探每盎司4700美元

位於瑞士的跨國投資銀行和金融服務公司「瑞銀集團」(UBS Group AG)再度釋出樂觀預期,指出即便美國政府的停擺危機即將結束,黃金仍將維持上行趨勢,顯示市場對避險資產的信心依舊強勁。據《IDNFinancials》報導,瑞銀集團(UBS)財富管理部旗下的首席投資辦公室(Chief Investment Office,CIO)在最新報告中指出,美國國內的政治局勢出現些許改善,參議院(Senate)的支持正在推動結束這場已創下歷史最長紀錄的政府停擺。報告中寫道:「儘管美國史上最長政府停擺可能對市場情緒帶來一定壓力,但我們仍相信黃金價格仍有進一步上升的空間。」瑞銀首席投資辦公室認為,目前貴金屬價格的回調只是「牛市行情中的短暫停頓。」瑞銀在報告中維持其對黃金的12個月目標價,也就是每金衡盎司(troy ounce)4,200美元。報告同時指出,若全球金融市場出現顯著的政治變動或風險升溫,金價可能上探每盎司4,700美元的高位。根據「洲際交易所集團」(Intercontinental Exchange, Inc.,ICE)的數據,截至今日亞洲交易時段開盤,現貨黃金價格小幅上漲0.04%,報每盎司4,128美元。而據「商品交易所」(Commodity Exchange,COMEX)的期貨數據,黃金期貨價格則上漲0.47%,達到每盎司4,136美元。隨著美國政府即將重啟運作,市場焦點轉向更廣泛的政治與經濟前景。瑞銀分析指出,雖然美國國內政治僵局帶來短期不確定性,但全球央行持續購金、通膨壓力未消,以及地緣政治風險頻仍,皆使黃金的中長期投資價值仍具支撐力。

連四周飆漲!金價屢創新高 分析師:明年暴漲至「這價位」

美國勞動力市場疲軟,更加強化了聯準會(Fed)本周將進行今年首度降息的可能性,美元與美國公債殖利率雙雙下滑,推升黃金12日上揚,接近歷史高點。黃金現貨價上漲0.4%,報每盎司3648.55美元,接近每盎司3673.95美元歷史新高。12月交割黃金期貨上漲0.3%,報每盎司3686.40 美元,黃金連續第四周上漲,周漲1.7%。Fed降息被視為金價暴漲的催化劑,最新市場押注17日會議決策後降息25個基點的機率達到100 %,甚至可能降息2碼,有望進一步推升金價。就業疲弱之際,8 月消費者物價指數(CPI)創七個月來最大月漲幅。瑞銀集團分析師Giovanni Staunovo表示:「考慮到這些利多因素,以及近來 ETF 資金流入增加,預估黃金將在明年年中漲至每盎司3900美元。」其他貴金屬方面,現貨白銀上漲1.7%,報每盎司42.26美元,為14年來最高;現貨白金上漲1.2%,收在每盎司1395.05美元;現貨鈀金上漲 1.3%,報每盎司1202.93美元。

有影無?瑞銀《2025全球財富報告》台灣人平均財富「947萬」超越日韓 排名全球15

瑞銀集團(UBS)日前發布《2025全球財富報告》(2025 Global Wealth Report),報告中指出,全球財富在2024年成長4.6%,但主要增長地區出現在北美、大洋洲與西歐。其中台灣表現不俗,成人「平均財富」31萬2075美元(約新台幣947萬元),位居世界第15名。而在亞洲方面,前20名中僅有香港、台灣與南韓上榜,分別是第3、第15與第20名,日本則排在第24名。若轉換指標以「財富中位數」來看,台灣仍以11萬4871美元(約新台幣348萬元)名列全球17名。瑞銀集團指出,2024年全球財富成長4.6%,但發展呈現明顯地區性差異,其中美洲受惠於美元穩定及金融市場成長強勁,整體增長11%。相較之下,亞太地區成長率低於3%,歐洲、中東及非洲地區更僅成長不到0.5%。不過瑞銀也警告,在56樣本市場中,全球大多數人的淨資產都低於百萬美元(約新台幣3030萬元),而超過80%成年人口的淨資產不到10萬)美元(約新台幣303萬元,更有逾半數國家成人平均財富下滑的,顯示全球的貧富差距仍在增大中。該份報告數據指出,2024年北美洲成人平均財富最高,達59.3萬美元(約新台幣1800萬元),其次為大洋洲的49.7萬美元(約新台幣1507萬元)及西歐的28.8萬美元(約新台幣873萬元)。在個別國家排名中,瑞士仍以成人平均財富約68.7萬美元(約新台幣2084萬元)蟬聯全球成人平均財富榜首,美國則以人均62萬美元(約新台幣1880萬元)緊追在後,香港特別行政區則以60.1萬美元(約新台幣1823萬元)位居第3。值得注意的是,台灣人在2024年的成人均平均財富約為31.2萬美元,排名全球15位。若以財富中位數」來看,台灣仍以11萬4871美元(約新台幣348萬元)名列全球17名。台灣人在2024年的成人均平均財富約為31.2萬美元(約新台幣947萬元),排名全球15位。若以財富中位數來看,台灣仍以11萬4871美元(約新台幣348萬元)名列全球17名。(圖/翻攝ubs.com)此外,該份報告還指出,美國佔全球百萬富翁總數的近40%,總共有約2383萬名財富超過百萬的富豪。尤其有超過37.9萬人在2024年新躍升成為新晉百萬富翁,平均每天超過1000人,成長態勢驚人。第二位則是中國,有約633萬名財富超過百萬的富豪,其中有約14.1萬人在2024年晉升百萬富翁行列,成長同樣令人矚目。

憑空消失一座「護國神山」 蘋果股價3天跌近2成「蒸發6400億美元」

隨著美國總統唐納‧川普(Donald Trump)即將實施的新一波對等關稅政策,蘋果(Apple)股價出現劇烈波動,在過去三個交易日內重挫20%,市值一口氣蒸發近6,400億美元(折合新台幣約21.11兆元),換算下來,幾乎是等同於「護國神山」台積電的市值(約新台幣21.99兆),蘋果也因此成為此次關稅風暴中受創最深的科技巨頭之一。根據《CNBC》報導指出,導致蘋果股價暴跌的主因之一,是市場預期關稅壓力將迫使其上調產品價格。瑞銀集團(UBS)分析師於7日發表報告指出,若蘋果最高階機種iPhone 16 Pro Max繼續於中國生產,因應即將生效的關稅,其美國售價可能將從目前的1,199美元大幅上漲至約1,549美元,增幅高達350美元,相當於價格飆漲近30%。而若產品改於印度生產,則相對僅需調漲約120美元。UBS分析師甘托里(Sundeep Gantori)強調,目前外界對於蘋果是否會與供應商共擔成本,以及關稅影響是否短期可解,尚無定論。甘托里指出,投資人對成本分攤模式、轉嫁機制以及政策持續時間的疑慮,正是構成蘋果股價重挫的主要原因。儘管蘋果近年推動所謂「友岸外包」(friendshoring),將部分產線轉往印度、越南與泰國等地以分散風險,但分析師普遍認為,這些國家同樣面臨潛在的課稅風險。摩根士丹利(Morgan Stanley)日前也提到,即使非中國製造,產品仍可能因未在美國生產而面臨高額關稅,實質上「友岸外包與中國製造已無太大區別」。摩根士丹利預估,蘋果全年將因新關稅政策額外承擔約340億美元成本。除此之外,摩根大通(JPMorgan)也警告,蘋果可能需在全球範圍內調升售價約6%,才有望對沖美方新關稅的壓力;巴克萊(Barclays)分析師提姆(Tim Long)更表示,若蘋果不選擇調漲價格,預計其每股盈餘將下滑多達15%。Wedbush分析師艾夫斯(Dan Ives)則認為,若蘋果將全部iPhone生產移回美國,單支手機成本可能飆至3,500美元,完全超出消費市場可接受範圍。面對外界預期蘋果將調漲美國境內所有產品線17%至18%的價格,蘋果雖尚未公開表態,但不排除未來向美國政府申請特定產品的關稅豁免,以減緩壓力。

越南出口關稅暴增46% 知名運動鞋Nike每雙價格恐上漲10%

隨著美國總統川普(President Trump)於3日宣布對多個國家實施全新關稅政策,越南出口商品面臨高達46%的關稅,這恐直接衝擊Nike旗下熱門鞋款的售價。根據《紐約郵報》引述產業消息指出,Nike目前約有一半鞋款在越南生產,而關稅生效日為9日,預估消費者購買如Air Jordan 1 High等系列,將可能面臨每雙多出18美元的價格調漲,原本售價為180美元。根據《紐約郵報》報導指出,除了Air Jordan系列,其他Nike熱銷鞋款如Air Force 1也可能受到影響。目前Air Force 1在美國市場售價約115美元,但實際在海外工廠的製造成本僅為18美元。新增的46%關稅將使每雙鞋多出約8.28美元成本,而一個可裝載8,000雙鞋的貨櫃,總成本將大幅增加。根據《Footwear News》所引用瑞銀集團(UBS)的估算,越南進口商品的價格預期將上漲10%至12%之間。產業專家分析,Nike可能會透過與海外工廠重新協商價格以降低部分成本壓力,不過也有人預測這波關稅政策最終可能會因各國展開貿易協商而出現變化。一位不具名的業界人士直言「這對消費品企業而言是場惡夢。如果關稅維持不變,到今年夏天可能會看到一波企業倒閉潮。」目前Nike尚未對這波潛在的價格變動發表任何公開評論。不過服裝產業放貸商Hildun公司執行長Gary Wassner向《紐約郵報》表示,許多品牌近年因應美中貿易緊張局勢,已逐步將供應鏈自中國轉移至越南等地。然而,川普政府的這一輪新關稅政策形同扼殺了這項多元化努力。他指出:「越南原本是品牌重塑供應鏈的希望,但現在所有計劃都被打亂了。」這場關稅風暴不僅牽動品牌商與製造業者之間的成本重新分配,也對消費市場造成實質衝擊,尤其是對運動鞋等高度依賴進口製造的產業而言,未來幾個月的價格動向備受關注。

IMF估台灣人均GDP達34430美元超越南韓 外媒:「財富之島」多靠台積電

近年來半導體及AI人工智慧景氣改變了台灣的經濟,韓媒指出,全球最大的半導體代工廠台積電(2330)推動了台灣的薪資、房地產、個人財富增加,使台灣人均GDP在2022年超越南韓。近期英媒更形容台灣是「財富之島」。國際貨幣基金(IMF)也指出,台灣人均GDP逐年增加,預測今(2024)年達34430美元,超越南韓的34160美元。據《朝鮮日報》報導,台積電2020年在台南搭蓋2座工廠,2022年也開始在高雄追加建設2奈米級別半導體工廠,為台灣創造近9000個工作機會,進而帶動附近的不動產價格。台灣在半導體與AI蓬勃發展之下,獲得大量收益,英國《金融時報》更描述台灣是「財富之島」,指出工資上漲刺激了投資、資產累積和整體經濟成長。瑞士的跨國投資銀行瑞銀集團發布統計報告,在56個不同國家各自國民的資產成長率中,至2028年個人資產達100萬美元(約3181萬元新台幣)的台灣人數量將增加47%,是所有調查國中成長率最高的一個。

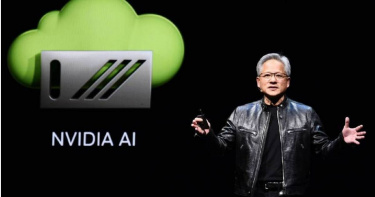

AI泡沫吹太大? 市場靜待輝達28日財報揭露

美股9日主指收紅,台積電ADR漲幅達1.56%,人工智慧(AI)晶片製造商輝達(NVIDIA)股價則跌0.21%。市場傳出投資人擔憂企業耗資發展AI業務的回報未如預期的高,就連前立委蔡正元也提出「成本漲3倍,AI數據中心收入有成長3倍嗎?」的看法。市場視「輝達為AI股股價救星」,其財報延至8月28日才公布,外媒報導指出有銀行策略師這可能會為大型科技股帶來重要關鍵的催化劑。瑞銀集團旗下財富管理部門投資長Solita Marcelli,以8月初芝加哥選擇權交易所(CBOE)用來衡量市場恐慌情緒的波動率指數(VIX)一度飆升至多年高點為例,恐懼指數飆升後接下來3個月、6個月和12個月內,美股報酬率通常會高於平均水準,認為係浮現「抄底訊號」,仍看好美股未來幾個月持續走高。至於企業重心投入發展AI,輝達一片晶片從二萬多元漲到5萬、6萬元的,會不會成本建置會太高?Marcelli甚說,與錯失AI變革機遇的風險相比,花太多錢根本不算什麼。輝達(NVDA)股價受到Blackwell B200 晶片因設計缺陷延遲發貨 3 個月的消息衝擊,本周收跌0.21%、報 104.75 美元。前立委蔡正元博士在節目《大大平評理》中提到,NVDA股價近一個月從135美元跌到現在的104多美元,已經跌近三成,認為當企業採購AI晶片之後的獲利未如預期之下,股價第一個下修的即是輝達、超微(AMD)等。包括高盛在內的機構也開始質疑,是否生成式AI的泡沫已經被吹得太大了。

聯準會利率連八凍 9月預計敞開降息敞開大門

美國聯準會(Fed)台北時間1日凌晨公布貨幣決策,一如預期基準利率連續第八次凍結,但決策聲明肯定通膨趨近Fed的2%目標,為9月例會降息敞開大門。在結束7月30-31日兩天例會後,聯邦公開市場委員會(FOMC)宣布,聯邦基金利率維持在5.25% 到5.5%目標區間,自去年9月起,連續八度集會按兵不動。市場咸認聯準會將在9月17-18日例會啟動降息,與11月5日美國總統大選相隔7周。FOMC政策聲明指出,「通膨在過去一年已見緩解,但還是略為偏高。近幾個月來,通膨朝委員會的2%目標更進一步。」聲明提到,「委員會判定實現Fed就業和通膨目標的風險,持續趨向更好的平衡。」但經濟前景不明,委員會仍將留意其雙重使命的風險。Fed最新聲明的措辭,相較6月聲明有所調整。例如最新聲明指2%通膨目標「有些」(some)進展,上回聲明僅稱「稍有」(modest)進展。另外上回聲明指通膨壓力升高,最新聲明多了「略微」(modest)升高的字眼。Fed聲明仍重申,在對通膨持續穩定朝2%目標邁進更具信心之前,不宜調降利率目標區間,委員會將謹慎評估後續出爐數據、未來展望和風險平衡。瑞銀集團交易員Leo He表示,Fed最新聲明相較6 月聲明更偏鴿,從其改變措辭可看出端倪,Fed官員表示他們專注於穩定物價與充分就業的雙重任務,不僅僅是通膨有無重返目標。BBH全球市場策略主管Win Thin指出,很多人期盼看到Fed立場軟化,但Fed確實未暗示9月降息。Fed對何時打降息牌極為謹慎,最新聲明的鴿派程度不如預期。摩根士丹利經濟學家澤特納(Ellen Zentner)則說,FOMC聲明顯示,通膨與就業市場呈現重大變化,並強調雙重任務的風險。強調就業市場降溫是一大轉變,措辭朝向更平衡的基調,他們認為這是Fed在為9月降息鋪路。

NIKE財報嚇壞分析師 7華爾街投行撤回買進評級目標價「下看88美元」

運動品牌龍頭NIKE因銷售額和第一財報指引低於預期,而在交易中大幅下跌。該報告引發了分析師對北美消費者需求、中國經濟復甦、宏觀因素和競爭影響的擔憂。NIKE執行長多納霍(John Donahoe)在財報電話會議中表示,2025財年將是公司的過渡年,預計收入將以中等個位數的速度下降。據《彭博社》報導,NIKE近年來一直被Adidas等競爭對手比下去,其令人失望的前景,導致摩根大通、摩根士丹利和瑞銀集團等至少7家經紀商放棄曾經看漲的看法,並轉為觀望,將Nike的評級分數下調至3.8分,寫下2017年以來最低水準。摩根大通在將NIKE股票評為「買進」後,又將其評級下調至「中性」。該行分析師警告稱,他們認為,在特許經營產品生命週期的轉型期,NIKE重新加快收入增長的時間表將被拉長,而全球宏觀背景(尤其是大中華區和歐洲、中東和非洲地區的不利因素)將使前進的道路更加複雜。分析師並將目標價從117美元下調至88美元。他補充道,我們仍看好NIKE在一個具有「長期增長利好和結構性利潤潛力的品類中」的規模優勢,但就當前估值而言,在增長拐點變得更明顯之前,無法給出令人信服的上行理由。摩根士丹利將NIKE的評級從「買進」下調至「觀望」,主要由於NIKE的業績令人失望,前景展望也有所下調。該行分析師Alex Straton指出,雖然NIKE正在進行戰略變革,但近期的財報表現卻充斥著季度業績不佳和業績指引削減。她認為,這種損益波動在短期內仍將持續,NIKE的長期增長和盈利軌跡隨後將變得不明朗,並低於公司之前的假設。NIKE周五(28日)股價大跌20%,創下單日最大跌幅,收在每股75.37美元。該公司目前在彭博追蹤的分析師中有21個買入推薦,20個持有和3個賣出。平均目標價為95美元。

Fed降息預期+中東局勢緊張 金價20日早盤破2440美元再創新高

隨著圍繞美國今年將降息的樂觀情緒升溫,加上中東地緣政治緊張局勢加劇提振了避險需求,整體金屬市場價格都在上揚。金價今(20日)亞洲交易中創下歷史新高,現貨黃金上漲1.1%,觸及每盎司至每盎司 2440.56 美元的歷史新高;6月到期的黃金期貨則創下每盎司2444.55美元的歷史新高。截至發稿,現貨黃金漲幅收窄0.94%,至每盎司2437.4美元。近幾個交易日,交易員加大押注聯準會最快可能在9月降息。在上週數據顯示美國4月通膨放緩程度大於預期之後,美元下跌、美債上漲,為黃金提供了支撐。根據商品期貨交易委員會的數據,截至5月14日當週,交易Comex期貨的避險基金將黃金多頭押注提升至三週高點。在其他地方,俄羅斯和中東的地緣政治風險再次浮現。有媒體報導顯示,一架載有伊朗總統Ebrahim Raisi和外交部長的直升機週日(19日)在惡劣的天氣條件下墜毀。救援工作正在進行中,但伊朗官員表示,他們的生命處於危險之中。中東局勢進一步不穩定的前景,似乎再次提振了黃金。以色列也繼續對加薩地帶進行打擊,導致該地區局勢高度緊張。此外,烏克蘭無人機襲擊了俄羅斯一家小型煉油廠,導致煉油廠停產,而在此前一天(18日),一艘開往亞洲的油輪在紅海被葉門「胡賽組織」的飛彈擊中。同時,銀價接近11年高點交投,上週五(17日)銀價強勁上揚,受助於現貨金屬市場的外溢效應,因為它被用於太陽能電池板等產品。截至發稿,COMEX期銀日內大漲4.00%,現報每盎司32.51美元。現貨白銀日漲超3.00%,現報每盎司32.39美元;現貨金屬市場供應收緊同時也刺激了投資者對銅等材料的需求。上週,來自全球知名投資機構的策略師們普遍表示,未來幾個月這些貴金屬價格可能將延續強勁漲勢,進而持續創下階段性的新高點。盛寶銀行(Saxo Bank)的策略師們在近期一份研究報告中表示,黃金價格可能很快就會測試2400美元這一4月曾創下的歷史最高點附近,白銀可能將攀升至每盎司30美元這一階段性的歷史高位,而鉑金則有上漲潛力達到每盎司1130美元這一歷史高點附近。華爾街對於黃金後市行情似乎相對樂觀,高盛將黃金的年終目標價從之前的每盎司2300美元上調至2700美元。在4月份,黃金價格一度創下每盎司逾2400美元的這段歷史新高點,主要因為當時市場擔心伊朗攻擊以色列可能導致中東戰爭升級。另一華爾街大行美國銀行的黃金價格預期則是3000美元,瑞銀集團(UBS)則喊出4000美元的這一超級高價,較當前價格幾乎翻倍。

以哈談判露曙光!油價創3個月來最大單周跌幅

以哈停火談判露曙光,中東緊張情勢和緩,油金價格3日雙雙走低。國際油價創3個月來最大單周跌幅,金價也跌至1個月低點,並寫下周線連二黑。國際油價上周五收低,除因地緣政治危機緩解,美國4月非農就業數據意外疲弱,投資人重新評估聯準會(Fed)降息時機。3日倫敦布蘭特7月期油收跌0.85%,報每桶82.96美元。紐約6月交割西德州中級原油期貨收跌1.06%,以每桶78.11美元作收。周線部分,布蘭特期油上周累跌超過7%,為3個月來最大單周跌幅;紐約期油周跌6.8%。美國4月就業人口成長放緩超出預期,薪資年增幅也下滑,市場交易員升高Fed在今年9月首次降息的預期。Matador Economics經濟學家史奈德(Tim Snyder)指出,就業數據為Fed今年至少降息一次鋪路。瑞銀集團分析師史陶諾瓦(Giovanni Staunovo)則說,低於預期的月度就業數據出爐後,市場對預估的可能降息時間重新定價。儘管美國非農就業數據比預期弱,重燃對Fed降息的期待,國際金價3日仍跌至1個月低點,除歸因於地緣政治風險降溫,4月漲勢凶猛吸引投資人獲利了結也是原因。美國4月就業報告公布後,倫敦現貨金價應聲漲至每盎司2,320.78美元的高點,但漲勢隨即反轉,變為跌0.1%來到2,300.38美元,連續兩周收黑。紐約期金3日收盤持平在2,308.6美元。紐約獨立金屬交易商Tai Wong指出,金價初時隨美國非農就業報告飆漲,吸引獲利回吐賣壓出籠,這意味歷經4月一波大漲後,多方轉趨保守謹慎,而Fed主席鮑爾在1日例會後記者會做出友善市場的發言,金價做此反應也屬平常。經濟與地緣政治的不確定性,推升避險資產黃金的魅力,金價4月站上2,400美元的歷史高峰。高盛策略師看好金價還有上漲空間,今年底前可望衝破3,000美元大關,全球央行及亞洲家庭對黃金的旺盛需求是一大推力。

來台25年還是掰了 瑞信台北分公司5月底熄燈

又一家外資券商撤台。證期局副局長高晶萍25日宣布,金管會已同意瑞士商瑞士信貸台北證券分公司申請解散及終止營業案,最後營業日為5月31日,這是繼2020年8月17日德意志證券台北分公司撤台後近五年第二例,不過,高晶萍強調,目前在台外資券商仍有12家,且在台經營穩定成長,目前12家沒有表示有撤台打算,未來會持續鼓勵國際金融機構深耕台灣。高晶萍指出,瑞士信貸在1998年時就來台設立分公司了,在台存續期間近26年,在台主要有三項業務,證券、期貨經紀業務、擔任瑞信銀行倫敦分行境外結構型商品在台發行人,在證券、期貨經紀業務2023年市占率分別為0.107%及0%,自2023年11月起就不再接受客戶委託買賣,且已協助現有客戶轉移至國內其他業者,該分公司終止營業,對國內證券期貨業影響尚不重大。至於已銷售的境外結構型商品達237檔、規模有2.2億美元,投資人權益由瑞士銀行完全承擔。高晶萍指出,此次撤台是因為母集團瑞士信貸集團股份有限公司(Credit Suisse Group AG)在2023年6月12日被瑞銀集團股份有限公司(UBS Group AG)完成收購,因此進行二家公司的全球據點整併作業。配合集團規畫,瑞士信貸台北證券分公司已申請解散及終止營業,並規劃最後營業日為2024年5月31日。高晶萍指出,截至2023年6月底止,瑞信台北證券分公司共34名員工,其中10名將轉任集團其他公司、10名申請退休、14名員工資遣。金管會表示,瑞信台北證券分公司相關安排均已和員工達成共識。高晶萍指出,2020年8月17日終止營業的德意志證券台北分公司也是因為德意志銀行集團德國總部(Deutsche Bank)在2019年7月對外發布集團組織重整計劃,將專注於銀行業務,並全面裁撤全球證券交易業務,因此德意志證券台北分公司配合集團規畫申請終止營業。金管會統計去年度在台的外國專營證券商有13家,其2023年經紀業務量較2022年度增加6.02%,顯示外國證券商在台經營穩定成長;金管會為營造穩健金融市場與友善金融環境,吸引國際資金來臺投資及進行財富管理,近年來積極開放多元金融商品與投資管道、拓展金融機構業務範疇以提供優質服務及推動各項重要政策,並持續鼓勵國際金融機構深耕臺灣。

美國通膨經濟仍熱 瑞銀:Fed明年恐升息至6.5%

近期指標數據再三印證美國經濟仍熱且通膨頑強,華爾街和市場紛紛下調聯準會(Fed)降息預期,瑞銀集團(UBS)更提出驚人預測,Fed不但不降息還要升息,基準利率明年調高到6.5%,美國10年期公債殖利率升破4.6%。瑞銀的基本預測是Fed今年降息2次,但如今該行認為,通膨無法降回到Fed目標值的可能性愈來愈大,促使Fed恢復升息,進而引爆股債拋售潮。瑞銀策略師賓格(Jonathan Pingle)、巴威賈(Bhanu Baweja)等聯合撰寫報告指出,「要是美國經濟擴張仍保持韌性,通膨率滯留在2.5%或更高水位,聯邦公開市場委員會(FOMC)恐怕會在明年初前恢復升息,到明年中,聯邦基金利率將升抵6.5%。」瑞銀策略師預估,在經濟「不著陸情境」下,積極升息將使美國公債殖利率曲線急遽平坦化,基準殖利率「大幅攀升」,股市出現10%到15%跌幅。瑞銀策略師表示,投資人開始擔心經濟過熱,在高通膨情境下,政府公債料被拋售,信貸利差擴大,股票估值可能大降。美國經濟仍具韌性、持續擴大財政支出、通膨壓力復燃等多重因素作祟下,市場日益偏離原先對Fed降息的預測,也大大衝擊美國公債發行成本。美國10年期公債殖利率15日升抵4.61%,創2023年11月14日以來新高,4月開始至今升了約莫40個基點。16日10年期美債殖利率續揚至4.653%,刷新去年11月中旬來高點;對利率敏感的2年期美債殖利率,微揚至4.944%。此外從技術面來看,10年期美債殖利率的50 日及200日移動均線,已構成「黃金交叉」型態,上升趨勢獲得確認,進一步上揚的機率高,下一個阻力位預估在5%。市場起初期待Fed今年6月發動降息,2024全年降息3次,但目前預期今年只降1次。利率期貨交易員現預測6月降息機率剩2成,今年全年降幅約40個基點,若以每次降息1碼(25個基點)來看,代表Fed今年降不到2次。

紅海危機衝擊能源市場? 外媒:全球化貿易正一分為二

據外媒報導,隨著紅海危機持續發酵和油輪運費的飆升,往日全球化的能源貿易似乎正「一分為二」。以蘇伊士運河為分界點,一個貿易區為美國東部和墨西哥灣沿岸、加勒比海地區、歐洲(涵蓋北海和地中海);另一個則為波斯灣、印度洋和東亞。雖然這兩大貿易區仍有原油流動,但近期購買模式表明,兩者間的聯繫似乎正瀕臨斷裂。據華爾街日報報導,在歐洲的貿易商表示,一些煉油商上個月放棄了購買伊拉克巴士拉原油的計劃,來自歐洲大陸的買家則在搶購來自北海和圭亞那的貨物;而在亞洲,對阿布達比穆爾班原油的需求激增,已導致現貨價格在1月中旬飆升,而從哈薩克港口流向亞洲的原油則大幅減少。同時,貿易數據供應商Kpler的船舶追蹤數據顯示,上個月從美國到亞洲的原油裝載量較12月份也驟降了逾三分之一。儘管人們可預見,全球能源貿易的分化不是永久性,但眼下的情況,正使印度和韓國等極為依賴能源進口的國家,更難實現石油供應來源的多元化。而對於世界各地的煉油商來說,這也限制了他們應對快速變化的市場動態的靈活性,並可能最終侵蝕利潤。Kpler首席原油分析師卡托納(Viktor Katona)表示,如今轉向物流更便捷的貨物具商業意義,只要紅海的干擾使運費居高不下,情況就會如此。在供應安全和利潤最大化間做出選擇並不容易。他也發布報告指出,去年12月通過蘇伊士運河的油輪運輸量比11月份下降了23%。液化石油氣和液化天然氣的降幅更為明顯,分別下降了65%和73%。紅海襲擊事件的影響也正透過運輸成本的上升傳導至油價,從而促使煉油商盡可能地從本地採購。Kpler指出,自12月中旬以來,從中東到西北歐的蘇伊士型油輪的運費價格已經上漲約50%。全球基準布蘭特原油同期上漲了約8%。同時,貿易商稱,從產量激增的美國運往亞洲的石油交貨成本,在1月份的三周內每桶上漲了逾2美元。瑞銀集團大宗商品分析師陶諾沃(Giovanni Staunovo)表示,儘管進口通路多樣化仍有可能實現,但代價正變得更為高昂。除非能將成本轉嫁給終端消費者,否則煉油廠的利潤料會受到衝擊。

財經網紅曝台灣一半人口是「準富裕階層」 過來人嘆:生小孩後永遠在缺錢

財經網美胡采蘋近日分享UBS瑞銀集團的「台灣財富金字塔淨資產排行榜」,並有感而發地表示,「準富裕階層」占了台灣人口的45%,因此走在路上有一半的機率遇到「準富裕階層」,掀起網友熱列討論。不過,在胡采蘋分享以前,也有網友詢問,究竟資產要到多少,才會感覺「不缺錢」,貼文曝光以後,立即出現許多過來人的回應。胡采蘋18日在臉書粉專《Emmy追劇時間》發文指出,分享了UBS瑞銀集團公布的「台灣財富金字塔淨資產排行榜」,胡采蘋也因此有感而發地表示,淨資產位在3百萬至3千萬的「準富裕階層」,在台灣大約有960萬人,經過計算,「(960+69.3+7.1)/2300= 45%」,「這個圖表告訴我們,你走在台灣的路上,遇到的任何一個人,他有一半的機會是準富裕階層。」貼文曝光後引發網友熱議,「其實有房的就是」、「沒想到我竟然是處在準富裕層跟富裕層之間」、「準富裕的range也太大了」、「一直以為300~3000萬算中產而已」、「有工作的大概都中產,但有房直接晉級準富裕」、「現在的青少年只要父母從小有幫他們理財,很容易大學一畢業就是中產了啊」、「等等,能湊的出頭期款就是準富裕層?」事實上,在胡采蘋發布這張圖表以前,也有網友曾在Dcard出言詢問,資產究竟要到多少,才會感覺自己不缺錢,他表示,若是20歲以前,身上有2、30萬元,就能隨心所欲旅遊、買點小東西;到25歲左右,則是要有200至300萬之間,認為才會比較足夠,能夠出國旅遊、買車,或是咬牙湊出頭期款。對此,不少過來人也感嘆,自從孩子出生以後,「永遠都在缺錢」、「貪婪是無止境的」、「小孩真的是奢侈品」、「以前覺得幾百萬就很多了,後來當我40歲有小孩、淨資產已經來到3000萬了,還是覺得不太夠,有小孩真的會覺得不太夠」、「我從來不覺得自己缺錢,小孩子會帶財。其實是,有小孩之後,生活模式會改變,自然省下來的錢,就到小孩身上了。」

全球億萬富2023大調查 台灣46位每人擁26億美元「贏過日、韓」

瑞銀集團(UBS Group AG)11月30日發布《瑞銀億萬富豪報告》,據調查顯示,亞太區2023年億萬富豪數量仍是世上最多,從922位增加到1019位,而財富總額則增加8.1%至3.7兆美元(約新台幣116.5兆)。其中台灣的億萬富豪增至46位,僅次於中國、印度與香港,不過財富增長31.2%,增長率與新加坡並列亞太地區之冠。瑞銀調查報告指出,「自本報告出版至第9份以來,首次出現億萬富豪透過繼承所得的財富比創業要多,顯示強勁的財富轉移趨勢」。另外,全球億萬富豪的財富在過去12個月下跌近1/5,如今揮別疫情,世界億萬富豪人數與資產統計開始回升,由2376位增加至2544位,財富回升9%,由11兆美元升至12兆美元。報告中針對亞太地區的億萬富翁調查,2023年人數從922為增加至1019位,分別是中國520人最多,其次依序是印度153人、香港68人、台灣46人、新加坡41人、日本38人、南韓32人等;調查也揭露億萬富豪人數較少的市場,如印尼、菲律賓、新加坡以及台灣等地的財富增加近三分之一。報告指出,台灣億萬富豪人數從39人增加到46人,居亞太地區第四,總財富成長31.2%,達1224億美元,成長幅與新加坡並列為亞洲之冠。以1224億美金換算下來,台灣46位富豪平均每人手握約26億美金的財富,較2022年的23億成長不少。瑞銀財富管理亞洲區主席盧彩雲針對亞洲地區的報告表示,很高興看到亞太區的新億萬富豪人數為所有地區中最高,共有85位來自中國和香港,分別增長了11.3%和13.3%,其中幾乎所有中國的億萬富豪(98%)都是白手興家。