線上廣告

」 Meta 川普 歐盟 美股 微軟

台灣人最愛「社群平台」曝光!年輕世代湧向IG、Dcard與Threads

研究單位「資策會產業情報研究所」(MIC)4日公布最新臺灣社群通訊行為調查,顯示YouTube、Facebook與Instagram依舊是網友最常使用的3大社群平台,使用率分別為72.3%、72.1%與44.7%。此外,Dcard、Threads與PTT等平台也維持一定黏著度,約有近2成社群用戶經常使用。調查同時指出,使用社群平台的主要目的以觀看娛樂內容最為普遍,占52.4%;其次是與親友交流(44.8%)、獲取新聞資訊(33.9%)、搜尋消費資訊(23.8%)以及查找理財資訊(23.3%)。資深產業分析師洪齊亞表示,除了YouTube與Facebook等主流平台,年輕使用者已愈來愈集中於Instagram、Dcard與Threads,明顯的世代差異正改變品牌在各平台的經營方向,業者必須針對限時短內容、匿名討論或圈層共鳴等特性調整內容呈現方式。在不同年齡層的偏好方面,MIC指出,18至24歲群體在Instagram、Dcard與Threads的使用比例最高,分別達78%、45.9%與44%;25至34歲族群的使用比例則為59.3%、30.9%與28.4%。PTT使用者則以35至44歲占比最高(27.8%),其次為25至34歲(24.5%)。至於YouTube與Facebook,2者的主要使用年齡分別集中於55至65歲(79.9%)及45至54歲(79.4%)。Facebook使用率在35歲為分水嶺,18至34歲約有6成使用,而35至65歲以上則超過7成;YouTube則在18至24歲族群仍維持高達70.6%的常用比率。調查也特別關注資訊焦慮與社群帶動行動轉換的情况。24.2%受訪者表示,如果沒查看社群會擔心錯過重要資訊,其中以18至24歲的焦慮比例最高(34.9%),其次是25至34歲(32.9%)。在行動轉換方面,52.5%用戶會因看到他人分享有趣的體驗而產生親自嘗試的意願,25至34歲的比例最高(60.3%),18至24歲則為57.8%。洪齊亞指出,18至34歲不僅最容易受到社群資訊焦慮的影響,也是對體驗型消費最容易轉換的族群,對品牌而言,擴散與產品相關的體驗分享將更容易觸及並促成行動。在通訊軟體方面,調查顯示LINE仍是網友最常使用的工具,占比高達89.7%,Facebook Messenger排名第二(46.7%)。以年齡觀察,LINE使用度最高的族群落在45至65歲,約94%;18至24歲則為78.9%。Messenger的使用者則以18至24歲最多(50%),45至54歲的比例最低(40.2%)。至於LINE的延伸服務使用情況,最常使用的是金融服務(54.5%),包括LINE Bank、LINE Pay及LINE POINTS;生活服務以51.1%排行第二,如LINE社群、LINE GO及LINE發票管家等;其後依序為購物服務(37.6%)、娛樂服務(26%)與工具服務(15.2%)。金融服務使用者以25至34歲最多(63.3%),是唯一超過6成的年齡層;生活服務則以18至24歲使用最頻繁(57.8%)。此外,18至24歲較常使用娛樂與相機服務,而55至65歲則較依賴購物與工具服務。調查也分析網友最常觀看的線上廣告內容,前5名依序是美食餐廳(36.9%)、觀光旅遊(30.9%)、投資理財(28.3%)、日常用品(20.4%)與3C家電(18%)。其中最能吸引用戶互動的廣告形式則以小遊戲或抽獎最受歡迎(51.3%),其次是心理測驗(21.5%)、留言互動或即時回覆(21.3%)、問答投票(16.9%),以及透過點擊或滑動探索更多內容(16.6%)。不同年齡層也呈現不同偏好,25至34歲對心理測驗反應較佳,而18至24歲更偏好留言互動或即時回覆,成為業者設計社群或通訊軟體廣告時的重要參考。MIC補充,本次調查於2024年第4季進行,採網路調查方式,通訊軟體有效樣本1,068份,社群平台有效樣本1,091份,在95%信賴區間下的抽樣誤差為正負3%。

百度爆裁員潮!內部認定規模龐大 人力瘦身恐達年底

大陸最大的搜尋引擎營運商百度(Baidu)驚傳裁員!百度在本週啟動大規模裁員,預計將波及多個業務單位。多位消息人士指出,公司面臨人工智慧競爭加劇與廣告收入下滑的雙重壓力,此次裁員將延續至年底。雖然具體人數尚不明朗,但內部普遍認為此波裁員「規模龐大」。百度2025年第三季虧損人民幣112.3億元後展開裁員,行動生態系統部門受影響最深。根據《路透社》引述消息人士說法,裁員比例將依部門性質與員工績效等級而異,其中部分團隊的裁員比例可能高達40%。兩位知情者補充表示,行動生態系統部門將首當其衝;相對而言,人工智慧(AI)與雲端運算相關職位則大多被保留。有知情人士指出,公司正面臨雙重壓力:AI 技術競爭日益激烈,加上廣告收入持續下滑,已嚴重衝擊核心業務。百度在本月18日公布的第三季財報顯示,營收較去年同期下滑7%,線上廣告營收重挫18%,單季虧損達人民幣112.3億元(約新台幣493億元)。僅十天後即傳出裁員消息,顯示其財務壓力沉重。據報導,百度將在2025年底前裁減大量人力,主要集中於非AI業務部門。截至去年底,百度員工總數為35,900人,較2023年與2022年分別減少約3,900與5,400人。儘管百度為中國第一家推出 ChatGPT 類服務的企業,其大型語言模型「文心一言」仍在市場表現上落後於阿里巴巴(Alibaba)與 AI 新創公司 DeepSeek。據 Aicpb.com 統計,2025年9月「文心一言」的月活躍用戶為1,077萬,遠低於「豆包」的1.5億與 DeepSeek 的7,340萬。目前,百度已強調將持續強化 AI 能力,並將此技術應用至搜尋引擎與其他現有服務上。據悉,公司將投入更多資源於 AI 相關領域,以期挽回業績頹勢。裁員也反映出大陸大型科技企業正持續透過人事調整以壓縮成本。近年包括阿里巴巴、騰訊等企業,以及亞馬遜與 IBM 等美國科技公司亦陸續進行全球性裁員行動,以應對產業競爭與經濟壓力。

不滿Google被歐盟罰34億!川普威脅「啟動關稅調查」

美國總統川普於5日在Truth Social上發文,強烈批評歐盟對科技巨擘Google開出高達34.5億美元的反壟斷罰款,並威脅可能對歐盟啟動貿易調查,進而提高對歐洲進口商品的關稅。根據《路透社》報導,歐盟委員會當天宣布,Google因在其數位廣告技術(AdTech)服務中進行不公平的自我偏袒行為,違反反壟斷法規,自2014年起濫用市場支配地位,因此遭處以29.5億歐元(約新台幣1,150億元)的罰款。這是歐盟自2017年以來對Google祭出的第四次重大罰款,累計金額已達165億美元。對此,川普指責歐盟「拿走了原本用於美國投資和就業的資金。」他進一步批評歐盟針對Google與其他美國科技公司的多次課稅與罰款「極不公平」,強調「美國納稅人不會接受這種行徑。」川普指出,他可能援引《1974年貿易法》第301條展開對歐盟的貿易調查。該條款賦予美國行政部門對外國不公平貿易行為展開調查的權力,並可依調查結果施加報復性關稅。川普警告,若調查結果認定歐盟針對美國企業的處罰具歧視性,將對歐洲商品徵收更高關稅。這項發展可能衝擊美歐雙方今年夏季剛簽署的貿易框架協議。儘管歐盟27個成員國當時一致表決通過協議,但部分歐洲領袖近期對協議內容表達不滿,未來是否能促成長期貿易協定仍存在高度不確定性。歐盟委員會此波執法行動,源於歐洲出版商理事會(European Publishers Council)提出的投訴。委員會表示,Google長期偏袒自身的線上廣告展示技術,損害競爭對手及網路出版商權益。歐盟要求Google終止自我偏袒行為,並採取具體措施消除潛在利益衝突,Google需在60天內提交合規計畫。歐盟競爭事務主管里貝拉(Teresa Ribera)強調,若Google未提出有效補救方案,不排除要求其出售部分業務作為懲罰。她表示:「當市場失靈,公共機構有責任介入,防止壟斷者濫用權力。」Google則回應表示,歐盟的判決有誤,並將提出上訴。Google全球法規事務副總裁穆赫蘭(Lee-Anne Mulholland)指出:「這項決定開出了不合理的罰款,且要求的變革將傷害成千上萬的歐洲企業,使其更難從數位廣告中獲利。」調查發現,Google「濫用」其在線上展示廣告領域的主導地位,線上展示廣告是指出現在網站上的個人化廣告橫幅和文字。Google發言人表示:「為廣告買家和賣家提供服務並不存在任何反競爭行為,而且我們服務的替代方案比以往任何時候都多。」根據資料,Google在2018年曾因Android作業系統遭罰43億歐元、2017年遭罰24.2億歐元,2019年也因廣告違規被處以14.9億歐元罰款。

從對手變成夥伴!Google與Meta簽百億美元雲端大單 AI運算生態再洗牌

Google與Meta Platforms(Meta)近日簽署了一份為期六年、總金額超過100億美元的雲端運算合作合約,成為科技產業近期最受矚目的大規模合作案。這項協議由《路透社》於21日首度揭露,據知情人士透露,Meta將全面採用Google Cloud提供的伺服器、儲存、網路及相關雲端服務。雙方目前對合約細節尚未對外發表評論。報導中提到,Meta執行長祖克柏(Mark Zuckerberg)七月時才宣布公司將投入數千億美元建設多座大型AI資料中心,如今又爆出與Google的合作案。根據Meta在7月公布的財報,全年資本支出下限提升至660億至720億美元,比原先再多20億。這顯示Meta正積極尋求透過外部夥伴分擔龐大的AI基礎設施成本。今年稍早,Meta已宣布計畫出售價值20億美元的資料中心資產,以進一步籌措AI研發資源。另外,報導中也提到,OpenAI在6月也正考慮擴大採用Google母公司Alphabet旗下Google Cloud的雲端服務,以因應AI運算需求的快速成長。這一連串動作凸顯當前雲端產業競爭白熱化。Alphabet於7月公布,Google Cloud第二季營收年增近32%,達到136億美元,營業利潤28.3億美元,遠高於公司整體13.8%的成長幅度。這不僅展現Google積極搶攻Amazon Web Services與Microsoft Azure的雲端市場主導地位,也反映產業格局正快速洗牌。根據《The Information》報導,Meta過去多半仰賴Amazon Web Services與Microsoft Azure支撐雲端基礎建設,但隨AI相關運算需求激增,正加碼導入Google Cloud方案。Meta預估2025年全年總支出將達1,140億至1,180億美元,其中大部分將投入AI基礎設施、技術研發與相關人才招募,推動Llama模型及AI於各項服務的應用與整合。在全球雲端運算市場不斷變動下,Google與Meta簽訂的這份6年期合約成為產業高度關注的指標,除了反映出AI運算需求正帶動整體產業結構調整,也顯示線上廣告兩大龍頭在競爭之外仍需合作,共同承擔龐大基礎建設成本壓力。

川普升高對歐盟貿易壓力 要求關稅底線「最低15–20%」

根據《金融時報》報導,美國總統川普(Donald Trump)在與歐盟的貿易談判中,大幅提高談判底線,要求任何協議都必須設立15%至20%的最低關稅。此前雙方談判的框架為大部分商品維持10%底線關稅,但川普此舉被視為加重談判壓力。報導中指出,川普對歐盟最新提出降低汽車關稅的方案不為所動,願意維持汽車關稅至25%的既定水準。美國政府內部官員也透露,即使達成協議,也可能採取超過10%的互惠關稅率。這一立場令歐盟在面對川普預定於8月1日實施全部進口商品30%關稅的最後期限前,陷入兩難。雖然歐盟曾表示若川普落實此舉,將進行報復,但內部對採取反制措施尚未達成共識,可能被迫接受高於10%的最低底線。德國總理梅茲(Friedrich Merz)也指出,美國對於各部門是否能有差異化關稅設定持保留態度。消息稱,若川普強硬實施15–20%的永久互惠關稅,將回復至4月初談判前的水平,恐迫使歐盟進一步採取報復措施。目前美國已對歐盟鋼鋁產品實施50%關稅。川普早前在4月啟動涉及多國的「解放日關稅」政策,將關稅提高至 10%,並對部分貿易逆差較大的國家再加徵,更引發市場震盪。儘管經濟學家憂心關稅可能推升通膨,但美國6月消費者物價指數僅小幅走高,第二季額外徵收關稅收入近500億美元,且暫未出現大規模反制。歐盟已準備數波報復方案,包括對年價值210億歐元的美國進口商品徵稅,若談判破裂,還可能再增針對波音飛機、波本威士忌等價值720億歐元的報復關稅清單;並將研究對美國數位服務及線上廣告收入徵稅的可能性。目前,美國對歐盟出口約3800億歐元商品課稅,而雙邊貿易額合計約5323億歐元,顯示雙方的貿易關係規模龐大、美國是歐盟最大單一市場。歐盟拒絕回應。

美股走向分歧!道瓊重挫527點 市場關注「關稅談判」後續

美股17日收盤呈現漲跌互見走勢,投資人在衡量企業財報與國際貿易談判進展的同時,也對利率前景抱持謹慎態度。標普500指數小幅上漲0.13%,那斯達克指數下跌0.13%,道瓊工業指數則大跌1.33%。根據《路透社》的報導,美股市場在16日大幅下跌後略顯回穩,美國總統川普表示,美日雙邊貿易談判已取得「重大進展」,提振了投資人信心。不過由於18日適逢耶穌受難日,市場將休市,交易員對於長週末持有美股態度謹慎,使得部分漲幅在尾盤收斂。個股方面,禮來公司(Eli Lilly, LLY.N)股價飆升14%,此前公司公布其實驗性糖尿病藥物在體重與血糖控制方面表現與熱門藥物Ozempic相當;蘋果公司(Apple, AAPL.O)則上漲1.4%,iPhone銷售略有回升。相對地,聯合健康集團(UnitedHealth, UNH.N)因下修年度獲利預測、並預警醫療成本將維持高位,導致股價暴跌22%,拖累道瓊指數;其他保險股亦受波及,CVS Health(CVS.N)下跌近2%;Humana(HUM.N)下跌7.4%。科技巨頭Alphabet(GOOGL.O)亦遭重擊,在聯邦法官裁定其壟斷兩項線上廣告技術市場後,股價下跌1.4%。整體而言,標普500指數報收5,282.70點,那斯達克指數報16,286.45點,道瓊工業指數收在39,142.23點。儘管能源股與消費必需品類股表現強勁,分別上漲2.3%與2.2%,整體市場交投仍偏保守。17日總成交量為146億股,明顯低於過去20日的日均成交量192億股。自4月初川普提出全球關稅政策以來,雖然隨後暫緩執行,標普500指數已回落約7%。投資者現正密切關注美國與多國進行的貿易談判,以判斷潛在的關稅規模及其對各行業的衝擊。此外,川普在社群媒體上再度對聯準會表達不滿,批評主席鮑威爾動作太慢,並呼籲降息。鮑威爾則警告,貿易政策的不確定性可能加劇通膨,並削弱經濟成長,引發市場波動。根據芝加哥商品交易所的聯準會觀察工具,5月降息的可能性已被調降至僅約6%。與此同時,路透社調查顯示,多數經濟學家預期未來12個月美國經濟衰退風險上升。勞動市場方面,上週初請失業金人數下降,顯示4月就業市場仍具韌性,儘管企業因政策不確定性而放緩招募腳步。盤後交易中,Netflix公布財報優於預期,並給出樂觀展望,激勵股價上漲2.5%。儘管17日股市略有回升,但標普500、那斯達克與道瓊指數均錄得近四週以來第三週下跌,反映市場對政策與經濟前景的憂慮仍未消除。

外媒曝TikTok母公司尋求95億美元貸款 創亞洲紀錄

外媒引述消息報導,短片分享平台TikTok母公司字節跳動正向銀行尋求95億美元貸款,這將是除日本外,亞洲最大規模的美元計價企業貸款。據報導,花旗、高盛和摩根大通是此次融資的協調人,融資期限3年,可最多延長至5年。所得款項部分將為現有50億美元貸款再融資,部分將用作營運資金。字節跳動的新貸款包含超額配售權,這將使貸款規模超過95億美元。該貸款的初始息差為美元隔夜基準利率加85個基點。字節跳動此次貸款規模超出先前預期,顯示該公司正積極利用亞洲貸款市場的有利條件。在交易流量低迷的情況下,亞洲貸款市場流動性充足。目前字節跳動正尋求從其核心線上廣告業務,擴展到電子商務、生成式人工智慧等領域。在中國大陸國內,許多大型科技公司已經投入數十億美元開發大模型和類似ChatGPT的聊天機器人,字節跳動是其中之一。在海外,字節跳動旗下TikTok計劃在美國取得初步成功後,將其小眾直播購物平台推廣到更多歐洲市場。

歐盟《數位市場法》生效 將拿蘋果、Meta開刀

歐盟旨在監管科技巨頭壟斷行為的《數位市場法》(DMA)3月初生效後,即對美國矽谷科技巨擘展開調查,據知情人士透露,蘋果與臉書母公司Meta可能成為DMA首批開刀對象,面臨反壟斷指控。據3名熟悉內情人士指出,3月時歐盟執委會依據DMA,對蘋果、Meta及谷歌這3家美國科技巨頭展開調查,而蘋果和Meta可能因未遵守歐盟法令而面臨指控。內情人士聲稱,歐盟監管機構將在8月暑假前發布初步調查結果,第一個受到指控的是蘋果,再來是Meta。歐盟調查鎖定蘋果的導引規定(steering rule),指其設下的限制,阻礙app開發商告知用戶在蘋果App Store以外的免費優惠,並對app開發商徵收新費用。另一項調查則是針對蘋果網頁瀏覽器Safari的選擇螢幕,這可能耗費較多時間。至於對Meta的調查,則聚焦其近日推出的付費或同意模式,用戶欲享有無廣告的臉書和Instagram服務,須支付訂閱費。歐盟反壟斷專員維斯塔格(Margrethe Vestager)預計11月去職,歐盟料在此之前做出裁決,被控公司可就歐盟調查的疑慮提出補救措施。違規企業可能被歐盟處以罰金,最高達公司全球年營收的10%。DMA立法目的在遏阻科技巨頭壟斷市場,要求他們對小型對手開放競爭空間,此外社群媒體平台、網路瀏覽器和應用商店等競爭激烈的線上服務,用戶在轉換上能更暢行無阻。不只歐洲,科技巨頭也面臨北美反壟斷調查的壓力。媒體報導美國司法部與聯邦貿易委員會(FTC)達成協議,要對在AI產業具主宰地位的科技業者啟動反壟斷調查,輝達、微軟、OpenAI都被盯上。而谷歌被控線上廣告技術涉及壟斷,母公司Alphabet要求在9月開始審理前就做出裁決,但遭美國聯邦法官以案件爭議太多為由駁回,意味谷歌須在法庭上為自己辯護。

美股「超級財報周」開跑 預期科技七雄Q1利潤年增38%

多家大型科技公司的財報將於本周發佈,在標普500指數的500家成分股公司中,有約178家將於本周公佈,佔該指數總市值的40%以上。而最受市場關注還是那些大型科技公司,「科技七雄」中的微軟、Meta Platforms、谷歌和特斯拉四家都將公佈業績。對於投資者來說,這可能將是決定未來科技股趨勢方向的關鍵時刻。據外媒引用數據顯示,預計七雄(包括蘋果、亞馬遜與輝達)今年第一季的利潤將年增38%,遠高於標普500指數整體2.4%的預期年增長。問題是,本周公佈財報的名單中不包含輝達,該公司要再過一個月才會公佈,而市場對於輝達的業績預期也並不樂觀,公司的淨收入增長率預計將降至23%。本周二(23日)美股收盤後,特斯拉將公佈財報,屆時投資者將看到第一批曙光。Meta將於美東時間周三發佈報告,微軟和Alphabet將於周四發佈報告。蘋果和亞馬遜將在下周公佈業績。而最重要的輝達業績將於5月22日才最後揭幕。在本周公佈財報的公司中,Meta顯然是其中的佼佼者。在AI熱潮的帶動下,今年以來Meta股價上漲了約36%,而Alphabet的漲幅約10%,微軟為6%,特斯拉則下跌了近41%。Meta預計本季收入將增長26%,淨利潤幾乎是去年同期的兩倍。它一直在大力投資人工智慧,以改善廣告定位,並向其龐大的用戶群推薦內容。微軟也有望從人工智慧中受益,它已經將其Copilot人工智慧助手應用到其產品中,包括Office和GitHub編碼平台。上一季,對人工智慧產品的需求推動了其關鍵的Azure雲端服務業務的增長,預計這一次該公司的營收和營收都將增長15%以上。瑞銀資管高級投資分析師Michael Nell表示有理由樂觀地認為,由於人工智慧,微軟的增長速度可能會高於正常水平。另一方面,Alphabet的人工智慧計劃正面臨質疑。此外,人工智慧與Bing等其他搜尋引擎的整合也讓谷歌處於守勢。市場目前預計該公司第一季淨利潤將增長30%以上,收入增長近14%,這反映了大型科技公司增長動力的持久性。但是,該公司此前的兩份報告都引起了大規模的拋售,如果本次財報再次令人失望,將更加市場對其前景失去信心。摩根士丹利財富管理市場研究和戰略團隊主管Daniel Skelly表示,雲端運算已經復甦,線上廣告週期開始,這將受益於下半年的重大政治事件,以及奧運會前夕的廣告。當然,很難否認,科技行業的發展趨勢仍在繼續。

Reddit提交招股說明書 預計3月底完成IPO

美國娛樂、社交及新聞網站Reddit於美東時間22日正式向美國證券交易委員會(SEC)提交了IPO招股說明書。該公司計劃於3月初在紐約證券交易所啟動首次公開募股(IPO),股票代號為「RDDT」,並在3月底完成IPO。這也是自2019年Pinterest上市以來,首次有社群媒體公司IPO。綜合《路透社》、《消費者新聞與商業頻道》的報導,總部位於舊金山的Reddit正尋求在IPO中出售約10%的股份。消息人士指出,該公司將在接近上市時決定其IPO估值,不過其IPO計劃可能遭到推遲。Reddit由科技企業家瓦尼安(Alexis Ohanian)和霍夫曼(Steve Huffman)於2005年創立,根據美國上市分析公司Semrush的數據顯示,Reddit是美國訪問量最大的網站之一,其擁有超過10萬個社群,平均每日活躍獨立用戶數(average daily active uniques)為7300萬,平均每週活躍獨立用戶數為2.67億。財報顯示,Reddit在2023年的年銷售額為8.04億美元,比前一年的6.667億美元成長20%。據悉,這家社群網路公司的核心業務依賴其網站和行動應用程式的線上廣告銷售。但它仍在努力追趕Facebook母公司Meta,以及Google母公司Alphabet等科技巨頭的線上廣告業務。Reddit曾指出,預計到2027年,「全球廣告潛在市場總額(不包括中國和俄羅斯)將達到1.4兆美元」。而目前的潛在廣告市場規模僅1兆美元。因此該公司正在增強其搜尋功能,並計劃「更全面地利用攻佔標準普爾全球市場情報公司估計的2027年搜尋廣告市場價值7500億美元的商機。」Reddit也表示,他們計劃利用人工智慧來改善其廣告業務,並希望透過提供工具和激勵措施「來持續推動商業創新和進步」,從而開闢新的收入管道。例如,Google於美東時間22日宣布擴大與Reddit的合作夥伴關係,這將使這家搜尋引擎巨頭能夠存取Reddit的數據,以訓練其人工智慧模型。

推特前1千大廣告客戶 1月逾半停止買線上廣告

去年10月馬斯克(Elon Musk)買下推特以來,推特不斷流失廣告客戶。最新調查發現去年9月推特前1,000大廣告客戶當中,有超過半數在今年1月已停止在推特平台上購買線上廣告。數位市場分析機構Pathmatics指出,包括可口可樂、聯合利華(Unilever)、吉普、富國銀行及默沙東在內等推特前1,000大廣告客戶當中,有625家都在1月25日前停止在推特平台購買廣告。富國銀行證實已暫停在推特平台購買廣告,但仍繼續使用推特做為對外溝通管道。同屬推特前1,000大廣告客戶的HBO電視台雖然繼續購買推特平台廣告,但單月廣告支出從去年9月的1,200萬美元降至今年1月的5.4萬美元。Pathmatics資料顯示,去年10月推特前1,000大廣告客戶在推特平台上的單月廣告支出合計1.3億美元,但今年1月25日為止只剩4,800萬美元,足足下滑60%以上。

兩大科技巨頭廣告營收市占跌至48.4% 祖克伯矛頭指向蘋果

今年以來,不少企業都在削減廣告預算以應對美聯儲升息、高通脹的衝擊,但仍有龍頭企業鍥而不捨地搶食美國價值高達3000億美元的數字廣告蛋糕。兩大美國科技巨頭Meta和谷歌於廣告營收的合計市場佔有率下滑至48.4%,2024年預計將進一步降至43.9%。研究機構Insider Intelligence最新報告指出,Facebook母公司Meta、谷歌母公司Alphabet的美國廣告營收的合計市場佔有率,自2017年觸及54.7%的峰值後,連續第5年下滑,預計今年又將下滑2.5個百分點至48.4%,為2014年以來首次低於50%。由於線上廣告需求疲軟、同行的擠壓以及反壟斷機構的限制,Meta和Alphabet今年成了廣告市場的難兄難弟。Meta執行長Mark Zuckerberg將近期收入下降歸咎於蘋果的隱私政策變化,稱其隱私政策的變化削弱了Meta的廣告跟蹤能力。Zuckerberg還曾公開指責蘋果10月中旬宣佈要收取向其商店中的應用收取30%的廣告佣金政策,這代表如Meta這樣的公司將失去部分廣告收入,繼而流向蘋果。由於作為支柱的廣告業務疲軟,Meta股價在過去15個月內下跌約三分之二。財報顯示Meta的在線廣告業務營收Q3同比下降3.7%,當季單位廣告價格下滑18%;谷歌受蘋果隱私政策變化的影響沒有Meta厲害,不過最近頻頻有消息稱蘋果即將推出搜索引擎功能,谷歌將在這一領域將面臨更激烈的競爭。蘋果廣告收入今年預計將從2018年的不到22億美元增至逾70億美元,儘管這僅佔全球市場的1.2% ,但已經超過了社交平臺Snapchat和Pinterest的總和。預計到2026年,蘋果的廣告收入可能達到300億美元。在數字廣告領域,亞馬遜在削弱Meta和谷歌的主導地位方面也發揮了重要作用。其自2015年加大廣告業務投入後,收入從當年不到10億美元飆升至今年的380億美元。目前亞馬遜還在繼續擴張廣告團隊,計劃在全球攻城略地。TikTok廣告業務可能是眾多巨頭中表現最好的。TikTok是今年唯一一個廣告收入大幅增加的大型社交媒體平臺。WPP旗下的媒體投資公司羣邑(GroupM)近期發佈的一份報告顯示,TikTok的廣告營收在2022年翻了一倍。Insider Intelligence預計2023年谷歌、Meta的美國廣告營收增長率分別僅有3%、5%,同時亞馬遜、蘋果、Spotify、TikTok、沃爾瑪的廣告業務營收預估將分別增長19%、26%、30%、36%、42%。當然,這個名單中的許多公司目前的市場份額都比較小。

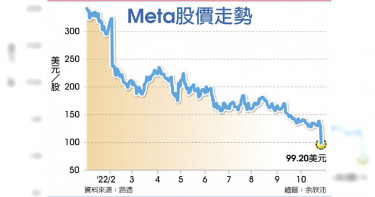

科技4龍頭市值蒸發3500億美元 Meta周線崩跌24%

美國科技股財報兩樣情,科技巨擘谷歌母公司Alphabet、亞馬遜、Meta(原臉書)和微軟,因業績低迷和財測疲弱引發股價重挫,上周市值合計蒸發3,500億美元,僅蘋果股價一枝獨秀。蘋果上季業績亮眼帶動28日股價強彈7.56%,報155.74美元,創下2020年4月以來最大單日漲幅。蘋果全周大漲5.7%,相較之下,標普500指數周線上升3.9%。上述四家科技巨頭上季營收成長緩慢,或甚至萎縮,與過去十年來的高速成長不可同日而語。在美國經濟面臨高通膨、聯準會(Fed)激進升息和潛在衰退風險下,Meta與亞馬遜的業績和財測格外低迷。Meta上季業績遜於市場預期,平均每位用戶創造營收創下兩年最低紀錄,並預測第四季營收可能寫下連續三季萎縮紀錄,引發股價狂瀉。Meta股價經歷2012年上市以來最慘烈的一周,周線崩跌24%。亞馬遜第四季財測低迷,且上季雲端業務成長大幅萎縮,拖累股價全周重挫13%。亞馬遜雲端事業AWS第三季營收成長由第二季的33%下滑至27.5%。相較之下,規模較小的谷歌雲端業務成長率由36%攀升至近38%。谷歌雖計劃在未來幾季控制人力招募速度,不過仍打算維持雲端業務開支。不過谷歌母公司Alphabet的其他業務表現相形黯淡,核心廣告業務僅小幅成長,YouTube的線上廣告收入下滑,拖累周線下跌5.4%。在廣告業務追趕谷歌和臉書的亞馬遜,上季廣告收入表現相對亮眼,廣告營收成長率由21%加速至30%,超越分析師預期。微軟上季雲端部門營收不如市場預期,加上本季財測疲弱,引發當日股價暴跌7.7%,周線收黑2.6%。 Raymond James分析師凱斯勒(Aaron Kessler)在亞馬遜財報出爐後,將目標價由164美元大砍至130美元,不過仍維持買進評等,並表示強勁的廣告成長有助提升利潤。

科技巨頭財報黯淡!那指跌逾2%、費半摔逾1% Meta盤後大跳水

受到微軟及Google母公司Alphabet等科技巨頭財報表現欠佳影響,美股週三(26日)收盤大多收黑,僅道瓊工業指數小漲2.37點。因黯淡的企業財報拖累,標普500指數終結連3漲,那斯達克綜合指數跌逾2%、費半也摔逾1%。科技股賣壓持續湧現,美股週三(26日)表現疲軟,道瓊工業指數小漲2.37點,或0.01%,至31,839.11點;標普500指數下跌28.51點,或0.74%,至3,830.6點;那斯達克綜合指數下跌228.12點,或2.04%,至10,970.99點。費城半導體指數跌28.36點,跌幅1.18%,至2,376.33點。科技五大天王以微軟和Alphabet領跌,Alphabet(GOOGL-US)暴跌9.14%、微軟 (MSFT-US)重挫7.72%、Meta(META-US)下跌5.59%、亞馬遜(AMZN-US)慘摔4.10%。根據《CNBC》報導,由於線上廣告市場衰退、抖音競爭加劇,以及蘋果(AAPL-US)iOS新規衝擊,Meta預料Q4營收將落在300億美元至325億美元之間,展望第4季營收將會繼續下滑。Meta周三收盤下挫7.69美元,跌幅5.59%,收在129.82美元,受到疲軟的財報拖累,Meta盤後交易大跌19%、股價跳水至105美元,使得市值跌破至3000億美元以下,為2016年2月以來首見。面對Meta股價急劇下跌,美國投資公司Altimeter Capital創辦人暨執行長葛斯納(Brad Gerstner)日前發給董事會一封公開信,表明公司需要透過裁員與限制資本支出精簡公司營運,藉此挽回投資人信心。葛斯納提出三項建議,第一、明年年初裁員至少20%,第二、全年資本支出削減至少50億美元,第三、元宇宙投資額限制每年不超過50億美元,要求祖克柏採取更積極手段,使Meta營運重回正軌。

咖啡奇兵4/受訓合格才能加盟 掛耳包銷至20幾國

對於林佩霓的創業,家人都投下同意票。「我媽媽(林張久美)和姊姊(林珮涵、林佩樂)都曾任台中市議員,現在仍保留服務處照顧鄉里,我把咖啡機搬過去,為里民『奉咖啡』,她們很開心。」黑沃成軍初期,林佩霓規劃了3種店型。「第一間店是原物料型的精品店,賣現煮咖啡和咖啡豆、咖啡壺等周邊產品;後來在新竹開設咖啡及紅酒的品評館,滿足竹科人需求;另外就是一般的外帶店。」決定開放加盟後,林佩霓堅持「不是有錢、有店面就能加盟」,加盟外帶店需受訓15天,精品店則要3個月。「有意願的人,要先通過受訓、考試才能加盟。我和負責的講師說,品牌維持不易,學生若不寫功課,出去開店又用苟且的態度應對,這樣的店寧可不要。」為了嘗出各種咖啡的細微差距,林佩霓進行杯測時都很慎重。(圖/黑沃咖啡提供)儘管思慮縝密,林佩霓還是有段慘痛的受騙經驗。「當時店面只有幾家,對方說可以幫忙宣傳,讓外國觀光客來買,我滿心相信,最後發覺根本做不到。」林佩霓的先生擔心老婆為了行銷衝太快,出面負責黑沃的財務。帶領一批年輕團隊的林佩霓,在行銷策略上不打線上廣告,而是把握每個線下宣傳機會。「只要經濟部國際貿易局辦展覽,我們一定擺攤,吸引許多外國客戶上門,現在掛耳包已外銷20幾國,數量占總銷量的一半。」而各大公司尾牙、馬拉松比賽,也是黑沃積極行銷產品的舞台。

【更生企業家2】打輸空軍 改戰陸軍 東森布局線下廣告市場

「東森」二字等於王令麟。王令麟曾在直銷大會上說:「很多人批評我坐過牢,質疑我是好人還是壞人?我說,好人、壞人由上帝決定,你跟著我,我一定讓你賺錢!靠的就是『東森』二字的品牌力。」二十多年前,電視台及地方系統台政策開放後,王令麟出掌「東森媒體集團」,沒想到事業大好之際,父親「力霸企業集團」董事長王又曾爆發掏空案,王令麟遭到拖累,事業及財務受創,妻女遠赴美國,他四度進出監獄,即使在獄中也持續經營事業。王令麟四年前出獄後,全力衝刺事業。為了達標,他不僅賣土地,兩年前還賣掉一手創辦的「初戀情人」──電視台「東森電視」,變現60多億元。「電視廣告在下滑,線上廣告也很辛苦,雲端(網路)廣告大半都被谷歌(Google)及臉書(Facebook)拿走,我打不過空軍,就打陸軍。」王令麟說。少了電視廣告收入的王令麟,全力進軍「線下廣告」生意,包括投資商辦大樓電梯廣告公司「分眾傳媒」,並標下台北捷運站內9成實體廣告版位,同時持續擴大線上廣告業務;他訂下未來3年達30億元的廣告營收目標,線下與線上各占15億元。全台灣有超過1,500棟商辦大樓的電梯廣告,都由東森集團中的分眾傳媒包辦。(圖/東森集團提供)本刊調查,台北市每月進出人流超過200萬人次的捷運站有「台北車站」、「市政府」、「西門」及「忠孝復興」等四站,東森前年只標得忠孝復興跟西門兩站的廣告版位,事隔一年,4站全都到手。家住大安森林公園附近的王令麟,不僅這幾個月來經常搭捷運,每個月更定期帶著20多個主管,每人買一張一日遊券,搭乘捷運在台北市及新北市走透透。東森集團布局寵物經濟,以東森寵物雲實體店作為與消費者接觸的線下商機。(圖/東森集團提供)一位隨行主管透露:「老闆(王令麟)事必躬親的程度讓人難以想像,每一站的每一個廣告版位,他都知道在哪裡,而且都設定好哪個位置要加電視、哪個位置要加壁貼。」「他(王令麟)不要車內廣告,因為乘客上車後都在滑手機或睡覺,只有等捷運時才會看周遭。」另一位東森員工透露,王令麟認為捷運站內廣告的價值,就是捷運站每月上千萬人次的「眼球經濟」。去年東森在台北捷運與分眾傳媒的廣告營收,已達4.4億元,明年目標營收則是20億元。看準每月千萬人次的眼球商機,東森集團拿下台北捷運九成的站內廣告經營權,圖為捷運忠孝復興站內最大的廣告牆。(圖/張文玠攝)