KOSPI

」 台股 關稅 川普 南韓 股市

房地產未來不適合投資? 專家分析「這3點」:時代不一樣了

房地產的黃金年代已經結束了?房地產部落客「阿宅-雙碩士地產顧問」發文分享,隨著時代的演變,房地產的投資功能已被各類新興金融商品取代,「比起買房,年輕人更願意去買股!」阿宅說明,根據《Axios》報導指出,美國的年輕人紛紛放棄買房,轉而投資股市,自2010年來,散戶交易活動翻倍,約佔每日股市總交易量的四分之一;目前則約三分之一的25歲美國年輕人擁有投資帳戶,大幅高於十年前的六分之一,越來越多的美國年輕人,透過投資股市來規劃退休生活,同時延後購屋計畫。而《彭博社》報導中也提到,韓國年輕人的趨勢也更喜歡投資股市,大量新散戶投資者的湧入推動韓國綜合股價指數(KOSPI)今年上漲了68%,成為全球最大市場表現最佳的指數,韓國人創紀錄的股市湧入,標誌著該國財富結構發生了顯著變化,同時也為政策制定者敲響了警鐘,在政府努力控制首爾失控的房地產市場之際,年輕的韓國人卻放棄了購房,轉而投資股票。阿宅表示,綜合上述新聞報導,可以知道世界各國年輕人都紛紛的轉向股市,而不是買房,而這並非巧合,而是整體金融環境演變的必然。其中原因有三個,第一是「買房門檻過高」,年輕人買不起房,是世界各國普遍的現象,把錢拿去投資頂尖公司股票,就顯得更有效益。阿宅分享,今年已經不只一個原本投資股票、但計畫買房的朋友,跟他炫耀自己的好運,這些人原本都想要把股票賣出,拿來當買房頭期款,但因央行管制暫緩買房,沒想到今年股市大漲,沒賣股票反而多賺了一桶金,為自己創造更大財富。阿宅指出,第二個原因,是各類創新的金融商品,大幅降低了「投資風險」,許多人認為,投資股票風險太高,但仔細觀察這些發言者,都是較為年長的一代,他們對金融知識還停留在過去,對目前新推的金融商品一無所悉,更遑論參與,而現在的投資市場已經不是像以前,只有簡單的股票、債券、房地產等幾種商品可以選擇,但現在已經有許多的金融創新商品,讓投資人有更多投資選擇,不僅可以穩定獲利,更降低了整體風險。阿宅直言,就算擔心投資個股風險過大,只要投資0050或006208等市值型ETF,買下一籃子的優質公司股票,也降低單獨公司的營運投資風險;就算認為台灣整體的股市風險過大,也可以透過ETF等金融商品進行全球避險,投資其他國家的股市作為整體資產配置。相反的,如果還在投資房地產,相當於是把所有身家,全部押注在單一國家、單一區域,及幾台無人機就可以讓它徹底消失的鋼筋混凝土堆上,「買房投資風險有比較低嗎?」最後,阿宅說明,第三個原因是投資房地產實在是太累了,房地產作為投資產品,本身就是一個勞力密集、毫無效率的投資方式;買房前,下班或假日要東奔西跑犧牲個人時間看屋,要跟房仲、屋主、代書、銀行業務、工班設計師等一堆人裝熟打交道,想賣房實現獲利,過程要配合一堆陌生買方來看房,對自己的裝潢指指點點,更慘的是,現在房市進入冷凍,如果不願意對買方讓利,就只能放著,不知道何時才能拿的到錢;相反的,投資股票,只要開個證券戶,之後所有交易都用APP,隨便按二下,談笑之間,強虜灰飛煙滅,獲利2天之後就進銀行帳戶了。「投資房地產,到底是在瞎忙什麼?」至於未來還可以買房嗎?阿宅強調,當然可以買,但就是買來自住。他說,因為有其他更有效率的金融商品可以選擇,年輕人的投資偏好已經慢慢轉向,未來房地產的投資需求,將會大幅減少,「而當房地產只剩下居住功能,投資人數減少,自然也不會像過去一樣,有那麼大的炒作空間,房地產的黃金年代,自然也過去了。」羨慕同學都等繼承! 她怨「台北東區房」被父母敗掉:失落感很重建商都更新玩法! 豪宅大案主打「零地主」 分棟銷售內幕曝光建商都更跳票「賣產權」 力麒接手強迫搬遷 住戶怒:住60多年變別人的

美證實下調南韓汽車關稅至15%!刺激韓股走揚

在美國商務部長盧特尼克(Howard Lutnick)證實,針對南韓的美國汽車關稅將自11月1日起追溯適用至15%的較低稅率後,南韓汽車企業股價2日走揚。據《CNBC》報導,根據美國商務部在社群平台X上的貼文,盧特尼克表示:「我們也將移除飛機零件的關稅,並調整南韓的對等稅率,使其與日本及歐盟一致。」消息一出,南韓汽車製造商現代汽車(Hyundai Motor)及起亞(Kia Corp)的股價分別上漲近5%與3%。「韓國綜合股價指數」(KOSPI)也上漲1.02%,而中小型股為主的創業板市場「科斯達克」(KOSDAQ)指數則下跌0.13%。根據南韓政府2日公布的數據,該國11月整體通膨年增2.4%,高於《路透社》調查經濟學家所預期的2.35%。核心通膨(剔除生鮮食品與能源價格)則較去年同期上升2%。這份最新數據與10月的通膨率持平,強化市場對南韓央行將維持利率不變的預期。南韓央行「韓銀」(Bank of Korea)11月27日已連續第4次會議,維持2.5%的基準利率。在更廣泛的亞太市場方面,2日多數基準指數上揚,儘管華爾街因加密貨幣拋售重挫市場情緒而下跌。美東時間1日,比特幣(bitcoin)暴跌約6%,跌破86,000美元,創下自3月以來最大單日跌幅,並對整體股市造成壓力。該數位貨幣自上月末首次跌破90,000美元以來,便難以重新站穩該價位。其他與加密貨幣相關的公司,包括Coinbase與Strategy,也在1日的交易中下跌。與人工智慧相關的企業博通(Broadcom)與美超微(Super Micro Computer)股價分別下滑超過4%與1%,顯示該領域正在出現獲利了結的情況。美國股指期貨在亞洲早盤變化不大,此前美國3大基準指數均在隔夜結束5連漲行情。1日,美國標普500指數下跌0.53%,收在6,812.63點;那斯達克綜合指數下跌0.38%,收在23,275.92點;道瓊工業指數下跌427.09點(0.9%),收在47,289.33點。日本股市方面,「日經平均指數」(Nikkei 225,日經225)在開盤時上漲0.54%,「東證股價指數」(Topix)上升0.44%。金融、能源與基礎材料類股領漲。日經225指數中漲幅居前的企業包括工業機器人製造商「發那科」(FANUC),股價上漲5.86%;生產柴油微粒濾清器的「NGK Insulators」最多上漲6%;電機設備公司「藤倉」(Fujikura)上漲2.29%。10年期日本公債(JGB)殖利率升至1.88%,創下自2008年6月以來新高,市場猜測日本央行「日銀」(Bank of Japan)最快可能於本月升息。另一方面,20年期日本公債殖利率升至2.915%,為1999年以來最高;30年期日本公債殖利率則升至歷史新高3.411%。與此同時,澳洲「S&P/ASX 200」指數上漲0.12%。香港恆生指數期貨則反映較高開盤,報26,219點,較前1交易日收盤的26,033.26點為高。

搶運潮消退!《日經》示警:未來幾季亞洲對美出口恐大幅下滑

美國總統川普(Donald Trump)反覆不定的關稅政策引發了出口「搶運潮」(front-loading),從電腦晶片到玩具等各類亞洲製造商,紛紛趕在關稅上調前將貨物加速運往北美港口。如今隨著川普政府已大致敲定關稅稅率,分析師警告,亞洲對美出口可能在未來幾季大幅下滑。若此趨勢持續,亞洲經濟體恐將失去關鍵增長支柱,除非政策制定者轉向更積極的刺激內需措施。據《日本經濟新聞》的報導,標普全球市場財智(S&P Global Market Intelligence)供應鏈研究主管羅傑斯(Chris Rogers)表示:「當前最大的未知數是美國通膨會上升多少,以及這對消費者需求意味著什麼。」美國通膨加劇將抑制消費支出,並限制聯準會(Fed)的降息幅度。聯準會上週連續第5次會議將政策利率維持在4.25%至4.50%區間不變。美國消費力道減弱將降低零售商持續囤貨的意願,可能迫使亞洲央行搶在聯準會之前加大財政支持或降息以維持經濟增速。花旗(Citi)經濟學家指出,由於替代生產中心有限,晶片與電腦等電子產品的搶運現象尤為明顯,這推動了來自台灣、韓國與日本的進口熱潮。但經過數月激增後,有跡象顯示川普關稅引發的美國進口商品激增即將消退。舊金山貨運代理公司大世界物流(Great World Logistics)總裁吉米(Jimmy Ting)表示,美國進口商的搶運傾向已「有所減弱」。這些進口商發現亞洲國家(不含中國)在8月1日川普「對等」關稅生效前向美國發貨的推力,但近期出貨速度已放緩,尤其是零售商品。吉米稱:「5、6月時確實有大量零售商品積壓待運,但現在壓力已經清除。」美國全國零售聯合會(National Retail Federation,NRF)調查發現,截至7月初已有67%的開學季消費者,開始購買學年用品(通常9月開學),高於去年的55%,創該調查自2018年啟動以來的新高。NRF的數據還顯示,7月預計約有240萬個20呎標準貨櫃(TEU)抵達美國港口,年增2.1%。但該機構預測,8月起貨櫃進口量將以兩位數縮減,11月將降至170萬TEU,創2023年4月以來新低。運費下跌也暗示需求疲軟。德魯里(Drewry)世界貨櫃運價指數顯示,上海至洛杉磯40呎貨櫃現貨運價從6月12日的5,914美元暴跌55%,至7月31日的2,632美元。經濟學人智庫(Economist Intelligence Unit)亞太區總監霍姆斯(Alex Holmes)也表示:「我們預計搶運效應將在未來幾個月完全消散。」他補充,出口商在川普關稅生效前取消預訂商品,可能導致該地區下半年出口增長「非常負面。」例如,據經濟學人智庫預測,馬來西亞出口今年下半年將年減逾6%,2026年上半年更將暴跌20%,與今年上半年近14%的增幅形成劇烈反差。霍姆斯說:「需求終將下滑,且可能急遽下滑。2026年初部分地區出口下降20%至30%我也不會感到意外。」野村控股(Nomura)印度及亞洲首席經濟學家瓦爾馬(Sonal Varma)與Si Ying Toh,也預見亞洲出口增長下半年將出現「兩位數」下跌。他們表示,搶運效應消退與關稅驅動漲價導致美國消費需求疲軟,將對亞洲出口商構成雙重打擊。然而亞洲市場普遍漠視暴跌風險。自川普4月2日宣布對等關稅以來,韓國KOSPI綜合指數已上漲24%,越南(13%)、台灣(10%)與上海(6%)等基準指數亦同步上揚。法國巴黎銀行資產管理(BNP Paribas Asset Management)亞太區高級市場策略師Chi Lo表示,他對股市樂觀情緒感到「憂心」:「若從理性角度審視,根本沒有樂觀理由。」在川普已簽署8項貿易協議(含6項亞洲國家)之際,美中上週於瑞典展開第3輪談判。儘管中方首席談判代表稱,雙方同意延長原定8月12日到期的90天關稅休戰,但美國財政部長貝森特(Scott Bessent)表示休戰延期仍需經川普批准。許多人認為亞洲股市的狂熱可能掩蓋未來的隱性經濟成本。標普全球的羅傑斯指出,更多企業已將重心從庫存管理轉向價格調整,可能導致通膨升高。據其透露,部分企業已將進口商品價格提高約10%至15%,他預期未來18個月耐用消費品總體價格可能上漲約5%。經濟學人智庫的霍姆斯則表示:「貿易下滑的真正影響將透過投資與勞動力市場擴散。各國央行尚未真正加速寬鬆周期,我認為他們還需迎頭趕上。」不過並非所有分析師都預測亞洲出口將崩盤,因美國消費者的支出衝動仍難以捉摸。匯豐(HSBC)亞洲首席經濟學家諾伊曼(Frederic Neumann)表示,除電子產品與藥品等部分領域外,美國幾乎沒有囤貨跡象。諾伊曼續稱:「人人談論搶運效應,但庫存因素在此被忽略了。」據美國人口調查局(U.S. Census Bureau)數據,製造商庫存1至5月微升1.2%,而零售商庫存今年幾乎沒有變化。匯豐估算,中國進口商品中僅約4%進入貿易商可暫不繳稅存貨的美國海關保稅倉庫,「若實際搶運量不大,對美出口就不會如此减速。可能是美國潛在消費需求比預期強勁,出口並未懸崖式下跌。」

美加徵亞洲關稅引金融市場震盪 專家憂企業獲利與投資信心受挫

美國7日宣布對亞洲多國實施新一輪高額關稅,引發亞洲金融市場震盪,主要貨幣齊貶,股市表現分歧。美股8日早盤一度回穩,三大指數走勢出現波動,反映市場對政策衝擊仍在消化中。專家警告,關稅升溫恐打擊全球企業獲利與投資信心。亞洲主要貨幣普遍走弱。日圓兌美元跌至146日圓的5月來低點;兌歐元更創下今年新低至171.40。韓元同樣下跌逾1%,隨後略為收復失地,現報1美元兌1372.5韓元。美元指數下跌後反彈,暫報97.70。股市方面,日經收漲0.3%,東證指數亦小幅上揚0.2%,惟與內需關係密切的產業,包括食品與房地產類股則承壓。新加坡股市上漲0.5%,馬來西亞股市則回落0.6%。韓國KOSPI指數表現相對強勁,收漲1.8%,成為亞太地區漲幅最大的市場。美股8日早盤一反7日跌勢,三大指數走勢平緩,僅道指小跌0.1%,科技股多數上漲,但7日消息公布後,主要指數下挫,科技與服飾等貿易敏感型產業領跌,午盤標普所有板塊甚至一致下行。由於日韓被加徵25%關稅,美媒估算,約54%的日本對美出口產品將受影響,韓國則有46%,投資人原預期關稅將維持10%的統一水準,如今超出市場預期,勢必拖累企業獲利。三菱日聯首席經濟學家山口毅表示,若關稅持續不變,日本出口與資本投資勢必受到打擊。大和證券也指出,若7月會議前無法達成協議,日銀升息空間恐將再度受限。

中國LPR按兵不動!亞股無懼以伊衝突收高

亞太地區股市今(20日)普遍上漲,投資者在評估中國經濟數據的同時,密切關注以色列與伊朗之間持續升級的緊張局勢。據CNBC的報導,美國總統川普(Donald Trump)目前正考慮是否支持以色列軍方對伊朗發動打擊。白宮表示川普將在未來2週內做出最終決定。與此同時,伊朗外長阿拉格齊(Abbas Araghchi)稍早也透過伊朗官媒《伊斯蘭共和國通訊社》發表聲明,確認將在20日於瑞士日內瓦與歐洲代表團進行核談判。會談參與方包括英國外長拉米(David Lammy)、法國外長巴羅(Jean-Noel Barrot)、德國外長瓦德普(Johann Wadephul),以及歐盟執委會副主席兼歐盟外交與安全政策高級代表卡拉斯(Kaja Kallas)。香港恆生指數今上漲1.15%,中國大陸滬深300指數上漲0.24%。此前中國人民銀行如預期維持貸款市場報價利率(LPR)不變,1年期LPR保持在3.0%,5年期以上LPR維持3.5%。日本基準日經225指數今在震盪交投中微升0.12%,而涵蓋範圍更廣的東證股價指數(Topix)則下跌0.17%。該國5月核心通脹率(剔除生鮮食品價格)攀升至3.7%,創下自2023年1月以來最高水平。這項數據高於路透社調查經濟學家預期的3.6%,也超過4月份的3.5%。韓國綜合股價指數(Kospi)上漲1.19%,時隔42個月首次突破3000點大關,而科斯達克指數(Kosdaq)也上漲1.01%。澳洲標普/澳證200指數(S&P/ASX 200)收窄跌幅至0.2%。印度基準Nifty 50指數今開盤則上漲0.21%,孟買敏感指數(BSE Sensex)上漲0.29%。然而,台股今在電子、傳統產業和金融股同步走跌下,指數開低走低,失守半年線約21929點,盤中下挫逾220點。在亞洲早盤時段,美國股票期貨下跌,因投資者消化中東局勢的最新發展。適逢六月節(Juneteenth,又稱六月獨立日、自由日或解放黑奴紀念日)假期,美國隔夜常規交易時段休市。

日股上演絕地大反攻「暴漲2000點」 台股開盤無力續跌近千點

全球金融市場上演戲劇性轉折!在經歷前一交易日的恐慌性殺盤後,亞洲主要股市今日呈現兩極化走勢。其中日本股市展現驚人韌性,日經指數單日飆升超過2000點,漲幅高達6.5%,成功收復33000點重要心理關卡。分析師指出,日本央行釋出的流動性支持訊號,加上國際資金回流,是推動這波強勁反彈的關鍵因素。相較於日本市場的強勢表現,台股卻持續面臨沉重賣壓。加權指數開盤即跳空下跌近千點,19000點整數關卡應聲跌破,盤中更一度下探18316點,創下近2年新低。半導體龍頭台積電股價持續探底,繼前日重挫後,今日再跌逾6%,800元大關宣告失守,市值降至新台幣20.66兆元,拖累整體電子類股表現。其他亞洲市場方面,昨天重挫逾5%的韓國Kospi指數呈現溫和反彈,上漲約1%至2350點附近。市場人士解讀,這波亞股分化走勢反映各國基本面差異,日本受益於弱勢日圓帶動出口類股反彈,而台灣則受到科技股估值調整壓力影響。值得注意的是,大阪交易所昨日觸發的熔斷機制今日並未再度啟動,顯示市場恐慌情緒已有所緩解。

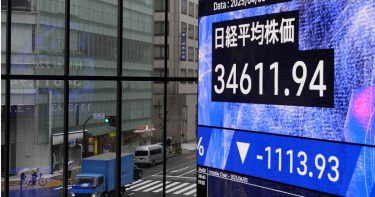

川普關稅戰重創亞股!日經指數暴跌逾2900點 南韓KOSPI跌到熔斷

受川普關稅戰重創!今(7日)全球金融市場呈現劇烈震盪,東京股市開盤後全面走低,日經平均指數盤中暴跌超過2900點,跌破31000點重要心理關卡,持續在該水位下方交易。此波跌勢不僅跌破去年8月低點,更創下2023年10月以來的新低紀錄。韓國股市亦出現劇烈波動,KOSPI指數急跌觸發「賣方熔斷機制」(Side Car)。市場恐慌情緒主要源自美國總統川普上周宣布將實施「對等關稅」政策,並於5日正式對所有出口國開徵10%統一稅率。作為反制措施,中國隨即宣布對美國商品加徵報復性關稅,此舉引發市場對貿易戰升級及全球經濟衰退的深切憂慮。在不確定性籠罩下,投資人紛紛採取避險操作。上週末紐約股市道瓊指數重挫逾2000點,全球股市同步陷入拋售潮。東京市場方面,受關稅衝擊疑慮影響,多數產業類股面臨業績下滑壓力,其中以出口導向型企業為主的各類股遭逢大規模賣壓。同日韓國股市亦出現劇烈波動,KOSPI指數急跌觸發「賣方熔斷機制」。據韓國交易所資料,上午9時12分11秒因KOSPI200期貨指數波動,導致程序賣單暫停交易5分鐘。熔斷啟動當下,KOSPI200期貨指數較前一交易日收盤價下跌17.10點(5.19%),報312.05點。根據規定,當KOSPI200期貨指數漲跌幅超過5%並持續1分鐘時,即自動啟動熔斷機制。值得關注的是,去年8月5日「黑色星期一」全球股災期間,韓國股市曾因暴跌觸發賣方熔斷;次日(8月6日)又因暴漲啟動買方熔斷。本次熔斷再度凸顯市場極端波動特性,反映投資人對川普關稅戰,以及美中貿易衝突升級的強烈不安。

台股開盤即跌停!狂洩逾2000點至19167點

台股受川普關稅戰重擊,今(7日)台指期開盤即崩跌2129點至跌停19167點,台股開盤也隨即跌停!從21302點狂洩逾2000點至19167點。美國總統川普於美東時間2日宣布,將對所有進口商品課徵10%基準關稅,並對特定貿易夥伴加徵更高的對等關稅,包括針對台灣的32%稅率。這項全面性進口稅政策已導致全球金融市場震盪,台積電ADR也於清明連假的2個交易日暴跌近14%,民眾憂慮台股恐重挫逾千點。對此,行政院長卓榮泰5日召集財金部會首長開會,要求全力穩住股匯;金管會為遏止國際禿鷹趁亂狙擊、加劇台股崩跌危機,今開盤前夕也緊急祭出「史上最嚴」限空令!包括調降投資人每日盤中借券賣出總量,從「前30日均量的30%、降到3%」;融券保證金成數從90%提高到130%,實施日從7日到11日止,為期5天。然而,台股開盤仍然跌停!從21302點狂洩逾2000點至19167點。其餘亞股也難以倖免,日經平均指數盤中暴跌超過2900點,韓國股市亦出現劇烈波動,KOSPI指數急跌觸發「賣方熔斷機制」(Side Car)。

市場恐慌!川普宣布「解放日」2日到來 華爾街股價嚴重震盪

美國總統川普(Donald Trump)即將在2日宣布所謂「解放日」(Liberation Day),也就是在當天會推出一系列關稅震測,雖然詳細內容尚未曝光,但此舉已讓全球金融市場提前出現劇烈震盪。華爾街(Wall Street)於3月31日又經歷新一輪雲霄飛車般的股價,標準普爾500指數(S&P 500)當日早盤一度重挫1.7%,但最終收漲0.6%,不過整體第一季仍下跌4.6%,創下兩年半來最差季度表現。道瓊工業平均指數(Dow Jones Industrial Average)收盤上漲417點,漲幅1%,那斯達克綜合指數(Nasdaq composite)則因大型科技股承壓,小幅下跌0.1%。綜合外媒報導指出,之所以導致市場動盪,最主要就是川普即將宣布的對等關稅政策帶來的不確定性。根據白宮新聞秘書萊維特(Karoline Leavitt)3月31日的說法,川普計畫針對全球多數國家採取關稅調整措施,尤其針對那些長期對美國商品徵收高額關稅的國家,包括歐盟(European Union)對乳製品的50%關稅、日本(Japan)對稻米高達700%的關稅、印度(India)對農產品的100%關稅,以及加拿大(Canada)對奶油與起司課徵的300%關稅。儘管白宮尚未公布具體的稅率細節,但高盛(Goldman Sachs)經濟學家預測,川普將宣布平均15%的對等關稅,並已上調通膨預測與下修美國年底經濟增長預期。高盛首席經濟學家梅里克爾(David Mericle)表示,未來一年美國經濟衰退的機率已由原本的20%上調至35%。這股政策不確定性也波及全球股市。日本日經225指數於3月31日重挫4%,南韓(South Korea)KOSPI指數下跌3%,法國(France)CAC 40指數下跌1.6%。避險資產則同步上漲,黃金價格一度突破每盎司3,160美元,美國10年期國債殖利率從4.27%降至4.21%,比年初約4.80%的水準大幅下滑。華爾街科技股表現尤為疲弱。特斯拉(Tesla)下跌1.7%,年內跌幅擴大至35.8%,成為標準普爾500指數中表現最差的成份股之一,原因包括市場對其執行長馬斯克個人言行過於綁定品牌的憂慮。輝達(Nvidia)下跌1.2%,年內跌幅達19.3%。市場擔憂,若川普4月2日的關稅措施高於預期,將進一步擴大通膨壓力,並迫使企業縮減開支、裁員,進而拖累經濟增長。摩根士丹利(Morgan Stanley)策略師威爾森(Michael Wilson)表示,解放日不見得會消除市場不確定性,反而可能成為未來更多談判與政策變數的起點。3月31日盤中也出現部分異動個股。住房貸款服務公司Mr. Cooper股價大漲14.5%,因該公司將以94億美元全股票交易方式被Rocket收購,後者股價則下跌7.4%。巴菲特(Warren Buffett)旗下波克夏海瑟威(Berkshire Hathaway)上漲1.2%,成為標普500指數上漲的重要推手。波克夏海瑟威擁有3,342億美元閒置現金,市場解讀巴菲特對當前市場估值仍持謹慎態度。此外,新聞公司Newsmax上市首日股價暴漲735%,當日交易數度因波動過大而暫停。

南韓局勢不穩!金條短缺「美國也來搶」供應陷困境

韓國造幣公社(KOMSCO)國營造幣廠金條短缺,而政治與經濟動盪又推升黃金需求,需求飆升導致供應受限,於上月暫停黃金銷售。目前不僅韓國,全球黃金供應也面臨壓力,各地交易商都在囤積黃金,甚至還出現美國高價收購南韓黃金的狀況。政經局勢不穩定、黃金需求升分析指出,需求主要來自散戶投資者,他們將黃金視為對沖,作為政治與經濟不確定性的工具。總統尹錫悅(Yoon Suk Yeol)因短暫宣布戒嚴,正面臨彈劾,而代理總統更換頻繁,使政局動盪加劇。川普(Donald Trump)重返白宮後,貿易戰風險升高,韓元自2024年第4季以來貶值11%,進一步推動避險買盤。世界黃金協會(World Gold Council)數據顯示,去年第四季韓國金條與金幣投資成長29%,達5.9公噸。韓國綜合股價指數(Kospi)表現不振,同期,國際金價上漲 10%,顯示黃金投資回報更具吸引力。法國外貿銀行(Natixis)分析師伯納德(Bernard Dahdah)表示:「貨幣貶值或股市不振時,黃金是最佳選擇,」美國需求搶走供應,韓市短缺惡化不僅韓國,全球黃金供應也面臨壓力。隨著川普對加拿大與墨西哥祭出關稅,交易商正囤積黃金,導致倫敦與韓國市場供應緊張。「黃金正流向美國,導致區域性短缺,」財經分析公司MKS Pamp策略主管希爾斯(Nicky Shiels)表示,韓國精煉廠甚至接到「高價回購所有庫存,立即空運至紐約」的交易邀請。此外,美國商品交易所(Comex)主要接受公斤金條,而此類黃金主要產自亞洲與中東。專家指出,韓國精煉廠可能 優先生產大規格金條供應美國,進一步加劇本地短缺。在全球供應鏈吃緊、投資需求旺盛的情況下,韓國金條短缺問題恐難以短期內緩解。

南韓KOSPI新年開局不利「五連跌」 韓元跳水跌破1,480韓元兌1美元

韓國受到政局持續動盪影響,2024年南韓綜指(KOSPI)累計下跌9.63%。今(日)為2025首個交易日,不過南韓KOSPI指數面臨5連跌,未見曙光。昨(1)日根據南韓產業通商資源部數據顯示,因來自中國的需求增加,南韓12月出口保持增長,整體來看,南韓2024年出口達到6,838億美元,年增8.2%,創歷史新高。今日公布的數據卻又不樂觀,南韓12月製造業採購經理人指數從11月50.6降至49.0,是8月以來第3次跌破榮枯分水嶺50。主要原因來自美國貿易政策和南韓國內政治形勢的不確定性,南韓12月工廠活動萎縮,製造商信心自2020年中期以來首次轉為悲觀。此外,《彭博》報導也指出,南韓財政部將2025年GDP增長預期從2.2%下調至1.8%。南韓央行行長李昌鏞表示,持續降息可能成為焦慮的來源,將密切關注風險因素,以確定央行貨幣政策的步伐。iM證券經濟學家朴相玄(Park Sang-hyun)也表示,GDP在2025年初萎縮的可能性增加,今年經濟最終成長有可能低於1.7%。在匯率方面,2024年韓元兌美元累計下跌14.52%,是2008年以來最大年度跌幅;韓元匯率跌破1,480韓元兌1美元,為2009年以來最低。

韓「炒幣大國」逾3成人民參與 交易規模與韓股黃金交叉

韓國央行公布數據 : 30%以上國民參與幣圈根據韓國媒體報導,韓國央行首度公布數據,透露境內加密貨幣投資數據,韓國境內交易所帳戶數超過1500萬,這也意味著有超過三成的人民已經參與市場,交易規模更是與韓國股市產生黃金交叉。在今年七月,韓國「虛擬資產用戶保護法」正式上路,央行也從境內交易所獲得相關數據並公開,其中最值得大家關注的,莫過於帳號數與交易量,都一舉超過普通人想像。受益於川普對加密貨幣的友善政策,其當選美國總統後不只讓全球廣大用戶注意到加密貨幣的未來發展性,交易量更是屢創新高,在世界各國都創造不小的熱潮。韓國之所以會成為炒幣大國,很大原因來自於年輕人對於未來發展感到不滿,以及對於未來經濟走勢看衰,這點與中國有不少雷同之處,市場的多頭也讓其參與人數與交易金額不斷寫下紀錄,光是韓國境內交易所的日均交易金額達到了14.9兆韓元,這數字就相當於韓國股市KOSPI + KOSDAQ的日均總和。以比特幣為例,從選前的68000美金一路上漲到新高108000美金,近期回撤的比例並不如預期的大,連九萬美金都尚未跌破,強大的支撐也讓山寨幣「群魔亂舞」,更是出現不少幣種單日上漲超過30-50%的驚人漲幅,也讓市場情緒始終保持在貪婪與極度貪婪之間。可以想見,未來政府的態度將左右產業的發展。本來台灣這屆的立法院中有加密貨幣專業的人進到立院,許多幣圈投資者與從業人員都相當期待,只可惜多位同黨立委不只一次發表對加密貨幣錯誤理解的言論誤導公眾,如今美國川普上任後即將推出一連串的優惠經濟政策,推動產業發展,台灣仍在停滯不前,不免讓人遺憾。一月即將迎來川普上任所帶來的一連串效益,台灣要如何在這次的行情中不落於人後,將是一大考驗。值得注意的是,過去全球市場總認為加密貨幣以35歲以下的投資者族群為主力,但今年十一月後開始,不只35歲以上的傳統金融投資者也開始陸續參與市場,國內外更是許多機構開始布局,試圖透過新興金融市場來達到轉型,這也讓市場出現百家爭鳴的情況。以水哥關注超過一年的專案「楓之谷元宇宙」來說,韓國最大的遊戲公司Nexon結合旗下最熱門IP楓之谷結合區塊鏈技術,將WEB2遊戲產業投入到WEB3後擁有全新面貌,更讓大量遊戲玩家與幣圈參與者蜂擁而至,完美實現了老IP帶來新玩法。台灣是否也會出現深受市場期待的IP或專案,我也正在期待著。

台股2024年漲近3成奪亞股最大贏家 表現最差是「這國」

2024年進入倒數,在人工智慧熱潮帶動科技股下,及央行放鬆貨幣政策激勵下,亞太股市表現亮眼,據《CNBC》報導,從今年以來至12月23日(本週一),最大贏家是台灣,全年漲幅逼近三成,達28.85%,大幅領先第二名的香港。至於最大輸家則是韓國,全年跌逾8%。2024年亞股前五名,漲幅皆在1成以上,台股以28.85%居冠,港股則以16.63%排名第2,新加坡以15.78%排名第3,日經225以15.65%排名第4,第5名則是滬深300,漲幅也有14.64%。據CNBC報導,景順(Invesco)亞洲(日本除外)投資長Mike Shiao表示,亞洲成功地比世界其他地區更快地降低了通膨,為貨幣寬鬆鋪平了道路,隨著聯準會現已開始寬鬆周期,亞洲國家將在2025年有更大的降息空間,而寬鬆的貨幣政策往往會提振股市。台股成亞股中漲幅最大的股市,帶動台股飆漲的主要功臣就是台積電(2330),今年來飆漲82.12%,除了台積電,蘋果主要供應商鴻海(2317)今年也漲了77.51%。星展銀行的展望報告說,AI資料中心和伺服器的需求,經過今年的強勢成長後,明年可能趨緩,但AI智慧手機、個人電腦(PC)等消費性電子商品,2025年需求有望攀升。全球半導體業的擴張周期,通常會持續約30個月,本次周期始於2023年9月,有望延續到2025年底。而韓國是唯一一個在年底出現負值的亞洲主要市場,今年以來,韓國KOSPI指數累計下跌8.03%,是同期亞股當中表現最差的市場。市場預期,美中對峙的格局,將對韓國出口帶來挑戰,而韓國政治動盪,也讓經濟面臨更多不確定性。

被尹錫悅嚇壞!韓國民眾瘋買黃金避險 驚人數據公開

韓國3日緊急戒嚴事件持續衝擊政壇,國會10日通過議案,要迅速逮捕總統尹錫悅等主導事件的八個政軍高層,另設特檢偵辦。政局動盪促使韓國人大舉買進黃金避險。國際金價10日盤中每盎司小漲0.1%報2,664美元。韓股KOSPI指數反彈2.4%收2,417.84點,終止連跌四個交易日走勢。韓元兌美元匯率微跌0.02%報1,430.5韓元創逾兩年新低。國會以191票贊成,94票反對,通過要求立即逮捕與戒嚴事件有關的八個人。對象為總統尹錫悅、前國防部長金龍顯、前行政安全部長李祥敏、擔任戒嚴司令官的陸軍參謀總長朴安洙、防諜司令部司令呂寅兄、首都防衛司令部司令李鎮雨、陸軍特戰司令郭種根、和警察廳長趙志浩。國會又以210票贊成、63票反對,通過要求任命常設特別檢察官調查事件的法案。對象包括總統涉嫌指揮內亂,和宣布違憲的戒嚴令,金龍顯因積極參與內亂陰謀的罪名而遭到調查。其他被調查對象還有朴安洙、呂寅兄、國務總理韓德洙、和前國民力量黨黨鞭秋京浩等。由於政局發展難料,民眾紛紛買進黃金避險。根據韓國交易所資料,從4日到6日間韓國散戶買進302公斤黃金,賣出110.8公斤僅買進部位三分之一,讓這三天內累計淨買進191.2公斤,幾乎是9月整個月份的量。民眾自10月來因國內外政經因素而不斷買進黃金。9月淨買進209.1公斤,10月即暴增6倍至1,213.4公斤。雖然11月縮小至592.9公斤,但期間出現僅五個交易日就合計淨買進343.3公斤。韓國人對黃金的需求,跟全球需求趨勢並不一致。雖然韓國4日到6日間需求急增,但期間國際金價累跌0.6%。

跌破5.6萬韓元大關 三星電子股價創52周新低「SK海力士逆勢反超」

南韓三星電子的股價在25日下跌超過1%,盤中一度跌至55,800韓元,股價最終收於55,900韓元,距前一日下跌700韓元(1.24%),創下52週新低。報導中也提到,三星電子在18日至25日這段時間,股價已下跌5.57%,雖然曾在23日短暫回升2%,但隔日又重新走低。相比之下,三星電子的競爭對手SK海力士於25日收盤價為20.1萬韓元,上漲2,800韓元(1.41%),當天最高甚至曾達到20.6萬韓元。根據《Business Korea》報導指出,由於高頻寬記憶體(HBM)領域的表現不如預期,再加上第三季度的初步業績也低於市場預期,目前三星電子正面臨危機,股價連日下跌。而除了業績表現不佳外,全球局勢的不穩定性,像是即將到來的美國總統大選,也是市場擔憂三星電子的未來前景的原因。報導中提到,這次三星電子股價下跌,除了業績問題外,主要也是受到外資持續拋售的影響,外資當日淨賣出達3233億韓元,並創下連續33個交易日拋售的紀錄。自9月3日至10月25日這段期間,外資總共淨賣出三星電子股票達12兆9395億韓元。與此同時,SK海力士在第三季度表現超出預期,營業收入高達17.6兆韓元,營業利潤也達到7.03兆韓元,市場對其業績表現相對樂觀,使其股價成功站穩在20萬韓元。南韓證券業界預估,美國科技巨頭的財報將於下周公布,推測屆時將會對半導體股價產生重大影響。Woori銀行投資產品戰略部的投資策略團隊負責人朴碩炫表示,自9月以來,受三星電子業績影響,在韓國綜合股價指數(KOSPI)當中,以半導體為主的2025年營業利潤預測已多次下調,進而帶動此次股價調整。朴碩炫也提到,29日至31日是美國大型科技公司發布財報的日子,預計Alphabet(Google母公司)、AMD、微軟、蘋果及亞馬遜等巨頭將公布其第三季度的業績,這些企業的收益指引和資本支出計劃,屆時將會影響韓美半導體股價的走向。

「新青安+股災」引發房貸大風暴 李同榮警告留意3後果

新青安後遺症越演越烈,房貸餘額年增率已衝破十兆並創新高,各大銀行不動產放貸趨近滿水位,因貸款延誤引發糾紛四起,加上近期亞洲股市集體崩盤,台股半個多月來重挫18.8%,對市場資金流動性產生嚴重影響。房市趨勢專家李同榮提出警告,「新青安+股災」將引發銀行房貸大風暴,政府若不重視,將會產生三大嚴重後果:(一)搶貸亂象越演越烈(二)房貸糾紛層出不窮(三)觸發小型建商倒閉風潮李同榮指出,新青安成就不少青年成家,但也引發不少假性需求,短期內供需失衡,以致再拉高已經到頂的房價,也助漲市場投機氛圍,而年輕人所獲利息補貼金額卻根本遠不及被拉高的房價,政策的一得兩失,可謂弊大於利。然而更大的後遺症是銀行業貸款額度趨於滿水位狀態,除了房貸不易,更排擠中小建商的土建融申貸,各大銀行開始採取暫行收件或暫延撥款的措施,購屋者及急需開工的中小建商全部加入搶貸行列,加上近日股災所造成的資金流動障礙,促使銀行資金水位更加緊縮,整體銀行體系淹至喉嚨的水位已頻臨岌岌可危的崩潰危機。李同榮分析,日前日經225指數單日下跌超過12%,韓國股市寫下全球金融危機以來最慘跌幅,KOSPI指數收跌8.77%,納斯達克期貨重挫4.7%,標普500指數期貨下跌12.4%。台股加權指數單日下跌1807.21點、重挫8.35%,短短半個月大盤跌掉4000點,為金融海嘯以來股市最嚴重跌幅,分析亞洲股市崩潰主因來自美國經濟預期可能衰退,更重要原因可歸咎於經濟數據不佳、企業財報不利消息,及地緣政治風險升級3大因素,導致投資人紛紛趨避風險,而此時處於高檔的台股當然也經不起利空吹襲而無法置身事外。同樣的房市目前也因新青安與股市發燒助燃,房價處於末升段甩尾的高點,此時也經不起市場風吹草動,加上下半年國內外經濟基本面若不如預期,房市隨時都可能結束多頭行情而反轉。李同榮認為新青安加上台股重挫所引發的房貸滿水位風暴,若不即時提出對策,市場將產生3大嚴重後果:(一)搶貸亂象越演越烈:目前銀行不動產放貸平均水位高達27-28%,滿水位的銀行開始暫停收件,未滿水位銀行採取選擇性放貸,先照顧大客戶,再挑有實力且高利率客戶,至於小咖建商與弱勢購屋民眾則需排隊待審、或排隊待撥,造成扶強不扶弱的市場亂象,這也是新青安造成的排擠效應,最後排擠的仍然是後段班的新青安與購屋弱勢,他們不但房價買的比人貴,利率也可能比人高。(二)房貸糾紛層出不窮:預售市場即將交屋的購屋者現在可能面臨建商分戶貸款成數不足或因貸款困難延誤交屋及利率偏高的窘境,造成因房貸問題引發違約糾紛案件。(三)觸發小型建商倒閉風潮:自從央行祭出請領建照18個月限期開工,加上土建融多次限貸措施,現在又因銀行放貸滿水位風暴,目前中小建商土建融貸款越來越困難。舉例說,銀行建融對中小建築成本評估相對更保守,最少打8折,再給予融資6成,等於48%融資,銀行對中小建商52%的自備款,無視已有營建履約撥款機制,還會要求建商先提出自備款足額的存款證明,以示實力,而且利率也比上市大建商高出許多,不但造成大者恆大的不公平競爭,更可能在房價反轉時造成小型建商周轉不靈的倒閉風潮。李同榮最後表示,若要化解風暴危機可依銀行法72-2條之除外條款,將新青安額度列為除外條款,可多出至少5000億餘額貸款。但從另外一個角度看,政府過去包括6次限貸與提高存款準備率的限縮資金等於又重返市場,房價甩尾漲勢可能又難以終止。下半年房市走勢強弱,除了經濟基本面趨緩與技術面高檔的不利影響以外,政策走向的一對一錯會是關鍵,同時不可忽視兩岸地緣政治局勢,更會是處於高檔房市的一隻灰犀牛。

黑色星期一!日股跌逾4,400點刷新紀錄 韓股崩跌8.77%雙雙觸發熔斷

受到美國經濟衰退,加上外匯市場日元升值影響,東京股市日經平均指數今(05)日慘跌4,451.28點,跌破32,000點,超越1987年美股暴跌的黑色星期一次日的3836.48點,刷新紀錄;東證指數也大跌8.89%。不僅如此,韓股(KOSPI)也暴跌,收盤前一度跌破2,400點後拉回,最後收2,441.55點,下跌234.64點、跌幅8.77%,創16年來最大單日跌幅。日股今早開盤後,日經225指數、東證指數一路走低。根據《日本經濟新聞》報導,半導體類股、汽車相關類股全數崩落;東證指數盤中狂跌逾10%,觸發熔斷機制,暫停交易10分鐘。日經指數期貨熔斷機制也被觸發,交易一度暫停至當地時間下午1時36分。日股慘跌,不過日元逆勢上揚。觀察東京外匯市場狀況,日元兌美元匯率一度升至1美元兌145日元高位,是今年1月上旬以來新高。除了日股以外,南韓股市也受到衝擊。KOSPI在8月2日跌破2700點,跌幅3.66%,創2020年8月20日以來最大紀錄以後,今天KOSPI持續下探,在首爾綜合指數跌逾8%後,南韓證券交易所啟動熔斷機制,交易暫停20分鐘。

黑色星期五股災來襲 晶片與亞股慘遭血洗成重災區

受美國經濟恐將步向硬著陸憂慮升溫,加上英特爾、亞馬遜等重量級美企財報表現不盡人意,全球股市慘遭黑色星期五股災肆虐,當中又以晶片股與亞洲股市深受賣壓重擊,成為這波股災的重災區。失業數據意外攀升,加上ISM製造業PMI指數萎縮幅度創八個月最大,引發外界對美經濟恐將陷入衰退的悲觀情緒再起,也讓歷經一天強彈行情的美股1日再度遭遇拋售賣壓,那斯達克指數重挫逾400點、跌幅深達2.3%,費城半導體指數更暴跌逾7%。此外道瓊與標準普爾500指數也各自收低1.21%與1.37%。市場不安情緒蔓延,也讓象徵市場恐慌程度的VIX指數指數2日續升到20.07,為4月中旬以來首次升破20大關。亞洲股市也是哀鴻遍野,MSCI亞太指數一度重摔3%,為2022年6月最大單日跌幅。在主要股市方面,日經225指數暴跌2216.63點至35,909.7點、跌幅深達5.81%,然而其跌點不僅創史上第二大,也是自1987年美國黑色星期一以來的最大單日跌點。韓股也不支倒地,Kospi指數收跌3.65%,報2,676.19點,寫下2020年8月20日以來最大單日跌幅。新加坡、菲律賓與馬來西亞都股市也都全面收黑。歐洲股市也是全軍覆沒,泛歐Stoxx 600指數2日早盤挫低1.4%,此外德國DAX指數下跌逾1%,倫敦富時100指數與巴黎CAC40指數也分別走低0.24%與0.41%。然而這波股災來襲,全球晶片股慘遭血洗。受到英特爾財報表現欠佳,日本晶片製造商東京威力科創狂瀉近12%,晶片設備製造商Lasertec也慘跌超過10%。韓國的SK海力士跌幅超過1成、三星電子下跌4.1%、韓美半導體暴跌超過9%。歐洲半導體設備製造商艾斯摩爾股價盤中重挫逾6%、ASM集團下滑9%,英飛凌與蘋果供應商STM也均走低超過3%。

挖到寶!韓國浦項發現油田 產量估可滿足29年能源需求

韓國總統尹錫悅3日宣布,政府已批准能源部在東南沿海城市浦項市(Pohang)鄰近海域的鑽探計畫。該地區可能蘊藏高達140億桶的石油與天然氣,足以滿足韓國29年天然氣需求與4年石油需求。受此消息激勵,國營企業韓國燃氣公社(Korea Gas)3日股價大漲29.87%,每股收報38,700韓元,單日漲幅創1999年上市以來最高,遠高於大盤Kospi指數的1.74%漲幅。尹錫悅3日表示,該地區蘊藏大量石油與天然氣的可能性「非常高」,且「此研究結果經業界團體與專家審查證實」。此鑽探計畫預計耗資逾5,000億韓元(約3.63億美元),預計2024年底開始進行,2025年上半年公布初步探勘結果。但尹錫悅表示,他們需要進行至少五次鑽探,以評估開採任何儲量的經濟可行性,每次成本約為1,000億韓元(約7,230萬美元)。

台積電漲至823元 大盤漲224點再創新高

台積電(2330)近期有多樣利多,13日開盤漲21元至823元,挑戰歷史新高826元,也帶動大盤漲224點,來到20933.28創新高。台灣積體電路製造股份有限公司10日公佈2024年4月營收報告。2024年4月合併營收約為新台幣2,360億2,100萬元,較上月增加了20.9%,較去年同期增加了59.6%。累計2024年1至4月營收約為新台幣8,286億6,500萬元,較去年同期增加了26.2%。台股大盤10日收20708.84點,距20883.69點只差174點,而三大法人上週共買超478億元,而亞股13日開盤,日經225指數下跌0.05%,韓國KOSPI指數上漲0.3%。據《ETtoday財經雲》報導,據法人觀察,台灣現在雖是產業淡季,但基本面有撐,而FOMC會議市場已排除升息疑慮,保留降息的可能,中長期多頭還是有支撐。日盛投信台股投資研究團隊說,現在處於4月營收、第一季財報公布期,而AI、GPU供應好轉,據統計,去年AI伺服器出貨量突破百萬台,預計2025跟2026年或破200萬台,可多留意散熱相關概念股。台積電10日召開臨時董事會,核准2024年第一季營業報告書及財務報表,其中第一季合併營收約新台幣5,926億4千萬元,稅後純益約新台幣2,254億9千萬元,每股盈餘為新台幣8.70元。台積電出,核准配發2024年第一季之每股現金股利4.00元,其普通股配息基準日訂定為2024年9月18日,除息交易日則為2024年9月12日。依公司法第一六五條規定,在公司決定分派股息之基準日前五日內,亦即自2024年9月14日起至9月18日止,停止普通股股票過戶,並於2024年10月9日發放。