市佔

」 輝達 金控 中國 川普 台股

川普關稅施壓無效!普丁今明2天出訪印度 4年來首見

在美國對印度施加史無前例的高額關稅、懲罰其購買俄羅斯石油之際,新德里正準備以高規格迎接俄羅斯總統普丁(Vladimir Putin)為期2天的國是訪問。這不僅象徵印度並未因美國施壓而遠離俄國,更表明其在大國競爭的格局中,意欲強化與莫斯科的戰略連結。據《CNBC》報導,對印度而言,這場12月4日至5日舉行的第23屆印俄年度峰會是1場策略訊號。全球最大的政治風險諮詢公司「歐亞集團」(Eurasia Group)創辦人布雷默(Ian Bremmer)指出,印度此時加深與莫斯科的互動,反映其認為美國愈加不可靠,而中國則呈現明顯的敵意。在這樣的安全判斷下,維持與俄羅斯的合作反而成為平衡外交的重要支點。此次峰會雖然早在美印關係惡化之前就已安排,但位於倫敦的非營利非政府智庫「查塔姆研究所」(Chatham House)南亞問題專家巴傑佩(Chietigj Bajpaee)認為,此行仍凸顯新德里面對川普政府時不願被牽制的立場,那就是印度會與美國合作,但不會在對俄外交上轉向。克里姆林宮形容這次的國是訪問「極具重要性」,印度總理莫迪(Narendra Modi)預計將發布聯合聲明,並簽署涵蓋部會與商界的廣泛協議,聚焦領域從核能、國防到技術與貿易合作。最受關注的議題之一是雙方如何修補逐漸失衡的貿易關係。2025財政年度,印俄貿易額達687.2億美元,其中印度對俄出口僅占48.8億美元,但進口卻高達638.4億美元。印度希望把雙邊貿易在2030年推升至1000億美元,同時擴大對俄出口,包括機械、化工、食品與製藥產品;俄羅斯則積極推銷其民用核能技術,例如小型模組化反應爐。然而,2國合作最敏感的領域仍是國防。雖然《彭博社》(Bloomberg)報導指出,印度可能討論採購俄羅斯下一代蘇愷-57(Su-57)匿蹤戰機與S-500防空導彈系統,但俄羅斯當前因晶片短缺,連既有的S-400訂單都面臨延遲,專家因此對其履約能力存疑。據國際獨立機構「斯德哥爾摩國際和平研究所」(SIPRI)的數據顯示,俄羅斯雖仍是印度最大軍火來源,但其市佔率已從過去7成逐步下降至36%;新德里如今正在轉向法國、以色列與美國的軍事採購。與此同時,美印關係在川普上台後陷入摩擦。美國指控印度購買俄羅斯石油後轉售牟利,間接支持莫斯科維持對烏戰事,並因此提高對印度出口商品的關稅至50%,為全球最高之一。新德里則堅稱其採購是為確保14億人口的能源安全。面對壓力,印度一方面增加自美國進口能源,包括與美國簽訂1年期液化石油氣合約;另一方面,俄羅斯對印石油出口短期雖因制裁下滑,但分析師認為未來將透過新的中介公司恢復流量。這場地緣經濟角力讓印度不得不在俄羅斯的折扣石油與美國的貿易利益之間權衡。對此,美國公關和顧問公司「Teneo」顧問查圖維迪(Arpit Chaturvedi)指出,美印缺乏貿易協議恐讓印度損失200億美元順差,而俄油帶來的利益僅80億美元,「若以金額衡量,美國對印度的價值高得多。」普丁此刻造訪印度也與俄烏戰事有關。就在訪問前,川普的特使威特科夫(Steve Witkoff)與女婿庫許納(Jared Kushner)赴莫斯科與普丁會談5小時,試圖探索終結戰爭的可能性,但並未取得突破性進展。新德里希望未來若俄烏雙方能達成和平協議,將有助降低西方世界對其與莫斯科密切交往的外交施壓。

台新新光金前三季賺226億 林維俊:合併後「多引擎」挹注

台新新光金控今(28)日舉行第三季線上法人說明會,總經理林維俊表示2025年前三季台新金控稅後淨利226億元,每股淨值為16.47元,每股稅後盈餘1.3元,年化股東權益報酬率為9.35%,整體營運持續穩健。法說會由金控總經理林維俊、財務長賴昭吟以及銀行、保險、證券各子公司董事長、總經理及執行長們共同主持。會中公布合併台新新光金控今(2025)年前三季的營運成果,合併後,進入「多引擎」發展。台新銀行前三季淨利息收入為245億元,較去年同期成長11.7%,本季度淨利息收益率(NIM)為1.34%,較前一季提升5基點(bps),總放款達1.9兆元,較去年同期成長9.9%,淨手續費收入為129億元,亦較去年同期成長16.4%;主因為財富管理及信用卡淨手續費收入成長穩健,稅後淨利155億元,較去年同期成長10.8%。加計新光銀行7月24日到9月30日之稅後淨利,台新銀行及新光銀行合計獲利為175億元。銀行子公司授信資產品質也維持良好水準,台新銀行逾放比及覆蓋率分別為0.15%及819.4%,新光銀行逾放比及覆蓋率分別為0.12%及1062.4%。台新人壽前三季稅後淨利為16億元,台新人壽及新光人壽合併獲利為26億元,其中含新光人壽7月24日到9月30日之稅後淨利。新光人壽初年度保費較去年同期成長26%達460億元,市佔率為6.2%。新契約CSM(合約服務邊際)大幅成長,較去年同期成長113%,達478億元。新光人壽販售之外幣保單有助降低避險成本及資產負債匹配,前三季外幣保單銷售較去年同期成長46%達290億元,佔初年度保費比重63%。台新證券稅後淨利達15億元,台新證券及元富證券合併獲利為28億元,其中也包含元富證券7月24日到9月30日之稅後淨利。台新證券及元富證券合併後的市場排名在經紀業務上升至第4名,在股票承銷上升至第1名。台新新光金控旗下子公司將陸續進行合併,其中台新投信與新光投信已於11月24日率先完成合併,合併後資產規模(AUM)達新臺幣5,300億元,躍升市場第九大投信。此外,金管會也在11月25日核准通過台新人壽與新光人壽合併及更名案,合併基準日訂於115年1月1日,合併後更名為「新光人壽保險股份有限公司」,原有龐大保戶基礎的壽險事業體,將更加強韌穩健。隨著子公司逐步完成合併,台新新光金控進入「多引擎」發展階段,結合集團資源整合與挹注,未來將加速發揮綜效。台新新光金控長期關注全球永續發展趨勢,「認真、創新、永續」的企業精神也落實在永續作為,持續獲得國內、外認同。在S&P Global 2025永續年鑑中的銀行產業及壽險產業中皆獲全球Top 1%的殊榮;近期也於國際ESG權威機構MSCI ESG 評級報告中,獲得最高評級AAA佳績;國內永續評比也囊獲台灣企業永續獎11項大獎,如台新新光金控獲「百大永續典範企業」,子公司新光人壽獲「台灣永續績優企業」肯定。此外,台新新光金控亦榮獲今年度2025年「台灣併購金鑫獎」之「年度最具代表性併購獎」及「最具影響力併購獎」兩項大獎。台新新光金控將持續導入多元創新金融服務,實踐企業社會責任,積極邁向永續榮耀新未來。

買衣服附A4大吊牌?商家不讓你白穿 祭「巨無霸吊牌」終極防退手段

大陸近期有不少消費者在網購服飾時驚訝發現,收到的衣服上竟掛有比臉還大的「巨型吊牌」,吊牌上密密麻麻寫著「試穿請保留,拆除不退不換」等警告語句。這樣誇張的設計,其實是電商商家針對「惡意蹭穿」行為所採取的最新應對手段。吊牌尺寸如A4紙般醒目,並標示「拆除不退不換」等警告語,成為防止退貨爭議的主要工具。(圖/翻攝自大陸央視CCTV13)從畫面可見,這些巨型吊牌不僅體積大,材質也升級為硬紙板、硬塑料等,厚度與身份證相仿,即使強行藏入衣內,也會造成穿著不適。根據《央視新聞》與《央視網》綜合報導,許多商家反映,部分消費者利用電商平台「七天無理由退貨」政策,購買衣物後僅穿戴一次即退貨,形同將平台當成免費試衣間。特別是在女裝類別,這類現象尤為嚴重,因此業者才想出此招針對這些「惡意蹭穿」的消費者。報導也引述電商業者沈女士說法,以往使用的小吊牌容易被藏匿,不影響穿搭外觀,因此逐漸轉用A4紙大小的吊牌進行「物理防禦」,迫使「試穿黨」難以隱藏。沈女士透露,目前她所販售的每件衣服都同時配備大吊牌、小吊牌與防拆扣三重設計,若退回商品缺失任一配件,即會直接拒收。不過這位店商也者也坦言,目前仍時有穿過的衣物退回來,不僅袖口留有污漬,香水味殘留明顯,商品已無法再作販售。她無奈指出,「一旦退貨報廢,就得賣數十件才能補回。」此外,有業者也反映,有消費者在穿過衣物長達十五天後仍以「出差、不在家」等理由要求退貨,一旦平台判定商家責任,就須自行承擔報廢損失。業界普遍呼籲,應對現有「七天無理由退貨」機制做出補充與限制,以保障平台信任機制不被濫用,同時兼顧消費者與商家雙方權益。隨著巨型吊牌的需求激增,也催生出專門的供應鏈。一位四川吊牌製造商表示,自兩年前接獲首筆巨型吊牌訂單後,訂單量逐年成長。今年「雙十一」前短短三個月內,諮詢商家達上千家,吊牌總訂單更達七、八十萬套。許多女裝商戶彼此傳遞經驗,視其為降低退貨率的有效工具。雖然業者有做法,但消費者也有破解的方式,有人開始在社群平台上分享「完美拆卸、還原吊牌」的技巧。針對這樣的情況,吊牌製造業者為此持續升級產品,包括推出一次性鎖扣、絲帶式吊牌,甚至加入密碼鎖機制,防止拆卸重裝。對於這樣的現象,上海市消保委副秘書長唐健盛則表示,這樣的現象實屬無奈,說明部分消費者濫用退貨政策,令商家難以承受商業風險。他指出,依據法律規定,退貨商品原則上應能二次銷售,但目前尚無明確標準。平台為追求市佔與交易量,往往傾向要求商家無條件接受退貨,這對中小型商戶而言壓力尤大。

富邦金前三季獲利逾909億 蔡明興親曝四大策略強攻長壽經濟

富邦金(2887)今(24日)舉行2025年第三季法說會,前9月自結稅後淨利909.1億元,每股盈餘EPS為6.23元,領先同業;董事長蔡明興表示,金控積極落實「低碳、數位、激勵、影響」四大策略,對於高齡社會需求及政府政策,旗下人壽、銀行、產險及證券子公司積極關懷失智友善、高齡憂鬱等議題,導入專業訓練、優化硬體與數位服務,打造銀髮金融友善服務。富邦金控並已於本月10日公布10月份自結稅後淨利179.2億元,累計今年前10月稅後淨利1,088.4億元、每股盈餘為7.51元,雙雙續居金控業之冠。旗下子公司亦表現亮眼,富邦人壽前9月稅後淨利位居市場第一;台北富邦銀行前9月稅後淨利續創歷年同期新高;富邦證券重要業務市場排名維持前三大;富邦產險稅後淨利年增48.6%。截至2025年9月底,富邦金控總資產逾12.4兆元、年成長5.0%,淨值9,434億元,普通股每股淨值達62.02元。資產報酬率(ROA)與股東權益報酬率(ROE)分別為0.99%與12.80%。富邦人壽前9月稅後淨利478.4億元,居業界第一;分紅型與外幣商品推升動能。以分紅商品為主力,帶動初年度保費年成長5.2%;並持續轉型分期繳,續年度保費年成長6.4%,總保費收入年成長6.0%。在初年度保費收入方面,商品銷售持續朝向分期繳及保障型等高CSM商品為主,分期繳佔比由58.1%提升至62.2%,同時,美元分紅型商品銷售佳,帶動外幣保單佔比由40.4%提升至51.0%;分期繳商品比重持續提升,帶動初年度等價保費FYPE成長8.3%,FYPE/FYP比率自45.5%提升至46.9%。富邦人壽投資組合上,前9月適時實現股票資本利得,國內、外股票報酬率均超越大盤指數;現金維持相對較高水位,將視市況動態調整資產配置。避險組合部分,下半年以來美元逐步走穩,同時在外價金新制下,外匯利益全數提存,有利於累積外匯準備金,強化抵禦外匯波動之能力。台北富邦銀行2025年前9月稅後淨利291.7億元,年增16.2%,續創歷年同期新高。整體淨收益年增11.0%,其中,利息淨收益年增11.5%,反映存放款規模成長及淨利差提升;財管及信用卡業務持續貢獻手續費收入成長,帶動整體手續費淨收益年增13.2%,其中,信用卡淨手收年增13.7%,主因海外消費提升及部分權益調整帶動;財富管理淨手收年成長11.8%,主要來自於共同基金及銀行保險持續貢獻。富邦證券2025年前9月稅後淨利76.3億元,年減6.1%;經紀、融資、借券等重要業務市場排名維持前三大,利息及承銷業務收入成長帶動其他收入成長。富邦產險2025年前9月稅後淨利51.0億元,年成長48.6%;簽單保費收入成長4.5%,市佔率達24.0%,續居市場龍頭。富邦華一銀行稅後淨利4.56億元人民幣,較去年同期成長39.6%,主因為利息淨收益及債券資本利得增加。公司及零售放款均呈雙位數成長,帶動放款年增25.7%;存款部份,則因台商存款貢獻提升使存款年增14.1%。

猛健樂爆紅!禮來登藥廠之巔 市值突破1兆美元創紀錄

根據《路透社》報導,美國藥廠禮來(Eli Lilly)因旗下減重藥品銷售表現強勁,市值於11月21日突破1兆美元大關,成為全球第一家市值達到兆美元等級的藥廠,正式躋身以科技巨擘為主的市值「兆元俱樂部」。禮來股價自今年以來上漲超過35%,推升主因在於旗下減重藥物市場需求大幅成長。其治療第二型糖尿病與肥胖的藥物tirzepatide,分別以「Mounjaro」與「Zepbound」品牌上市,不僅超越默克(Merck)暢銷藥物「Keytruda」,更成為全球最暢銷藥品之一。原本在減重藥市場占先機的丹麥藥廠諾和諾德(Novo Nordisk),因2021年推出「Wegovy」時遭遇供應瓶頸,使得禮來趁勢搶占市場。此外,禮來產品的臨床效果佳、產能擴張快速與配銷策略積極,也是其市佔率迅速攀升的重要因素。截至21日,禮來股價小漲約1%至1051美元,市值一度突破1兆美元關卡,成為製藥業前所未見的里程碑。根據LSEG數據顯示,目前禮來本益比接近50倍,反映市場對其減重藥物成長動能的高度信心。根據財報,禮來第三季糖尿病與減重藥產品線合計營收達100.9億美元,占總營收17.6億美元的一半以上,反映該產品線已成為營收主力。BMO資本市場分析師Evan Seigerman指出,投資人對禮來長期維持代謝疾病領導地位的信心,已超越對諾和諾德的期待。禮來也在10月上調全年營收預測,將預估中值再拉高20億美元,進一步展現成長趨勢。根據華爾街預測,減重藥物市場規模至2030年可達1,500億美元,而禮來與諾和諾德兩大藥廠預計將掌控大部分全球市場份額。未來展望方面,禮來下一步重點產品將是口服減重藥「orforglipron」,預期最快明年初獲准上市。花旗分析師在最新報告中指出,新一代GLP-1藥物銷售表現已證明市場潛力,orforglipron有望接棒注射型藥品成為下一波成長引擎。此外,禮來近期亦受惠於美國政府政策與產能投資支持,雖然短期內藥價可能承壓,但擴大可及性後將帶動潛在使用者人數增加達4,000萬人,市場看好其成為新一輪主流投資標的。德意志銀行生技產業研究主管James Shin表示,禮來的表現已逐步接近「華爾街七雄」(Magnificent Seven)等科技股地位,甚至可能成為AI投資疲軟時的替代選擇。但市場仍將觀察未來藥價調整、產能擴張與產品線多元化是否足以維持其高成長動能。

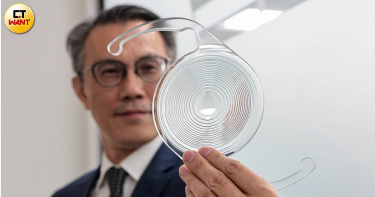

4千萬被詐騙1/奈米醫材美國子公司股利泡湯 詐團假帳號攪亂二樁好消息

一筆逾142萬美元(約新台幣4300多萬)股利,竟因一封冒名假帳號電郵,匯款瞬間憑空消失,驚動美國FBI,還嚇到台灣股民,全因該案總公司為新竹奈米醫材(6612),是我國唯一MIT人工水晶體大廠,股價一個月來跌破百元;總座接受CTWANT獨家專訪抱屈說「二件好消息,都被詐騙掩蓋了!」奈米醫材(6612)總經理陳秉淳一年前,從李威聯(William Lee)手中接掌職位,李為奈米共同創辦人之一,他現在專注醫材產品歐洲市場拓展與臨床研究;而最大股東、也是共同創辦人的董事長樂亦宏,則是負責集團全球整體營運。位於新竹生醫園區的奈米醫材,為首家進駐的生技業者,人工水晶體的生產、品管與包裝,皆在國內製作。(圖/黃耀徵攝)台灣總公司奈米醫材在今年9月8日當天下午5時許,發布重訊公告此詐騙事件,當天收盤股價107.5元,隔天大跌8%,至10月31日收盤股價88.6元,一個半月來跌了18.9元,跌幅17.5%。陳秉淳在10月下旬,於新竹生醫園區接受CTWANT獨家專訪,他提到的「好消息」,即是在7月前後宣布的「接獲客戶授權合約展期通知」、「人工水晶體產品通過歐盟醫療器材法規MDR認證」二樁大案。根據CTWANT調查,前者是奈米醫材起家「塗層」再獲世界眼科產品第一大廠的續約,意即到2030年該項營收穩定;後者即是奈米醫材取得歐盟證照,成為全球前15家取得MDR認證的人工水晶體廠商,取得該項優勢,接下來可加速開發歐洲市場搶得市佔率。奈米醫材塗層技術方面厲害之處,主要在於其多年累積的高專利技術,尤其是在人工水晶體的潤滑塗層上具有業界領先地位,從1993年至2024年間在美國取得多項塗層專利,且其塗層技術應用於全球最大的人工水晶體公司,成為全球約50%白內障手術使用的塗層技術源頭,可說是全球隱形冠軍。該公司的塗層不僅具備高潤滑性,能保障人工水晶體在手術過程中摺疊與植入時不損傷,也避免了術後的發炎反應,是眼科手術中重要關鍵技術;也因為奈米醫材的塗層技術授權給多個國際知名客戶,形成穩定的權利金收入和技術服務收入來源。奈米醫材2025年9月初,因為美國子公司電匯股利遭到電郵冒名假帳號詐騙,而引發股價波動。(圖/截自Yahoo奇摩股市)在營收與獲利上,奈米醫材2025年前三季累計營收約新台幣8.3億元,2025年第二季營收達5.67億元,前三季兩年度成長38%。陳秉淳說,奈米醫材營收來源主要分為三大類:權利金收入約佔20%,技術服務收入約佔18%,及人工水晶體等醫材、射出成型等銷售收入佔62%。其中,塗層技術授權和技術服務屬於穩定的獲利來源,該公司近年重點大幅拓展高毛利的人工水晶體、植入器等醫材完整產品線。儘管2025年上半年受臨床試驗費用和匯兌損失影響獲利有所壓抑,但毛利率仍維持在約59%,營業利益率約12%左右。奈米醫材的塗層技術在人工水晶體植入器件中具關鍵潤滑功能及業界領先的專利優勢,且授權收入穩定。該技術雖營收佔比相對於完整人工水晶體產品較小,但仍是其重要且持續增長的利基市場一部分。2025年該公司營收持續成長至約8億新台幣水準,並積極拓展全球市場,特別是歐洲與美國,且高階產品比重逐步提升,有助未來營利能力增強。

4千萬被詐騙2/國產人工水晶體醫材廠搶市占率 「這家」醫院全國開白內障都用

奈米醫材(6612)突飛來一起美國詐騙事件,讓外界注意到這一家生技醫材商,從美國塗層起家切入白內障手術植入器、高階水晶體,國產品牌aspicio、Asqelio單打獨鬥辛苦打世界盃市場;CTWANT記者調查,目前已打入長庚醫院體系,多名醫師透露品質不輸給其他知名國際品牌。CTWANT調查,由於奈米醫材在全球白內障手術人工水晶體塗層市場約有5成市占率,堪稱市場寡占者,也就是說,全球每2個人工水晶體植入器中,就有1個使用奈米醫材的塗層技術,其客戶包括全球最大眼科藥廠及人工水晶體龍頭企業,這使奈米醫材成為全球醫療器材塗層市占率第一大且最具競爭力的公司。這讓創辦人樂亦宏等思考開展奈米醫材產品線,從塗層、到植入器,再到人工水晶體的研發與製造,專注施作白內障手術、眼科系列的醫材產品,並從美國開始,併購大陸、美國等多家公司,作為台灣、美國、中國等區域市場的生產與行銷基地。陳秉淳帶領著CTWANT採訪團隊參觀人工水晶體製造產線,其中最大關鍵在於車床削床、拋光與高精密度光學設計,以及品管、包裝產能線,皆在台灣自行研發與生產製造;人工水晶體除了具備一般常見過濾紫外線的功能外,亦有抗藍光、矯正散光、老花眼、近視及遠視等進階效果可供民眾選擇。奈米醫材的創辦人樂亦宏,在美國創業研發施作白內障手術的「塗層」開始,逐步地建立起相關一條龍產品系列。(圖/報系資料照)奈米醫材的人工水晶體產品系列主要分為四大類型:單焦點(Monofocal)、進階單焦點延伸焦段(Pluris™)、延伸焦段(Extended Depth of Focus,EDOF)及三焦點(Trifocal),每種系列都有散光矯正型(Toric)款式,滿足不同患者的視覺需求。此外,奈米醫材的人工水晶體植入器,包括bioli、lioli、pioli等系列,以及因應市場趨勢,還有預載式植入器系統(預先將透明片或黃片的人工水晶體,裝載於導引器中),強調提升手術效率與安全性。陳秉淳說,國際市場方面,奈米醫材積極布局歐洲、澳洲、南美、中東、東南亞等區域,並已通過歐盟MDR及CE認證。特別是在歐洲市場,於西班牙的人工水晶體市占率約8%,高階產品市占率達15%。美國則因收購MBI公司增強了品牌與通路覆蓋。眼科施作白內障手術人工水晶體的植入器,奈米醫材的「塗層」即是在植入器與人體接觸的尖端處。(圖/黃耀徵攝)市場評估,預計在未來3至5年內,全球高階人工水晶體及散光矯正型產品的使用比例將大幅提升,有望帶動整體銷售大幅度成長。奈米醫材通過收購MBI公司並整合品牌與通路,增加了在全球市場覆蓋,由於眼科醫材市場競爭激烈,奈米醫材仍在擴張期,專注於高端產品線的推廣;因此奈米醫材現在則是專注歐洲(西班牙、法國、德國等)、中東(沙烏地阿拉伯)、亞洲(越南、台灣)等市場行銷。奈米醫材正透過兩家位於美國子公司AST VisionCare Inc.(ASTVC-US)與Millennium Biomedical, Inc.(MBI),進行全球市場擴展與佈局。「ASTVC-US」該公司位於美國東岸(麻州),是奈米醫材百分百持股的重要子公司,主要負責人工水晶體產品的銷售及市場拓展。2025年9月,ASTVC-US遭遇重大詐騙事件,因冒名偽造電子郵件,導致應收的現金股利142.5萬美元被匯入假帳號並遭盜取,造成約新台幣4300萬元的資金損失。MBI位於美國西岸(加州),成立於1997年,是一家知名的老牌人工水晶體製造商。奈米醫材於2024年7月透過美國子公司ASTVC收購MBI 100%股權,整合其產品線與經銷體系,增強集團在美國及全球市場的競爭力。奈米醫材立足台灣推國產自有品牌,並以歐洲為世界盃主力戰場。圖為台灣總部營運團隊,中為總經理陳秉淳,左為研發部副總林俊銘,右為財會部副總陳丹荔。(圖/黃耀徵攝)目前在歐洲,尤其是西班牙的人工水晶體市場,奈米醫材約有8%的銷售市佔率,高階產品市佔率大約達15%;2025年7月已通過歐盟MDR及CE認證,積極布局覆蓋多個歐洲國家,為其主要成長戰略區域。奈米醫材於中國設有子公司碩創(上海)醫療器械有限公司,主要負責人工水晶體及植入系統的生產與銷售;現已陸續取得多項中國國家藥品監督管理局(NMPA)註冊證,包括人工水晶體及預載式植入系統的多款產品,開始簽訂多個省份的經銷合約,展開產品銷售與市場拓展。

限貸令卡關保險業成「房貸救星」 申貸案件年成長近9成

第七波信用管制啟動以來,不少消費者向銀行申辦房貸碰釘子,而保險公司則趁勢搶攻房貸大餅!台灣房屋根據聯徵中心最新資料,統計今年H1各類金融機構的房貸往來新申貸人數,上半年共有11.8萬人新申貸,比去年同期縮減5.4萬人,5項金融機構類別中,銀行新申貸人數縮水最多,今年H1不到10萬人申貸,比去年同期的15萬餘人減少了約5.3萬人,降幅達35.1%;保險公司則異軍突起,2025H1新增申貸人數達3813人,年增86.2%,將近9成,是業績成長最亮眼的金融機構。台灣房屋集團趨勢中心執行長張旭嵐表示,銀行新申貸人數減少,除了整體買氣較去年萎縮外,央行不動產放款總量管制、提升存款準備率、財金部會金檢、銀行法72-2條等約束,都讓銀行對房貸業務的承作更加保守,使今年全體銀行的新申貸情況,遠遜於第七波信用管制之前。隨著銀行申貸難度提高,亟需資金活水的消費者,也轉向其他金融機構辦理房貸。根據聯徵中心的數據,從限貸令開始的去年9月至今年6月為止,保險公司新申貸人數總計達6304人。張旭嵐指出,由於保險業非受銀行法規範,且保險業的不動產放款上限為35%,比銀行的30%更高,過去也較少發展不動產放貸業務,因此可貸水位較充沛,去年起部分原本退出房貸市場的保險公司,以救世之姿重回房貸市場,服務客戶之餘,也有助拓展保險客源。根據金管會8月底的盤點說明,到明年底前,保險業還有3300億元的房貸承作空間,也讓保險業的房貸業務,在打炒房的大環境下仍逆勢顯著成長。觀察新申貸案件的平均房貸利率,過去保險公司的利率多半高於銀行,然而近一年來保險公司在利率競爭上,反而愈來愈有優勢,以今年6月來說,保險公司的新申貸案件,平均房貸利率不到2.4%,略低於銀行2.417%。台灣房屋集團趨勢中心資深經理陳定中表示,銀行因打炒房政策保守放貸,紛紛拉高利率「以價制量」,反倒是保險公司的放款限制寬鬆,更具低利搶市的空間;加上保險公司的房貸往來對象,以互動密切的自家優質保戶為大宗,因此給予的利率條件也相對實惠,今年6月的平均利率僅高於郵政儲金,優於銀行、信用合作社及農漁會等金融機構。至於郵局的利率雖為各類金融機構中最低,但郵局放款有明確的年齡限制,且放款金額最多為2000萬元,也沒有30年期以上的方案可選,對消費者來說較欠缺規劃彈性,所以即使郵局的平均利率低,但在房貸市場的市佔率卻相當有限;因此對有意找尋房貸替代方案的民眾而言,平均利率次低的保險公司是相對理想的選項。

輝達中國市佔自95%歸零 黃仁勳喊「這樣做」取平衡

美國晶片霸主輝達(NVIDIA)執行長黃仁勳日前出席一場座談時表示,受美國出口管制影響,輝達無法向中國企業銷售先進製程產品,在中國先進晶片的市場占有率已從95%降至0%。根據南華早報報導,黃仁勳6日參加城堡證券(Citadel Securities)舉辦的座談,影片於14日發布於YouTube。輝達2022年起被禁止向中國銷售AI晶片,包括A100、H100及H200,雖然華府批准銷售降規版H20晶片,但中國網信辦以安全疑慮為由展開調查,建議陸企避免採用。黃仁勳表示,輝達100%被排除在中國市場之外,不僅不利於中國,對美國「甚至更糟」。這番話重申輝達必須在中國銷售產品,否則會把市場拱手讓給華為等中國的見證對手。黃仁勳表示,開發者對整個軟體產業都非常重要,中國擁有約50%的全球AI研究員,但無法以美國的技術為基礎打造AI,是個錯誤。問題在於,要怎麼在獲勝、領先,並讓美國技術在全球取得平衡。黃仁勳表示:「要達到平衡,就必須講究細微差別,通常不是全有或全無的策略。一個隨時間演變而調整的細膩策略,既能讓美國保持領先,同時持續吸引全球研究人員,這可能是正確的平衡方式。」